日经225与沪深300——2024.1.19.精选指数估值播报

资料数据来源:中证指数官网、恒生指数官网、标普指数官网、Wind、银行螺丝钉、通达信、天天、雪球、理杏仁、韭圈儿、慧博、兴证全球

关键词

热点信息、创业板中盘200指数价值分析、中金沪深300指数增强A投资价值分析、螺丝钉谈日本股市

目前全市场估值1档(1档低估、2档正常偏低、3档正常偏高、4档高估、5档泡沫)

如果进入1档,定投低估值的指数;对于高估值优质指数,可以持有;对于正常估值指数,如果出现趋势低位,可以分批买入

——————————————————————————

1、螺丝钉谈日本股市

A股会不会跟当年的日本股市类似,出现失去的30年呢?

日本股市历史上的最高点,出现在1989年。

日本股市在上世纪60年代,是一轮非常低估的阶段。

当时保险股投资大师戴维斯、全球投资大师邓普顿,都不约而同的投资了日本股市一些低迷的品种。

从60年代开始,日本经济高速增长,股票市场也跟随增长。

日本代表指数日经225指数,从60年代的百点,涨到了80年代后期的38900多点。

在二三十年时间里,上涨了一百多倍。

这个涨幅实在是太夸张了,是当时全球收益最高的市场。

但也因此,在1989年,日本股市估值也达到了泡沫阶段,整体八九十倍的市盈率。

邓普顿等在日股大涨之后也止盈撤出。

1989年之后,日本股市就开始了漫长的下跌之路,到2008年金融危机,跌倒最低的6994点。

19年时间跌去82%。长达近20年的熊市,也是人类股票历史上很罕见的。

作为对比,A股过去历史最长熊市是2010-2014年的熊市,持续时间大约近5年。

2008年的时候,日本股市整体估值也比较便宜了,市盈率也一度不到10倍。日股也出现了5星级的投资机会。

2008-2012年,日股在5星级震荡了4年多时间。

2013年之后日股逐渐上涨,到最近两年回到了30000多点。

不过目前还没达到1989年的38000多点的高位。

让日股出现十几年熊市的主要原因,还是当初估值太高了。

日股80年代末的估值,比A股历史上任何一次大牛市高位时的估值还要高不少。

从牛市过高的估值跌下来,熊市的时间也会比较长。

类似的事情,在全球很多市场也出现过。

例如英国股市,2022年才突破2000年的高位,也花了20多年。

指数具备长生不老的特征。

时间足够长的情况下,日经225也会有一天回到80年代末的水平。

不过长达30多年的微笑曲线,让日本的50后、60后,对股票市场整体是失望的,因为在他们人生中大部分时间,日股都在下跌。

而90后、00后看到的则是日本股市长期上涨。

日经指数处于低估的时候投资,那就用不了这么长时间。

现在的 A股估值,跟日股08-12年类似,也是处于历史底部。

所以不会出现日股长达19年的下跌。后续上市公司的盈利恢复正常增长,那这一轮熊市也就起来了

图:日经225与沪深300

——————————————————————————

机构投资分析

1、创业板中盘200指数价值分析 广发证券

1)24年风格配置展望。

从宏观环境看,2024年可能迎来的新变化是PPI 上行趋势,杠杆率处于高位阶段。建议继续关注小盘成长风格;估值与盈利方面,相对PE处于低位且2024年预期EPS同比靠前的指数中,宽基指数以创业板指为代表,风格方面对应小盘及成长风格。

2)创业板中盘200指数:反映创业板市值规模中等、流动性较好的200家公司整体情况,指数长期表现优于大部分主流宽基指数。

指数表现上,长期内指数累计表现与夏普比率均优于上证50指数、沪深300指数、中证500指数、创业板指、中证1000指数,同时相对于创业板50、创业板300等创业板规模指数也有一定的优越性。

3)权重分布:行业覆盖广,成长类行业占比高,“专精特新”属性突出。

Wind数据显示,行业分布上,指数成分股总共涵盖了24个申万一级行业,其中累计权重占比位列前三的一级行业有:计算机(21%)、电子(16%)、医药生物(15%),上述行业合计占比约52%;与宽基指数成分股相比,约77%的权重归属中证1000指数成分股内,成分股归属专精特新概念权重占比较高。

图:创业200指数前十大权重成分股

3)财务指标与估值:未来三年主营收入与归母净利润复合增速位于可比指数前列,当前估值相对低。

根据Wind,近3年创业200指数主营业务收入与归母净利润年均复合增速位于可比指数前列,相对上证50、沪深300、中证500、创业板指、中证1000占优。估值方面,指数成立较晚,截至2023.12.21,该指数的PE(TTM)为66.72 倍,PB(LF)为2.79 倍,自2023.11.15以来,该指数目前PE(TTM)与 PB(LF)分别位于历史3.85%、3.85%分位的位置。

建议关注:华夏创业板中盘200ETF(代码:159573)

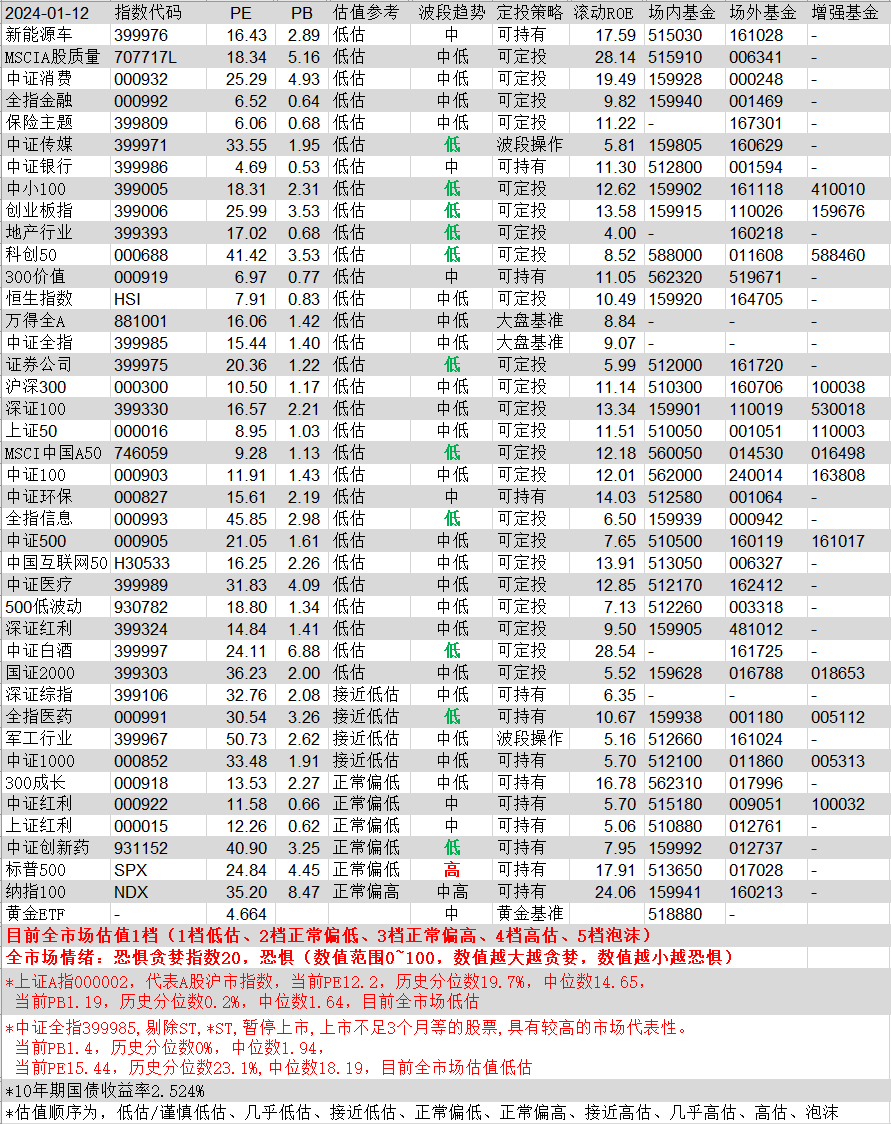

2、中金沪深300指数增强A投资价值分析 西南证券

基本面与数据双轮驱动,300量化增强行稳致远

1)指数增强力争获取超越目标指数的投资收益。

指数增强基金,即是对指数进行有效跟踪的基础上,通过基本面+量化的方法进行积极地组合管理与风险控制,力争实现超越目标指数的投资收益。相较于普通的被动指数基金,指数增强具备以下特点:

投资目标方面,指数增强基金力争基于指数已有的配置情况,引入多种增强策略,以获取相对跟踪指数更高的收益;

调仓频率方面,被动指数基金季度调仓,而指数增强基金拥有更加灵活的调仓频率,为增强策略的实施提供更大空间。

截至2023年12月20日,中金基金指数增强基金共计4只(只统计A类基金),包含中金沪深300指数增强(003015.OF)、中金中证500指数增强(003016.OF)、中金中证500ESG基准指数增强(016680.OF)、中金中证1000指数增强(017733.OF),跟踪指数包括沪深300、中证500、500ESG以及中证1000指数,平均规模3.33亿元。

2)沪深300指数估值低位,长期收益突出,指数增强策略超额稳健。

截至2023年12月20日,沪深300指数最新PE估值为10.59倍,位于近三年、近五年、近十年从低到高的0.41%、1.48%、10.72%分位,均处于历史较低水平,或已进入价值洼地,长期配置价值不断凸显。

自2017年1月1日至2023年12月20日,沪深300指数累计收益率0.72%,高于市场其他主要宽基指数,长期收益突出。

从风格特征来看,与其他宽基指数相比,沪深300体现出高盈利、大市值、低波动的特征。

3)中金沪深300指数增强型发起式证券投资基金——中金沪深300指数增强A(003015.OF)。截至2023年12月20日,自基金经理任职以来相对沪深300指数年化超额收益8.89%,基金经理获取超额收益的能力较为稳健。

图:300增强基金投资策略

——————————————————————————

热点信息

1、2024年A股开局不及预期,但高股息板块一枝独秀,喜迎“开门红”。多位公募基金人士认为,高股息资产在市场波动较大时更易受到追捧。当下更凸显其投资性价比,是2024年值得关注的投资主线之一。不过,有基金经理提醒,目前部分高股息板块出现一定程度的拥挤现象,建议规避部分高波动和高换手个股。

2、开年以来,A股市场震荡调整,而高股息板块展现出较高的防御性特征,红利指数大幅跑赢A股主要指数。目前有不少私募积极配置高股息板块,在投资策略上注重投资组合的攻守兼备,在方向上会重点关注煤炭、电力、公用事业等。

3、2024年年初以来,在大盘指数整体走低的背景下,以煤炭为代表的高股息红利板块市场表现亮眼。业内人士表示,预计到2024年春节前后,高股息策略躁动概率仍然较大。不过,若红利板块大幅上涨,对应股息率随之下滑,其“性价比”也会逐步减弱。

4、虽然目前A股仍在2800点位以上徘徊,但在业内人士看来,经过前期的震荡调整,A股市场整体估值处于历史底部区域,尤其是消费、高端制造等板块的优质标的性价比越发凸显。

——————————————————————————

截止2024年1月19日,全球主要指数估值表:

美国股市上涨,欧洲股市振荡下跌,日本股市剧烈振荡横盘,港股大跌。石油振荡横盘、国际金价振荡横盘、国债收益率下行,债券市场横盘,可转债市场下跌。主动基市场下跌。房价指数今年12月份比11月份微跌,房市仍在趋势低位,下行趋势暂缓。

截止2024年1月19日,精选指数估值表:

估值表说明:

从跟踪的数据来看,

目前有14个指数进入波段趋势底部区域,上表中绿色标识即是,相比上期数量增加3个;

目前有3个指数进入波段趋势顶部区域,上表中红色标识即是,相比上期数量增加2个。

注:波段趋势指标仅用于策略定投参考,也可以用来进行波段操作参考,与PE、PB等估值指标没有直接联系。

以上仅为信息分享,不构成任何投资建议。