#养基收蛋乐翻天#债市继续强势,长端利率再创新低。10年国债收益率盘中向下突破1.6%,持续强势,背后原因主要在于:

货币宽松预期强:一方面,央行公告12月开展了14000亿元买断式逆回购、3000亿元国债净买入和3000亿元MLF续做,合计向市场投放流动性2万亿元,对资金面呵护的姿态可见一斑。 另一方面,市场对岁末年初降准降息落地的预期较为强烈。

年初配债力量强:从交易情况来看,岁未年初:保险机构、银行等机构都展现出积极的配置情绪。

债券供给居于低位:岁末年初,一般是债券供给淡季,债券供给带来的压力较小。

整体而言,经济强势修复仍需时间,“适度宽松”的货币政策基调未变,债市趋势或尚未扭转。但也要看到债市面临的汇率约束和利率债供给可能带来的短期冲击。往后看,利率或 进入低位震荡的态势。

进入2025年,债市顺利取得开门红,后市如何展望?

经济基本面方面,2024年4季度PMI持续好转,虽然12月有所回落,但有一定季节性原因。同时地产、汽车销售增速也较3季度明显回升,总体看,四季度经济预计将回升到5%左右的增 速。

政策方面,2024年12月政治局会议将货币政策基调转为适度宽松,市场降息预期明显抬升。而财政政策加力虽然确定性较强,但幅度尚不明朗,从已有的政策方向看,财政政策仍是 以稳为主,且稳的力度会有所加大,但非强刺激。

对于债市而言,如果财政政策只是稳的力度有所加大,而非强刺激,则适度宽松的货币政策的力度或较财政政力度更大,意味着资金的供给可能仍将大于需求,债市大方向仍向好。 但考虑到2024年9月24日央行宣布降息20BP前10年期国债利率尚在2.04%左右,而当前已降至1.6%左右,债市体现的降息预期可能已超过20BP,虽然货币政策基调已由稳健转为适度宽 松,当前点位大概率尚未完全透支全年的降息预期,但在各类政策支持下,经济基本面总体稳定的情况下,后续债市走高的空间正随着利率的下行逐步缩窄,风险正逐步累积,所以 债市的波动可能会较以往有所加大。

2025年的债市投资或许仍是机遇中存在着挑战。虽然债市基本面尚未出现明显反转,但此前利率的快速下行确实也累积了风险,所以投资者朋友们在债基投资中可能需要保持更多的 耐心和谨慎。

当前,在债市持续走强的局面中,需抱有一定的逆向投资思维,不盲目追涨,但每一次波动或都是再关注的机会。

从中长期角度出发,拉长久期成为低利率时代增厚债券收益的重要选择。但拉长久期将带来短期波动度的提升。因此在配置时需要考虑自己能否容忍短期波动?如果对波动容忍度有 限,则短债、中短债或更适合。如果能够承受一定的短期波动,则可以考虑配置长久期债基产品。

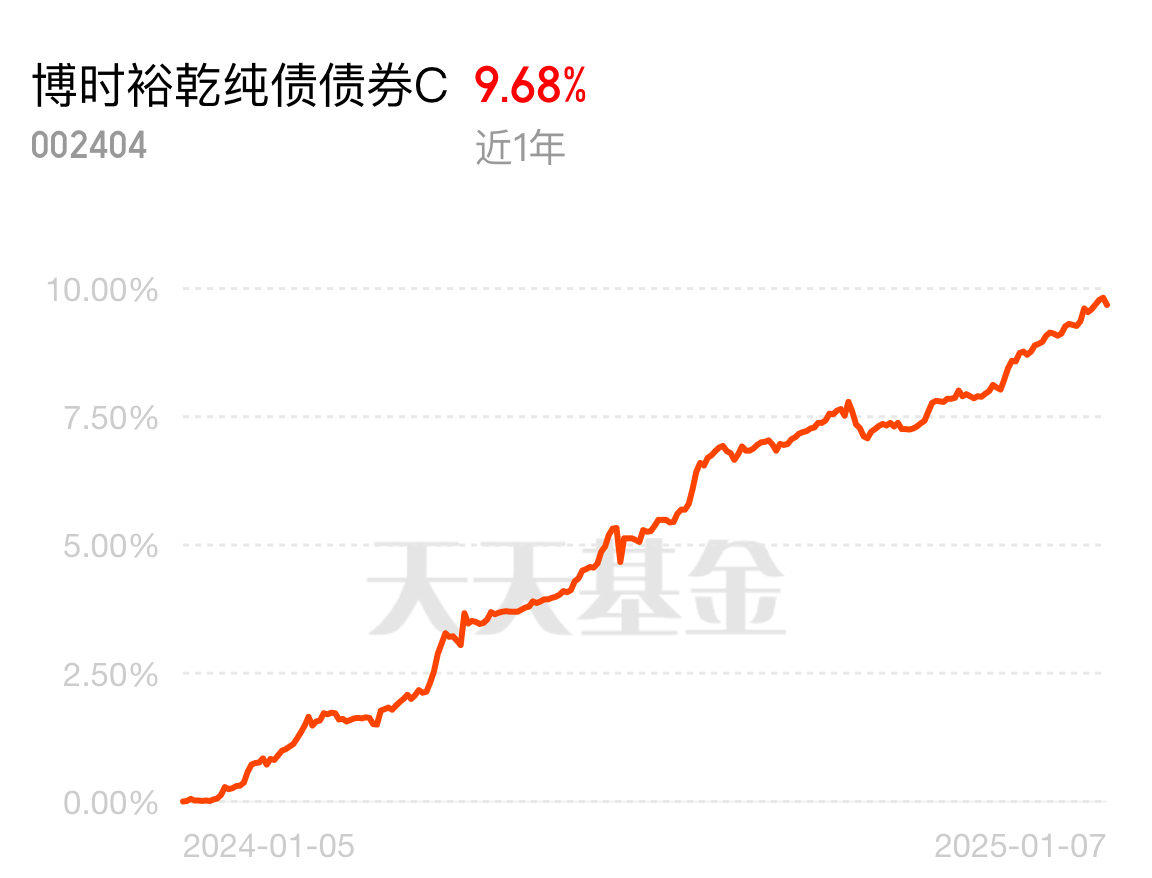

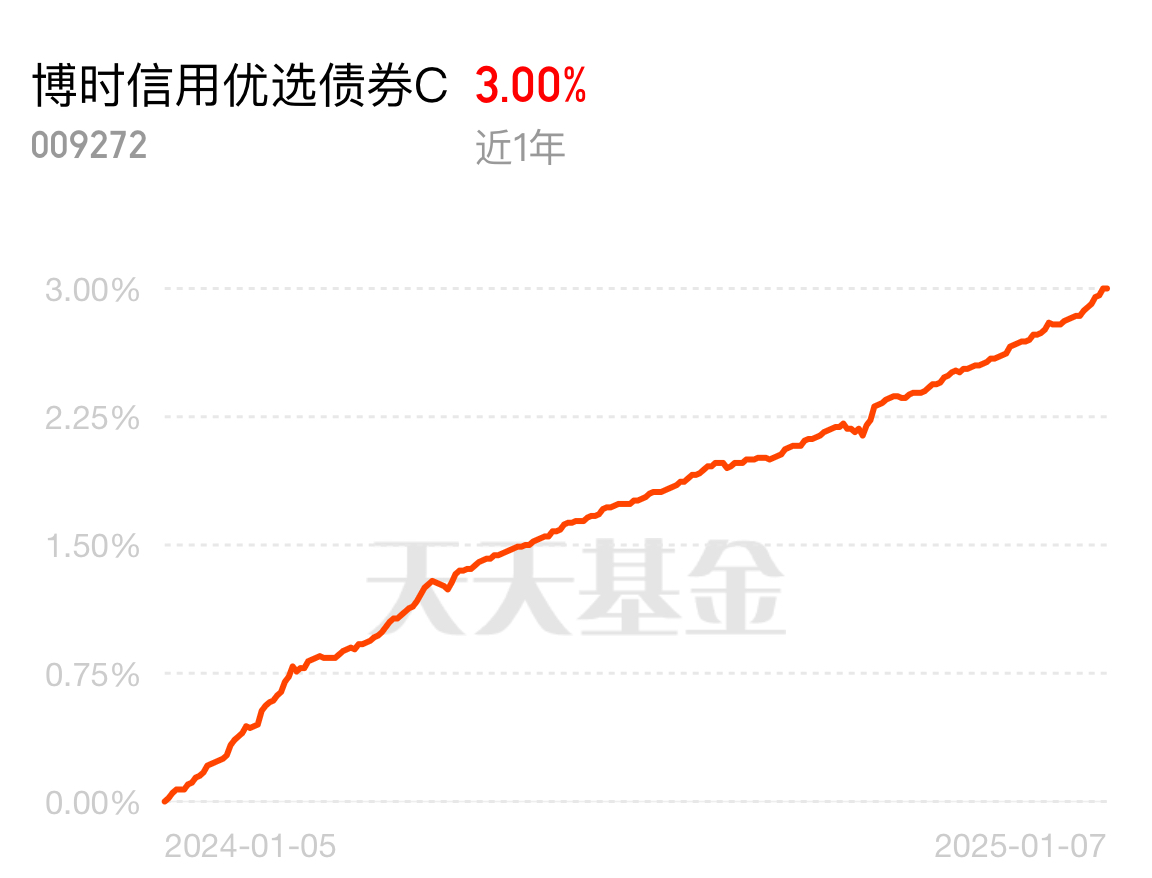

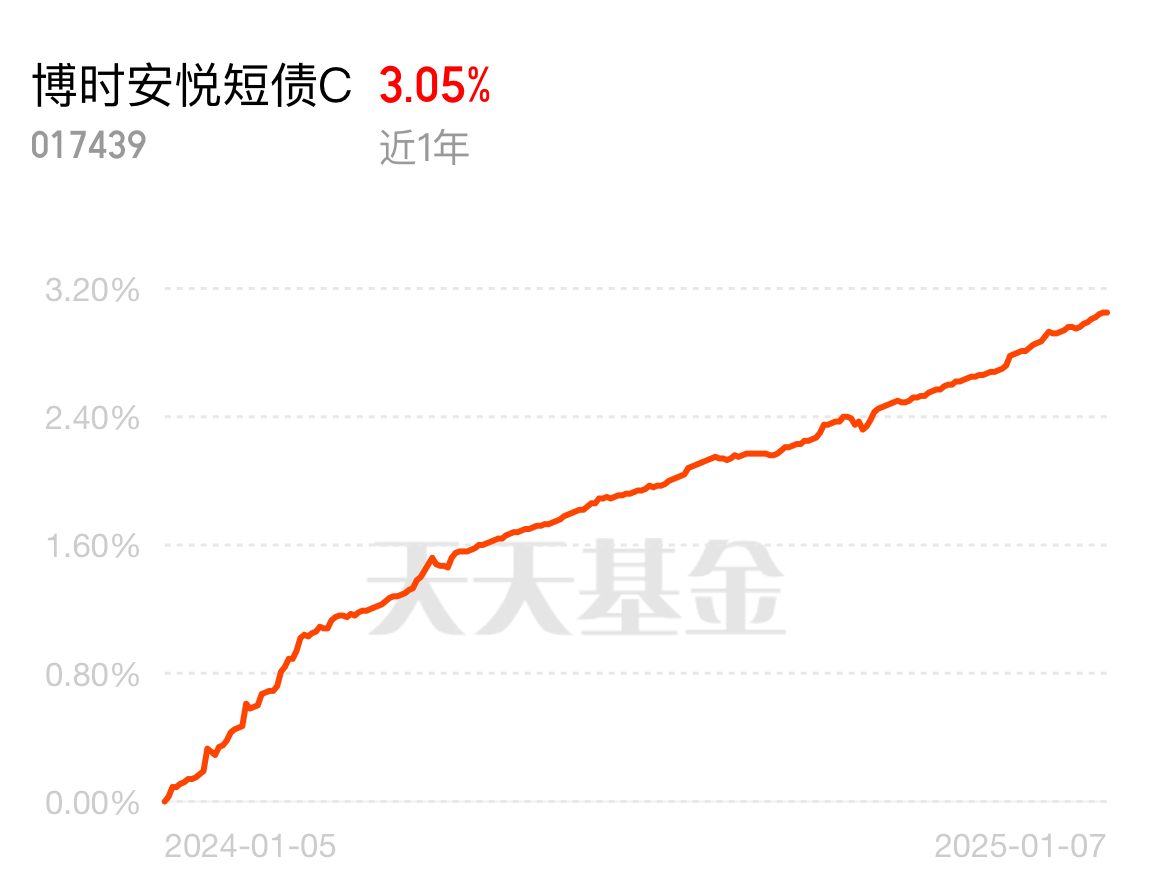

债券型基金以其相对稳健的表现,成为了众多投资者的首选。而博时基金作为国内知名的资产管理机构,其旗下的博时裕乾纯债债券C、博时信用优选债券C、博时安悦短债C以及博时 中债7-10政金债指数C等几只宝藏债基,更是凭借其独特的投资策略和优异的业绩表现,吸引了大量投资者的目光。

作为一只纯债型基金,博时裕乾纯债债券C的风险较低,适合风险偏好较低的投资者。同时,其稳健的投资策略和优异的业绩表现,也为投资者提供了稳定的收益来源。

信用债市场具有相对较高的收益率和较低的市场波动性,因此博时信用优选债券C能够为投资者提供相对稳定的收益来源。同时,该基金的投资策略也注重风险控制,能够有效降低投资风险。

短期债券具有相对较高的流动性和较低的市场波动性,因此博时安悦短债C能够为投资者提供相对稳定的收益来源。同时,该基金的灵活配置策略也能够有效应对市场变化,降低投资风险。

政策性金融债具有相对较高的信用评级和较低的市场波动性,因此博时中债7-10政金债指数C能够为投资者提供相对稳定的收益来源。同时,该基金的被动投资策略也能够有效降低投资风险,提高投资效率。

因此,无论是追求稳健收益的投资者,还是注重风险控制的投资者,都可以在这几只债基中找到适合自己的投资标的。当然,投资有风险,选择基金时还需根据自己的风险承受能力 和投资目标进行合理配置。@博时基金