#医药后市展望#

打卡第2天。

先说结论,在我看来,每一次行情都是在悲观与绝望中诞生的,当前也概莫能外。

(1)史上最传奇的基金经理彼得林奇曾说,资深投资者都会喜欢熊市而非牛市,因为他们能够以非常低廉的价格买到最为优质的资产,熊市底部的时候也正是遍地黄金的时代。

(2)《老子》云:“反者道之动,弱者道之用。”所谓阴阳、强弱、正反、牛熊都是在不断转化的,运动是绝对的,静止是相对的,没有永远下跌的市场。就像不考虑汇率变化,单说指数增幅的话,2023年全球资本市场增幅最高居然是经济都早已近乎处于完全崩溃状态的阿根廷和委内瑞拉,而且两国的政体还处于对立面,是非常有意思的对照观察组。这充分说明,投资者只要“居柔守弱”,永远敬畏市场,静待市场情绪的变化,就能够在市场长存乃至获取超额回报。

在我看来,伴随着新“国九条”的重磅颁布,A股又步入了十年轮回的新纪元,新“国九条”强监管、重分红,可以说是彻底填补了A股长期以来存在重融资、轻回报,导致资金供求长期失衡的根本漏洞。A股一直以来在融资方、大小非持续减持导致市场资金供给严重不足,只能炒差炒小的痼疾也有望得到根本性扭住,A股市场极有可能从过去的中小盘领涨的“八二行情”步入绩优高股息领涨的“二八行情”,2024年4月15日,在上证、深成指数上涨超过1%的情况下,沪深两地还有超过4000只股票下跌的走势极有可能就是价值投资“二八”行情新时代的预兆。

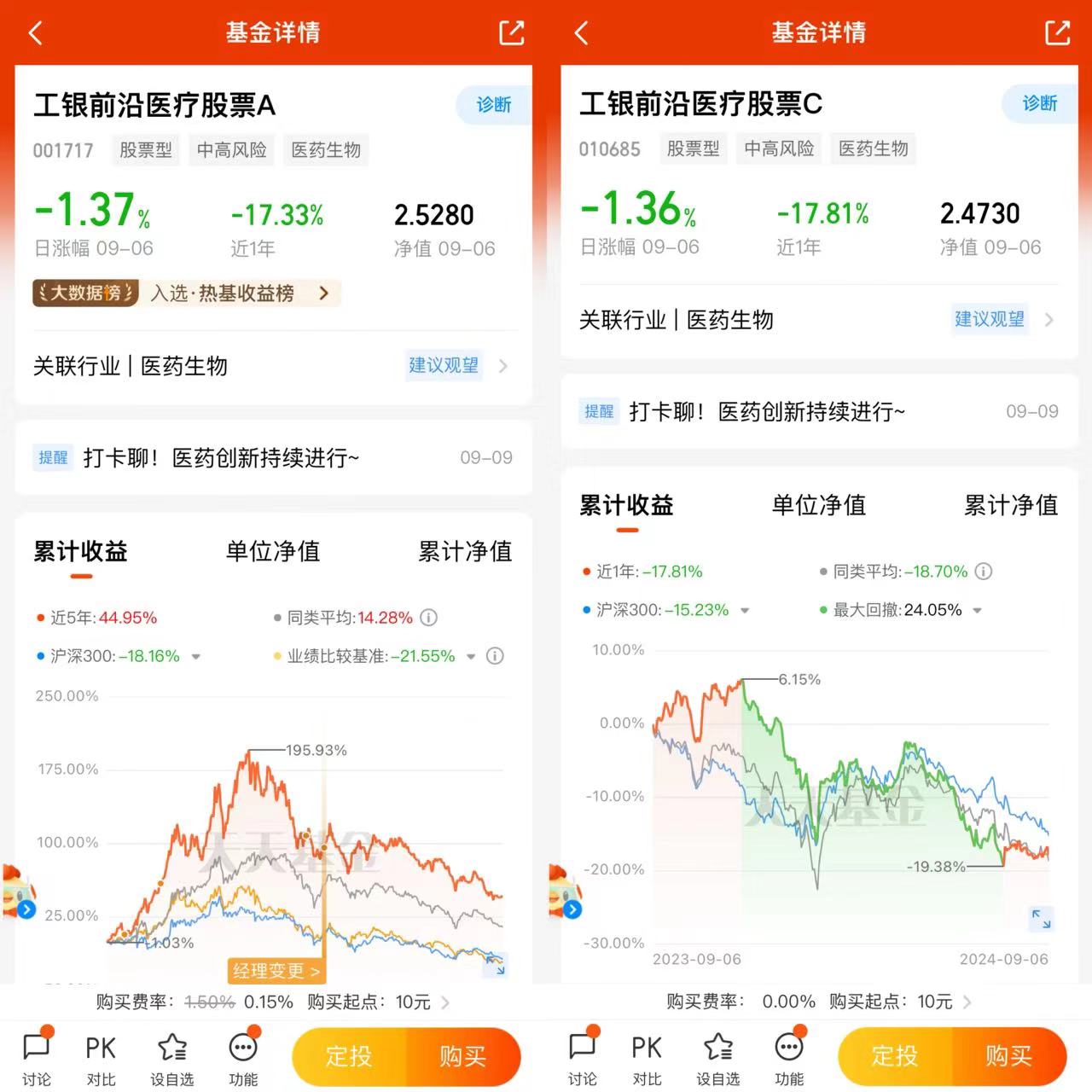

简单来说,在我看来,随着当前A股政策利好不断集聚,政策底已至,A股已经处于震荡触底期,虽然具体的反转时间依然未知,但毋庸置疑的是市场底在即,投资者可以适时抄底高弹性的超跌股,转守为攻,选择医药主题型基金,攻其一点,精准把握A股反转的结构性机会。因此,在工银瑞信基金医药主题型的宝藏基金——赵蓓经理的工银前沿医疗股票(A:001717;C:010685)。工银前沿医疗股票(A:001717;C:010685)主要有两大优势:

(1)对于赵蓓经理能力的看好。我在之前的测评中也说得,对于基金测评最重要的是测评基金经理,基金经理就是基金的灵魂。而对于基金经理的评价要看长周期最好是能多次穿越牛熊后的投资业绩,这次能最大限度的避免幸存者偏差的影响。白居易曾经有诗云:“试玉要烧三日满,辨材须待七年期”。而赵蓓经理本身就是工银前沿医疗股票(A:001717;C:010685)的首任基金经理,任职时间正好超过八年半了,取得了非常显著的业绩。

任职回报达到152.8%,远超同类平均的56.24%和业绩比较基准的-6.91%。赵蓓经理尤其擅长医疗医药领域的投资,工银前沿医疗股票(A:001717;C:010685)主要投资于前沿医疗领域中具有高成长性的优质标的,包括互联网医疗、医药电商、医疗服务等新模式和诊疗技术、生物制药技术、高端医疗器械等新技术,关注科学技术作为医疗行业最核心的推动力,科技行业变革必然为投资者带来丰厚回报。赵蓓经理管理9年的工银医疗保健股票(000831)和工银医药健康股票(A:006002;C:006003)同样业绩优异,从九年、八年半再到两年,赵蓓经理不同任职期限的多只医疗医药主题基金中都取得了远超同类平均和业绩比较基准的业绩,足以证明赵蓓经理在医疗医药主题基金领域高超的管理实力,完全算得上“七年期”辨出的栋梁之材。

(2)对前沿医疗领域投资机会的看好。随着我国国民经济的增长和人民群众生活水平的提高,医疗医药领域未来必然同样存在消费升级的大趋势;而且国家长期以来都在通过产业政策等各种手段积极鼓励医疗医药领域的创新实践和产业升级,就连近期“带量集采”政策对于创新药、创新医疗器械等也是相对友好的,充分表达了政策的呵护之意。互联网医疗、医疗服务、医药电商、高端医疗器械、诊疗技术、生物制药技术等前沿医疗领域都是前景广阔,而当前的估值又非常低廉。

归根结底,当前医疗医药行业的根本增长逻辑并未发生改变,增长潜力依然巨大,前沿医疗领域的前景更加光明。在医疗医药行业顾处处于历史最低水平,集采政策等悲观预期已经逐渐得到扭转的当下,通过设立定投计划抄底赵蓓经理管理的医疗医药主题基金——工银前沿医疗股票(A:001717;C:010685)正当时!

一、关于医药板块的低估值抄底机会

关于医药的投资机会,古人常讲:“备豫不虞,为国常道”。人生最大的事莫过于治病养生,医药医疗是任何人“备豫不虞”中最重要的事情。因此,医药特别是创新药都是作为“十四亿人永远的刚需”,是最具有长期投资价值的板块。医药与普通的商品有着本质不同。普通的商品更多是满足人们的日常需求,而且往往有数量众多的替代品。对于特定商品,消费者由于价格过高或者个人偏好的原因可以不买,或者选择其他的替代品。但是,医药则承载着人们延长寿命、提升病人生活质量的根本希望。对于病人来说,什么都可以省,但是医疗医药是绝不能省的,是最根本的刚需,是最低线的消费品。

我始终坚信无论政策如何改变,医药医疗行业作为“十四亿人永远刚需”的逻辑都不会改变。也正是在这样的逻辑下,今年年初以来,市场普遍对医疗医药板块的增长趋势很是乐观,并且医疗医药板块在一季度确实迎来久违的反弹。但是,随后出乎所有人预料的时候,二季度之后,医疗板块再次转跌,投资者的信心屡遭打击,

先说结论,在我看来,医药板块经过近年来的新冠疫情、医药集采等多重利空冲击,以及近期的医药反腐的冲击,迭创新低,估值已经处于历史最低,正所谓“否极泰来、物极必反”,当前医保板块已具备了极好的投资机会,在“高增长前景不变+历史最低位”的双重利好因素作用下,抄底正当时!

正是这样基于这样的逻辑,对于医疗医药板块的长期投资机会,我一直都是坚定看好的。长久以来,医疗医药企业不只是有潜在增长预期,更有卓越的业绩表现。医疗医药行业的龙头企业无论是收入利润率、净资产收益率等关键利润指标和净利润增长率等在A股都是一枝独秀,堪称是A股最安全的“长坡厚雪”赛道。但也正是因为如此,过去十多年来,医药医疗板块涨幅巨大,同样是A股最长牛的赛道之一,导致其龙头企业估值长期处于高企状态。所以过去我更多也是处于观望状态,寻找合适的介入机会。

而在2021年以来,受到经济形势、疫情冲击、医药集采等多种负面因素的影响,医药板块掉头向下,医药龙头股普遍腰斩,领跌A股,无论是散户还是机构投资者都纷纷逃离医药板块,医疗医药板块堪称是已经处于“至暗时刻”。目前中证生物科技主题指数(930743)、中证医疗指数(399989)等医药主题指数依然处于自指数发布以来的最低值。比如:

(1)发布于2015年8月,主要涉及基因诊断、生物制药、血液制品等人体生物科技上市公司的中证生物科技主题指数(930743)“当前估值比历史上81.15%时间低”、PB百分位更是跌至0.23%,毫无疑问处于历史最低位;

(2)发布于2014年10月,涉及医疗器械、医疗服务、医药信息化等医疗主题上市公司的中证医疗指数(399989)“当前估值比历史上96.54%时间低”,PB百分位0.22%,指数的估值同样处于历史最低位。

(3)而成分股主要来自于沪深A股以及符合港股通条件的港股中主营业涉及创新药研发和生产的上市公司的中证沪港深创新药产业指数(931409)当前估值同样处于历史低位!

但是,古人常讲:“否极泰来,物极必反。”在我看来,医疗医药板块这样在资本市场中的“至暗时刻”,恰恰是投资者的“历史机遇”。在医疗医药板块整体增长逻辑未变的情况下,现在投资医药板块,尤其是创新药赛道正当时。

当前,工银瑞信基金基金赵蓓经理经理的工银前沿医疗股票(A:001717;C:010685),通过自上而下挖掘个股价值,全面布局沪港深三地市场,聚焦于稳增长的基石类资产、争取超额的弹性类资产和显著弹性的周期类资产,实现了在追求收益最大化的同时对净值回撤的控制,前十大重仓股包括恒瑞医药、迈瑞医疗、东阿阿胶、科伦药业、华润三九等医药龙头,是投资者抄底医药板块行情的卓越之选。

二、关于医药板块长期的投资机会

在我看来,当前医药板块正处于“高增长前景不变+历史低估值”的关键转折期,在医疗医药板块整体增长逻辑未变的情况下,历史低位无疑是抄底医药医疗板块的最佳时机!

我最看好医药医疗行业投资机会的最根本原因就是医药医疗行业的高成长性逻辑并未发生变化,医疗行业的发展空间依然广阔。医疗行业最根本的投资逻辑就在于人类医疗需求自我强化的趋势。比如人类普通的需求像衣食住行等,在短期内都是存在阈值的,再有钱的人吃饱了短期内也不会再饿,对于普通消费品来说,旧有需求的满足就会在短时间内消灭新的需求。但医疗行业的需求曲线正好相反,医药延长了人的寿命,但是随着人寿命的延长就需要更多更好的医药来维持健康。换句话说,医疗行业旧有需求的满足不仅不会消灭反而会创造出新的需求,这就是医疗行业需求的自我强化。根据《美国医学会杂志》的统计:

(1)1960年以来,美国卫生医疗支出占GDP的比重已由彼时5%飙升至当前的18%,再考虑到六十年来美国GDP的增长率,美国医疗医药行业的增幅可谓是极其惊人的;

(2)经合组织其他国家经过购买力评价调整后的人均医疗卫生支出同样是呈现指数增长趋势的。发达国家的历史数据充分证明了医疗需求会自我强化的特征,只要这样的增长逻辑没有改变,医疗行业的前景就无比光明。

2、2021年以来,我国就启动了对医药的大规模“带量集采”,大幅降低医保医药的价格,确实从短时间内突然改变了医药行业的增长预期,直接导致近两年来医疗龙头企业跌跌不休。正如我上述所言的,医药医疗本身就是会自我强化的行业,因此,无论是从理论还是实践来说,全球没有任何国家的医保基金能够承受医疗需求不断加速的客观规律,医保集采政策实际上就是医保制度的必然结果。但是,在我看来,医药行业从繁荣到退潮的周期波动同样是市场出清、自我调节、优胜劣汰的必要过程。医药行业在萧条期能够繁荣期浑水摸鱼的低竞争力企业都淘汰出局,从而实现更高质量、更可持续的发展。正如同历史上2011年的控费大周期等阶段医药行业都遭因短期的外部冲击出现了剧烈回调,但是随后随着行业的优胜劣汰、竞争力的提升,医药板块都能迎来更加猛烈的上涨,迭创新高。而且,从 19 年带量采购陆续推进以来,这两年医保的结余率显著提升,“带量集采”效果显著,医疗医药板块的整体市场环境都在逐步回暖。同时,我坚信,近期的医药行业反腐也将起到同样的效果,短期的利空将全面奠定医药医疗板块长期利好的基础,医疗医药板块极有可能已正处于“塑化剂危机”时的“白酒时刻”,经过优胜劣汰的新生行业将迎来数十倍乃至百倍的上涨。

后疫情时代为医药板块带来了新的增长空间。虽然随着时间的推移,新冠病毒经过不断的变异,在感染率持续上升到同时危险程度确实也在逐渐下降,但是危害程度依然远胜于流行感冒,成为高感染率的常态化流性疾病。2023年底2024年,相关情况就愈发明显,新冠反复流行、流感频繁侵袭。这时候,人类对于医药的需求就从生病时治疗的药物变成了长期的日常储备,药物的需求必然会大幅提升,有利于带动医药医疗板块业绩的整体增长。

三、关于创新药赛道的高速增长逻辑

作为医疗医药板块的细分领域,创新药赛道必然会受益于医疗医保板块的整体利好!同时,创新药赛道又有独特的发展优势,因此势必能够引领医疗医药板块的上涨!具体来说:

随着人口老龄化时代的到来和医药消费升级的大趋势,我国医药行业需求将迎来新的增长高峰。根据预计,近10年来,我国60岁以上人口增长了约44%,而到2035年,我国60岁以上人口预计将突破4亿人,占总人口数30%以上;另一方面,我国人均医保支持也在保持年均约10%左右的增幅,过去十年来,人均医疗保健消费支出由936元升至1764元,医药消费持续升级,市场长期需求旺盛。而创新药的技术潜力非常巨大。过去被视为疑难杂症或者说是绝症的疾病比如、肥胖、癌症、阿兹海默症等都在逐渐被创新药攻克,创新药的市场需求必然会持续扩大。

在“老龄化+消费升级”双重因素的驱动下。根据预测,我国医药市场规模也将由2020年的1.6万亿元增长到2030年的3.5万亿元,而创新药份额占比将由现在7%增长至70%。医药市场规模翻翻,而创新药的市占率又增长10倍,也就意味着创新药的市场需求在十年内将增长20倍以上,可谓是机会空前!

2、我国在创新医药、创新医疗器械等诸多领域的国产替代能力越来越强。目前我国企业在全球医药研发金额的占比已达到20%,位居全球第2位;中国医疗器械市场规模同比增幅已经是全球医疗器械行业的3倍,同时,我国医疗器械国产替代也在稳步提升,市场规模增速连续6年保持16%以上,未来在“市场增量+国产替代”双重因素作用下,国内创新药行业空间巨大。

3、创新药受到当前医保政策的多重呵护。2022年医保谈判药品数量较往年明显增加,涵盖了多款罕见病和肿瘤领域药品,创新药进医保速度加快,需求稳步提升,入保后产品销售额有望快速提升;同时,部分优质创新药品种谈判价格超预期,体现了医保局对医药创新的呵护之意。当前,集采政策对于医药医疗行业的边际影响在持续下降,创新药行业的不确定性更是大幅下降。对于创新药又得到医保政策的重点呵护,对创新药行业直接产生了重大利好!

4、近年来,国内医药专业毕业人数逐年上升,勤奋好学的中国文化带来的工程师红利同样将助推医药企业的快速发展。

综上所述,基于医药行业从中长期看,市场需求存在自我强化的客观规律;再结合当前医药板块已经整体处于历史最低位的估值状况、“集采”等负面政策但是长期看反而会促进行业优胜劣汰、健康发展的历史经验、在后疫情时代大众对于抗疫常备药的需求,以及我国在医疗器械与药物研究等领域越来越强有力的研发能力。我认为,现在很可能是医药板块正在“高增长前景不变+历史低估值”的关键转折期,处于创新高的新一波长牛行情的前夜,上车完全来得及,未来医药板块投资机会巨大。

总结:

综上所述,首先我对于医药板块的整体增长前景都是非常看好,而创新药具有不断攻克人类各类疑难杂症,救命保命的消费场景,带来了快速增长的刚需,市场空间更加广阔。因此,当前医药健康板块拐点已至,我非常看好医药医疗行业的成长机会,医疗行业中我最看好创新药赛道。

因此,2024年,在当前A股“政策底+市场底”的双重反转期,就可以积极布局高弹性医疗医药板块,特别是创新药赛道。选择工银瑞信基金基金宝藏基金经理赵蓓经理的工银前沿医疗股票(A:001717;C:010685),抄底医药保健板块的高弹性成长机会!