最近,A股市场还在艰难磨底,但国内债券市场却歌舞升平。

像30年国债ETF、10年地方债ETF、政金债券ETF等屡屡创出历史新高。

债牛行情仍在持续。这不,这股热浪最近外溢到了美元债QDII基金。

前两天就有小伙伴在后台给老司基留言说,美元要降息,能不能推荐几只美债基金入手?

从逻辑上看,有着高票息,还有高降息预期的美元债资产的确令人心动。不过,面对这样一类充满异域风情吸引力的产品,从心动到行动之间,老司基只想说一句:人多的地方最好不要去,当你看到机会时,未必是机会!

其实,美元债基并不那么美。买美元债之前,有些问题你必须提前搞清楚。

美元债基靠啥赚钱?

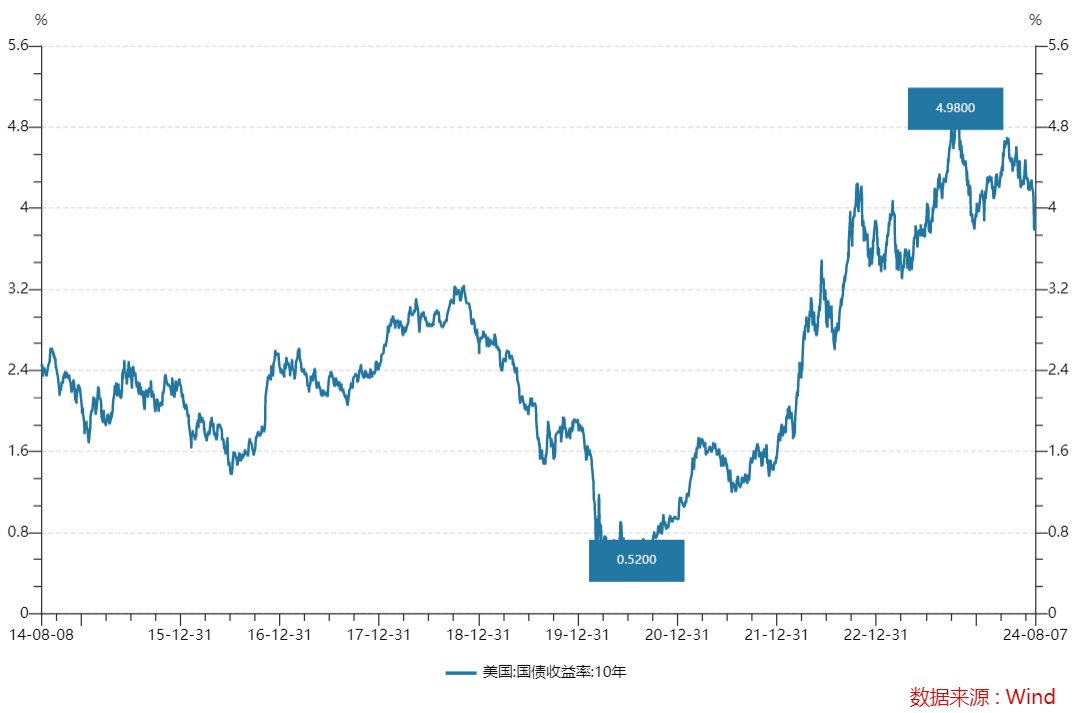

2022 年以来,美联储从接近零利率加至4.5%,加息幅度大到历史罕见,这导致素有“全球资产定价之锚”的10年期美债收益率居高不下,去年10月最高到过4.98%的历史高位,目前收益率下行至3.8%左右。

近10年美国10年期国债收益率走势图

我们知道,利率上升,对应债券的熊市;而利率下行阶段,对应的是债券牛市。

随着美国经济数据的不断变化,市场对于美联储降息预期虽有反复,但从其最新表态来看,降息预期又大幅提升。在预期降息背景下,美元债成为了配置价值较高的一类资产。与此同时,市场对美元债QDII基金的关注度持续攀升。

美元债QDII基金,就是一种投资于美元债券的公募基金产品,投资者可直接用人民币申购这类基金份额,赎回时仍获得人民币,是国内投资者配置美元债券的一种便捷途径。

问题来啦!美元债QDII基金靠啥赚钱呢?大概有以下3个收益来源。

票息收入:这是根据票面利率和支付周期定期拿到的固定利息,是债券最直接的收益来源。对于美元债QDII基金而言,当前10年期美债收益率处于历史高位,买入即可提前锁定当前的高票息。

资本利得:也就是债券市场价格变化带来的收益。债券的价格与债券的收益率呈负相关关系,当债券收益率下行时,持有的债券价格就会上涨,这也是为什么说降息对美元债而言是一个重大利好。

兑汇收益:汇率变化带来的收益。如果投资者买了美元债QDII基金,持有期间美元升值(人民币贬值),那么这只基金就能获得美元上涨的汇兑收益。当然,如果你时运不佳,持有期间人民币升值(美元贬值),基金也需要承担美元下跌的汇兑损失。

过往业绩表现如何?

从上面介绍来看,美元债基看着还不错,是么?

别急,老司基给你看一下这类基金过往的业绩数据,你也许就彻底清醒啦。

Wind数据显示,目前全市场共有25只QDII债券基金(同只基金只取人民币A份额),剔除规模不足2亿元、成立不满3年的产品,取成立时间最长的15只基金,看看整体业绩表现。

成立时间最长的QDII债券基金整体业绩表现

数据来源:Wind,时间截至:2024.8.6

数据来源:Wind,时间截至:2024.8.6

数据显示,全市场成立时间最长的15只QDII债券基金,居然有3只基金成立以来的总收益是亏损的,占比达20%,亏损最多的一只债基跌幅高达46.64%。

从成立以来的长期年化收益来看,最高的基金为华夏海外收益A(001061),成立11多年总收益率75.52%,年化收益为4.94%。另外,还有博时亚洲票息A(050030)的年化收益率超过了4%,达到4.41%。其他的基金,年化收益率基本落在2-3%之间。

从最大回撤数据来看,实在是有点吓人。15只基金中,有9只产品的成立以来的最大回撤超过了15%,有两只甚至超过60%;仅有银华美元债精选A(007204)、富国全球债券A(100050)和易方达中短期美元债A(007360)等3只产品的最大回撤小于10%。而对于债券类基金来说,10%已经算是很大的回撤了。

怎么样,面对最高年化收益仅不到5%、而最大回撤动辄20-30%的QDII债基,你还有购买的冲动么?

美元债基有哪些坑?

一是,美元债和美债傻傻分不清。“美元债”和“美债”是两个不一样的东西,

美债一般指美国国债,发行人是美国政府,相对来说,风险较低。美元债指的是以美元计价的债券,发行人可以是美国政府、其他国家的政府,也可以是美国本土企业、其他国家的企业或机构(包括中国企业)。相对美债而言,这类债券的风险就比较高了。

你兴冲冲去买美债基金,穿透资产一看,原来它配置的中资美元债。中资美元债是中国企业在境外发行的美元债券,发行主体主要为金融、地产、城投,这类主体当初因为有强烈融资需求,但国内受限,所以跑去海外发了一堆高收益信用债。2020年后,地产债违约潮开启,加大了中资美元债的投资风险,现在这块就不能闭眼投了。

当然,哪怕配置的是正宗的美债资产,基金业绩也未必就好,以海富通美元收益(501300)为例。

海富通美元收益2024年前5大债券持仓

从海富通美元收益基金过往持仓数据来看,人家前5大债券持仓确实是配置了美国国债资产,没毛病,可你看看这只产品的长期业绩走势。

从海富通美元收益基金过往持仓数据来看,人家前5大债券持仓确实是配置了美国国债资产,没毛病,可你看看这只产品的长期业绩走势。

海富通美元收益成立以来业绩表现

数据来源:Wind,时间截至:2024.8.6

数据来源:Wind,时间截至:2024.8.6

作为一只美元债基,海富通美元收益成立快8年,总收益率-4.96%。是的,你没看错,它不仅大幅跑输同类产品,更是大幅跑输同期国内债券收益,同期中证综合债大涨37.69%。

二是,汇率波动风险。如果人民币继续贬值,当然对投资美债基金有利,因为可以赚到额外的汇兑收益。但如果人民币进入升值通道,在美债上赚到的,可能还不够汇率波动亏出去的钱。假如,你投资美债基金一年赚了5%,如果美元兑人民币贬值5%,那你就赚了个寂寞。

三是,综合费率一般较高。美元债基的管理费大多在0.8-1%,1年以内的赎回费有的高达1.2%。加上托管费、申购费和赎回费,综合收费高的产品,如博时亚洲票息收益债券达到2.33%/年、华安全球美元票息债为2.23%/年。

美元债基虽好,但千万别只看着他吃肉的光鲜一面。

#超九成债基今年正收益 还买吗?#

#抄底资金涌入美元债你会跟随吗?#