表1:3月宏观经济数据一览

数据来源:wind,鑫元基金

【GDP】

一季度实际GDP同比增速超预期,但名义增速不高。一季度GDP当季同比增长5.3%,高于市场预期的4.9%。其中,第一、二和三产业同比增速分别为3.3%、6%和5%,第二产业对一季度GDP同比增速的贡献较大,与一季度工业增加值6.1%的累计同比增速相互印证。具体看,手机、家电、集成电路等电子产业链,新能源汽车,发电设备,有色金属,机床等产量增速较高,可能反映耐用消费品以旧换新以及设备更新改造优惠支持政策的影响。此外,一季度名义GDP同比增速4.2%,显著低于实际增速,对应的平均指数同比为-1%左右,显示通胀上行的动能仍然不足。

【消费】

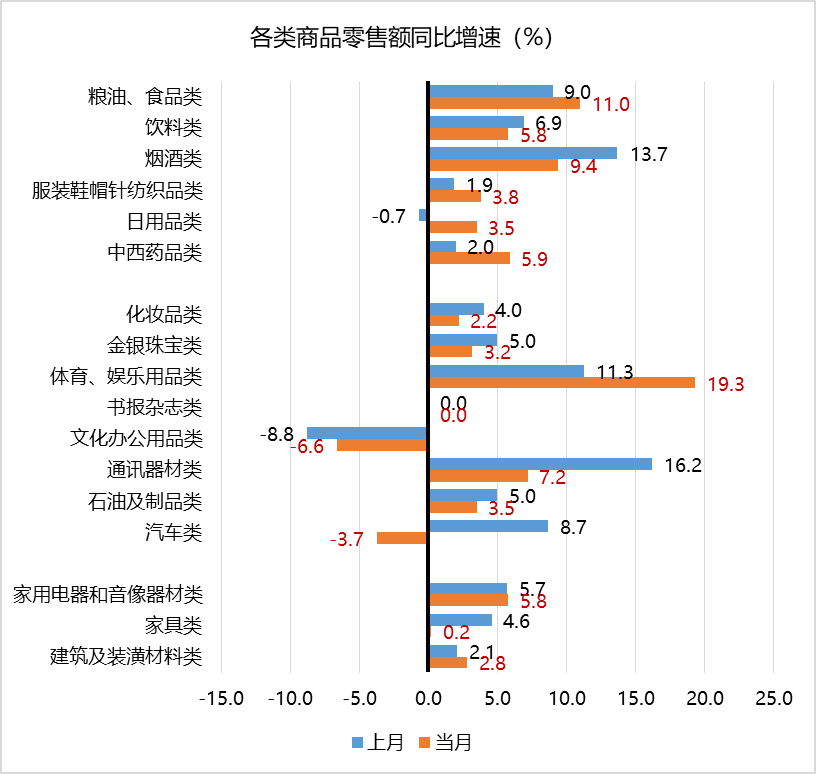

高基数影响下,社零增速有所回落。3月社会消费品零售总额同比增长3.1%,低于wind一致预期的4.8%,较前值5.5%下行2.4个百分点,主要是基数效应影响。按两年平均来看,3月社零两年平均增速6.8%,较前值的4.5%继续改善。3月商品零售同比增长2.7%,两年平均同比增长5.9%,较前值上行2.2个百分点;餐饮收入同比增长6.9%,两年平均同比增长16.2%,较前值上升5.4个百分点。3月社零季调环比分别为0.26%,处于季节性的下沿。总体来看,随着春节假期对居民出行相关消费提振消退、叠加高基数,3月社零同比增速放缓,但剔除基数效应的两年平均增速继续改善,显示消费总体延续修复态势,其中商品零售和餐饮两年平均增速均有改善。区分零售商品类别来看,按照同比增速,必选消费总体修复、维持相对高景气度,食品(11%,前值9%)、纺织鞋帽(3.8%,前值1.9%)、日用品(3.5%,前值-0.7%)、药品(5.9%,前值2%)等增速上行,饮料(5.8%,前值6.9%)、烟酒(9.4%,前值13.7%)保持较高景气度。可选消费增速多数回落,其中高基数下汽车(-3.7%,前值8.7%)增速由正转负,化妆品(2%,前值4%),金银珠宝(3.2%,前值5%)、通讯器材(7.2%,前值16.2%)等增速亦有所回落,但体育娱乐用品(19.3%,前值11.3%)同比增速显著上行。此外地产相关可选消费增速总体变化不大,家用电器(5.8%,前值5.7%)、建筑装潢(2.8%,前值2.1%)等增速边际改善,家具(0.2%,前值4.6%)有所回落。

【生产】

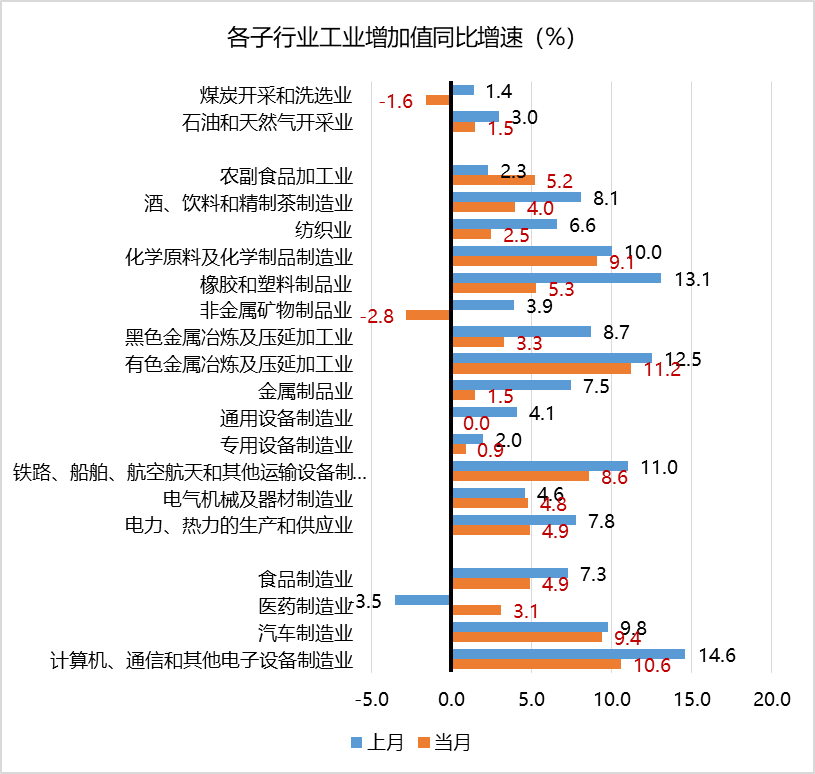

节后复工复产速度偏慢,3月工业生产同比增速回落。3月工业增加值同比增长4.5%,低于wind一致预期的5.3%,较前值下行2.5个百分点。3月工业增加值季调环比-0.08%,低于季节性。工业增加值两年平均增速亦有所回落。三大门类行业中,采矿业、制造业、公用事业工业增加值同比分别为0.2%、5.1%、4.9%,分别较前值下行2.1、2.6和2.3个百分点。区分行业来看,20 大子类行业中,按照同比增速来看,上游采掘增速总体有所下行,煤炭开采(-1.6%,前值1.4%)增速由正转负,石油和天然气开采(1.5%,前值3%)增速回落。中游产业增速多数回落,但部分行业维持相对高增速,化学原料和制品(9.1%,前值10%)、有色金属冶炼和压延(11.2%,前值12.5%)、交通设备(8.6%,前值11%)同比增速虽有所回落但保持相对高位;纺织(2.5%,前值6.6%)、酒和饮料(4%,前值8.1%)、橡胶塑料(5.3%,前值13.1%)等行业增速下行显著。下游行业中,计算机、通信等电子设备(10.6%,前值14.6%)、汽车(9.4%,前值9.8%)生产增速高位回落;医药增速(3.1%,前值-3.5%)增速改善、且由负转正。

【投资】

3月制造业投资对固定资产投资形成支撑。3月单月,固定资产投资、基建、房地产、制造业投资同比分别为4.8%、8.6%、-10.1%、10.3%;分别比今年1-2月变化+0.6、-0.4、-1.1、+0.9个百分点。基建投资方面,3月政府债发行节奏较慢,化债背景下地方基建项目储备相对不足,基建投资增速有所回落;二季度特别国债、专项债发行规模上升,基建增速能否回升需持续关注。制造业投资方面,在设备更新改造政策、全球制造业周期回暖、以及制造业企业盈利逐步修复的催化下,制造业投资有望持续提振固定资产投资增速。地产投资方面,3月地产投资磨底,商品房销售面积、新开工同比跌幅边际收窄,施工和竣工增速下行。具体来看,销售、新开工、施工、竣工面积同比分别为-18.3%、-25.4%、-16.5%、-21.7%,相对今年1-2月分别变化+2.2、+4.3、-5.5、-1.5个百分点。今年以来政策对楼市的调控进一步放松,二手房销售“以价换量”下有所回暖,逐步传导至新房市场,新房销售边际回升。房地产投资方面,居民住房需求总体承压,新开工增速可能仍在磨底,需关注保障房推进进度;前期新房开工自2021年下半年即负增长,叠加此前“保交楼”推进,导致房地产存量项目有限,施工、竣工面积跌幅继续扩大。

【就业与居民收支】

失业率季节性下行,居民实际消费与可支配收入增速回落。春节假期结束后,外来人口返工,3月城镇调查失业率5.2%,较2月回落0.1个百分点,且位于季节性的下沿;同时,不含在校生的分年龄失业率显示,2月16-24岁、25-29岁以及30-59岁失业率分别为15.3%、6.4%和4.2%,较1月分别变化+0.7、+0.2、+0.1个百分点,反映春节因素。今年一季度实际居民人均可支配收入和实际消费支出同比增速分别为6.2%和8.3%,较去年四季度分别回落0.5/1.2个百分点,显示居民资产负债表的修复较为曲折,可能对居民消费需求回升有所制约。

【市场影响】

一季度经济数据表现总体改善,但通胀上行缺乏动能,显示需求不足的矛盾仍然存在;同时结构上,工业生产、制造业投资偏强,需要注意总供给高于总需求的情况下,基本面修复的持续性。一季度GDP同比增速5.3%,显示经济下行压力有所缓解,但-1%左右的GDP平减指数同比增速显示通胀上行的动力有限。3月消费同比增速不及预期,可能是春节假期后居民消费出行有所降温有关;结构上看,食品饮料、纺织等需求增速改善值得关注。在设备更新改造以及消费品以旧换新政策的支持下,一季度工业生产增速较高。固定资产投资增速小幅上行,主要是制造业投资旺盛,未来在政策支持设备改造、全球制造业回暖共振等因素下,有望继续成为今年投资的亮点。

对于债市而言,短期关注经济基本面改善、政府债发行节奏,以及4月税期的影响;长期看,收益率仍将保持下行趋势。跨季后资金面有所松动,叠加央行对长端收益率波动风险的关注,收益率曲线呈现牛陡趋势。但今日1-5年期限收益率有所回升,超预期的经济数据公布,7-10年以及超长债收益率反而下行;债券市场似乎对经济数据脱敏,可能是因为经济需求不足的矛盾仍较大。短期建议关注基本面的变化,利率债放量发行以及税期对债券市场的扰动。长期看,在经济新旧动能转换、实际利率偏高、以及经济呈现波浪式修复的背景下,债券收益率仍有下行空间。

对于权益市场而言,经济有效需求不足、通胀回升仍较为乏力,宏观基本面对权益市场的提振可能较为有限,仍看好高股息、以及稳定ROE的板块。虽然一季度在工业产出提振下,一季度GDP同比增速超预期,但GDP平减指数同比负增长,显示经济内生需求有待改善。预计短期宏观基本面对权益市场分子端的提振不强,因此关注具有稳定ROE的优质公司、以及高股票的红利板块,这些恰好也与新“国九条”的监管方向相一致。

图1:各类商品零售额同比增速(%)

数据来源:Wind,鑫元基金

图2:各子行业工业增加值同比增速(%)

数据来源:Wind,鑫元基金

$鑫元泽利A(OTCFUND|007551)$

$鑫元聚鑫收益增强C(OTCFUND|000897)$

$鑫元安鑫回报混合A(OTCFUND|009395)$

免责声明:

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整性不作任何保证。

在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。

本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权,任何人不得对本报告进行任何形式的发布、复制。