对于投顾组合,今年以来基本都跑输指数,稳健是首要的,股债平衡配置。

对于基金组合,今年以来虽然战胜指数不易,但是取得10%的收益,就能够战胜八成同期基民了。

权益类型组合:以Smart Beta策略组合为主,以全球指数组合为辅;

固定类型组合:以债券类型为主,以黄金和货币类型为辅。

Smart Beta策略因子,长期战胜市场。

如果超级长期,策略因子能否均值回归?

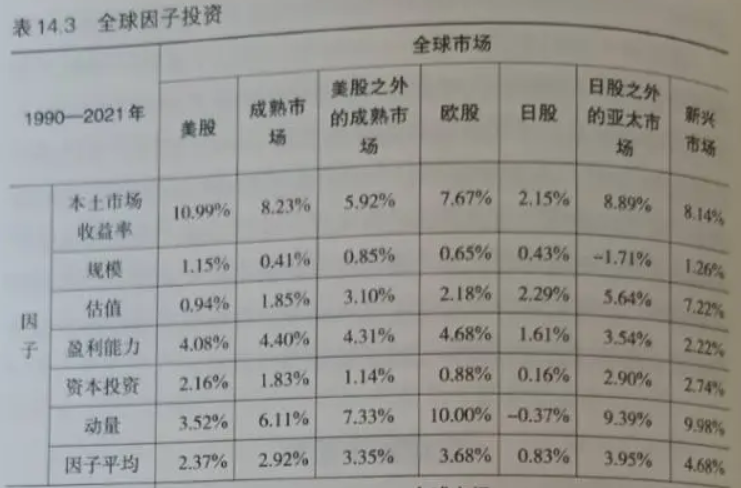

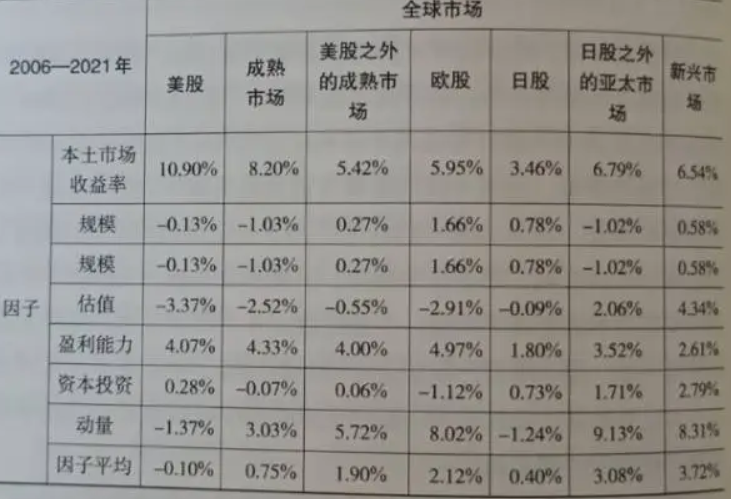

我们看看来自西格尔的书统计的表格,从1990年至2021年美国规模、估值、盈利能力、资本投资、动量因子都贡献了正收益,全球都是如此,其中动量因子全球都是很好,日本除外。

从2006年至2021年美国因子平均却带不来超额收益了,超额亏损极低,基本持平,但是全球市场仍然有超额收益,也都普遍减弱了。动量因子美国和日本都差。最好的还是盈利能力因子。

这也不难理解,依靠成长类型的全球科技行情,盈利因子是最根本的。

至于动量因子,美日以外的市场,包括在欧州市场、亚太市场、新兴市场的收益,在各因子中算是最好的。没有相关基金,只能自行构建。比如,把最近12个月涨幅最好的股票找出来,筛选一遍,但是股票波动很大。把最近12个月涨幅最好的指数基金找出来,筛选一遍,顺势做资产配置也可以。

动量因子好的原因,是市场通常低估了业绩对近一年的影响,高估了业绩对超近期和长期的影响。往往公司业绩拐点在一年的时间仍然有持续性。很多策略,如低市盈率、低市净率、低市销率结合动量因子做得也很好。

除此之外,美国的盈利能力因子好,估值近十多年来差,合计就对冲了。正如上面所提到的,美国依靠全球科技行业拉升,没有低估值的事了。但是,多种策略组合,除了美国完全对冲掉外,其余市场仍然有超额收益。

比如,日本以外的亚太市场和新兴市场,除了动量因子之外,盈利能力和估值因子是最好的。

总之,策略因子组合,多多少少有超额收益。美国科技也不可能涨到天上,美国红利也不可能不向上均值回归。至于动量美国已经向下回归了。书中也有IBM和石油公司长期收益率的全面比较、剖析,作者西格尔不认同投资科技行业最好。

无论如何,选择指数基金总比选择主动基金容易得多。

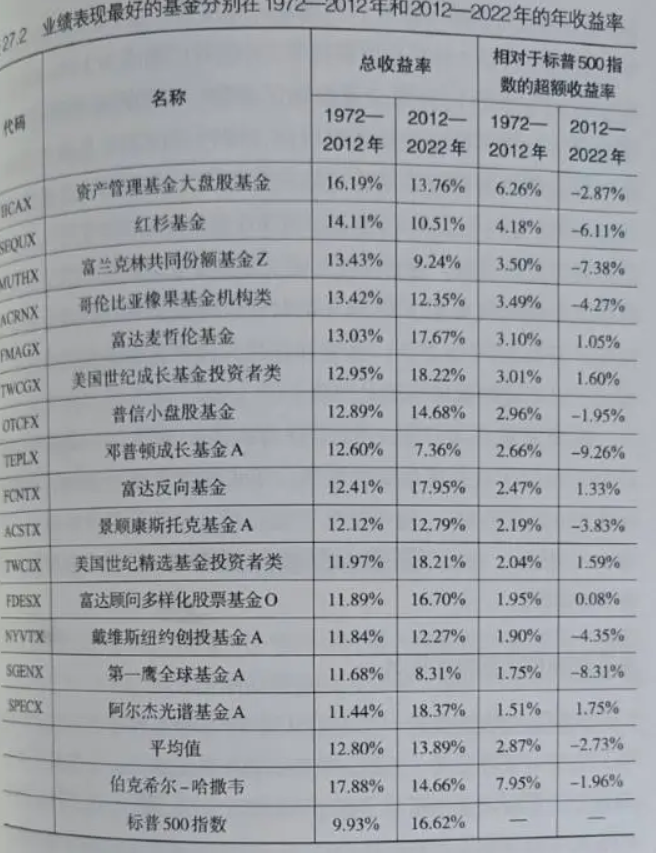

看看美国四十年的期间无论多么优秀的主动型基金,最近十年的业绩都比较差,包括伯克希尔基金。

还是不难理解,只要成长盛行时代拉升指数,什么策略也差,何况主动型基金,即使价值盛行时代,长期也是多数跑输市场。

不是美国市场成熟的原因,中国市场有机会,确实散户多有各种机会,宽基指数也没有持续上涨,看看基金的业绩,指数基金还是常胜。美国和中国的指数基金规模均已胜出。

西格尔的《股市长线法宝》还是很好看的,书中有各种对全球市场数据的介绍分析,总结规律提供思考。

做好投资组合,像$中金优选300指数(LOF)A(OTCFUND|501060)$$汇丰晋信恒生龙头指数A(OTCFUND|540012)$$华宝标普中国A股红利机会ETF联接A(LOF)(OTCFUND|501029)$等指数长期收益都很优秀,构建起了长期组合。

#晒收益# #吴清:长期、短期投资我们都欢迎# #北京商报:慢牛并非要为市场降温#