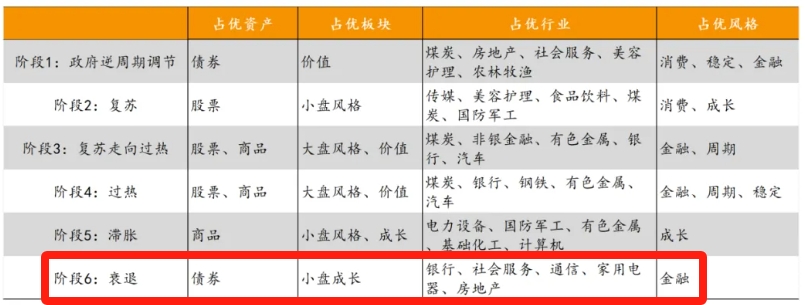

天风策略出了一篇普林格周期(叠加宏观调控因素的改良版美林时钟理论)在中国应用的研报,并且给出了普林格六阶段对应的国内强势大类资产、股票风格、股票板块名单。

根据天风证券的观点,当下我们显然处于衰退期,所以建议重配债券;而如果一定要买股票,可以考虑小盘成长风格,具体板块包括银行、地产、社服、家电、通信。

天风证券的结论肯定是有问题的,毕竟银行、地产和小盘成长风格怎么看也凑不到一起。具体分析我们放到最后,先看看天风证券的推导过程。

首先是确认普林格六阶段的三类判断指标,包括先行指标(金融指标,M1、M2)、同步指标(生产指标,GDP)和滞后指标(通胀指标,CPI、PPI)。

然后是具体的普林格阶段划分:

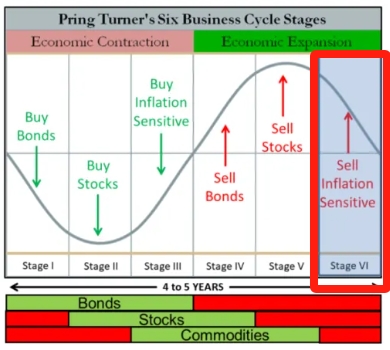

阶段1(失速):先行指标+,同步指标-,滞后指标-,逆周期调节开始;

阶段2(复苏):先行指标+,同步指标+,滞后指标-;

阶段3(过热):三类指标共振上行;

阶段4(狂热):先行指标-,同步指标+,滞后指标+,逆周期调节退出,周期最高点出现;

阶段5(滞涨):先行指标-,同步指标-,滞后指标+;

阶段6(衰退):三类指标共振下行。

其次是确认国内大类资产、股票风格和股票行业的对应标准:

大类资产:债券(中债综合全价指数)、股票(沪深300指数)、商品(南华商品指数);

股票规模风格:大盘(中证100、沪深300)、小盘(中证500、中证1000);

股票行业风格:金融、周期、消费、成长、稳定(没说具体怎么确定,应该是采用业内通行方案把类型相近的申万行业指数捏在一起)。

最后就是用大类资产、股票风格和股票行业去嵌套普林格六阶段。

天风证券结论可能有哪些问题?

1、原版普林格周期结论中,阶段6(衰退)应该空仓,但天风证券大概觉得这样研报发不出来,所以强行建议配置债券,这就导致其余5个阶段是根据原版普林格周期结论“做右侧”,但偏偏在阶段6天风证券建议“做左侧”;

2、股票规模风格漏了个中盘,不如把中证500划到中盘,用中证1000和中证2000代表小盘;

3、天风证券取得是2004至今数据,但明显这两年经济在换锚,地产板块恰好是矛盾中心,所以股票行业的配置建议方面应该都有点过时。

那么天风证券的这篇研报完全不值得看么?我觉得大部分内容其实都很有意义,因为天风证券本质是在做历史数据的归纳总结,这些结论大部分都是事实,只是没必要强行嵌套到普林格周期的框架里,有点逼自己写命题作文的意思(我也有这个问题)。

当然,历史数据不代表未来方向,线性外推虽然在绝大多数时刻都是对的,但你不知道它什么时候会失效。

原文搜索关键词“普林格周期框架 |天风策略政策吴开达团队”。