不知不觉中,已经是24年倒数第二个交易日了,今天市场走得很典型,又是红利板块和小微盘的跷跷板行情,小微盘那边中证2000、微盘指数、北证50领跌,其中北证50大跌超过4%,三个指数从近期的高点分别回落了8%、14%、25%以上了。

而红利相关的指数,则纷纷创10月8日以来的新高了。

还有一个事实是,港股红利相关的指数,比如港股通高股息,12月单月,已经涨了快8.5%了。

给大家分享个新闻,中国平安,这个月狂买四大行的H股,其中对外披露的是建行的H股,和工行的H股。

买建行,是因为12月18日的时候,增持了4.27亿,从而持股比例从4.97%,跃升到了5%以上,所以需要举牌公告;

买工行,是上周五收盘后公告的,增持了5.22亿,之前平安已经持有工行的H股14.99%了,所以这回买完之后,突破了15%,而港交所规定,举牌后,每增持1个点,都需要公告。

所以,光是公告能看到的,平安12月单月,就增持了9.5亿港币(约合9亿人民币)的四大行H股,而冰山底下,不需要公告的到底买了多少,那就暂时不得而知了,但是按照机构“闷声发大财”和“尽量不暴露持仓”的习惯,增持到需要公告,往往是不得已而为之,所以不能排除平安同时增持和其他类似的票。

而11月,平安的单月保费收入合计是240多亿,也就是差不多,把单月收上来的钱的4%左右,拿去买工行和建行的H股了,这绝对不能说是一个小数目。

保险公司增持四大行H股的逻辑也很简单且清晰,我们都解释过了:

第一,因为股息率高,截至目前,四大行H股的股息率最低的农行都有5.7%以上,最高的建行在6.8%左右,比四大行的A股高一个level,和10年国债收益率的点差更是在400bps以上;

第二,是因为四大行都开始搞中期分红了,相当于提高了分红频次,对险资而言,可以改善逐季的净现金流入;

第三,因为四大行的背后是财政资金,四大行的分红可以反哺财政收入,所以四大行未来分红的确定性,是最好的,这一点,也非常重要,且常常被忽视,相当于控股股东带头要求分红。

我们在《2025金融行业的十大猜想》里写过,2025年,红利投资的时代还将继续:

“以保险资金为首,南向资金,扫货港股高股息的趋势不变,南向资金预计持续净流入,保险举牌上市公司的公告将阶段性涌现,AH溢价中长期来看收敛,港股的红利税改革有望取得突破; 倘若ETF能够计入保险的OCI账户,则红利相关的ETF,规模有望上一个台阶,而非现在这样,在2年的红利牛市下,“仅仅”刚刚突破了1000亿。”

上面这段话,其实说了两个事情。

其一,是因为红利税和流动性折价的原因,同一只股票的H股,股息率会更高,这会导致险资的OCI账户等,更偏好买入H股,这也导致,下图,近一年来,南向资金几乎每周都在买买买,这才是真正的夺取香江的定价权。而9月附近之所以放缓,是因为彼时预定利率下调,保险保费收入环比和同比大幅下降,而10月中下旬后,销售情况逐渐好转。

其二,红利的股票有新增资金,不代表红利ETF规模就会迅速放大。背后的原因,我们之前解释过,ETF没法进入保险的OCI投资账户,所以对保险公司而言,大头的配置,还是会买红利的“股票”,而非红利的“指数基金”,很多基金公司在宣传的时候,会强调自己的产品是每月、每季分红,但这个目前来说,意义不大,真正的机会,在于监管牵头,把ETF投资纳入OCI账户中,这样一来,如果你能每月分红,那么保险就大概率会加速买入了。

那么,上面这个有没有可能呢?

我觉得有戏。

第一个原因,是今年8月,各险资负责人已经在座谈会上,和上面反映过这个堵点了;

第二个原因,是我们在《保险加仓的政策来了》和大家明确提到过的,目前,已经进入了险资的监管宽松周期,对险资入市有益的政策,预计都会被予以考虑。

......

多聊三个市场的热点哈,今天晚间政策性银行发债加速的小作文、2500亿的A500ETF、以及聊聊香港社保资金的投向。

1、债券,今晚政策性银行一季度发债2万亿的小作文。

小作文是这样的:

“据XX报道,明年一季度三家政策性银行债券发行量预计高达2万亿元,同比增加近50%,创历史新高。年后首日即启动债券发行,将全曲线增加债券供给。”

说实话,这个小作文,或者说媒体报道,是属于水平比较一般的,博眼球的成分比较大。

原因在于,即使政策性银行金融债一季度发2万亿,也没什么大不了的,即使同比增幅50%,也没啥了不起的。

因为,2024年一季度的基数很低,所以你25年一季度多发一点,同比增速就显得很高了,但是你和过往年份的一季度相比,其实2万亿并不夸张。

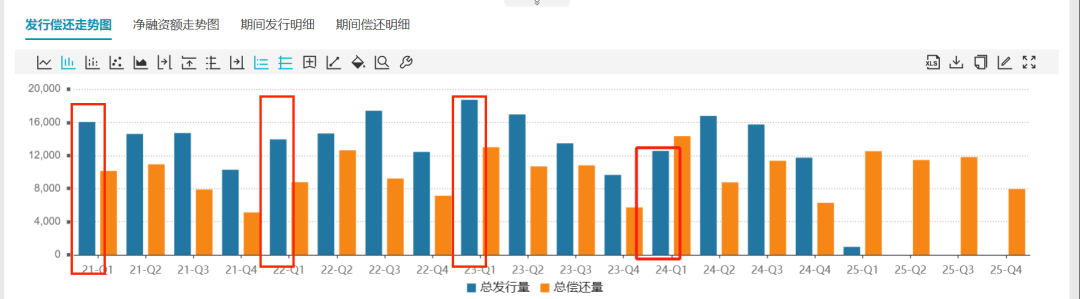

下图,把过往逐季度的三大政策性银行的发债规模拉一下,就清楚了,看红色框框的部分,24年一季度是明显少发的,而23年一季度就接近2万亿了,21年一季度是1.6万亿,22年的一季度少一点,但也超过24年一季度。

所以,结论是,这个新闻噱头的成分更大,这块不太需要担心。

对债市而言,真正需要关心的,是如下两个。

其一,央妈今晚公布了三张债市的罚单,之前传的被处罚的三个机构,分别是:

上海东亚期货及相关人员,罚款超3700万;

天津信唐货币经纪及相关人员,罚款1158万元;

湖南溆浦农商及相关人员,罚款超1400万。

后续类似的处罚,估计还会有。

其二,交易商协会召开金融市场投资者座谈会,提到:

与会机构普遍认为,今年以来大量资金涌向债券市场,市场利率过快下行,利率风险逐步显现,但由于担心踏空错失交易机会,投资人羊群效应突出,需要监管和自律组织加强预期引导。

有机构认为当前债券市场对明年货币政策适度宽松预期存在过度透支,而更加积极的政策实施需要履行相应程序,建议加强政策协调和预期引导。

有机构提出,银行间市场是合格机构投资者市场,目前入市的部分中小机构利率风险管理能力存疑,应加强监管部分中小机构交易行为与其自身能力不匹配,背后与券商投顾业务服务不规范有关.....

与其说,这是机构说的,不如说,都是上面的嘴替,静待明日债市的反映。

2、A股,A500ETF规模突破2500亿了。

这个速度还是比较惊人的,这个月,22只A500ETF就又净流入了500亿。

但是,大家不能拿这个数据,当做机构资金加仓的证据,因为与此同时,很多其他宽基ETF是净流出的。

另外,从年初以来,沪深300涨幅是16.55%,A500是15.05%,沪深300跑得更好,主要是因为沪深300的金融,特别是银行的权重更高,而今年银行股已经涨了35%了,所以说,没有谁是更好的指数,只能说,在不同的市场环境下,会有不同的结果。

不过,之前和大家提到的,根据我们自制的A500温度计,做的实盘,我们还是会继续的,一周前买入的$嘉实中证A500ETF联接C$的第一笔底仓,现在还小赚了一点,从目前的温度计来看,我们准备先hold住,后面有加仓计划再和大家同步。

有需要这块信息的,可以去关注一下我的实盘。

3、建议关注香港社保组合的配置思路。

第一,表韭量化,今日显示继续降温(今天的温度,实际是根据昨天收盘后的市场),可以观察到,组合上周完成了一次调仓,主要是降低了小盘的比例,明天最后一天了,是不是还跟,大家关注公告吧。

第二,表韭纯纯的债,年底前不跟了,原因写在《这两天歇歇也无妨》里了。

第三,表韭全球,上周香港投资基金工会总裁参加了一个内地的活动,聊到了香港的社保基金——「强积金」的投向,提到:

社保基金配置的权益比例很高,股票基金占比45%,混合型基金占比34%,加起来80%了,实际的股票仓位相当于至少在50%以上了。

权益部分,分散配置,北美37%,港股31%,亚洲20%,欧洲12%,相当于欧美50%,亚洲50%,五五开的局面。

我觉得,对于我们来说,这也是有启发的,那就是从长期投资的角度看,还是要增配风险资产,而在风险资产内部,要做好地区的分散。

我们看到表韭全球,今天又发小车车了,我也跟了2w。我们再次提醒一下大家,元旦之后,QDII基金的限购预计会“变本加厉”,到时候,大概率真的会出现买不到的局面,所以,如果海外底仓不足的小伙伴,不妨趁现阶段,在美股回调期间,搞点底仓。

就聊这么多。

#债基朋友圈##晒抱蛋收益# #海外投资俱乐部# #微盘股指数跌超3%,还能上车吗?# #护盘?银行午后逆势拉升# #2024年终总结#

$表韭全球资产配置$$表韭量化指增精选$ $表韭纯纯的债$

$嘉实中证A500ETF联接C(OTCFUND|022454)$ $嘉实中证A500ETF联接A(OTCFUND|022453)$ $嘉实中证A500ETF联接Y(OTCFUND|022905)$