摘 要

1、短期市场可能延续震荡行情,但按照大会布置,未来财政刺激力度、降准降息、消费补贴等政策将逐步落地形成催化,且M1作为企业盈利先行指标也已经有所改善,可考虑采用定投、网格等方式,布局$国泰中证A500ETF发起联接A(OTCFUND|022448)$ $国泰中证A500ETF发起联接C(OTCFUND|022449)$ $国泰中证A500ETF发起联接I(OTCFUND|022610)$ $国泰上证综合ETF联接C(OTCFUND|011320)$0)等宽基标的。

2、AI模型迭代或推动应用加快落地,短期市场关注重点在软件层面。而Sora上线后也出现了瘫痪的问题,或反映当前算力依然紧缺。AI发展大趋势下,算力相关的$国泰中证全指通信设备ETF联接C(OTCFUND|007818)$、$国泰CES半导体芯片行业ETF联接C(OTCFUND|008282)$以及下游应用对应的$国泰中证动漫游戏ETF联接C(OTCFUND|012729)$或都有表现机会。

3、第十批国家组织药品集中带量采购产生拟中选结果,医保基金腾出费用空间为支持创新药纳入医保提供条件。板块经历前期调整,估值性价比较高,可以关注$国泰中证生物医药ETF联接C(OTCFUND|006757)$、$国泰中证沪港深创新药产业ETF发起联接C(OTCFUND|014118)$。

正 文

一、大盘分析

上周中共中央政治局召开会议和中央经济工作会议相继召开,明确“要实施更加积极的财政政策和适度宽松的货币政策,加强超常规逆周期调节。”政策表述积极,但市场前期上涨充分消化预期后,期待更为具体的规模信息落地。

上周五A股整体呈现先涨后跌,上证指数周跌0.36%,中证A500跌0.95%,市场日均成交额回升至1.93万亿元。行业板块方面,商贸零售、纺织服饰、传媒领涨,非银金融、电力设备、房地产领跌。

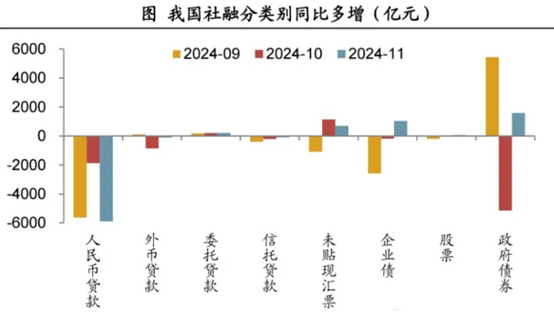

上周五披露了11月金融数据,11月新增人民币贷款5800亿元,Wind预期9208亿元,前值5000亿元;社会融资规模23357亿元,Wind预期28967亿元,前值14000亿元。11月社融同比少增额收窄,但结构上政府债券融资是主要贡献,人民币贷款继续构成较大拖累。

来源:Wind,财通证券

另外M1增速降幅收窄,M2增速回落。11月M2同比7.1%,前值7.5%;M1同比-3.7%,前值-6.1%,M2与M1同比增速之差进一步缩小。前期2万亿专项债等增发落地,叠加房地产政策调整等稳增长措施逐步落地见效,资金的活性程度提高。

11月金融数据反映政策发力逐步起效,M1同比连续2个月回升,社融最差的阶段可能也已经过去,但居民、企业端融资需求仍待改善。本周美联储将召开年内最后一次议息会议,目前市场基本完全定价12月降息25个基点,海外宽松延续有望进一步打开国内政策空间。

短期市场可能延续震荡行情,但按照大会布置,未来财政刺激力度、降准降息、消费补贴等政策将逐步落地形成催化,且M1作为企业盈利先行指标也已经有所改善,可考虑采用定投、网格等方式,布局国泰中证A500ETF联接(A类:022448 C类:022449 I类:022610)、国泰上证综合ETF联接C(011320)等宽基标的。

二、AI板块

近期AI产业链催化不断,字节跳动旗下豆包APP在 9月率先成为国内用户规模破亿的首个AI应用,截至11月底累计用户规模已超过1.6亿,11月平均每天有80万新用户下载豆包,单日活跃用户近900万,位居AI应用全球第二、国内第一。DAU(日活跃用户数量)方面,11月份,豆包APP DAU约为850万,持续增长。

海外博通发布四季度财报,总营收同比增长51%。2024财年全年公司实现收入516亿美元,创历史新高,同比增长44%,其中AI收入实现122亿美元,同比增长220%,主要是 AI XPU 和以太网网络产品收入拉动。公司预计2025年一季度 AI互联需求将持续旺盛,下一代3nm XPU将在2025年下半年向大客户批量出货。

OpenAI正式发布o1完整体,相较o1-preview版本,其增加了对图像上传的支持,且响应时间和性能均有显著提升。

此外OpenAI还发布了Sora正式版,用户可以生成最高1080p分辨率的视频,时长最长为20秒,支持宽屏、竖屏和方形的纵横比;还可以上传自己的素材进行扩展、混合或重新编排,或者完全通过文本生成新的视频内容。

AI模型迭代或推动应用加快落地,短期市场关注重点在软件层面。而Sora上线后也出现了瘫痪的问题,或反映当前算力依然紧缺。AI发展大趋势下,算力相关的国泰中证通信ETF联接C(007818)、国泰CES半导体芯片行业ETF联接C(008282),以及下游应用对应的国泰中证动漫游戏ETF联接C(012729)或都有表现机会。

三、医药板块

12月12日,第十批国家组织药品集中带量采购产生拟中选结果。本届国采,共有778个产品报价,比前九批国采报价产品数最多的第七批的488个多290个,共有385个产品拟中选,比历史峰值第七批的327个还多出了58个,无论参与报价的产品数还是拟中选的产品数都创历史新高。但从拟中选情况看,778个产品报价,385个产品拟中选,拟中选率仅49.5%,竞争较为激烈。

2018年以来,国家医保局在十批集采中已成功采购435种药品,其中仅第九批集采就可每年为患者节省药费约182亿元。在减轻群众在仿制药上的费用负担的同时,医保基金腾出费用空间为支持创新药纳入医保提供条件。

根据医保局统计数据,连续7轮医保目录调整已累计谈判纳入530种新药,医保基金对谈判药品的累计支付超过了3,500亿元,惠及患者8.3亿人次。近期全国医疗保障工作会议在北京召开,会议也明确在坚持基本医保“保基本”的前提下,将更多新药好药纳入医保目录,真支持创新、支持真创新。

同时会议也提到探索创新药的多元支付机制,支持引导普惠型商业健康保险及时将创新药品纳入报销范围,研究探索形成丙类药品目录,并逐步扩大至其他符合条件的商业健康保险。引导商业保险公司将健康险资金的一部分通过规范途径,加大对创新药械研发生产的投入。板块经历前期调整,估值性价比较高,可以关注国泰中证生物医药ETF联接C(006757)、国泰中证沪港深创新药产业ETF发起联接C(014118)。

#陈果:淡定面对波动,跨年行情继续##中央经济工作会议11大看点##再创新高!“债牛”行情持续上演#

注1:国泰中证A500ETF联接为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注2:国泰上证综合ETF联接C基金成立于2021.1.22,国泰上证综合ETF联接C自成立-2024上半年净值增长率/业绩比较基准(%):6.53/0.54,-7.16/-14.35,-0.46/-3.47,2.38/-0.21。业绩比较基准:上证综合指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注3:国泰中证通信ETF联接C基金成立于2019.09.03。2019-2024上半年净值增长率/业绩基准(%)为0.63/10.48,1.32/-5.66,6.74/5.45,-25.43/-26.49,25.35/23.24,13.46/12.79。业绩比较基准:中证全指通信设备指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注4:国泰CES半导体芯片行业ETF联接C成立于2019.11.22。国泰CES半导体芯片行业ETF联接C2019-2024上半年净值增长率/业绩基准(%)为3.94/13.76,49.94/48.55,26.46/27.95,-36.35/-37.06,-2.88/-3.66,-10.14/-10.12。 业绩比较基准:中华交易服务半导体芯片行业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注5:国泰中证动漫游戏ETF联接C成立于2021.06.24。自成立以来-2024上半年净值增长/业绩比较基准(%):13.54/6.80,-27.19/-31.35,33.17/31.49,-21.28/-22.70。数据来源:基金定期报告。业绩比较基准:中证动漫游戏指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注6:国泰中证生物医药ETF联接C成立于2019.04.16,国泰中证生物医药ETF联接C基金2019-2024上半年净值增长率/业绩基准(%):18.08/7.99,53.72/51.79,-15.21/-14.06,-22.77/-23.97,-5.36/-6.31,-24.01/-24.68。业绩比较基准:中证生物医药指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注7:国泰中证沪港深创新药产业ETF联接C基金成立于2021.11.22。自成立以来-2024上半年净值增长率/业绩比较基准(%):-6.51/-7.43,-19.32/-21.10,-12.70/-13.83,-26.77/-27.50。业绩比较基准:中证沪港深创新药产业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。本基金投资港股通标的股票,将面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。