摘 要

1、除了财政政策,目前货币条件宽松,年内降准概率比较大,且市场预期还会有进一步降息的空间。可考虑采用定投、网格等方式,布局国泰中证A500ETF联接(A类:022448 C类:022449)、国泰上证综合ETF联接C(011320)等宽基标的,把握整体市场行情。

2、当前对于手机补贴出台的预期也比较强。近期部分省份已经推出,如江苏省消费者11月27日至12月31日购买指定手机时可享受15%的补贴,最高可达1500元。若后续大范围推广,有望催化产业链的投资情绪。

3、10月以来,光伏行业召开了多次自律会议。目前双反税率初裁均已落地,短期或造成市场情绪冲击。不过供给侧改革的影响相对更大,未来各环节限产目标如果进一步明确,$国泰中证光伏产业ETF发起联接C(OTCFUND|013602)$有望迎来左侧布局机会。

正 文

一、大盘分析

上周市场震荡上涨,上证指数上涨1.81%,中证A500上涨1.18%,市场日均成交额1.52万亿元,继续回落但仍在高位。行业方面,纺织服饰、商贸零售、轻工领涨,仅有色、公用事业、煤炭下跌。

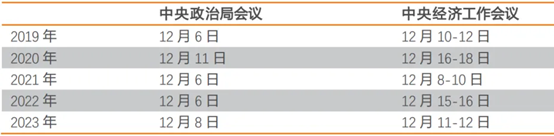

临近12月,市场对于政策发力预期再度强化。接下来将召开两个关键会议,政治局会议定调经济形势和政策基调,如2023年提出“稳中求进、以进促稳、先立后破”;中央经济工作会议主要是定调次年经济工作规划及目标,系统部署经济工作。

来源:Wind,天风证券

从时间上看,两个会议大概率会在12月上中旬,下周开始需要密切关注。目前市场预期官方目标赤字率会有小幅提升,落在3.5%-4%的区间。如果官方目标赤字率最终接近甚至超过4%,将会释放较强的财政扩张信号,从而提振市场情绪,短期市场也可能围绕政策反复博弈。

短期来看,经济数据有所改善。10月份规模以上工业企业利润同比下降10%,降幅较9月份大幅收窄17.1个百分点。11月官方制造业PMI环比上升0.2个百分点至50.3%,继续处于荣枯线以上且好于市场预期,新订单与生产指数均有回升。

海外这周美国将公布11月非农就业数据和失业率数据,目前市场预期12月18日美联储议息会议降息25基点概率为68%左右。如果非农报告超预期,也不排除美联储停止降息的可能性。

不过国内政策预期下,对A股行情仍然可以乐观看待,除了财政政策,目前货币条件宽松,年内降准概率比较大,且市场预期还会有进一步降息的空间。可考虑采用定投、网格等方式,布局$国泰中证A500ETF发起联接A(OTCFUND|022448)$、$国泰中证A500ETF发起联接C(OTCFUND|022449)$、$国泰上证综合ETF联接C(OTCFUND|011320)$等宽基标的,把握整体市场行情。

二、消费板块

促消费方面,今年已经出台了家电、汽车等方向的补贴,当前对于手机补贴出台的预期也比较强。近期部分省份已经推出,如江苏省消费者11月27日至12月31日购买指定手机时可享受15%的补贴,最高可达1500元。若后续大范围推广,有望催化产业链的投资情绪。

11月26日,IDC预计2024年全球智能手机出货量为12.4亿部,较此前预测值增加0.1亿部,增速由5.8%上调至6.2%,2024年的增长大部分来自被压制的需求释放和智能手机普及率较低的地区。

从产品角度看,折叠手机出货量增长较快;端侧AI有望成为智能手机的主要创新点。硬件层面,手机光学升级仍在持续进行;搭载AI功能会导致手机耗电量增加,驱动手机电池容量提升,进而压缩手机内部空间,有望带动手机内部软板使用量,配置AI功能也会驱动手机散热方案升级,可以关注国泰中证消费电子主题ETF发起联接C(014907)的投资机会。

上游全球半导体行业9月销售额为553亿美元,环比增长4.1%,同比增长23.2%,并实现了连续六个月的同比正增长,中国半导体销售额同比增长22.9%。美国商务部近期可能发布涉及半导体设备、HBM等的新出口限制,国产替代催化下也可以关注$国泰CES半导体芯片行业ETF联接C(OTCFUND|008282)$、$国泰中证半导体材料设备主题ETF发起联接C(OTCFUND|019633)$和$国泰中证全指集成电路ETF发起联接C(OTCFUND|020227)$。

三、光伏板块

10月以来,光伏行业召开了多次自律会议,涉及能耗出清、配额限制、供应链体系等被方案都有提出,以解决当前供大于求、产能过剩的困境。

需求端来看,根据国家能源局数据,10月我国新增光伏装机20.42GW,同比增长50%;1-10月累计新增181.30GW,同比增长27%,国内光伏新增装机维持较好的增长势头。

11月29日,美国商务部公布东南亚四国反倾销税率初步裁定结果,涉及国内主要企业相关产能的税率落在21.3%-77.9%区间内,平均值为53%;整体反倾销税率区间为0%-271.3%,平均值为83%。

目前双反税率初裁均已落地,短期或造成市场情绪冲击。不过供给侧改革的影响相对更大,此前11月20日,工信部发布修订后的《光伏制造行业规范条件(2024年本)》,强化了各个环节能耗、水耗指标要求。未来各环节限产目标如果进一步明确,国泰中证光伏产业ETF发起联接C(013602)有望迎来左侧布局机会。

#A股12月怎么走?投资主线有哪些?##牛市旗手大涨,什么信号?##18条举措支持数字贸易改革创新发展#

注1:国泰中证A500ETF联接为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注2:国泰上证综合ETF联接C基金成立于2021.1.22,国泰上证综合ETF联接C自成立-2024上半年净值增长率/业绩比较基准(%):6.53/0.54,-7.16/-14.35,-0.46/-3.47,2.38/-0.21。业绩比较基准:上证综合指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注3:国泰中证消费电子主题ETF联接C成立于2022.02.16,自成立以来-2024上半年净值增长率/业绩基准(%):-26.45/-28.36,2.18/1.02,0.43/-0.49。业绩比较基准: 中证消费电子主题指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。黄岳自2022年2月16日起管理本基金。

注4:国泰CES半导体芯片行业ETF联接C成立于2019.11.22。国泰CES半导体芯片行业ETF联接C2019-2024上半年净值增长率/业绩基准(%)为3.94/13.76,49.94/48.55,26.46/27.95,-36.35/-37.06,-2.88/-3.66,-10.14/-10.12。 业绩比较基准:中华交易服务半导体芯片行业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注5:国泰中证半导体材料设备主题ETF联接基金成立于2023.09.26,自2023年10月11日起计算并确认C类基金的申购份额。自2023年10月11日-2024上半年净值增长率/业绩基准(%):-2.66/-3.13,-11.38/-11.44。业绩比较基准:中证半导体材料设备主题指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注6:国泰中证全指集成电路ETF发起联接基金成立于2023.12.07。自成立以来-2024上半年净值增长率/业绩基准(%):-1.58/-0.70,-12.06/-12.11。业绩比较基准:中证全指集成电路指数收益率*95%+银行活期存款利率(税后)*5%。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

注7:国泰中证光伏产业ETF联接C基金成立于2021.10.20。国泰中证光伏产业ETF联接C基金自成立以来-2024上半年净值增长率/业绩基准(%):-4.77/-3.62,-14.89/-18.97,-31.23/-34.82,-21.71/-23.31。业绩比较基准:中证光伏产业指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。