今日债市持续修复上涨,除长端和超长端国债窄幅震荡外,其余各期限品种利率债几乎全线上涨,积压已久的信用债也普遍迎来大幅反弹。国债期货主力合约大部分收涨。

随着债基赎回压力缓解、权益市场情绪逐步平稳,叠加资金面压力缓解,债市的情绪也逐渐好转。目前投资者的关注点基本聚焦在明日的财政会议上,若官宣的财政政策的规模与举措未超出市场预期,对债市来讲或被认定为一定程度上的“利空出尽”。那么,是否就可以认为本轮债市调整即将走向尾声呢?让我们拭目以待,先一起来回顾下本周行情吧!

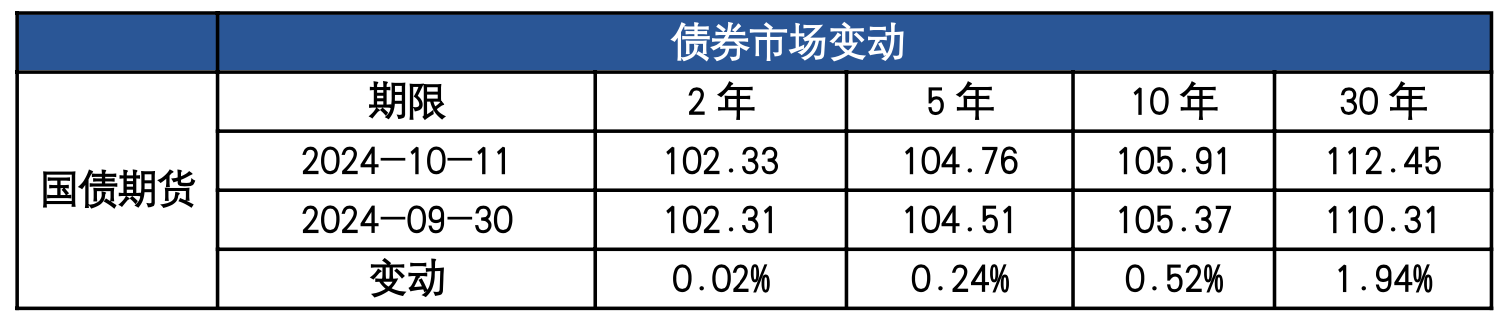

一、债市表现

数据来源:Wind截至日期:2024年10月11日

二、债市回顾

国庆节前后受增量财政货币政策逐步落地,股市大涨,债基赎回等多空因素交织影响,现券收益率波动较大,呈现“M”型走势。9月27日,央行早盘兑现降准降息,8月工企利润数据弱于预期,但市场对此反应不大,权益市场大涨的跷跷板效应影响下,现券收益率波动上行;9月30日,或因前日非银休市而银行间市场空头情绪极致演绎,收益率超调后价值相对凸显,跨季阶段流动性偏松叠加9月PMI指数仍处荣枯线下,均支撑现券收益率震荡下行;周二,或因股市情绪高涨的跷跷板效应,叠加央行净回笼流动性影响,债券收益率震荡上行,盘中发改委国新办发布会介绍的增量政策不及预期,现券收益率阶段性波动下行;周三,央行与财政部联合工作组召开首次正式会议,讨论央行国债买卖操作,叠加国新办预告12日财政部举行发布会,债市情绪偏空,现券收益率阶段性上行,不过A股市场整体大跌影响下,债券收益率整体波动下行;周四,或因债基赎回压力或有减轻,叠加《中国新闻网》提及增量政策正在路上,但仍需一定时间,市场情绪偏多,带动现券收益率震荡下行。

三、债市展望

债市可能阶段性承压,关注机构行为演绎情况,考虑通过保持流动性等方式应对。长逻辑下,宽货币支持政策利率、存款利率、贷款利率等广谱利率下行引导收益率曲线下移。但稳增长政策加力部署、经济回暖预期改善、资产风险偏好提升等因素影响下,短逻辑可能造成债市阶段性承压,关注产品赎回压力、预防性流动性需求、固收类和权益类市场资金“再分配”等机构行为演绎情况。考虑到财政发力、实体融资、防范风险等基调延续,货币政策可能偏呵护,流动性或难大幅收紧,并且降准、降息已陆续落地,市场“缺长钱”问题缓解,债市环境整体仍相对有利,但需防范债市阶段性回调的冲击,尤其产品赎回压力下信用债更加承压,考虑通过保持流动性等方式应对。

$民生加银鑫元纯债C(OTCFUND|003657)$

$民生加银聚益纯债(OTCFUND|007201)$

$民生加银恒益纯债C(OTCFUND|005952)$

$民生加银中债3-5年政金债指数(OTCFUND|012310)$

风险提示:本材料观点仅供参考,不构成投资建议、业绩承诺或收益预测。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利、也不保证最低收益。基金的过往业绩不预示其未来表现。投资者须仔细阅读《基金合同》《招募说明书》等法律文件及相关公告,在了解产品及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,谨慎选择合适的产品。本文所引用的观点、分析及预测是在特定市场情况下并基于一定的假设条件下的分析和判断,并不意味着适合今后所有的市场状况,不构成对阅读者的投资建议。本公司或本公司相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。基金有风险,投资需谨慎。