嘉实债家族的朋友们,

大家好,

从8月底债市逐渐企稳以来,许多投资债基的小伙伴们都感受到了一点——相比利率债一路“高歌猛进”,信用债修复的过程明显要波折许多。一些主投信用债的债基在缓慢“爬坑”过程中偶尔还会“小跌一跤”,一些用信用债做底仓的债基“收蛋”表现也会相对落后于主投利率债的基金。

我们知道,债券类资产在大部分情况下的趋势表现往往趋同,因为不论是信用债还是利率债,都主要受到宏观经济环境和政策的影响。而信用资产和利率资产在一段时间内表现差别较大甚至趋势相反的情况,被称为信用与利率的分化与背离。

$嘉实新思路混合C(OTCFUND|021820)$

为什么信用和利率会出现分化?

历史表现上看,信用与利率的分化背离主要有两种因素:

第一种是典型的信用事件冲击影响。信用事件发生后,短期内信用风险溢价提升,同时影响市场流动性,导致信用利差走阔。比如说2020年11月的永煤违约和2023年9月的房地产信用事件等。

第二种是流动性和机构行为造成的影响。短期内流动性收紧时,信用债修复起来会更为缓慢,同时,机构端如果有集中止盈赎回等行为会进一步加剧信用债的震荡。比如2021 年6 月,流动性影响下市场对信用风险重新定价、2022 年11 月理财集中赎回、以及今年3 月的又一次流动性冲击。

很明显,目前的市场情况与第二种比较相似,但程度相对较轻。

应对变化债市的“新思路”?

如何应对长期趋势向上、短期可能出现分化的债市,是包括新思路在内的许多债基都要面临的问题。基金经理李卓锴在之前的访谈中也提到,新思路二季度采取的利率债波段交易是根据当时市场环境进行宏观判断的结果。

面对愈加复杂的债市环境与政策环境,卓锴总也提到,需要更加发挥新思路在产品设计上的优势,“作为灵活配置基金不受一般纯债基金债券仓位和资产类别的限制”,争取最大程度“将宏观资产配置和交易操作的优势转化为业绩上的优势”。

相对灵活的策略不仅能够一定程度分散单一类别资产可能的风险,而且为基金经理的波段交易争取了更大的操作空间。毕竟在当前利率债“高歌猛进”的同时,较大幅度的波动也如影随影。同时,随着后续货币政策有望延续宽松,流动性分层现象有望缓和,信用债的压力逐步释放,债市或将从分割逐渐走向收敛,市场机会可能从利率债往信用债延伸。

基金经理说:债市收益的来源在哪里?

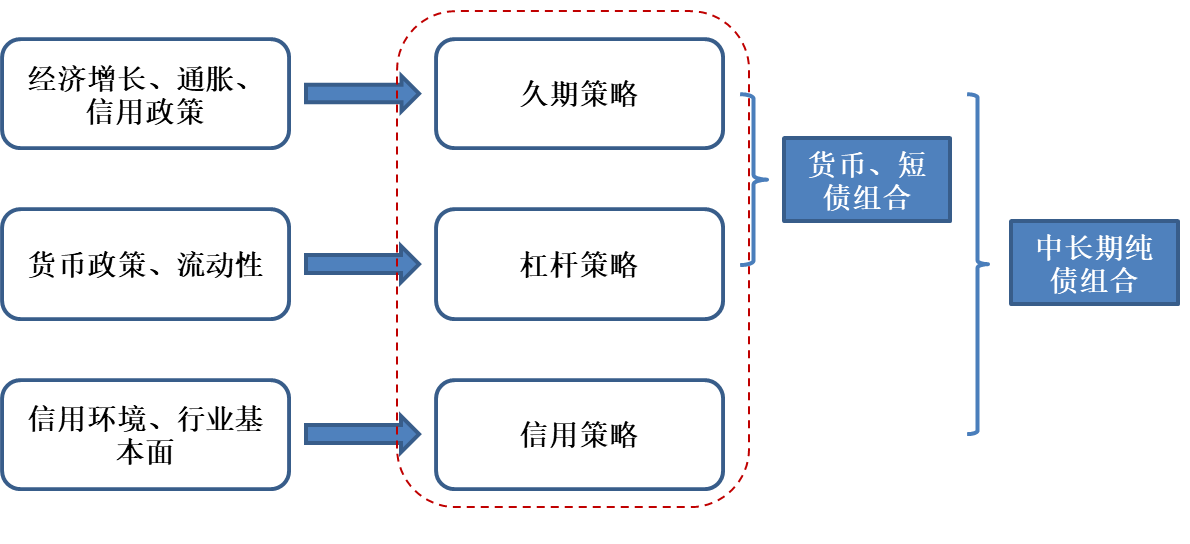

债券市场是一个正和博弈的市场。整体来看,不论何种债券资产,向上或者稳定的宏观经济始终是债市最终的收益来源,债券票息是债市整体收益的基础。对于净值型的债券组合来说,信用债的票息扮演着相对稳定的收益来源的角色,而超额收益更多需要利用利率债或者其他类型的资产来争取。

这也是新思路一直以来贯彻的主题:如何在风险可控的条件下通过宏观的判断配置合适的资产,灵活交易,力争获取合理的回报。

$嘉实新思路混合A(OTCFUND|001755)$$嘉实新思路混合C(OTCFUND|021820)$

风险提示:投资有风险,可能发生投资损失。基金的过往业绩表现不预示其将来投资结果,我国基金的运作时间较短,不能反映股市发展的所有阶段。嘉实基金管理的某只基金业绩不构成对其他基金业绩表现的保证,投资者投资嘉实基金管理的产品时,应当认真阅读《基金合同》、《招募说明书》等基金法律文件,了解基金的风险收益特征及产品特有风险,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。

#分享我的收蛋心得#