摘 要

1、随着8月PMI大幅回落,市场风险偏好明显降低,红利风格再度受到资金青睐。淡季临近煤价存在下行压力,但仍有下限支撑,可能维持高位震荡。在市场风险偏好还没有显著改善情况下,依然或可关注高股息$国泰中证煤炭ETF联接C(OTCFUND|008280)$的投资机会。

2、9月空调外销排产延续高增,当前阶段地产政策回暖,家电板块自身又兼具低估值、高分红属性,股价具备安全边际,后续以旧换新落地有望持续催化$国泰中证全指家用电器ETF联接C(OTCFUND|008714)$行情。

3、我国光模块厂商研发投入较高,且市占率全球居首,市场对相关厂商的认可度较高,有望在维持目前市占率的基础上实现进一步增长。目前AI的应用端商业模式仍具备较高不确定性,作为其基础设施的算力板块或更值得关注。感兴趣的投资者或可关注$国泰中证全指通信设备ETF联接C(OTCFUND|007818)$的投资机会。

4、随着乘用车市场进入“金九银十”的传统消费旺季,置换补贴的进一步加码有望带动消费者持币观望情绪落地,提升消费者购车积极性。“以旧换新”政策及国内优质的电动智能化车型供给有望共同促进“报废—换购—新车需求”链条的顺利转化。随着经济逐渐企稳回升,国内需求有望得到释放。

正 文

一、大盘分析

昨日A股市场震荡下挫,上证指数收跌1.1%报2811.04点,创本轮调整新低;创业板指跌近3%。市场成交额7084.7亿元,近4400股下跌。行业板块方面,仅煤炭、银行、公用事业上涨;食品饮料、国防军工、美容护理等领跌。

二、煤炭板块

从昨日的市场表现来看,随着8月PMI大幅回落,市场风险偏好明显降低,红利风格再度受到资金青睐。

目前7家上市煤企公告中期分红方案,对比2023年无煤企实施中期分红、过去5年合计仅4家次中期分红,凸显2024年市值管理改革对央国企分红的促进作用。

煤炭板块作为国资重地,当前已经积极响应政策号召,且有从央企向地方国企推开之势,未来分红比例及频次均有望持续提升,煤炭板块高分红高股息投资价值或更加凸显。

2024年7月以来板块回调较大,多家煤企相继披露增持方案,或预示产业资本认可当前为板块价值底部,且增持成本显著低于一级市场购买或二级资产注入。当前国内煤价逐渐回归维持相对高位窄幅震荡,煤炭逐渐向合理可持续高盈利转型,高股息或仍可持续。

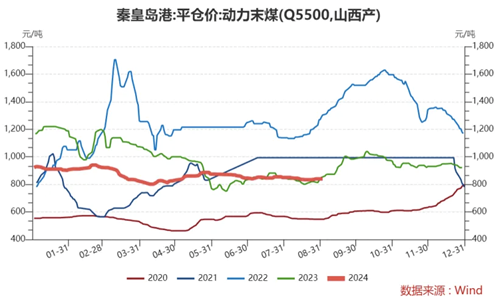

受国内电厂日耗环比上行、同比高位,库存持续去化叠加国际煤价前期较强影响,上周动力煤价企稳反弹。随着淡季临近,煤价存在下行压力,但仍有下限支撑,可能维持高位震荡。在市场风险偏好还没有显著改善情况下,依然或可关注高股息国泰中证煤炭ETF联接C(008280)的投资机会。

三、家电板块

近期商务部等4部门发布进一步做好家电以旧换新工作的通知,明确本轮以旧换新实施细则。

8月以来,湖北、青海、宁夏、海南、吉林、重庆、北京等多省市积极响应国家发改委和财政部印发的《关于加力支持大规模设备更新和消费品以旧换新的若干措施》,出台以旧换新工作实施细则,部分省份政策加码,覆盖品类更丰富,补贴力度加大,有望进一步刺激终端消费。

据产业在线数据显示,9月份家用空调排产1054.2万台,较去年同期生产实绩增长8.8%;冰箱排产802万台,较上年同期生产实绩增长2.2%;洗衣机排产806万台,较去年同期生产实绩增长1.5%。

来源:产业在线

其中空调板块,2024年9月家用空调内销排产486.4万台,较去年同期内销实绩下降14.4%;出口排产567.8万台,较去年同期出口实绩增长31.8%。空调出口保持较快增长,今年出口数据持续超预期。

当前阶段地产政策回暖,家电板块自身又兼具低估值、高分红属性,股价具备安全边际,后续以旧换新落地有望持续催化国泰中证全指家用电器ETF联接C(008714)行情。

四、通信板块

昨日大盘整体表现不佳,通信行业下跌,延续了三季度以来的调整趋势。

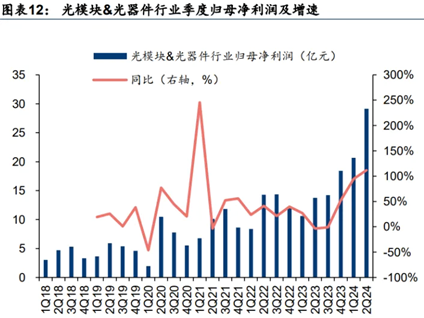

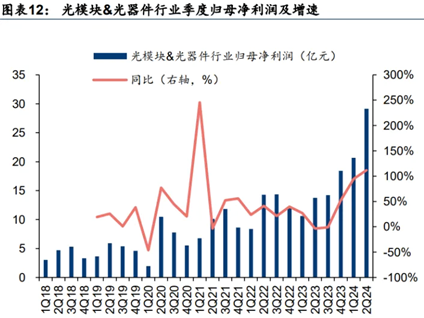

上市公司二季报披露完毕,通信行业合计营收、归母净利润均同比小幅增长,整体延续稳健增长态势,其中三大运营商合计服务营收、归母净利润同比增长1.8%、6.2%。光模块方面,板块总营收、归母净利润同比分别增长75%、112%,增速进一步提升,板块景气度呈扩散趋势。海外市场400G、800G光模块需求延续高增,头部厂商二季度业绩进一步兑现,随着后续1.6T产品导入,业绩有望延续快速增长势头。

来源:Wind,华泰研究

光模块作为通信产业链的核心环节,主要护城河在于厂商是否具备产能和技术优势。我国厂商研发投入较高,且市占率全球居首,市场对相关厂商的认可度较高。随着云计算厂商对于AI端不断投入,我国厂商有望在维持目前市占率的基础上实现进一步增长。

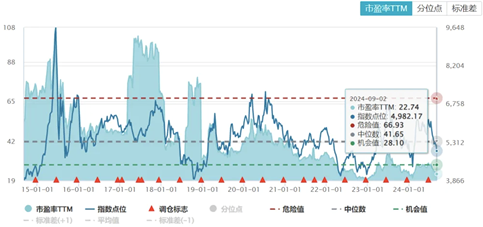

目前AI应用端商业模式仍具备较高不确定性,作为其基础设施的算力板块或更值得关注。估值方面,中证全指通信设备指数当前的市盈率(TTM)在23x以下,处于历史低位,投资的安全边际较高。感兴趣的投资者或可关注国泰中证通信ETF联接C(007818)的投资机会。

来源:Wind

五、汽车板块

连续两日大涨后,汽车板块迎来回调。

消息面上,第二十七届成都国际车展上周开幕。成都国际车展已获国际展览业协会(UFI)认证,并被中国贸促汽车行业委员会评为“中国四大A级车展之一”。车展首日,63场品牌新闻发布会上共揭幕首发车型73款,其中全球首发车型共27款,全国首发新车38款。

政策端,广东、北京、湖北、重庆等多地政府新推出“置换补贴”政策或提升政策力度,激发不满足“以旧换新”政策条件的消费者的置换需求。随着乘用车市场进入“金九银十”的传统消费旺季,置换补贴的进一步加码有望带动消费者持币观望情绪落地,提升消费者购车积极性。

自多部门4月底印发《汽车以旧换新补贴实施细则》以来,截至8月23日,汽车以旧换新信息平台累计登记注册用户数量超110万。已收到汽车报废更新补贴申请超70万份,单日新增已超过1万份,相较于6月底时的单日新增5100余份申请量大幅增长,并呈现加速增长态势。“以旧换新”政策及国内优质的电动智能化车型供给有望共同促进“报废—换购—新车需求”链条的顺利转化。

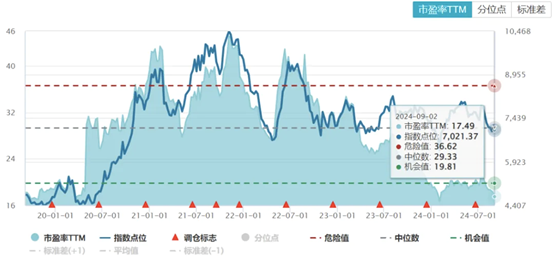

中证800汽车与零部件指数当前市盈率在18x左右,处于过去5年最低5%分位,向上修复空间较为充分。随着经济逐渐企稳回升,国内需求有望得到释放,汽车产业或将迎来更大的发展机遇,或可关注$国泰800汽车与零部件ETF联接C(OTCFUND|012974)$的投资机会。

来源:Wind

#重磅重组!“中国神船”要来了##九月基金投资策略##白酒再度回调 机会还是风险?#

国泰中证煤炭ETF联接C基金成立于2020年1月16日,国泰中证煤炭ETF联接C自成立以来-2024上半年净值增长/业绩比较基准(%):27.05/8.57,47.11/40.90,16.21/10.04,10.09/3.20,6.69/4.38。业绩比较基准:中证煤炭指数收益率x95%+银行活期存款利率(税后)x5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指家用电器ETF联接C成立于2020年4月3日。业绩比较基准为:中证全指家用电器指数收益率*95%+银行活期存款利率(税后)*5%。2020年-2024上半年净值增长/业绩比较基准(%):40.63/47.02,-8.90/-10.08,-19.40/-20.93,4.71/2.93,5.35/4.54。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证全指通信设备ETF联接C基金成立于2019.09.03。2019-2024上半年净值增长率/业绩基准(%)为0.63/10.48,1.32/-5.66,6.74/5.45,-25.43/-26.49,25.35/23.24,13.46/12.79。业绩比较基准:中证全指通信设备指数收益率*95%+银行活期存款利率(税后)*5%,数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,因此本基金属于较高预期风险和预期收益的证券投资基金品种,其预期收益及预期风险水平高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

国泰中证800汽车与零部件ETF联接C成立于2021.08.03,成立以来-2024上半年净值增长率/业绩比较基准(%):-1.61/-3.51,-19.50/-23.03,2.21/2.55。业绩比较基准:中证800汽车与零部件指数收益率*95%+银行活期存款利率(税后)*5%。数据来源:基金定期报告。本基金为ETF联接基金,目标ETF为股票型指数基金,其预期收益及预期风险水平理论上高于混合型基金、债券型基金和货币市场基金。本基金主要通过投资于目标ETF跟踪标的指数表现,具有与标的指数以及标的指数所代表的证券市场相似的风险收益特征。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。