一、半导体行情复盘:逐渐走强

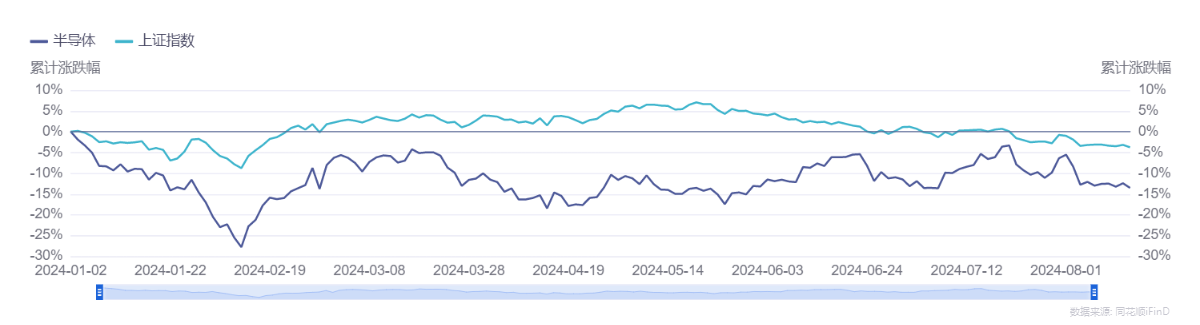

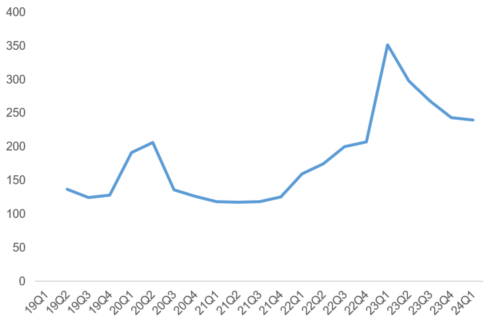

一季度,春节前受整体市场流动性和风险偏好影响,半导体板块跟随市场下杀,春节后随市场反弹;

二季度,随着一季报披露,电子板块业绩高增,半导体受到资金关注,开始一小段基于基本面的趋势行情。到5月下旬,又开始跟着市场整体下跌。直到6月7日国家大基金三期设立,成为行情导火索,半导体开始走出独立于市场的行情;

三季度,半年报预告中,半导体仍是业绩相对较好的板块,带来了新一波上涨。整体来说,今年不管是消息面上,还是业绩面上,半导体板块是比较超预期的。从走势上也可以看出,半导体与上证指数的涨跌幅差距也在逐渐缩小。

(数据来源:同花顺iFind,截至2024/8/15)

二、五大维度分析半导体当前周期

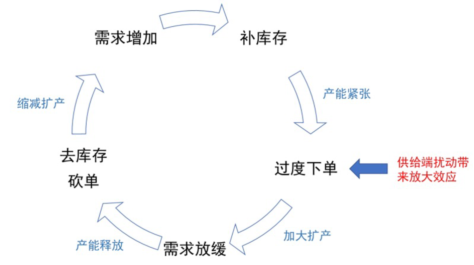

为何半导体能实现连续两个季度业绩超预期?半导体三季度业绩还会继续超预期吗?半导体后市会有新一轮行情吗?我们通过月度的投资展望,根据半导体周期图(如下图),从以下五个维度对全球半导体景气度进行跟踪分析,进而为大家投资提供参考。

(1)需求端;(2)库存端;(3)供给端;(4)价格端;(5)销售端

1、需求端:消费电子行业需求复苏,各细分领域稳中向上。

根据SIA数据,2022年全球半导体市场总额为5740亿美元,绝大多数半导体需求是由消费者最终购买的产品驱动,分为笔记本电脑或智能手机。

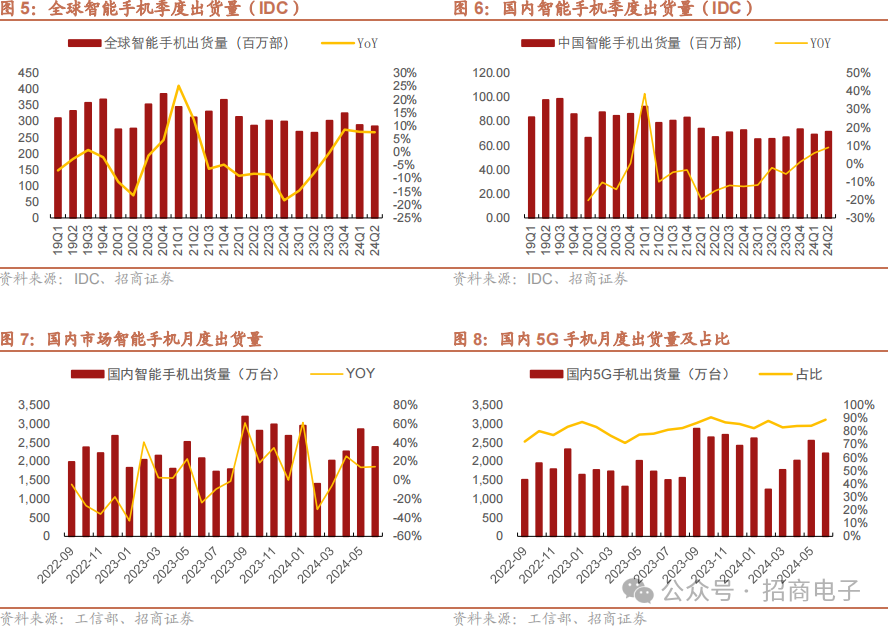

手机:24Q2全球智能手机出货量同比+6.5%,小米、vivo增速领先,苹果销量同比转正;展望未来,IDC认为2024年将是智能手机市场恢复增长的一年,5月30日预计2024年全球智能手机出货量将同比增长4.0%至12.1亿部。此外Counterpoint/TechInsights/Canalys分别预测计2024年全球智能手机出货量将同比增长3%/4%/3%。

全球智能手机季度出货量(IDC) 国内智能手机季度出货量(IDC)

来源:IDC,招商证券研究所

PC:24Q2全球出货同比持续增长+3.0%至5980万台,展望2024全年,IDC等多机构预测2024年PC市场出货量有望温和复苏,IDC/Counterpoint认为2024年全球PC出货量将同比+2%/+3%,主要受AIPC和Windows更新周期驱动;戴尔及AMD表示复苏将集中在下半年。

此外,除手机和PC端外,可穿戴设备、服务器、汽车等领域对半导体芯片的需求也都比较稳定,部分细分领域如AI+AR类眼镜有望成为未来行业发展的新变量。

总体来说,需求端方面,半导体各大细分领域需求旺盛,稳中向上。今年一二季度的需求改善,主要是手机和可穿戴消费电子拉动。也就是目前主要是消费侧在复苏。而且从一季度业绩看,消费测的复苏,已经传导到了数字芯片设计,模拟芯片设计,晶圆厂代工,半导体设备,封装等领域。

2、销售端:半导体销售额存在持续增长预期

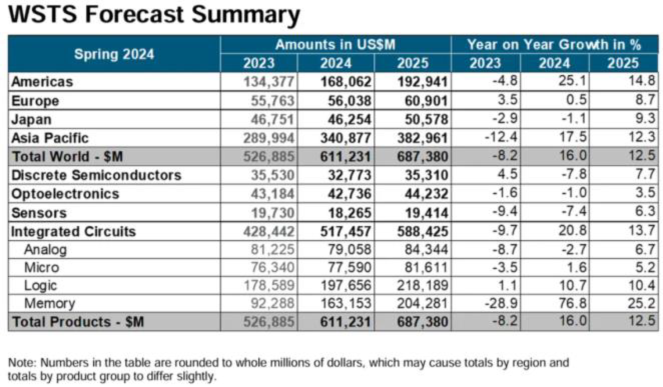

根据美国半导体行业协会(SIA)的数据,2024年4月中国半导体行业销售额为142亿美元,同比增长23.4%,连续6个月实现同比增长,环比增长0.2%。根据世界半导体贸易统计组织(WSTS)的最新预测,预计全球半导体市场2024年和2025年将强劲增长,2024年全球半导体市场总销售额将达到6112亿美元,同比增长16%;2025年全球半导体市场销售额将达到6874亿美元,同比增长12.5%。

2023-2025年全球半导体销售额及预测销售额

资料来源:WSTS,中原证券研究所

3、库存端:芯片厂商库存持续下降,有望带动半导体复苏

国内部分芯片厂商24Q1库存水位环比继续下降。国内部分芯片厂商从23Q1的平均库存周转天数351天,24Q1下降到240天,后续有望继续下降,回到健康水平。库存大幅下降说明受AI浪潮拉动的存储芯片需求旺盛,进而带动整个半导体行业重回需求增长的复苏区间,目前从库存端观察这一趋势有望延续。

国内部分芯片厂商平均库存周转天数情况

资料来源:Wind,中原证券研究所(注:包括兆易创新、卓胜微、韦尔股份、澜起科技、晶晨股份、瑞芯微、北京君正、圣邦股份、紫光国微,以上个股及观点仅供参考,不构成实际投资建议,基金有风险,投资需谨慎)

4、供给端:国产化率仍相对较低,未来国产替代空间广阔

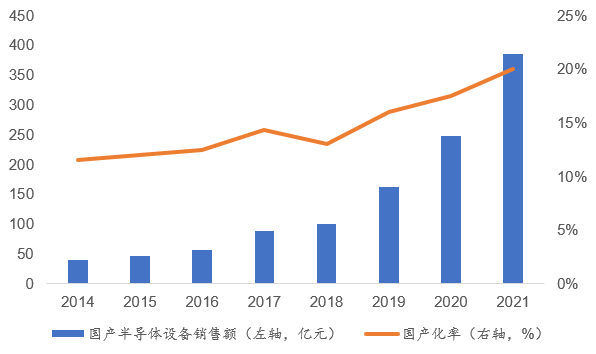

半导体设备国产化率目前仍相对较低,未来国产替代空间广阔。目前我国半导体设备国产化率仍处于快速提升的阶段,国产替代带动市场份额不断提升,行业增长及国产替代共同驱动国产半导体设备厂商高速成长。根据中国电子专用设备工业协会的数据,2021年,国产半导体设备销售额为385.5亿元,同比增长59%,占国内半导体设备市场销售额的比重为20%,目前整体国产率仍处于相对较低的水平,未来国产替代空间广阔。

2014-2021年国产半导体设备销售额及国产化率情况

资料来源:中国电子专用设备工业协会,中原证券研究所

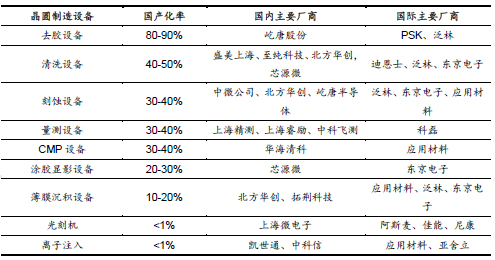

部分半导体设备环节未来国产化率继续提升将是大势所趋。全球半导体设备主要被日美荷等厂商垄断,目前去胶设备、清洗设备等国产化率相对较高,光刻机、离子注入设备、薄膜沉积设备、涂胶显影设备等国产化率相对较低,刻蚀设备、量测设备、CMP设备等国产化率仍有较大提升空间。随着外部环境监管逐步趋严,部分半导体设备环节未来国产化率继续提升将是大势所趋。

2021年中国半导体设备国产化率及国内外厂商情况

资料来源:采招网,前瞻产业研究院,半导体行业观察,中原证券研究所

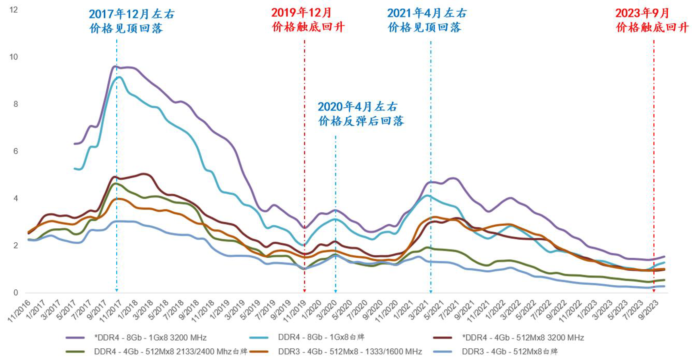

4、价格端:存储器价格进入上行阶段,国内厂商有望快速增长

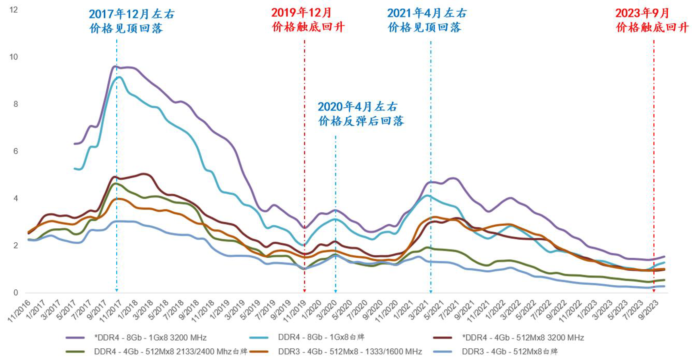

DRAM价格已进入上行趋势。根据InSpectrum的数据,DRAM上一轮周期在2017年12月左右见顶回落,在2019年12月触底回升,下行周期持续时间2年左右,随后经历1年半左右的上行周期,上一轮周期持续3-4年时间:本轮DRAM周期在2021年4月左右见顶回落2023年9月DRAM价格触底回升,2023年9月至2024年5月DRAM指数上涨30%,2023年9月至2024年5月部分DDR4现货价格反弹20%以上,从供给、需求、库存、价格等方面综合考虑,本轮DRAM下行周期价格拐点已显现,目前或已进入上行趋势。

2016-2023年DRAM现货价格走势情况(美元)

资料来源:InSpectrum,彭博,中原证券研究所

三、半导体目前处于什么阶段?

全球半导体行业兼具周期与成长属性,每隔4-5年经历一轮周期。2000年至今全球半导体行业经历几轮周期,上行周期从周期底部到周期顶部一般经历1-3年时间,下行周期从周期顶部到周期底部一般经历1-2年时间。从半导体周期看,现在还是处于复苏区间,2023年底,半导体周期销售额恢复正增长,而历史上这种正增长,可以维持2年左右,所以目前或处于底部上行的复苏初期。

资料来源:SIA,Wind,中原证券研究所

四、半导体板块涨潮异动,行情反转了吗?

半导体板块2024年一二季度业绩均超预期,市场对于板块后市预期还是充满期待的。但由于当前市场交投积极性不高,整体成交规模比较拖后腿,地量的市场成交数据下,半导体板块持续上攻比较有压力,因此看多资金也很难没有顾忌地进场。因此,半导体板块或许需要等大盘整体放量企稳,加上更多的超预期的利好数据发布。看好半导体景气度的左侧投资者可以逢低布局半导体ETF(159813)。右侧投资者可以等待市场放量后再择机进入。场外投资者亦可通过国证半导体芯片ETF联接A(012969)、国证半导体芯片ETF联接C(012970)把握投资机会。

相关产品:

$半导体ETF(SZ159813)$ “芯”时代,“芯”格局

$鹏华国证半导体芯片ETF联接A(OTCFUND|012969)$中国“芯” 国产替代刻不容缓

$鹏华国证半导体芯片ETF联接C(OTCFUND|012970)$中国“芯” 国产替代刻不容缓

风险提示:本材料由鹏华基金管理有限公司提供。本资料仅为宣传用品,不作为任何法律文件。本材料观点不构成投资建议或承诺。文中板块及指数趋势并不能完全反映基金走势,基金过往业绩不预示未来表现。我国基金运作时间较短,不能反映市场发展的所有阶段。基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。基金投资人在投资前请确认已知晓并理解该产品特征性与相关风险,具有相应风险承受能力,谨慎投资。投资者投资于本基金前应认真阅读基金的基金合同、招募说明书、基金产品资料概要等文件,并根据自身风险承受能力选择适合自己的基金产品。基金有风险投资需谨慎。