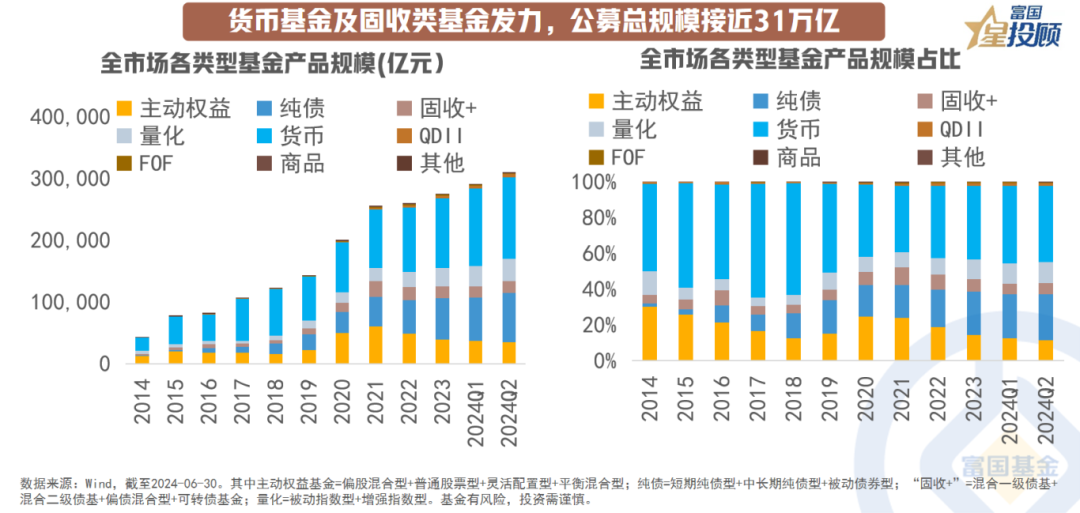

01 货币及固收类基金发力,公募总规模接近31万亿

2024年二季度,股弱债牛的市场格局并未发生变化。投资者情绪继续低迷的背景下,货币基金和固收类基金成为了居民资产配置的“避风港”。同时,居民资产配置的目光转向海外及商品资产,QDII基金及商品型基金规模大增。与之相对应的是,主动权益基金规模仍在小幅缩量。

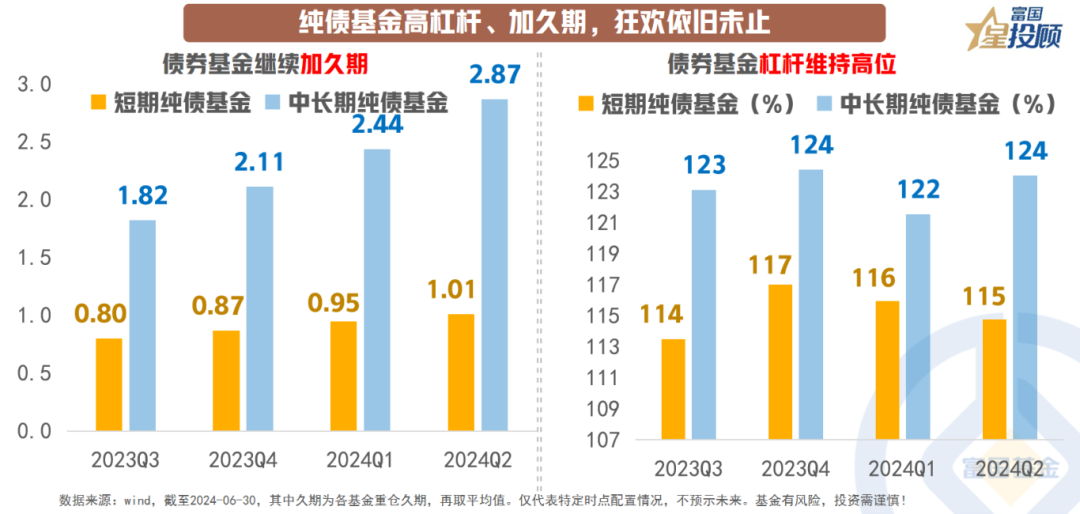

02 纯债基金高杠杆、加久期,狂欢依旧未止

2022年10月“理财赎回”引发的债券下跌后,国内债券市场几乎没有大的调整。偏弱的经济格局,以及宽松的货币环境,成为了利率下行的主旋律。在此背景下,债券基金开启了“高杠杆+加久期”之旅。即便央行在二季度不断提示长端利率的风险,债券基金“高杠杆+加久期”的趋势并未发生变化。

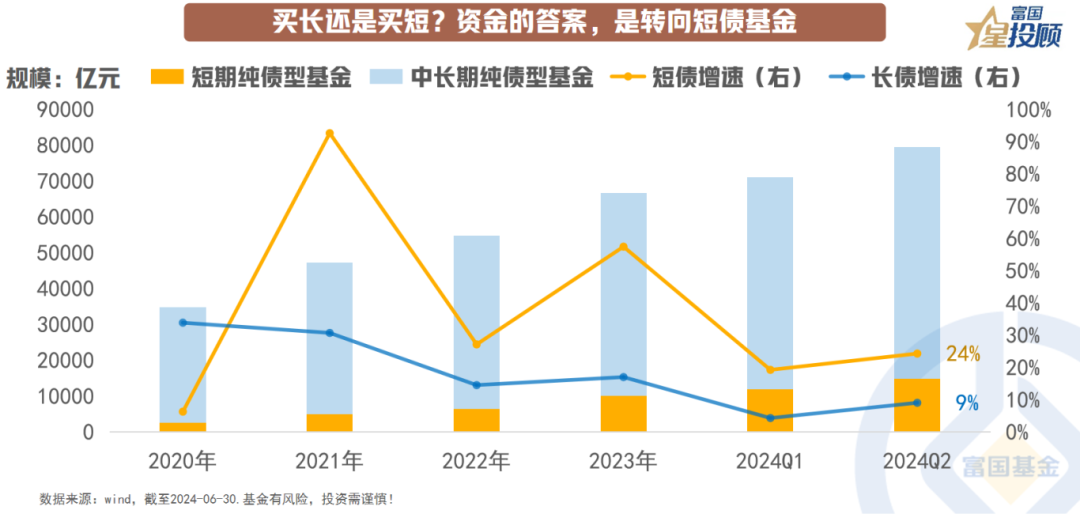

03 买长还是买短?资金的答案,是转向短债基金

伴随着债券收益率下行至低位,债券市场的波动性风险开始逐渐放大。摆在投资者面前的问题,是止盈离场还是继续狂欢?资金的答案,主要有两个层面:1)在风险偏好较高的债券市场,长债基金依然有“一方天地”,但规模增长明显乏力;2)短债基金的规模增速,明显快于长债基金。

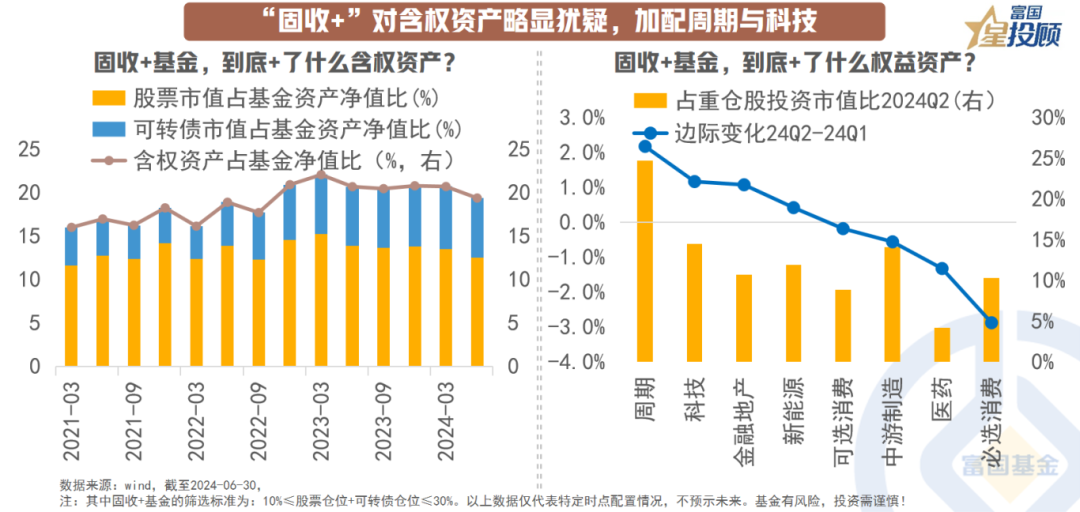

04“固收+”对含权资产略显犹疑,加配周期与科技

从2023年二季度开始,“固收+”基金在权益资产的配置上,表现的就比较积极。但低估的市场,并没有在短时间内出现较好的表现,反而出现了可转债、股票资产风险的相继释放。相对于2024年一季度,“固收+”在2024年二季度将含权资产仓位下降了1.3%,股票仓位下降了1%。结构上,加配了周期及科技行业,减配了必选消费及医药行业。

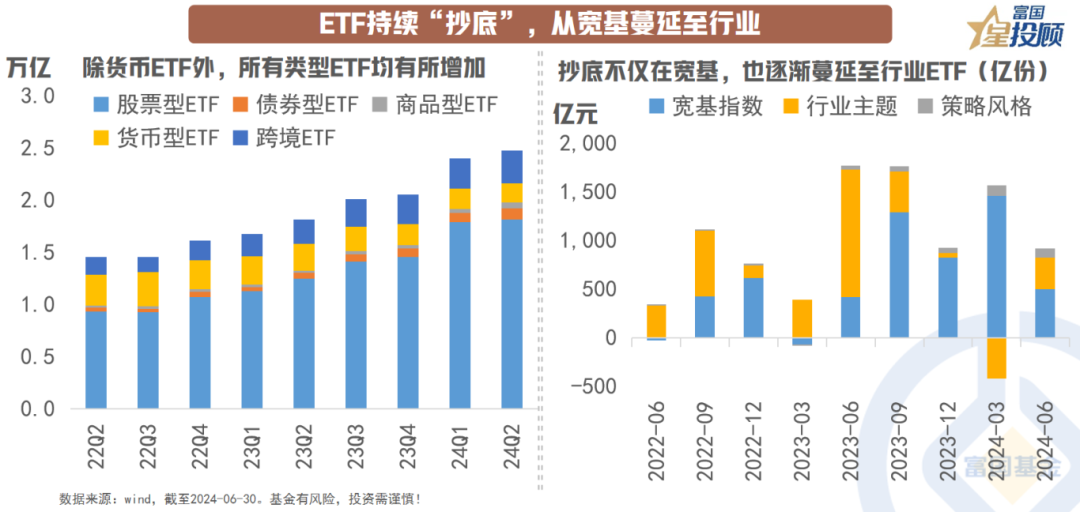

05 ETF持续“抄底”,从宽基蔓延至行业

2024年二季度,股票型ETF规模持续增长,成为A股市场中重要的增量资金。但不同于2024年一季度“宽基规模增,行业主题规模减”“的特征,二季度ETF的抄底,从宽基蔓延到行业主题。特别的,6月以来行业主题类ETF份额增加更为明显。一方面,估值足够便宜,吸引增量资金入场;另一方面,美联储降息预期的回升下,投资者对行业及主题的风险偏好有所修复。

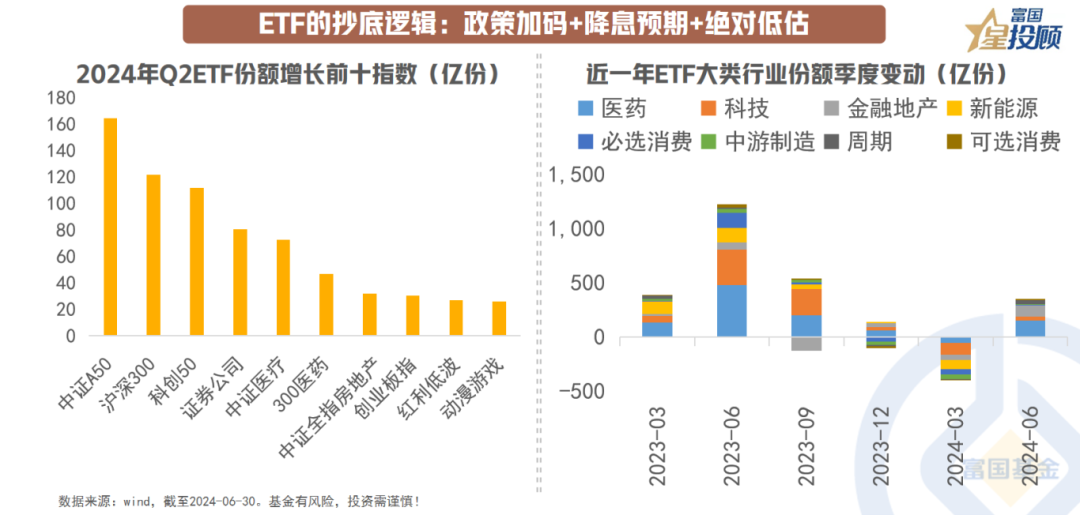

06 ETF的抄底逻辑:政策加码+降息预期回升+绝对低估

2024年二季度,ETF的抄底主要有三大逻辑。其一,绝对低估。其中如医药等行业不断有资金抄底。其二,政策加码。如金融地产等行业。其三,降息预期回升。2024年二季度,ETF对于成长和科技的关注逐渐增多,特别是以电子为代表的半导体行业。

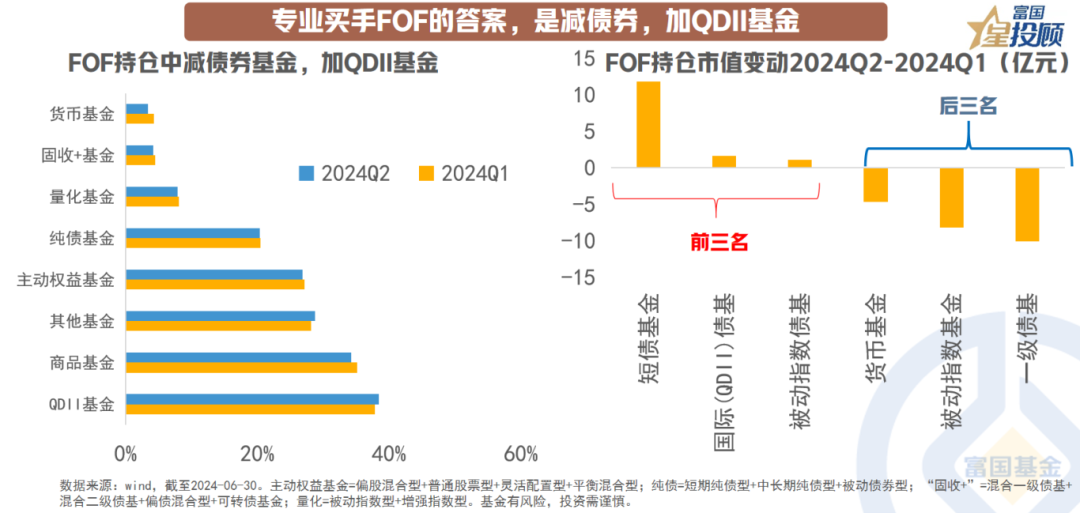

07 专业买手FOF的答案,是减债券,加QDII基金

专业买手FOF基金,在2024年二季度减配债券基金、权益基金,加配QDII基金。但FOF基金的配置在大类基金内部也会出现差异。虽然FOF在大类上减债券基金,但短期纯债型基金持仓增加最多,说明FOF基金经理已对债券市场可能发生的风险做了相应的调整。在QDII基金中,减持股票型QDII基金,而增加债券型QDII的配置。此外,一级债基波动增大,FOF持仓减配最为明显。

08 大类资产可以关注什么?

(1)追黄金、追白银

今年以来,大宗商品市场结束了过去两年的“熊市”,贵金属、原油、有色金属等主要能源、资源大宗商品价格均有所回升。这也带来了商品型基金规模的爆发,2024年二季度规模增长接近50%。展望三季度,降息预期回升,供需缺口仍在,以及地缘危机频发中,大宗商品或依然有机会。

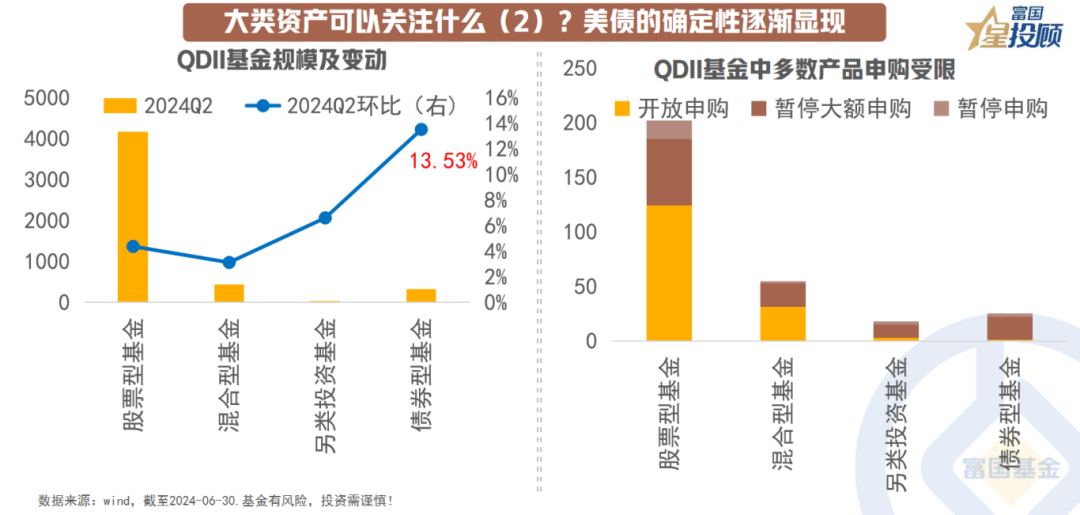

(2)美债的确定性逐渐显现

海外权益及债券资产,作为居民资产配置的补充,意义十分重大。2024年二季度,股票型及债券型QDII基金规模继续上台阶,其中债券型QDII基金规模环比增加了13.53%。美国依然是QDII基金配置的主要地区,但相对于估值高企的美国股票市场,美债的风险收益比或更强。

$富国亚洲收益债券(QDII)人民币A(OTCFUND|008367)$

$富国中证价值ETF联接A(OTCFUND|006748)$

$富国满天星追求收益$

$富国富足人生理财升级$

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。