进入龙年,债市的行情还在延续。

2024年3月6日早盘,10年期国债收益率正式突破2.3%关口(wind),创历史性新低。自2月5日新一轮降准生效来,在宽松的资金环境、LPR利率超预期下调和金融机构欠配的共同作用下,债券市场走强。在此背景下,债券基金也受到投资者青睐。

数据显示,中证全债指数经历去年10月短暂调整后,一路走高。截至2024/3/5,中证全债指数录得近一年7.05%的涨幅,跑赢全市场部分主要指数。

(同期沪深300跌幅-13.68%、上证指数跌幅-8.43%,指数数据来源:wind,指数过往涨跌不代表未来表现,不构成对基金业绩表现的保证,请投资者关注指数波动风险)

随着利率走低和波动空间变小,债券市场后续怎么看?对于投资者来说,我们对于债券基金应该有怎样的期待?

我们邀请到了华泰柏瑞安盛一年持有期债券(A类016983/C类016984)基金经理、华泰柏瑞固定收益部联席总监罗远航先生为大家一一解答。$华泰柏瑞安盛一年持有期债券A(OTCFUND|016983)$

$华泰柏瑞安盛一年持有期债券C(OTCFUND|016984)$

华泰柏瑞固定收益部联席总监

12年基金从业经验,9年基金管理经验

Q1:过去很长一段时间,您主要专注纯债的投资。华泰柏瑞安盛一年持有期债券是您从业以来第一只股债搭配的产品,能否和我们分享一下这样尝试的原因?

罗远航:在过去的十余载职业生涯中,我始终坚守纯债投资领域,未曾涉足股债混合类产品。这其中缘由众多,不仅涉及我对于传统“固收增强”策略产品形态的理解,更是我对自己投资边界的审慎考量。但通过华泰柏瑞安盛,我看到了“固收增强”策略更多的可能性。

1)一方面,安盛采取的“债九股一”策略,争取更好权衡风险控制和资产配置的优势。

固收增强不是简单地增加权益资产,而是利用股债资产的对冲与搭配,实现组合整体风险收益特征的优化。相较于传统的股债2:8或3:7的配置,华泰柏瑞安盛一年持有期债券在合同上对权益基金敞口进行10%的仓位限制*,通过“债九股一”策略,在降低权益暴露仓位的同时,保留了股债资产的对冲特性,力争较好平衡“增厚收益”及“控制波动”的目标。

(*本基金对经中国证监会依法核准或注册的公开募集的基金投资比例不超过基金资产净值的10%,详情请参考相关法律文件)

$华泰柏瑞鼎利灵活配置混合A(OTCFUND|004010)$

通过回溯历史数据可以发现,“90%债+10%股”的搭配能较好提升配置效果。如果以中证全债代表债券资产、沪深300代表权益资产,自2014年起,中证全债指数仅有1年为负收益,沪深300指数有5年是负收益,而“90%债+10%股”的组合过往十年(2014-2023)里每年都取得了正涨幅。这个结论,充分体现出了股债之间的对冲效果,。

(2014-2023年每年度,中证全债涨跌幅为10.82%、8.74%、2.00%、-0.34%、8.85%、4.96%、3.05%、5.65%、3.49%、5.23%,沪深300涨跌幅为51.66%、5.58%、-11.28%、21.78%、-25.31%、36.07%

、27.21%、-5.20%、-21.63%、-11.38%,“90%债+10%股”组合涨跌幅为14.90%、8.42%、0.67%、1.87%、5.43%、8.07%、5.46%、4.56%、0.98%、3.57%,指数数据来源:wind,指数过往涨跌不代表未来表现,不构成对基金业绩表现的保证,请投资者关注指数波动风险)

$华泰柏瑞季季红债券A(OTCFUND|000186)$

2)另一方面,安盛在股票投资方面可以借道优秀的偏股基金来实现,既发挥了各个基金经理的专业优势,又提高了组合整体的投资效率。

传统的固收增强产品,无论是单基金经理模式还是双基金经理共管,都会面临着股票和债券双领域投资的挑战。单基金经理需要跨界投资,势必难以兼顾两类资产;而双基金经理则可能在仓位上发生冲突,影响整体协作。而权益部分如果能通过偏股基金的方式来实现,相当于债券和股票部分都是由专业的基金经理分别管理,不仅避免了仓位的冲突,也能提高投资效率。

Q2:能否和我们回顾一下华泰柏瑞安盛一年持有期债券成立以来的实际运作?

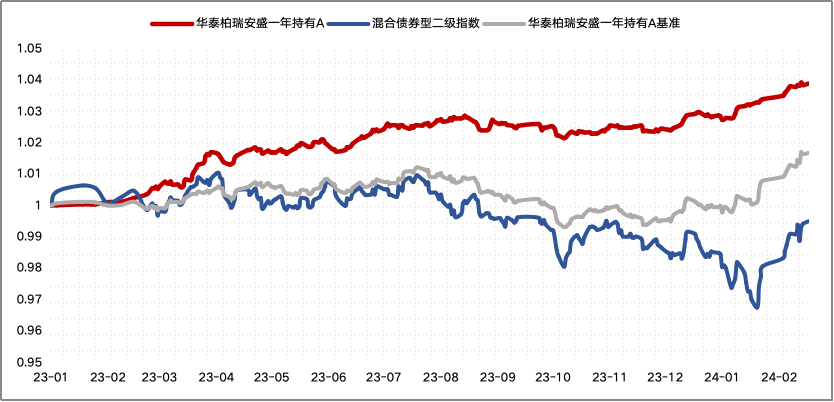

罗远航:对于过去这段时间,我认为安盛的表现较大程度上符合了投资者对于二级债基的预期。华泰柏瑞安盛成立于2023/1/17,到现在也有一年多的时间了。在此期间,安盛不仅扛住了震荡的权益市场,也穿越了债市的短期调整。

截至2024/3/5,安盛收获了成立以来3.94%的正回报和3.47%的年化回报。在权益市场影响下,同期万得混合债券型二级指数实际上是下跌的。

图:华泰柏瑞安盛一年持有债券A成立以来净值走势图(23/1/17-24/3/5)

年化回报=((1+区间回报)^(365/区间天数)-1)*100%,同期业绩比较基准增长率1.72%、业绩比较基准年化增长率为1.52%,业绩数据来源:华泰柏瑞,经托管行复核,业绩基准数据来源:wind,230117-240305。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。

我认为对投资者来说体验比较好的一点是,安盛自成立以来尽管偶有波动,但净值曲线历史呈现向上趋势。并且在第一个一年持有期(2023/1/17-2024/1/17)区间,华泰柏瑞安盛一年持有期债券A净值增长率为2.84%,同期业绩比较基准增长率仅为-0.02%。

(业绩来源华泰柏瑞,经托管行复核,基准数据来源wind,基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证)

Q3:最近债券的牛市吸引了很大的关注和讨论。十年国债利率下行至一个较低的位置,随着低利率成为常态,利率波动空间也越来越小,如何看待华泰柏瑞安盛一年持有期这类产品的发展空间?

罗远航:华泰柏瑞安盛一年持有期债券定位于“债九股一”的固收增强策略,通过搭配股债两类相关性较低的资产,对冲单一资产的周期波动。同时,10%的权益限制*,则力争更好平衡了风险和收益,在当前低利率环境下或能提升投资者的持有体验。

(*本基金对经中国证监会依法核准或注册的公开募集的基金投资比例不超过基金资产净值的10%,详情请参考相关法律文件)

不可否认的是,固定收益类产品有它的静态收益天花板。债券市场的收益率已经来到相对较低的水平,尤其最近10年期国债收益率已经跌破2.3%的位置(wind,2024/3/6)。这不仅是有统计以来首次跌破2.3%,也创下了2002年6月以来的新低。而债券资产是一个依靠票息来产生收益的资产类别,如果想要进一步的优化风险收益水平,有必要进一步丰富组合的收益来源。从这一点来看,华泰柏瑞丰盛一年持有期债券是很好的尝试。

$华泰柏瑞丰盛纯债债券A(OTCFUND|000187)$

其次,从大类资产的观点出发,刚刚过去的2023年,是一个由多重因素下推动的债券牛市,包括宏观经济的复苏不及预期、货币政策的整体宽松、地方政府债务的收缩等等,但今年可能有所不同。去年四季度增发了1万亿元国债,赤字率整体提高到3.8%左右,在以往这种增发国债、调增赤字的宽财政背景下,债券类资产的波动率都会大幅上升。叠加2月以来,呵护资本市场政策频出*,当前市场更多处于资产比价和观望状态,因此债券收益率呈现出继续下行的走势。尽管当前经济数据显示市场仍处于弱势修复阶段,但随着一系列政策措施的逐步落地,经济或将逐步走向企稳复苏的轨道。在这一背景下,债券市场的波动性更是难以避免的。因此,采用股债搭配的投资策略或许能实现对冲负相关性,力争降低单一资产类别带来的风险。

(*2月6日,证监会新闻发言人就“两融”融券业务有关情况答记者问,对融券业务提出进一步加强监管的相关措施。同日,中央汇金公司发布公告表示充分认可当前A股市场配置价值,已于近日扩大交易型开放式指数基金(ETF)增持范围,并将持续加大增持力度、扩大增持规模,坚决维护资本市场平稳运行。2月,一线地产政策继续跟进,北京地区,在京具备购房资格的四类家庭,可以在通州区购买一套商品住房,取消了落户、社保或纳税需满3年的要求;深圳地区,取消落户年限以及缴纳个人所得税、社会保险年限要求,非深圳市户籍居民家庭及成年单身人士(含离异)在深圳市连续缴纳个人所得税或社会保险证明的年限从5年调整为3年等)

最后,权益市场在经历了连续三年的调整后,目前或已出现性价比较高的配置窗口。尤其从股债性价比的指标看,权益资产的估值已降至历史较低区间*。因此,适当在组合中加入权益资产也是力争增厚收益的重要方法之一。

(*以沪深300为例,2024/3/5市盈率TTM为11.63,分别处于近五年、近十年18.82%、24.46%历史分位数,wind)$华泰柏瑞沪深300ETF联接C(OTCFUND|006131)$

总体来说,对于2024年,我还是很有信心的。龙年的市场已经为我们开了个好头,在接下来的日子里,我希望能将安盛打造成被更多投资者信任的固收增强策略产品。

$华泰柏瑞稳本增利债券A(OTCFUND|519519)$

$华泰柏瑞信用增利债(LOF)A(OTCFUND|164606)$

#债牛行情还能继续吗?#