2025的第一个交易日,债券继续嘎嘎乱杀,大票深度回调。

大家又把年内翻倍的目标,纷纷调整为保本出。

合理猜测,为了应对年度报告,在年前卖出小票调回大票的部分机构,新年第一天又调了回去,引发了市场的波动。

当然,这也是瞎猜的,你老A想跌也没什么理由。

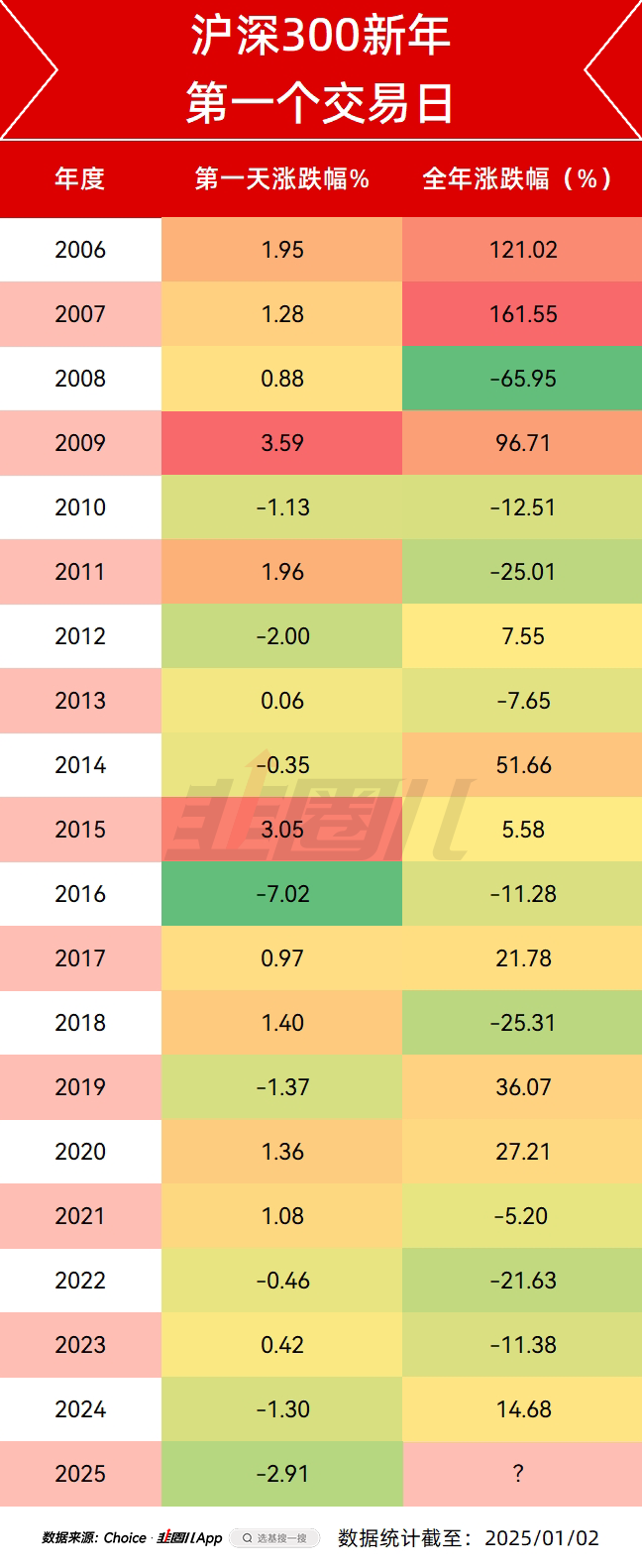

实话说,沪深300日跌3个点,放在成立20年的维度里,也是仅次于2016熔断的,炸裂的存在。

但往好处想,凡是沪深300第一天下跌的,除了2010和2022年体验一般之外,其他年度整体表现还真不差。

2010年毕竟建立在2009年整体大反攻的基础上,而2012年又是创业板行情确立的起点。

2016年指数虽然没转正,但全年蓝筹股是低开高走的复苏行情,体验其实也还不错。

买股票就是要往好处想,万事皆有利于我。

所以今天如果不稍微买点,感觉有些浪费,所以我今天先加为敬了,各位随意。

鲁智深在圆寂前留下一句名句——

“钱塘江上潮信来,今日方知我是我。”

事实上,能更好的认识自我,也是我们做好投资、活得精彩的关键一步。

认识A股的高波动,将多元配置进行到底

感觉这一年年的,过得特别快,为了抢大类资产年度报告的首发,基本年底前半个月前都已经开始陆陆续续更新。

主编本意也是让我赶紧更新,但本着坚决不加班坚决不内卷的心态,拖到了今天。

924用最生动的案例告诉大家,A股的高波动以及“闪电劈下一定要在场”的经典格言,让主要指数回了口血。

如果你要问A股的波动性为什么这么高?

不同的人一定会有不同的论点。

机构投资者觉得散户是A股市场的基本盘,在自媒体加持下,资产搬家的羊群效应会发挥到极致,所以牛市总是像极了爱情,还没开始,往往就结束了。

散户会觉得机构没有起到应有的价值发现作用,本质上一轮轮的抱团,所谓牛熊切换无非是机构重仓股从抱团到瓦解的轮回...

都对。

正是每个市场参与者的行为,影响了市场的生态;而正是市场的生态又反过来影响投资者的行为。

既然,高波动是我们这个市场的特点,那么老A人自然也会进化出一套适应市场的求生方法。

要么炒小炒短,用“人均小徐翔”的交易能力,捕捉个股层面的机会;要么是多元配置,用“丐版桥水”,冲淡A股高波动的影响。

对前者,本以为2024年初的流动性冲击能让市场风格逆转,但后面基本面迟迟未见复苏,资金用脚投票把微盘股又买出了新高。

对后者,多资产多策略是普通人穿越周期的解药。

我一直觉得,每一轮市场牛熊切换,都是提升我们平均认知的好机会。

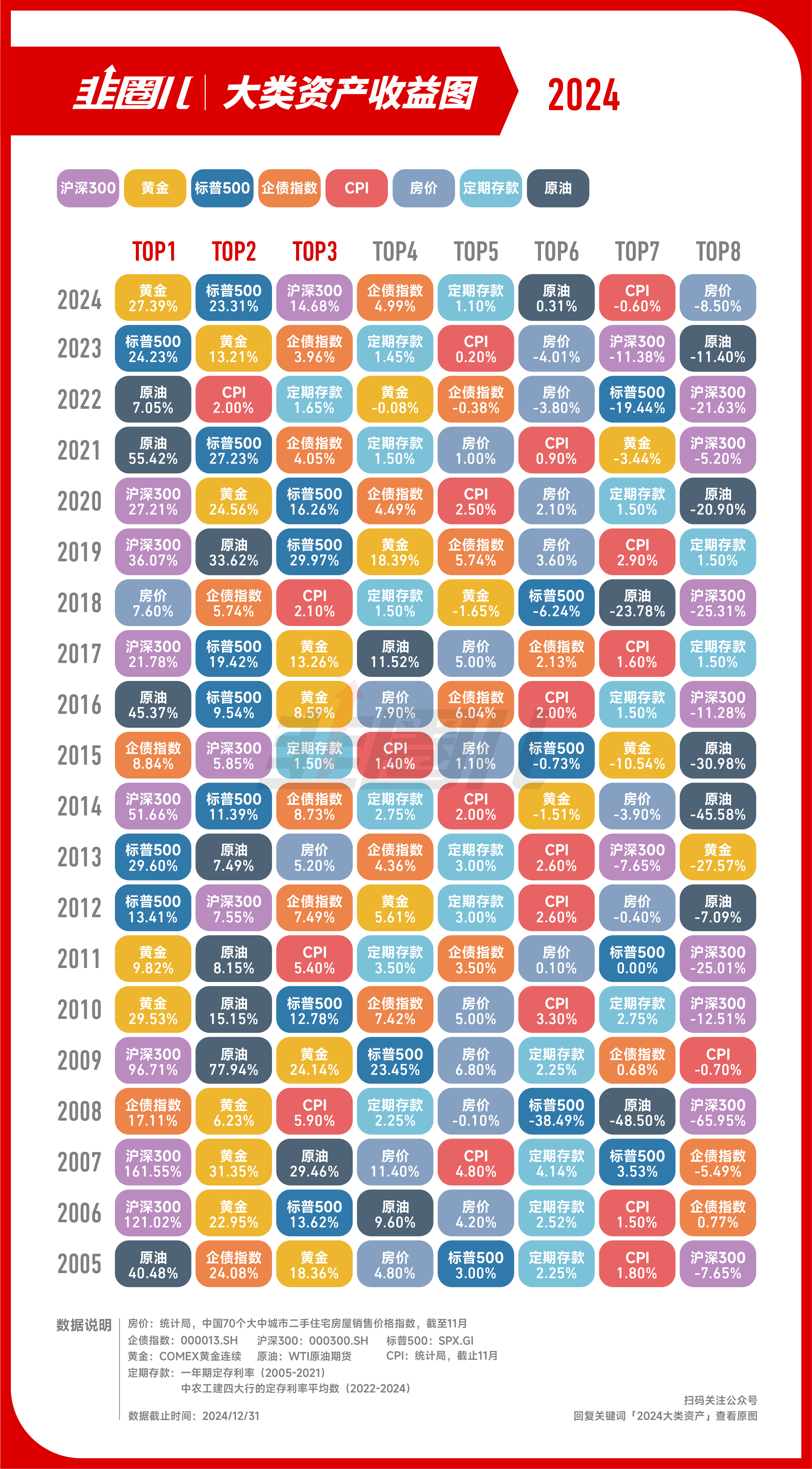

2020年的基金牛,让我们认识到投资第一步是不能把鸡蛋放进白酒、医药、新能源有限的几个篮子里,那2023年开始黄金、美股、中债的上涨,给“鸡蛋到底应该怎么摆?”打了个样。

黄金不生息,但它在多数时间与股债不相关,是组合配置的稳定器,同时是实物资产,能跟上全球经济体的放水以及通胀,这就是它的价值。

A股成长性比较稀缺,不妨碍美股科技巨头估值、业绩双击。

多元配置,是这几年A股调整期带给我们最宝贵的财富。

认识全球配置,本质上还得买美股

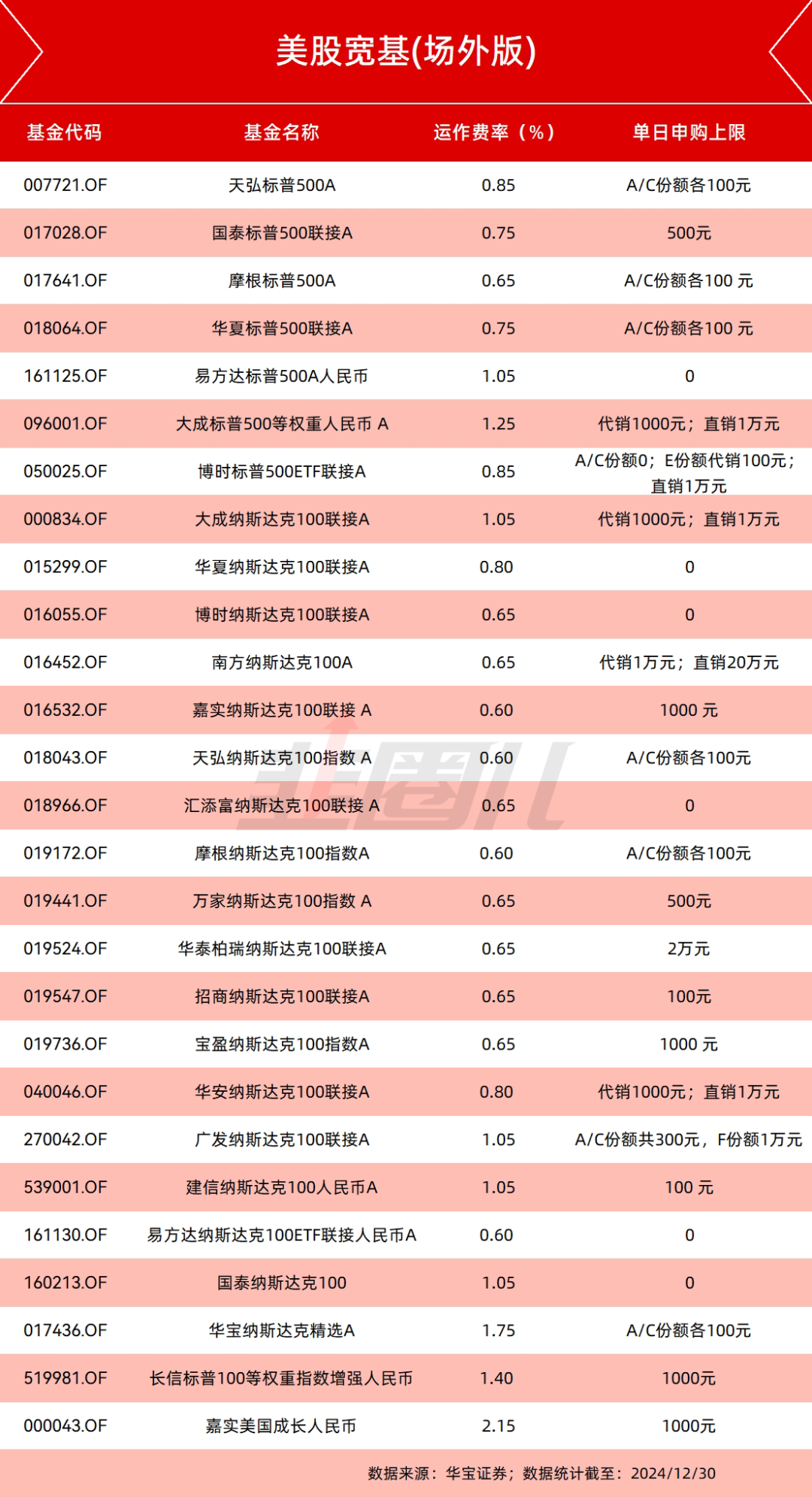

全球投资,事实上还是得买美股。

且不论在MSCI全球指数里美股占据半壁江山的权重,就看基本面,科技巨头靠着技术和全球化,从全世界赚钱的能力,再没其他企业可以做到。

看欧洲三巨头,法国CAC40年内收益直接为负,英国富时100不冷不热,主要靠德国DAX挑大梁,而德国制造业的疲态大家也早有耳闻。

今天的欧洲像极了祖上巨富的二代、三代,虽然日子还是比90%的人好过,但出项大于进项,取决于老本能撑到什么时候,也取决于右翼政党的崛起能否做出改变..

日本经济虽然很好,但拿着人民币买日经,并不一定是好投资。

日经225年内涨幅将近20%,但日元兑人民币年内贬值7%,再扣掉基金的运营成本、冲击成本,买日经的ETF年内收益可能不到10%,性价比有多高,确实不好判断。

说来说去,就剩美股了。

今天的美股俨然一个巨大的庄股,全世界的资金流入美股抱团核心资产,创下了一个又一个历史。

当下,不断有指标提示,美股正处于历史最贵的区间,当老巴在美元资产的横向对比之后,一边加码西方石油,一边选择4个点“股息”的美债,当美股的高估值遇上A股场内的高溢价...

美股虽好,回调的可能性也在加大。

当然,如果能调整15%-20%,那将是更好的买入的机会,只是不知道额度还能不能撑到...

认识市场的周期轮动,低位还是要敢买

每一轮牛熊,市场都会教会我们一些东西。

2020年的牛市,主旋律是ROE+成长性;2022至今深刻认识股息率和自由现金流。

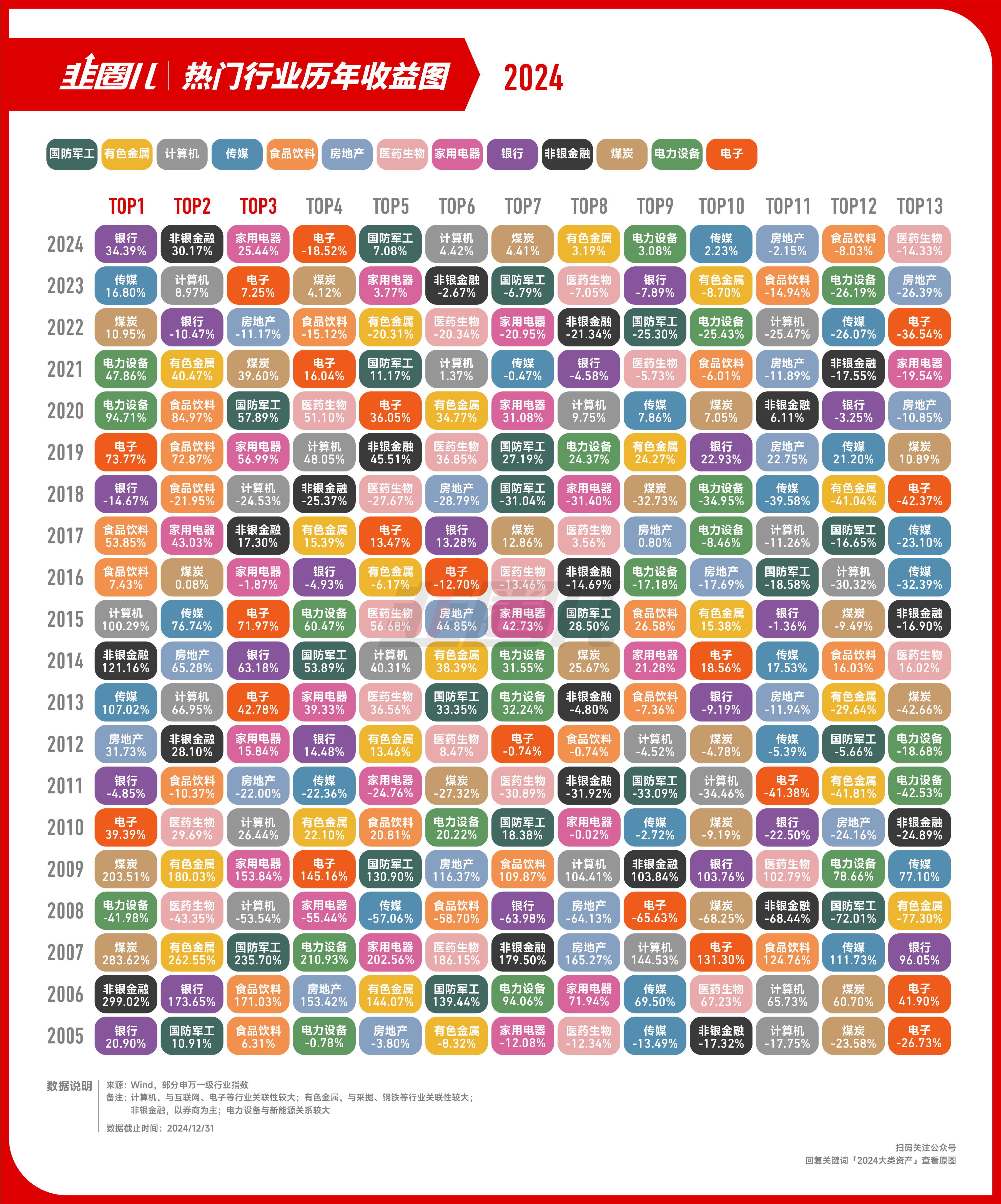

不同行业上涨的大逻辑并不相同,但往根上看,是你方唱罢我登场的行业轮动。

2024年银行股走出了几乎贯穿全年的牛市行情,保险股也否极泰来,申万银行、非银指数,占到了申万一级行业的前两名,但在2020-2021周期里,他们还是0.5pb都嫌贵的“狗都不看”。

而且,如果统计月度申万一级指数的表现,在红利(防守)+科技券商(进攻)的背景下,行业层面的轮动也很明显。

配置才是王道。

2024最后一个月,市场成交量以及风险偏好下降,新高的四大行在散户心中逐渐形成一种思潮。

越来越多朋友提出拿四大行养老的想法,但朋友们,在决定养老之前恕我分享两个案例。

第一,2019年的中国平安,2020年的贵州茅台,也是公认的养老票,后面的结果不用我多说。

第二,在2018年年初工商银行的股价相对高点买入,直到2022年底,5年的时间,资本利得的收益率是-26.46%。

除非你真的有定力只赚分红的钱,无视股价波动,否则买红利指数,尤其是行业配置相对中性的红利低波,还是更好的选择。

但正是四大行的上涨也让大家看到,A股的玩法就是,只要你能拿得住,大部分行业都能等来春天。

越是狗都不看的时候,越要敢买。

食品饮料部分股票已经跌成了红利指数的成分股,而创新药在集采以及联储降息概率走弱的环境下,一丁点利好也找不见,可你说这俩行业未来就不会涨吗?

我不信。

二级市场最爱锦上添花,而不是雪中送炭。

所以本着对A股调性的尊重,本人继续谨慎看好消费和医药,尤其是后者,医药是2024年申万一级行业里表现最差的行业,没有之一。

这里蕴藏着巨大的预期差的机会,政策面稍微边际改善,可能就会带来估值修复的弹性空间。

当然,以上纯属个人猜测,不能作为投资建议。

认识自己的风险偏好,债基YYDS

今天,30年国债继续扮演着“中国版纳斯达克”的角色。

忘了从什么时候开始,债基3%的收益我嫌它低;但股基3%,我觉得它收益真™高!

这种“扭曲”的收益观,来自于中债A股持续时间相当久的“剪刀差”。

对从业者来说,这轮债市大牛,有点像4000点入市,你知道它很贵,但真不知道会不会接着涨到6000点...

还记得去年,10Y利率还处于2.7%-2.8%左右,有债券投资人告诉我债券收益率有些低,但谁能想到1年半之后,10Y利率已经来到了1.62%...

固收从业者一边抓紧赚好每一个BP,一边也在担心零利率的终局会否透支固收从业者的从业生涯。

事实上,和2018年相比,2023年的金融从业者减少了500万,基本由保险从业者贡献,而如果我们把广义的保险销售也视为固收销售的话,那固收同志的“广进计划”,其实早就已经在进程中了。

而对投资者来说,中债的长牛慢牛,决定了一件事,大部分朋友赚钱最多的单一产品类别不是货基就是理财。

波动小,持有的绝对金额比较大,赚到的钱也最多。

所以一个成功的金融产品至少要有两个角度——

第一,真的能挣钱;第二,夏普比要高,走势要稳,能让人拿得住。

假如2025年是固收+大年,那牛逼的固收+,必然兼具这两个特征。

而且不同于2021年权益上涨带来的固收+扩容,今年的固收+扩容可能来自纯债的外溢,那比起超额,对波动率的看重会尤其重要。

最后的话

往好处看,这几年的A股,它不是没意义的。

它能让我们更好的认识估值和投资,亲身经历过这轮行情的诸位,日后肯定能少走不少弯路。

事实上,美国在走向国力的繁盛以及美股的长牛慢牛之前,也经历过1929年令人绝望的大萧条。

也是在1929年,价投祖师爷格雷厄姆亏掉了70%的资产,几近破产。

正是代价过于惨痛,格老才痛定思痛开创了影响后世的深度价投流派。

所谓——

没有白走的路,每步都算数。

新的一年,各位坐稳扶好。

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。