前天,94岁的巴菲特正式宣布了最新遗嘱,

他去世后,不会有资金流入盖茨基金会,巨额财产将由3个子女继承。

这可让老巴的子女松了口气,老爸终于想通了,钱还是在自家人手上比较好。

为啥呢?

因为巴菲特一直践行慈善的理念,在06年的时候就曾说要把大部分财产(300亿美元)捐给盖茨基金会。

而后来盖茨离婚,盖茨基金会发生了变动,巴菲特也辞去受托人的职位,种种原因让巴菲特的思想发生了变化,

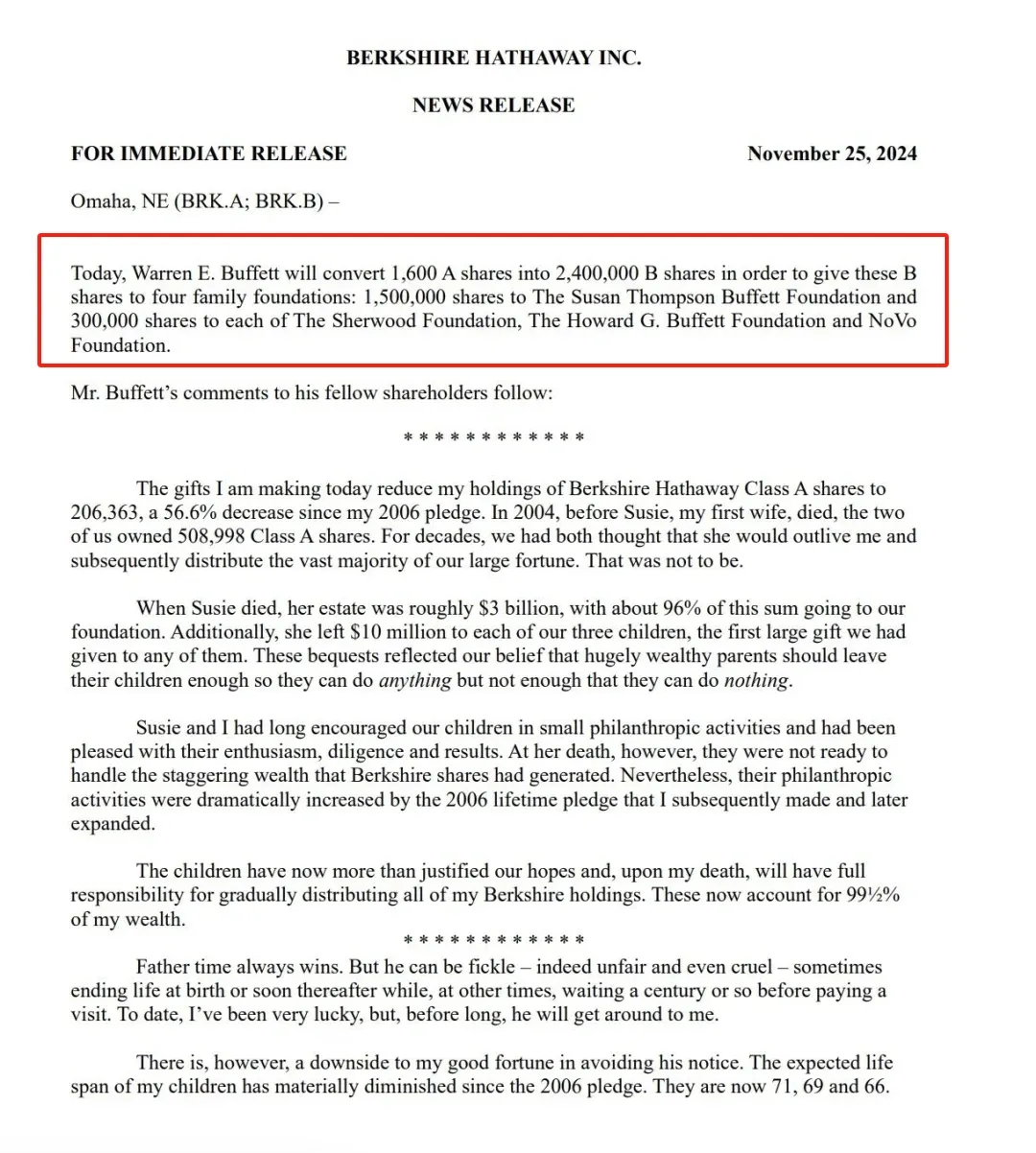

最终,老巴决定将1600股伯克希尔A类股转换成240万股B类股,捐给由其3个子女负责的4个家族基金会。

插一句,如果按照当时的捐赠数额来看,老巴也没失约,因为这些年他已经捐赠了393亿美元盖茨基金会。

……

有人就不解了,为啥要捐给家族慈善基金会,直接分给子女不就好了。

也不是不行,但不要忘记美国是要缴纳遗产税的。

税率为18%~50%,遗产>250万美元,是50%税率,老巴1300亿美元资产平均分给3个小孩,算下来,需要缴纳650亿美元的税费,然后每人分得216亿美元。

但如果捐给慈善基金会,每年只需5%的捐赠税。

同样是交税,捐赠税比遗产税的税率低了45%,再算上资金的时间属性,钱生钱,财富反而可以进一步增值。

所以,老巴不直接分钱,而是选择捐给家族慈善基金会,避税是很大一个原因,

但更为重要的是防止子孙挥霍财产,提升声誉,庇荫子孙。

……

我们常听说“富不过三代”,这是因为子孙后代拥有花不完的钱以后,对金钱概念淡薄,可能会随意挥霍财产,

比如民国的顶级“富二代”,盛宣怀的儿子,盛恩颐,一夜败光100多套上海的房产,最后凄惨离世。

所以有些富豪就设立家族信托,让专业机构来打理财产,这样一来,子孙后代可以持续领钱,打破“富不过三代”的魔咒。

但相比家族信托,家族慈善基金会是一种更高阶的玩法。

每年5%的净资产做慈善,可以提升家族的名望和声望、构建强大的人脉关系网,

同时子女担任基金会的主管职位,由专业人员管理,外部人员监督,可以给子孙后代留有一个长期体面的社会身份。

以洛克菲勒家族为例,设立的洛克菲勒基金会投资建设了洛克菲勒大学、芝加哥大学、北京协和医院,

而他们的影响力也涉及教育、Y疗、科技、能源、政治等领域。

而巴菲特所捐的四个家族基金会中,最大的一笔是苏珊·T·巴菲特基金会,获赠150万股伯克希尔股票,其中很重要的一项是资助大学奖学金。

而实际上,投资顶尖学府和Y疗机构是慈善投资的一种共识。

从某种程度上来说,美国的顶尖高校就是权贵、富豪们的校友本,比如布什家族与耶鲁大学,肯尼迪家族与哈佛大学,特朗普与宾夕法尼亚大学。

而房地产大亨潘石屹也学了这招,捐款哈佛大学1500万美元,5年后,小儿子入学哈佛。

……

所以说,巴菲特选择捐款给家族慈善基金会,是非常高明的财富传承方式,不仅可以防止子孙滥用财产,而且也可以借助慈善,扩大家族的影响力。

而咱们普通人虽然没有这么多财产需要继承,但也可以学习一下思路,

1、风险控制

巴菲特没有把财产直接给子女,而是通过信托的方式让专业人管理财产,从源头上杜绝了子女短期内挥霍财产的可能性,给子女打造了一条资金的护城河,

但家族信托对资金的门槛要求比较高,而且需要支付不菲的设立费和管理费,

所以资金没达到家族信托层级的,可以考虑一下带有信托功能的香港保险。

香港保险的信托功能主要体现在资产隔离保护上,能在债务和婚姻财产方面发挥作用,

而且财产上,分配方式灵活且能防止受益人挥霍,又可以让他们不会过于贫困潦倒。

比如选择身故后每年给付5%,或者按照5%的基础去递增给付后代资金的功能等。

2、自我投资

巴菲特一生都保持着强烈的学习欲望和习惯,他每天会花费大量时间阅读各种金融报告、公司财报、新闻资讯以及专业书籍,提升自己的知识储备和分析能力,以便更好地把握投资机会。

3、储蓄意识

尽管巴菲特拥有巨额财富,但他的生活却非常节俭,他认为储蓄是实现财富积累的重要基础,可以把更多的资金用于有价值的投资项目,

而我们普通人要想做到富有,储蓄的习惯是必不可少的,

先有储蓄,再提高自己的投资能力,最后结合时间的复利,也算是一个终身价值投资的经典复利模型了~

......

(来源:胡胡的全球笔记的财富号 2024-11-28 09:35) [点击查看原文]