记者今日从北、上、深三地的多家银行了解到,各地自春节之后,一直在严查信贷资金违规进入股市、楼市的问题。

受访银行相关人士均表示,一旦发现信贷资金被挪用至“两市”,将被银行提前收回。

业内人士称,此举对于严防信贷资金违规进入“两市”具有重要的意义,也有助于“两市”健康平稳发展。

业内律师称,若信贷资金被挪用,银行可提前收回;而若致使银行受到损失的,可涉嫌骗贷罪,甚至贷款诈骗罪。

详细报道:

一周超50张罚单!严控信贷资金违规流入股市、楼市 还有这一现象引关注

中证君梳理银保监会官网发现,3月仅过去一周,银行业机构就收到了超50张罚单,其中多数因贷款问题被罚,部分罚单明确直指贷款违规流入股市、楼市。此外,还有一现象引发关注,即不少银行出现违规分红行为。

信贷资金违规流入股市、楼市

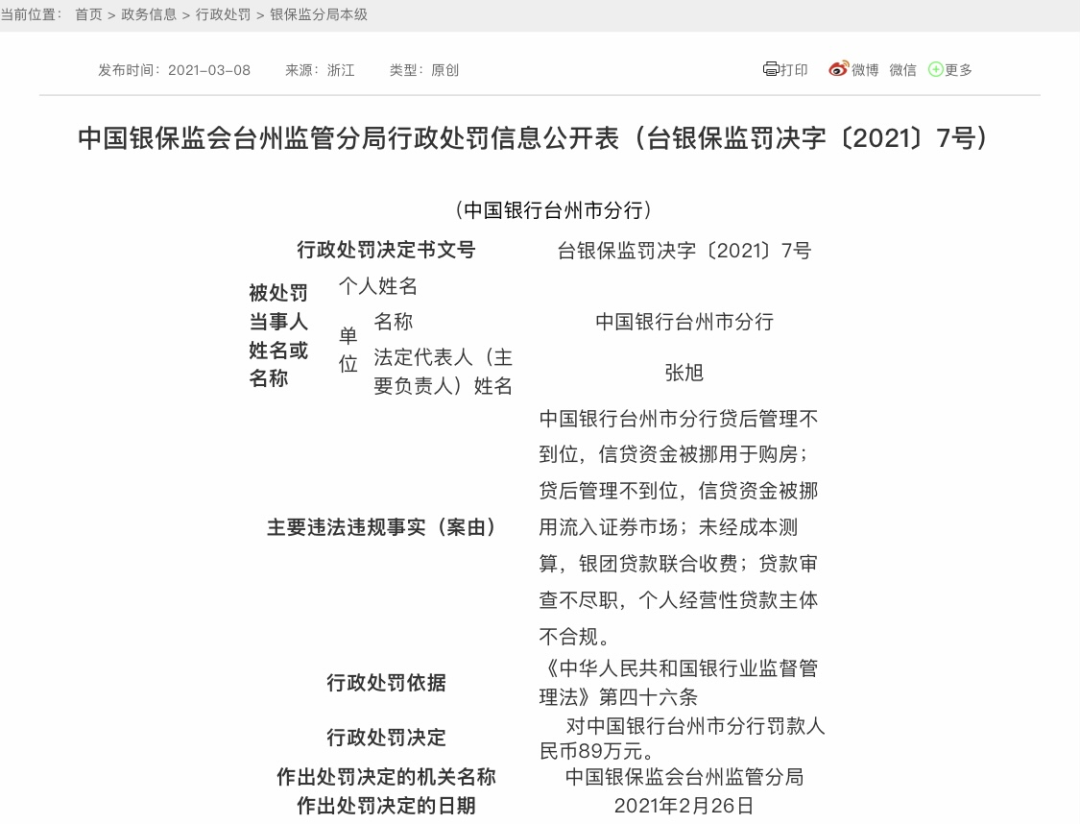

3月8日,银保监会台州监管分局开出的一张罚单显示,中国银行台州市分行因贷后管理不到位,信贷资金被挪用于购房以及贷后管理不到位,信贷资金被挪用流入证券市场等被罚89万元。

事实上,除中国银行台州市分行的这张罚单外,银保监会台州监管分局在3月开出的多张银行业罚单中,几乎均涉及贷款资金违规流向股市、楼市。

例如浙江临海湖商村镇银行被罚69万元,原因是:发放用途不真实贷款;贷后管理不到位,贷款资金被挪用流入股市;贷款资金被挪用于购房。

温州银行台州分行被罚70万元,原因是:贷款发放与支付管控不严,部分贷款资金支付后用于缴纳土地款;贷后管理不到位,个人经营性贷款资金流入证券市场;办理无真实贸易背景的银行承兑汇票业务。

平安银行台州分行被罚79万元,原因是:贷款资金转结构性存款,为办理贷款提供质押担保;贷后管理不到位,信贷资金被挪用流入股市;贷后管理不到位,信贷资金被挪用于购房。

农业银行台州分行被罚款72万元,原因是:浮利分费;向未结顶楼盘发放按揭贷款;贷后管理不到位,信贷资金被挪用流入证券期货市场。

被罚事由多涉及贷款

除上述银行因贷款资金违规流向股市、楼市被罚外,还有部分银行被罚事由也与贷款有关。

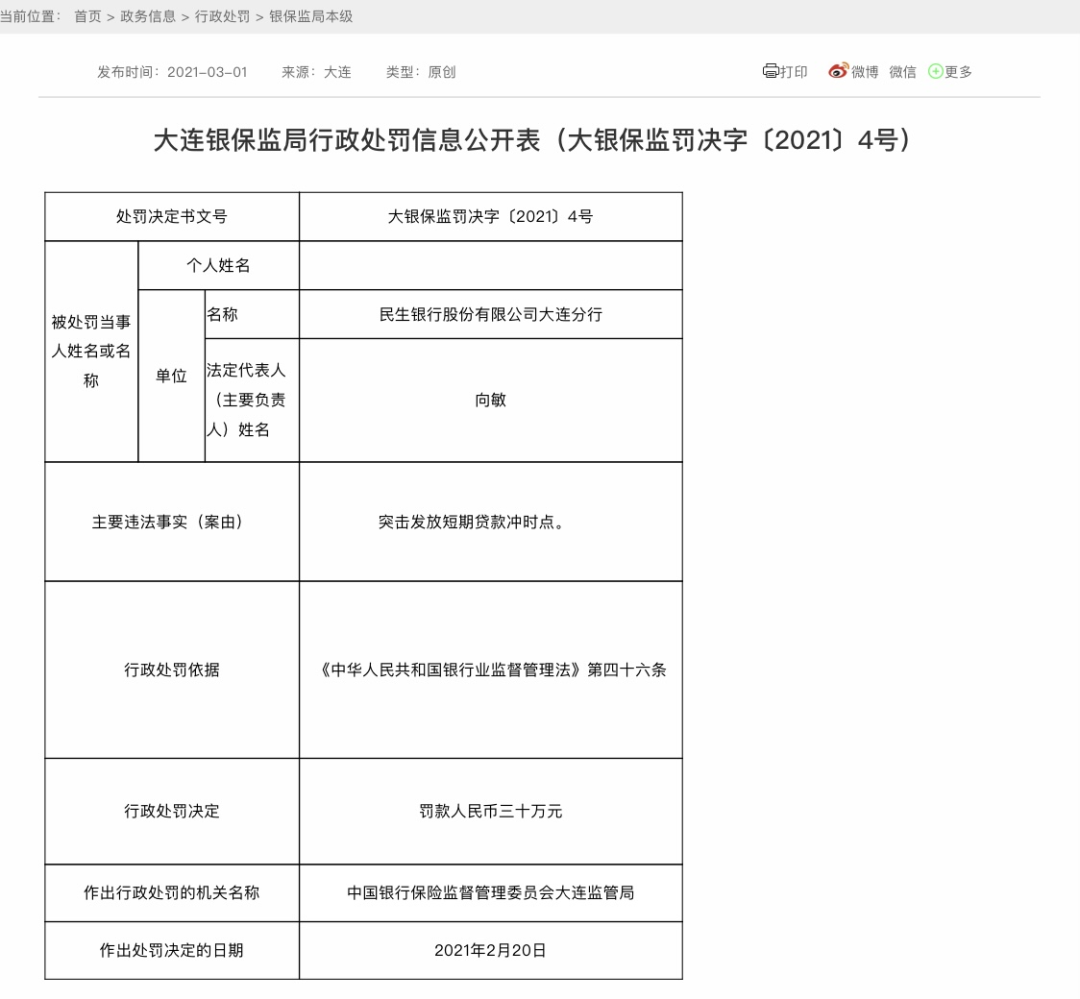

例如民生银行大连分行因突击发放短期贷款冲时点被罚款30万元。

中国建设银行大连红旗支行因贷款“三查”不尽职,部分贷款资金回流用于偿还贷款被罚20万元。

中国农业发展银行托克托县支行因贷前调查不尽职,未对抵押物及抵押登记证明的真实性进行审查被罚50万元。

民生银行大连分行因个人经营性贷款贷后管理不到位,部分贷款资金流入客户经理他行账户被罚50万元。

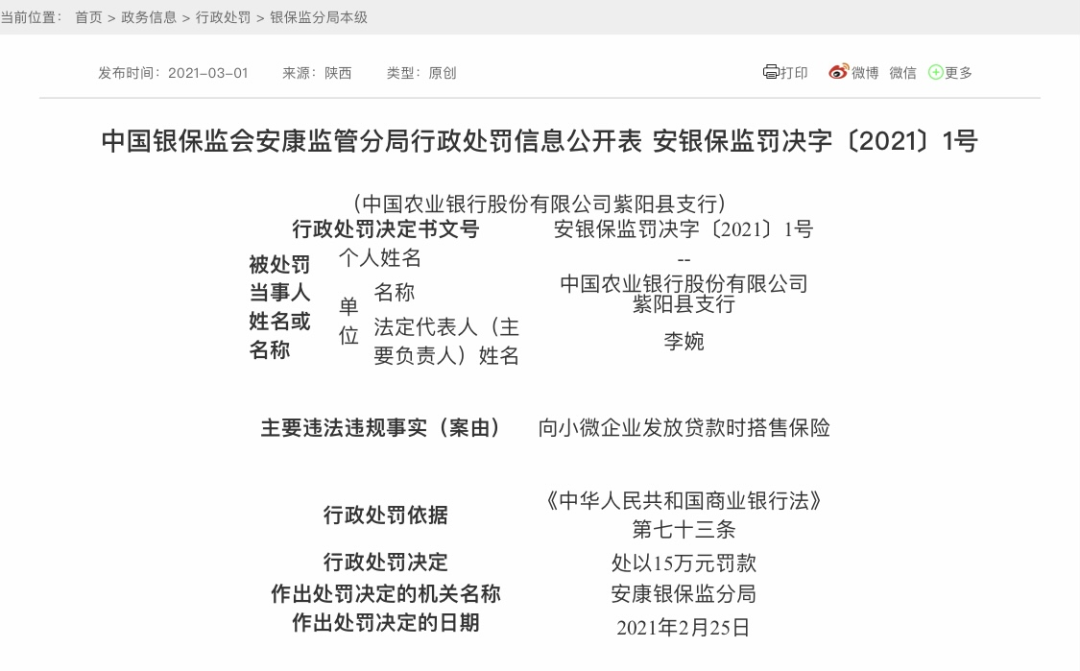

中国农业银行紫阳县支行被罚原因则较为特殊,其由于向小微企业发放贷款时搭售保险,被监管处以15万元罚款。

违规分红引关注

值得注意的是,银保监会3月披露的一系列罚单中,有一类问题引起关注:多家银行因违规分红行为受到处罚。

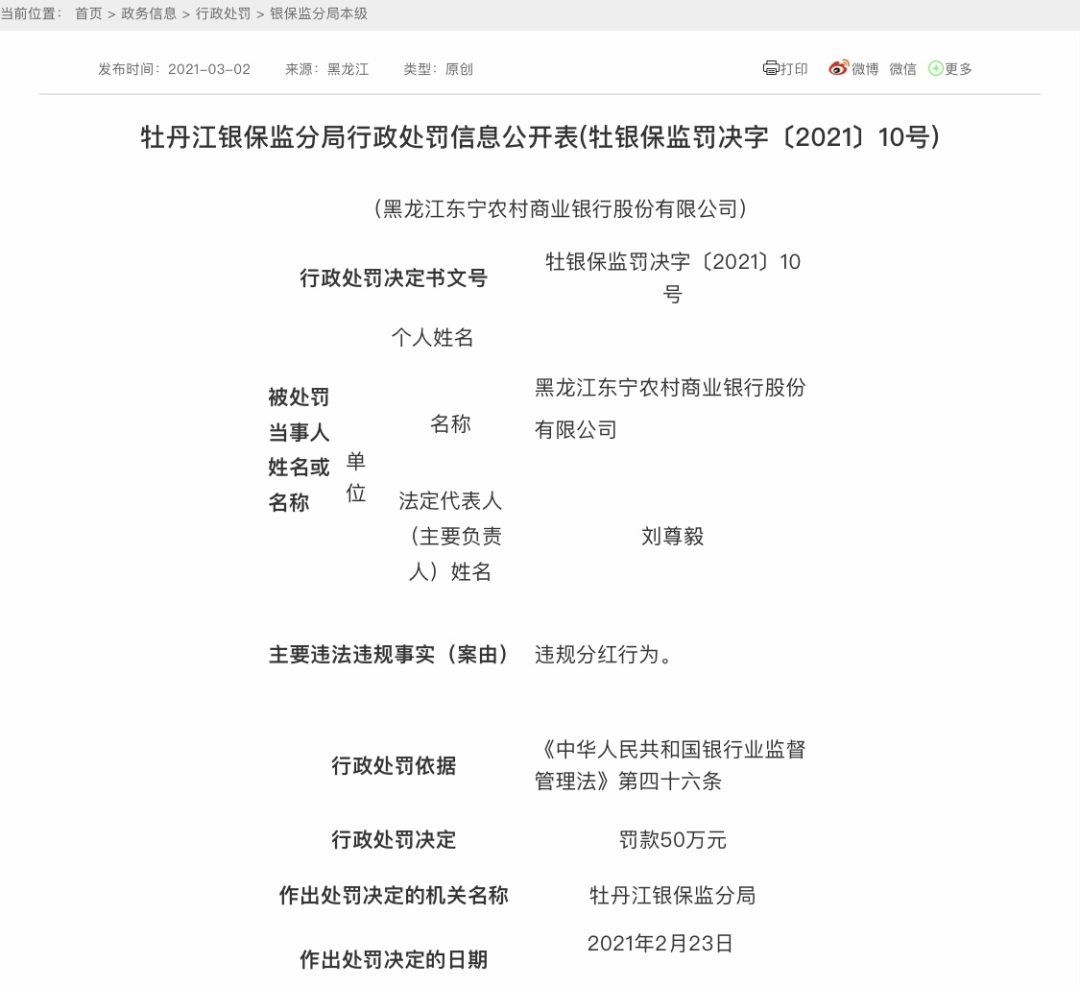

黑龙江牡丹江市林口县农村信用合作联社因违规分红行为被罚款25万元;黑龙江绥芬河农村商业银行因违规分红行为被罚款50万元;同样被罚款50万元的还有黑龙江东宁农村商业银行。

此外,还有一些银行因其他违规事由被罚。例如,大连银行因异地非持牌机构在规定时限内整改不到位被罚款30万元;西安银行因同业业务不审慎被罚50万元;中信银行西安分行则因保险销售问题被罚,其主要违规案由显示:未按要求为保险销售从业人员进行执业登记、未按要求变更保险销售从业人员执业登记事项、未按要求注销离职保险销售从业人员的执业登记;江苏银行深圳分行因非真实转让不良资产被罚30万元;福建莆田农村商业银行因未按规定进行股权质押管理被罚30万元。(来源:中国证券报)