今天继续讲一家北交所的公司,公司所处的赛道是机器人行业,不过更为特殊一些,是机器人运输。

机科发展科技股份有限公司是中国机械科学研究总院集团的控股公司,是以智能输送技术及其高端配套装备为核心的整体解决方案供应商,主要面向智能制造、智能环保和智慧医疗领域,为客户提供以移动机器人和气力输送装备为核心的智能输送系统以及配套的智能装备和服务。2016年,公司股票在全国股转系统挂牌公开转让;2021年,公司被评选为工信部第三批国家级专精特新“小巨人”企业,成功入选北京市2021年度第二批“专精特新”中小企业和2021年度第一批专精特新“小巨人”企业名单;2023年11月30日,公司在北京证券交易所上市。公司上市时拟募资约4.42亿元,实际募资约2.87亿元。

公司24年9月18日调入北证50样本股。

1.实控人国资委,股东背景雄厚,管理团队年轻高学历

公司的股权结构稳定,实际控制人为国务院国资委。

公司的控股股东为中国机械总院,截至2024年三季报,其持股比例为44.07%。中国机械总院为国务院国资委100%出资的企业,因此国务院国资委为公司的实际控制人。

同时,北京机床研究所(持股1.65%)、中国钢研(持股1.1%)、中国农业机械化科学研究院集团有限公司(持股0.66%)、矿冶科技集团有限公司(持股0.55)等股东穿透后均为国务院。

在IPO战略配售环节,公司的战略投资者仅有两家,分别为中国国有企业混合所有制改革基金有限公司(占比4.35%)、中信建投北交所精选两年定期开放混合型证券投资基金(占比0.77%),不过半年解禁之后已经尽数抛出。

公司董事会班子清一色博士硕士,而且年龄普遍年轻,正是大展手脚的时候。

现任董事长吴进军1978年,工学博士,总经理谭君广,1976年,硕士。

公司目前没有员工持股计划和股权激励。

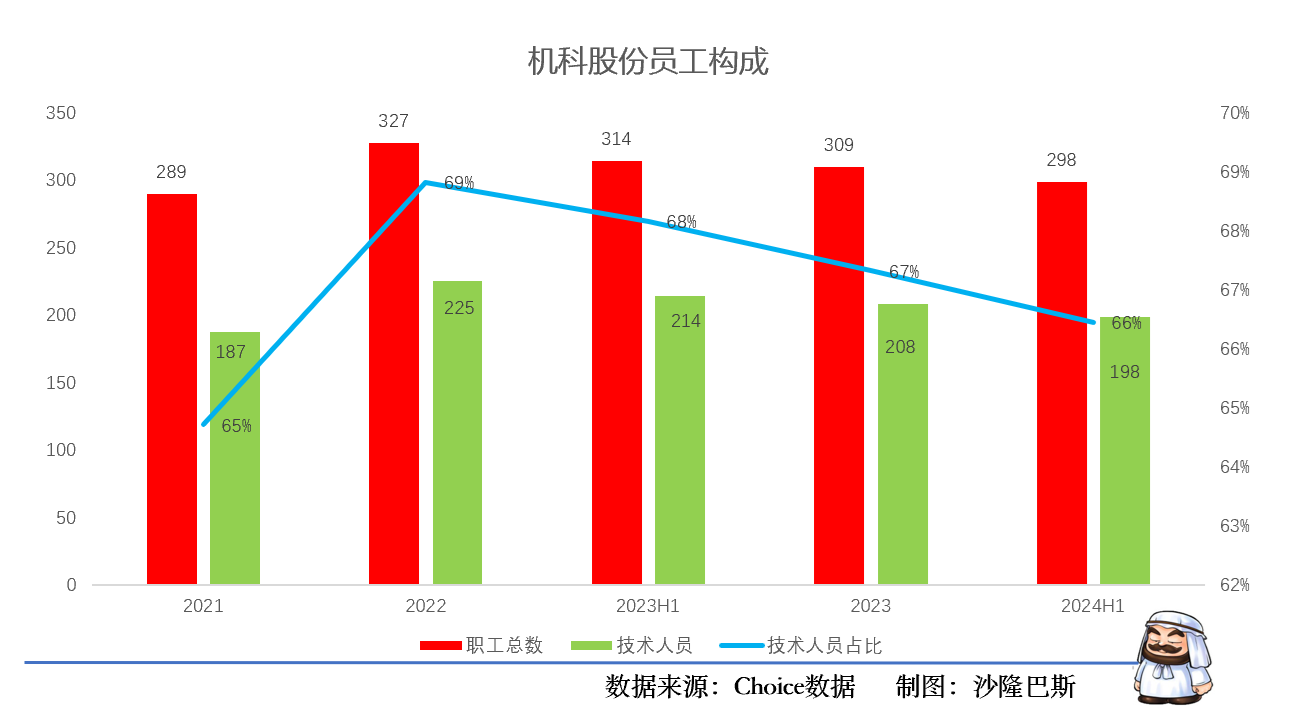

根据24年中报,公司总员工298人,其中有博士6名,硕士134名,本科134名。

公司的员工主要以技术人员为主,23年技术人员208人,占比67%,24H1技术人员198人,占比66%。

2.前五大客户占比较高,但年年不同,客户客单价高,23年新增比亚迪

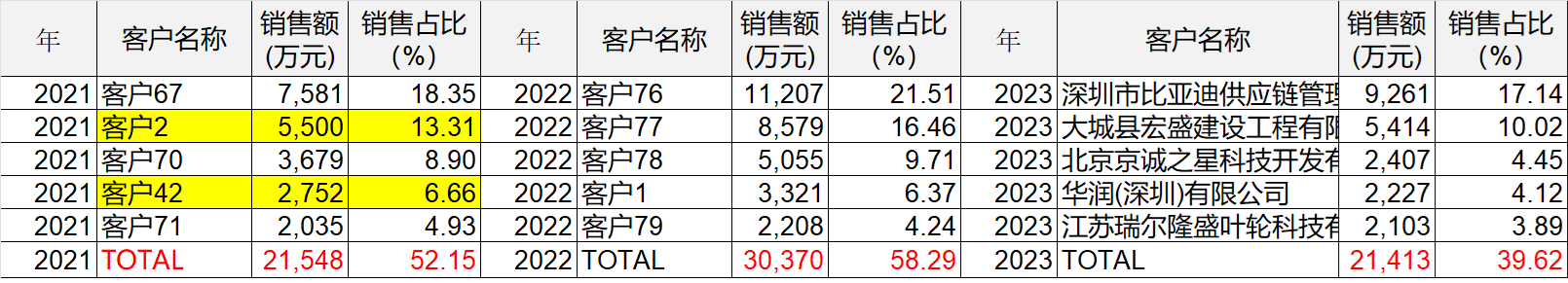

公司的前五大客户占比较高,21年占比52%,22年占比58%,23年占比40%。

尽管集中度高,但是对客户名称代码,可以发现,21年和22年之间的客户没有一个重合。显示客户开拓没有延续性。

但是客户的单价均比较高,平均都在2000万左右。

公司23年新增比亚迪和华润客户,其中比亚迪订单接近1个亿,占比17%。

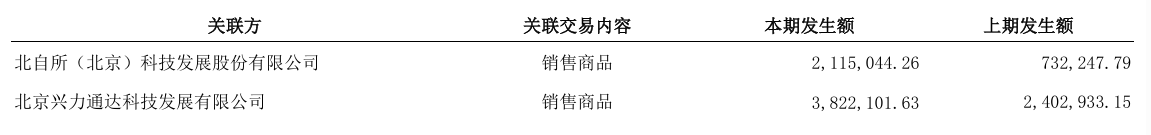

股东方有没有支持呢?有的,但不多,根据24年中报,关联交易500万,去年同期只有310万。

公司采用的是直销模式,100%聚焦于国内市场。

从公司介绍看,产品广泛服务于中国一汽、比亚迪、宝武集团、首钢集团、中车集团、三一重工、北京同仁堂、辉瑞制药、中国石油、中国印钞造币、中国烟草、伊利集团、美的集团等大型客户和市政及医院。

公司在装备制造业,特别是在机械行业,具有很强的行业影响力和技术优势,在市场拓展和获得国家重大项目方面存在较强的竞争优势。

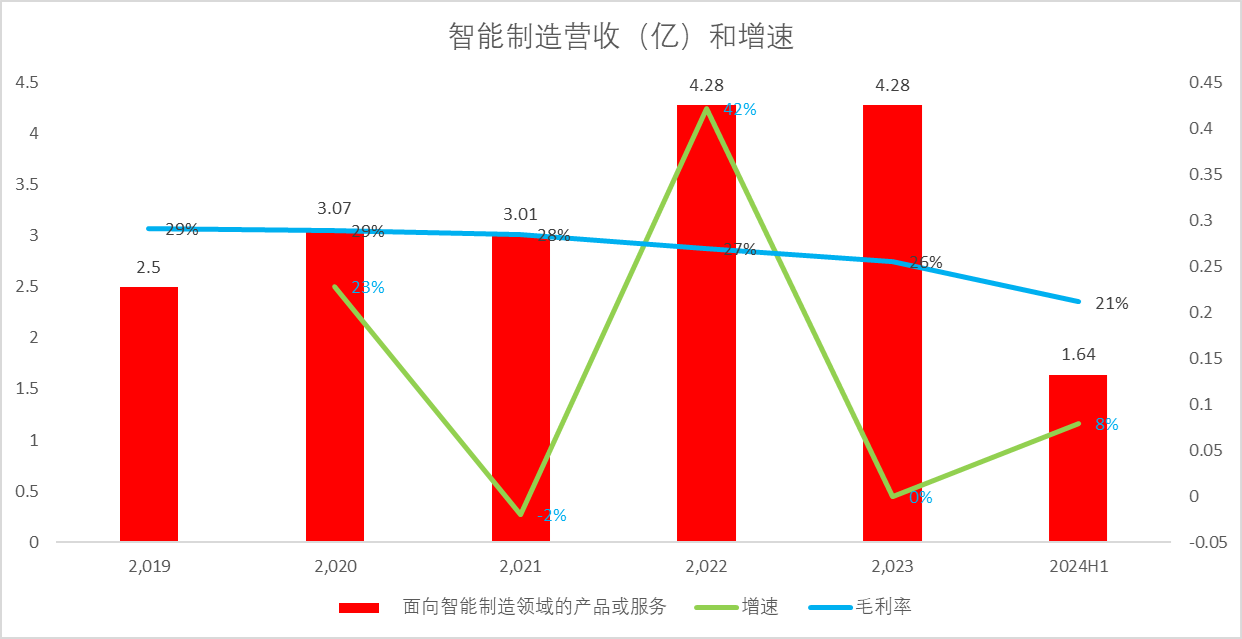

3.智能制造占八成,毛利率逐年下降,环保和医疗行业尚不稳定

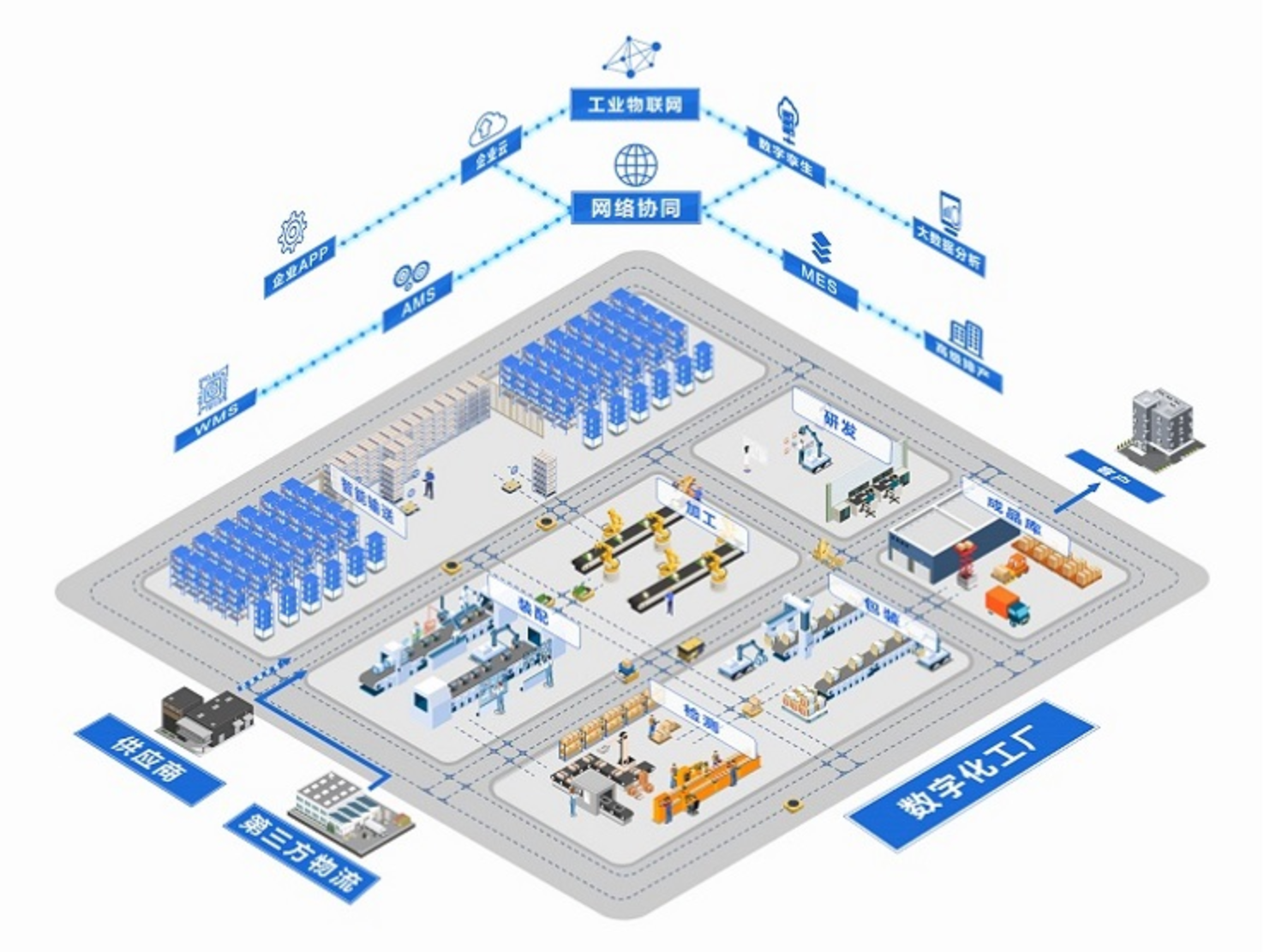

公司是以智能输送技术及其高端配套装备为核心的整体解决方案供应商,主要面向智能制造、智能环保和智慧医疗领域,为客户提供以移动机器人和气力输送装备为核心的智能输送系统以及配套的智能装备和服务。

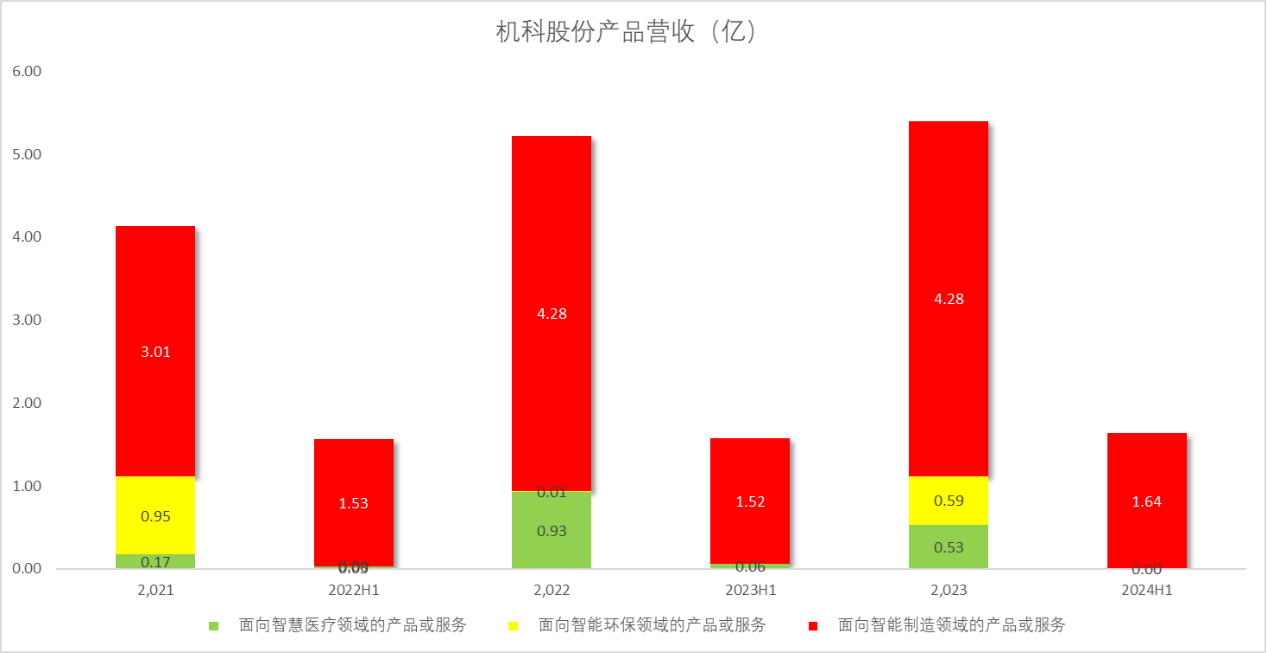

2023 年,机科股份公司最主要的产品领域是智能制造领域,占总收入的79%。

面向智能环保领域的产品或服务收入0.59亿,占比10.98%。

面向智慧医疗领域的产品或服务收入0.53亿,占比9.82%。

需要说明的是,面向智能环保领域的产品或服务连续三年半年报(2020-2024)没有产生营收。在2021年营收有9500万,2022年营收只有100万。显示出公司在该行业开拓的极其不稳定。

面向智慧医疗领域的产品或服务也有点类似,但是营收看上去好一些,21年1700万,22年9300万,23年5300万,24年中没有收入,23年中不到600万。

整体看,到了2024中报的时候,贡献营收的还是智能制造。

前面分析前五大客户的时候也能看到,客户非常不稳定,需要逐步开拓,尤其医疗领域,这个跟制造还不一样,门槛相对有点高,不多单价也确实比较高,就是忽上忽下,需要稳定。

所以主要还是看一下智能制造领域。

公司在2020和2021的业务是一个平台期,营收在3个亿左右,但2022年增长42%到4.28亿,23年又维持跟22年一样,24H1营收1.64亿,增速8%。

但是从毛利率看,智能制造的毛利率逐年下降,从2019年的29%下降到24年中的21%。

具体看一下产品应用情况:

面向智能制造领域的产品与服务:是基于移动机器人(AGV/AMR)、有轨制导车辆(RGV)和电动车辆系统(EVS)等核心智能输送装备及其配套智能装备。集机械、控制、机器人仿真和视觉等先进技术为一体,采用移动机器人、搭载信息化系统,实现物料的自动化转运输送,实现智能化的上下料、焊接、喷涂、贴标和检测,实现卷材、板材及棒材的智能化包装、输送和存储;可以通过接触测量、非接触激光测量、机器视觉检测等,实现各类零部件产品的几何尺寸、压力、扭矩、流量、密封、表面缺陷等的自动检测、自动分选及自动装配等。

面向智能环保领域的产品与服务:可以将数据采集、视频监控、GIS 系统、设 备多级联动和协同调度等手段有效融合。通过多系统信息的汇聚、高度信息共享,实现垃圾从产生到处置的全过程智能管控,实现智能、自动、高效的垃圾收集输送。

面向智慧医疗领域的产品与服务:实现医院物资仓储、配送、使用、回收、处理、溯源的智慧化一体化管理,提升医院供应链管理及后勤服务水平。主要是基于气力输送技术、箱式传输技术、移动机器人等,利用智能气动传输系统、智能箱式传输系统、垃圾被服收运系统与餐厨垃圾收运系统等,针对医疗行业中医院的洁物(药品、器械、耗材与文件等)和污物(污被服、生活垃圾、餐厨垃圾与医疗废弃物等)的收运处理需求,为医院整合供应链及后勤保障系统提供一套整体解决方案。

公司计划到 2025 年,形成 2-3 个面向工业母机应用的“串珠成链”成组成线集成方案,发挥智能输送 AGV、在线检测、机器人应用等优势,融合加工制造、生产输送与存储、检测、包装、信息化智能化于一体的可推广、可复制系统解决方案。

公司募投项目主要为三个方向:

智能输送装备生产及研发基地项目:

投资总额为3.5046亿人民币。建设期为3年,建成后预计每年可提供75个下游应用领域工程一体化项目解决方案的生产能力,每年新增营收4.5亿人民币。

项目达产后,可实现年营业收入为4.5亿人民币(不含税),项目年利润总额为0.5846亿人民币,项目投资财务内部收益率为15.30%(所得税后),投资回收期为7.87年(所得税后,含建设期3年)。

智能移动机器人异构协同系统研发中心:

投资总额为0.6345亿人民币。

面向精密零部件的智能检测装配技术及装备研发中心项目:

投资总额为0.282亿人民币。计划租赁研发中心所需场地,总建筑面积2,200.00平方米。项目将购进先进的研发设备及系统,引进行业内高端技术人才,进行面向精密零部件的智能检测装配技术及装备的研发。

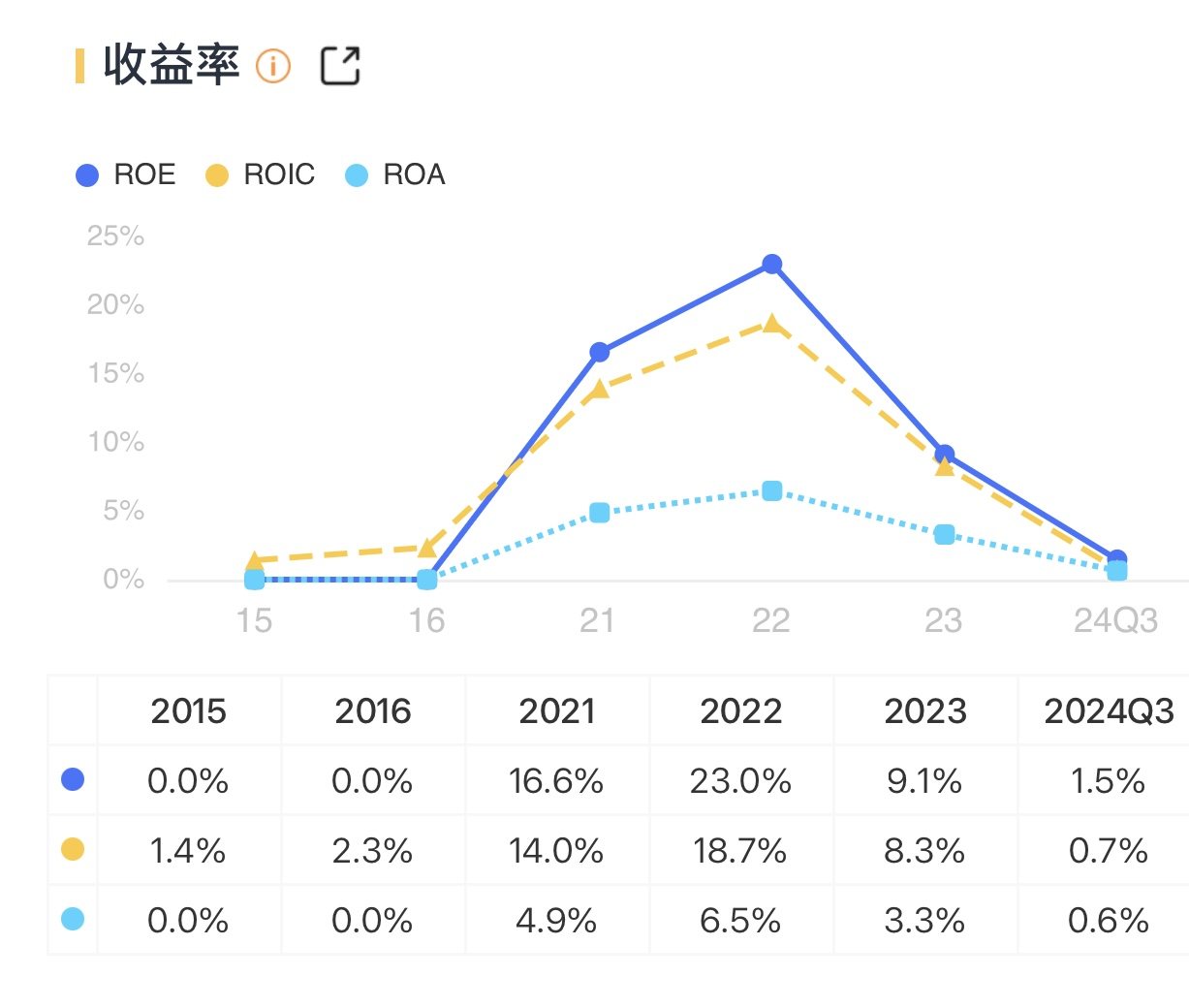

4.ROE增速下降,成长性经受考验,24Q3营收利润增速下滑,经营现金流为负,应收与营收比高,大比例分红

公司最近三年的ROE平均增速有16.2%,增速尚可,只是23年下到9.1%,24Q3更是下降到1.5%,增长性要经受考验

2019-2023年,公司营业收入由2.8亿元增至5.4亿元,复合增长率17.8%,业绩呈较快

增长态势;归母净利润由0.2亿元增至0.4亿元,复合增长率28.3%,利润增速高于收入增速。

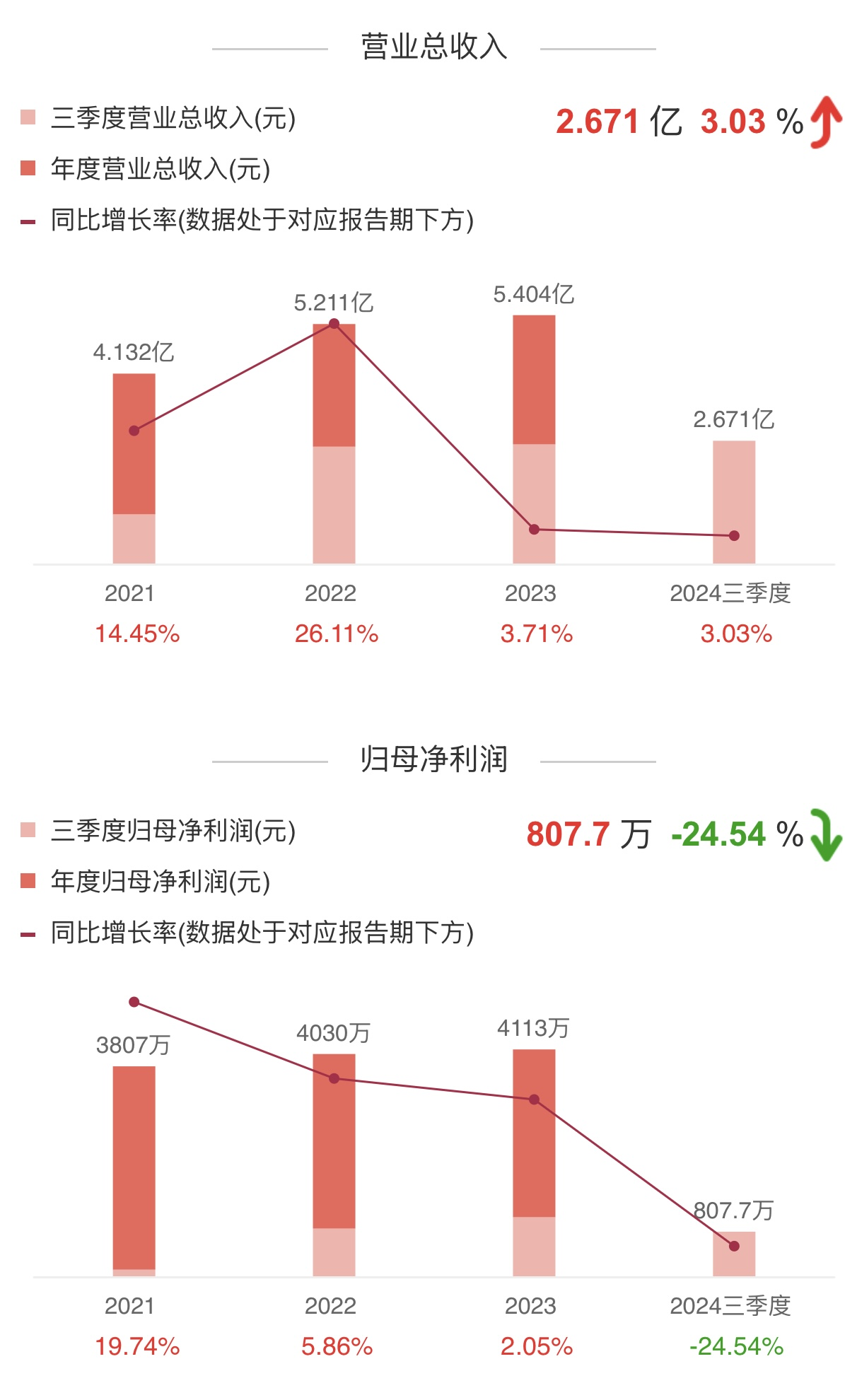

公司2023年年报业绩

营业收入:5.40亿人民币。归属于上市公司股东的净利润:0.41亿人民币,较上年同期增长0.90%。归属于上市公司股东的扣除非经常性损益后的净利润:0.33亿人民币,较上年同期增长1.12%。

23年营收和利润都属于微增,这还是公司上市的这一年。

公司2024年三季报业绩

营业收入:2.67亿人民币,较上年同期增长3.03%。归属于上市公司股东的净利润:0.08亿人民币,较上年同期下降24.54%。归属于上市公司股东的扣除非经常性损益后的净利润:0.074亿人民币,较上年同期下降32.15%。

24年三季报营收和利润双双下降,而且下滑比较大。

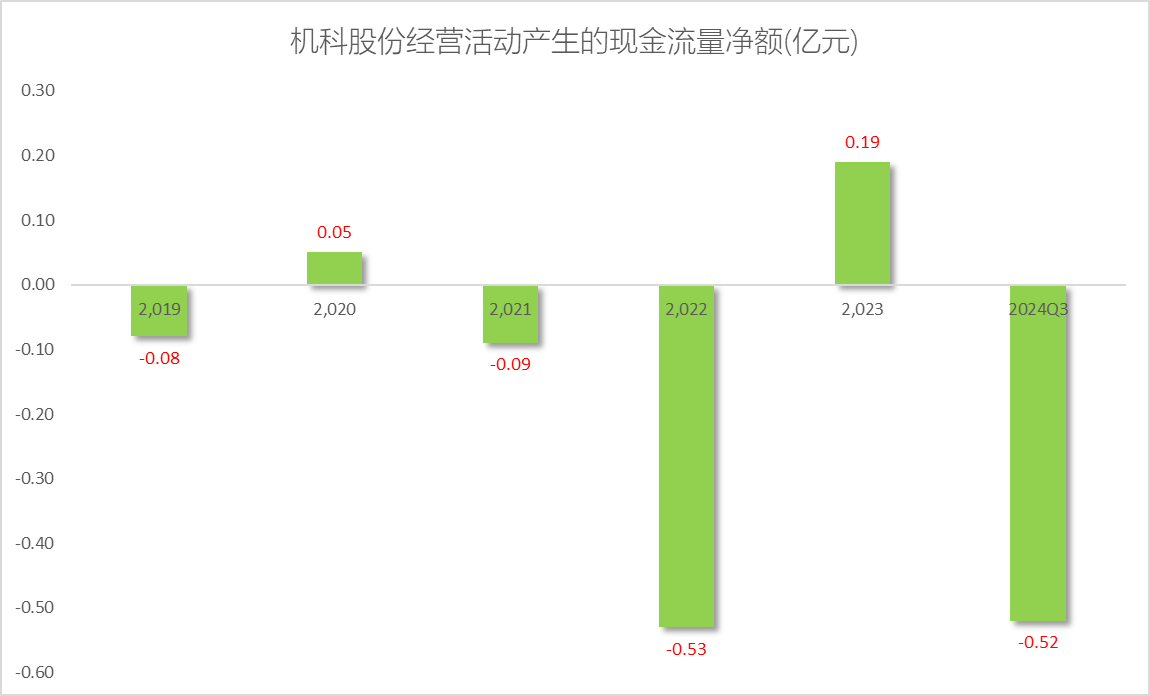

公司最近三年的经营现金流持续流出4300万,只有23年为正1900万,但24Q3流出5200万。

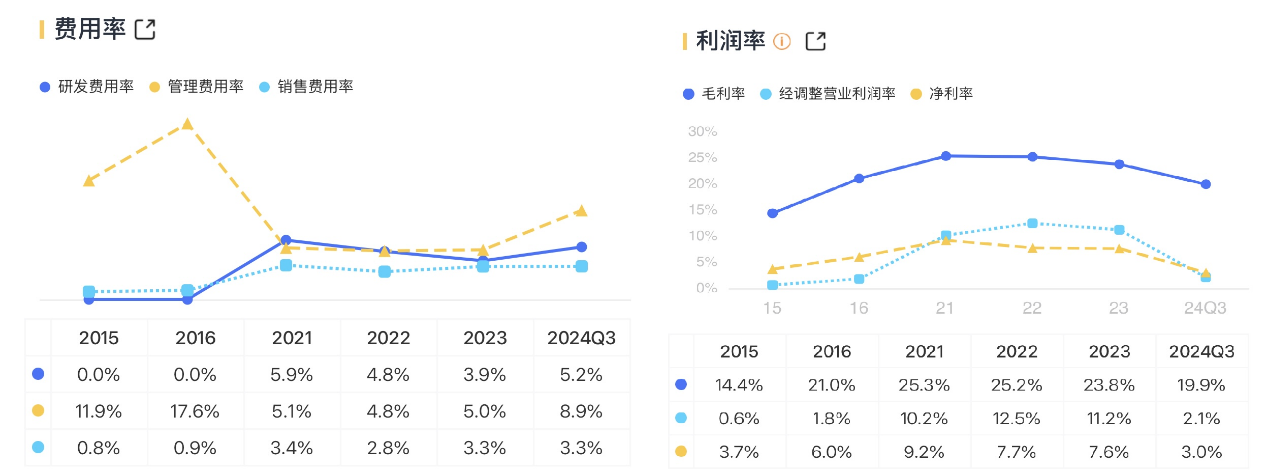

2019-2023年,公司毛利率稳定在25%上下,24年下降到19.9%,净利率仅为3%。

公司的期间费用也总体保持稳定,期间费用率呈现小幅下滑的趋势,但是24年公司的管理费用增加比例较大,达到8.9%,主要为上市中介费。

其实公司应该更多的提高销售费用率,这样做客户稳健型和持续性会好很多。

公司的资产周转速度较慢,一方面存货周转慢主要是因为产品安装测试周期较长,另一方面应收账款周转慢主要是和公司的信用政策有关。 另一方面,公司资产负债率处于较高水平,但随着公司成功上市,该情况会有所改善。

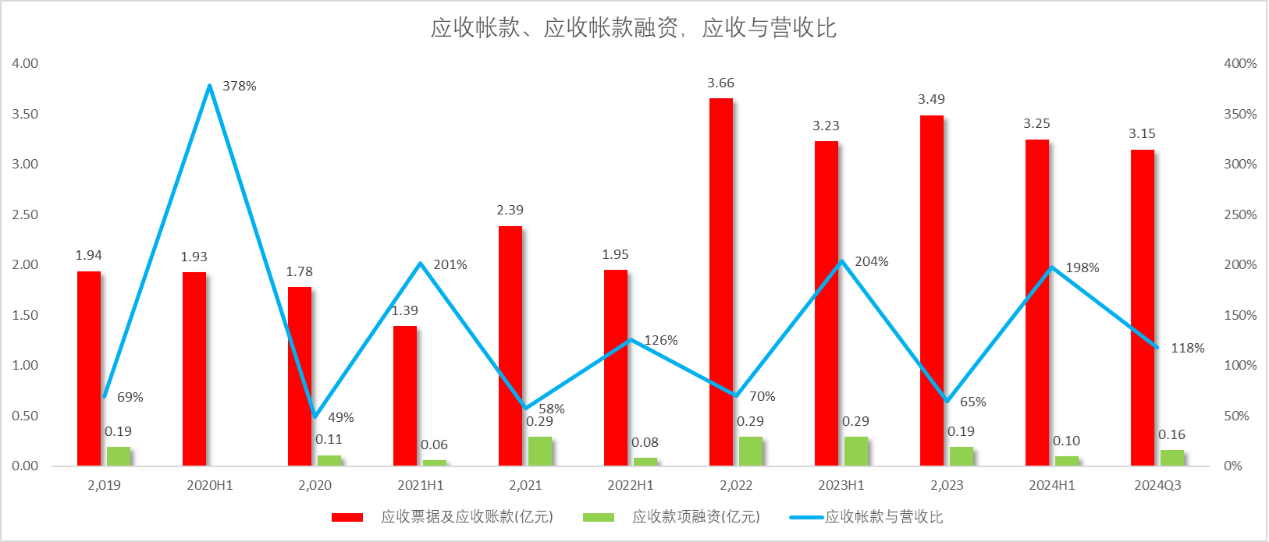

公司的应收帐款一直较高,应收与营收比年度均超过60%。24H1超过198%,24Q3超过11%,比例过高,显示公司对客户的议价能力较低。

此外,公司还对应收账款进行融资,22年2900万,23年1900万,24年较为好转,24Q3只有1600万。

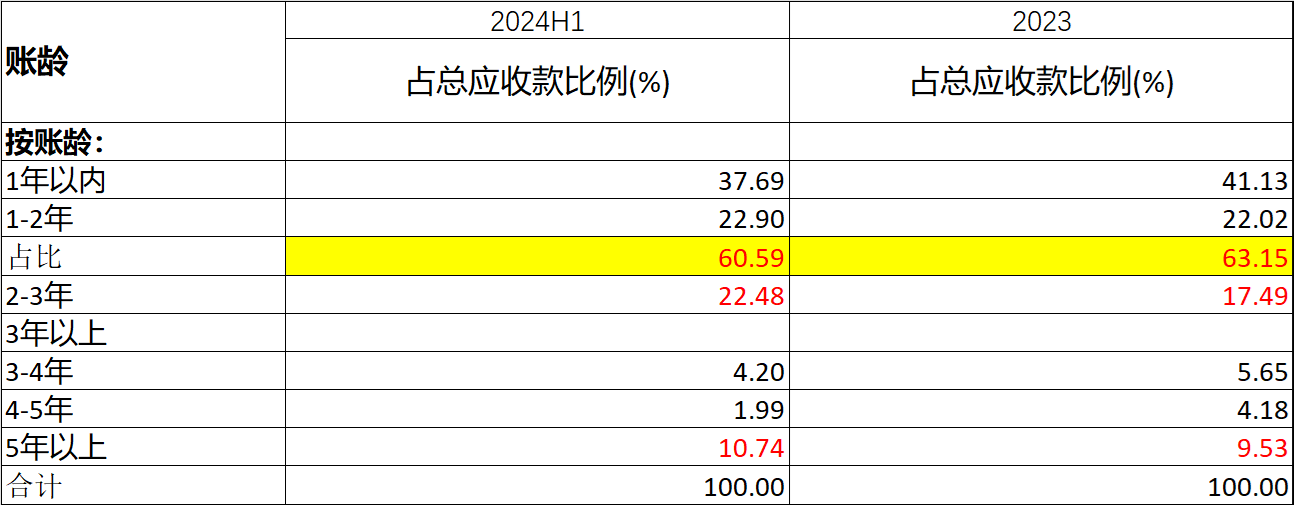

从应收帐款结构看,1年以内的差不多只有40%,2年以内的60%。基本可以判断应收帐款天数也是很长的了,怪不得公司的经营现金流为负。

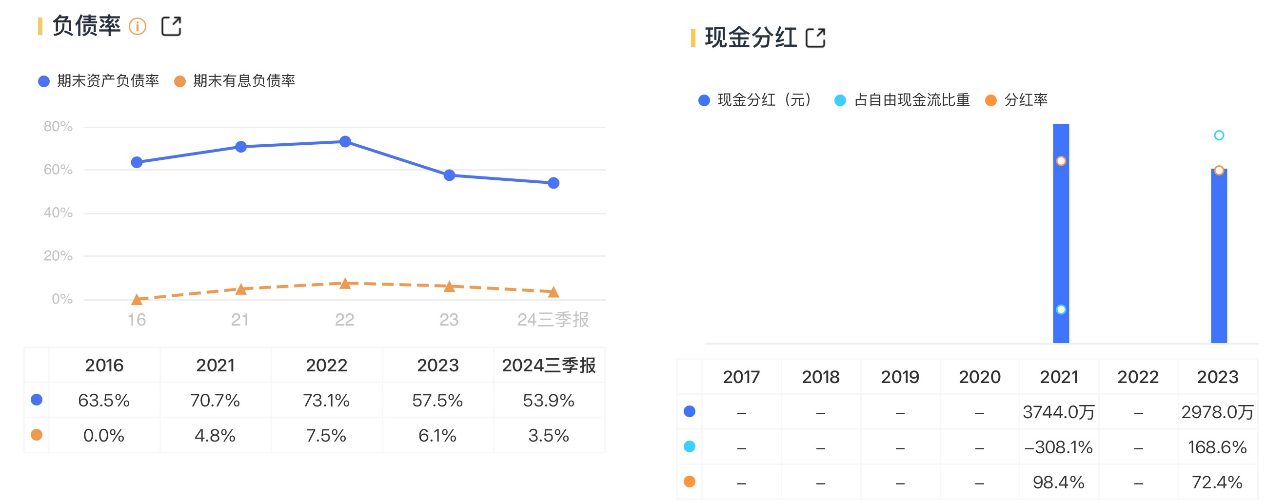

公司的负债率较高,上市前高达70%,上市后降到53.5%,有息负债率降低。

公司的分红比较慷慨,21年分红3744万,2023年分红2978万,分红率72.4%,确实是国企。

5.人才济济,重研发,高投入

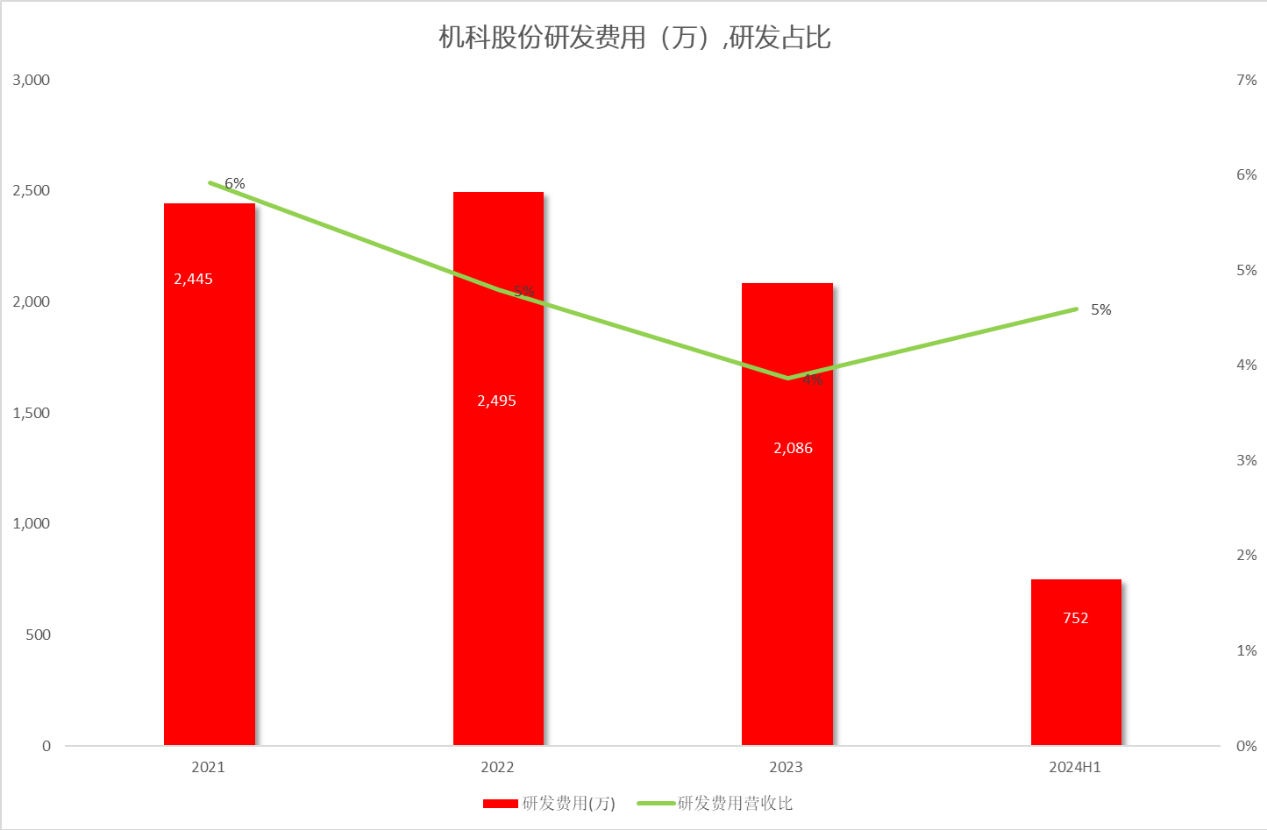

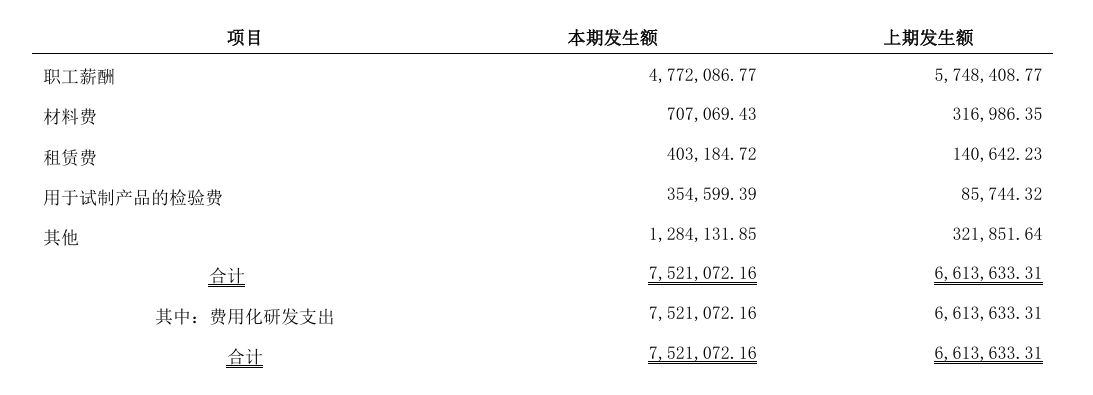

2019-2023 年公司持续投入研发费用,2023年公司研发费用为2086万元,占营业收入比重为3.86%。2024年上半年,公司在研发方面投入了752.11万元,同比增加13.72%。

公司研发主要分为两大类:创新型研发和迭代型研发,具体如下:

创新型研发由技术中心负责,主要包括公司需要长期且大量资金投入的、公司各个事业部有共性需求的核心技术的创新型研发,为公司的发展提供核心技术支撑。核心研发方向为移动机器人、机器视觉和物联网。目前已经形成项目立项审批、项目采购关联单据信息、项目文档、项目执行流程、研发成本、执行工时管理等全流程管理。

迭代型研发由各个事业部负责。事业部根据公司主营业务方向、历年来技术领域与方向、已研发并投入使用的非标产品,调研市场需求,分析市场前景,采用技术优化迭代的方式,完成对现有产品的质量与功能升级。

公司承担和参与国家高技术研究发展计划(863计划)、国家重大科技专项(04专项)、国家重点研发计划和智能制造综合标准化与新模式应用等项目30余项,拥有1项国家重点新产品和1个省级工程实验室,拥有各类专利和技术成果百余项。

公司现有国家级突出贡献中青年专家2人,享受政府特贴专家12人,百千万人才工程国家级人选2人,机械总院集团杰出专家7人,获评全国劳动模范1人,央企劳动模范2人。

2023年度共获得知识产权38项,其中授权发明专利11项,国际发明专利2项,实用新型专利8项,外观专利5项,软件著作权12项。

目前重点研发的有:

基于AGVPlatform平台框架下MES系统研发,旨在实现对生产流程中人、机、料、法、环的全面管理。

工业车辆驾驶员管理及辅助设备研发,包括工业车辆盲区行人识别系统,驾驶员人脸识别模块,NFC驾驶员识别模块等。

需要注意的是,公司基本把研发支出做了费用化。

小结:

公司在移动机器人领域纵深拓展,在智能制造业领域颇有建树,医药和环保还需要培养。公司的商业模式有些缺陷,需要不断的拓新,公司的成长性容易陷于瓶颈期,需要不断突破,不能形成B环,相信公司在新的管理团队下,能打出一片新的天地。

(来源:沙隆巴斯研究的财富号 2024-12-12 07:07) [点击查看原文]