今日cybertuck完成工信部能源消耗量申报,预示其有望加速进入国内市场。cybertruck在今年Q3全球交付1.67万辆,而H1一共交付1.16万辆,增长迅速,我们预计入华将带来巨大增量需求。

纳科诺尔早在2018年就和特斯拉有传统辊压设备订单,cybertruck的销量增长将带动4680的扩产需求,从而拉动纳科诺尔的设备订单。同时特斯拉4680双干法有望在2025年上车cybertruck,作为国内唯一实现干法电极成膜的设备公司,纳科诺尔正在积极推进特斯拉的干法设备验证,其成本仅为海外同行的1/3,而参数相当,未来有望成为特斯拉的干法电极供应商。

今天继续讲一家北交所的公司。这家公司打开他的主要客户一看,不是宁德时代就是比亚迪。

根据公司2023年的财报,前五大客户占比超过90%,其中最大的客户宁德时代占比43.49%,第二大客户比亚迪35.73%。其他的客户虽然小,但也在锂电领域大名鼎鼎,亿纬锂能、中创新航,可谓星璀璨。

前五客户这么集中,那么分析起来就比较好了。

01、

三个合伙人创业,现任总经理1993年

邢台纳科诺尔精轧科技股份有限公司(832522.BJ)是一家专业从事高精度辊压设备的研发、生产和销售,是目前国内电池极片辊压设备制造行业规模最大、技术水平最高的生产企业。

公司成立于2000年,2023年11月16日在北交所上市,再过10天,就是上市一周年了。

公司董事长付建新持有公司14.38%股份,穆吉峰持有公司 8.08%股份,耿建华持有公司 6.41%股份,三人签署一致行动协定,合计持股 28.87%,为公司共同实际控制人,股权结构较为集中。

三者均有在中钢集团邢台机械轧辊有限公司的工作背景,果然创业好伙伴。

不过三位老人毕竟年纪大了,有意思的是三者的子女都曾在公司任职,分别监事和销售总监,不过记录只显示到2019年。

付建新董事长的儿子目前是公司的总经理。1993年的哦。在公司从销售开始做起,目前兼公司副董事长。

老同志还是需要扶上马送一程。

目前公司拥有两家子公司及一家参股公司,常州纳科主要为公司在常州地区生产基地,产品为辊压机;深圳纳科作为在深圳的研发基地;参股公司清研纳科主要从事干法成膜复合一体化制造设备的研发制造。

02、

高精度辊压机主要聚焦于锂电行业,公司的增速就是中国锂电行业的增速

公司主要从事高精度辊压机的研发、生产及销售。公司自成立以来,在不断巩固和提升锂离子电池生产设备领域竞争优势的同时,积极向设备的核心部件、关键组件等领域进行配套研发。

高精度辊压分切一体机主要应用于电池极片辊压,公司主要产品涉足锂电和非锂电领域。

高精度辊压分切一体机通过自动收放卷系统、辊压系统、自动分切系统、智能控制系统等自制专利达到自动系统的闭环控制。

锂电池行业设备主要分为量产型、实验型、超电专用型,还有干法电极,专用于动力汽车方面;

非锂电领域产品包括高速研磨机、高精度花纹辊压机,其中高精度花纹辊压机属于辊压氢燃料电池,包括粉末辊压主要是无机物、芳纶类、塑料颗粒材料的辊压。

公司客户包括:日本松下能源、韩国三星SDI、天津力神、比亚迪、ATL新能源、瑞士特米高、德国博世、比克国际等 400 多家。

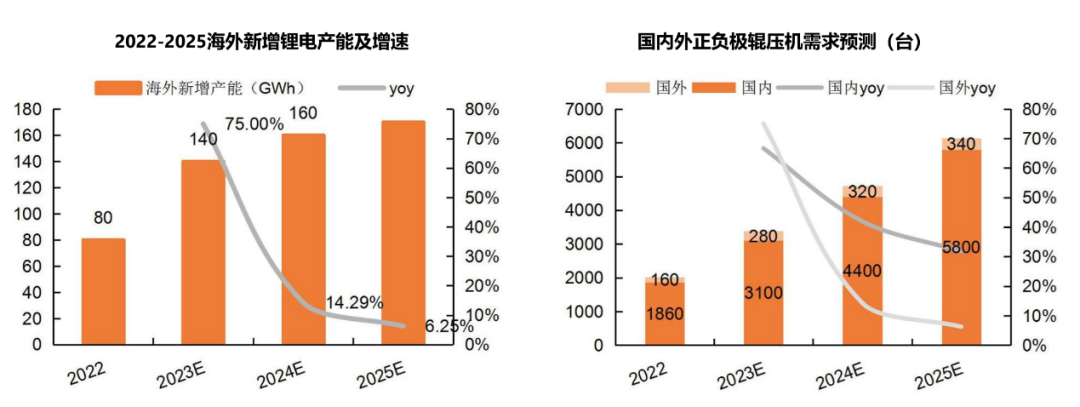

根据高工锂电的预测,在锂电行业24年锂电160GW,新增产能增速为14.29%,国内需求4400台,同比增加12%,国外需求320台,同比增加40%,预计到2025年,中国锂电辊压设备市场规模有望达到60亿元,2022-2025年的复合年增长率约为23%。

但是到2025年的产能增速预测下滑到6.25%,国内辊压机需求增速下滑到7%,但国外增速还有30%以上。

也就是说24年大家还有一段好日子,但25年对于企业来说最好的方向就是出海。

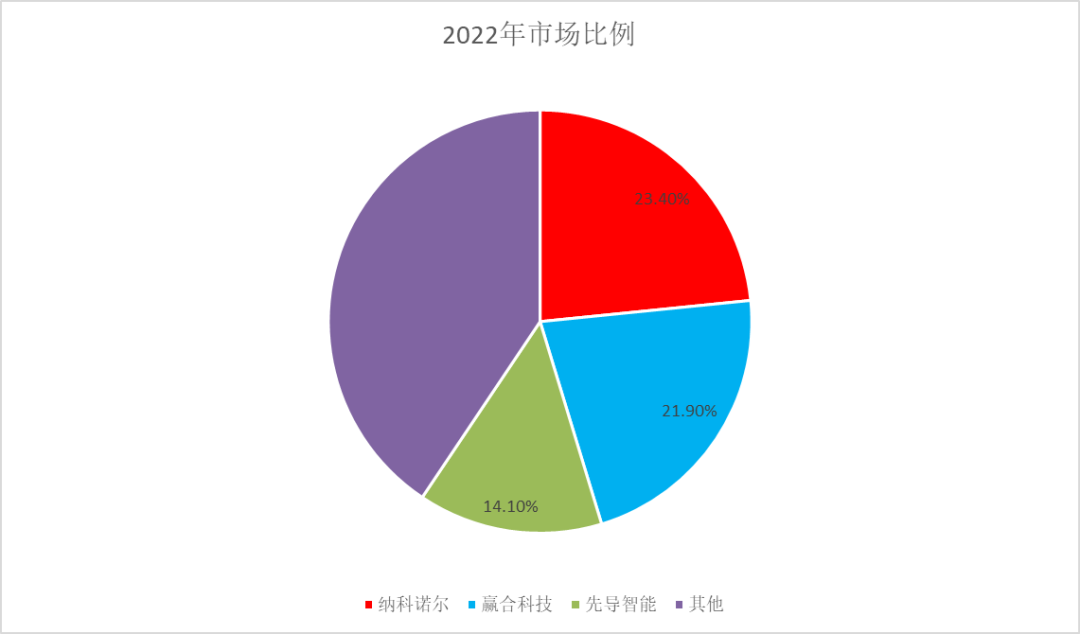

这个行业集中度比较高:2022年中国锂电辊压设备行业的竞争格局较为集中(没查到23年的数据,如果哪位给到谢谢分享),前三大企业市场占有率之和约为59.4%。

纳科诺尔:纳科诺尔在锂电辊压设备领域处于国内领先态势,市占率为23.4%,排名第一。纳科诺尔与国内动力电池前十企业均有合作,且已拿到宁德时代、比亚迪一半以上的订单。

赢合科技:排名第二,市占率为21.9%。

先导智能:排名第三,市占率为14.1%

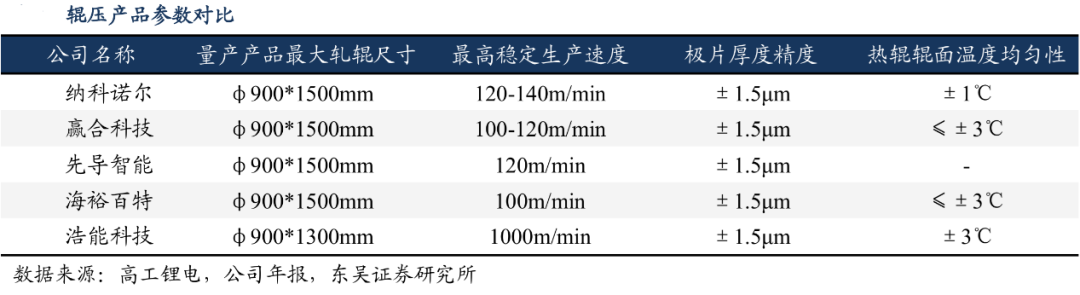

从产品的参数看,纳科诺尔的最高生成速度的稳定性和温度均匀性都优于其他公司。

03、

智能辊压设备占比九成,毛利率较为稳定

根据公司的招股说明书,辊压设备主要分为三类:

锂电电池辊压机,非锂电行业设备及碳纤维预浸布生产设备三大类

从收入占比看,还是锂电辊压设备占比最高。

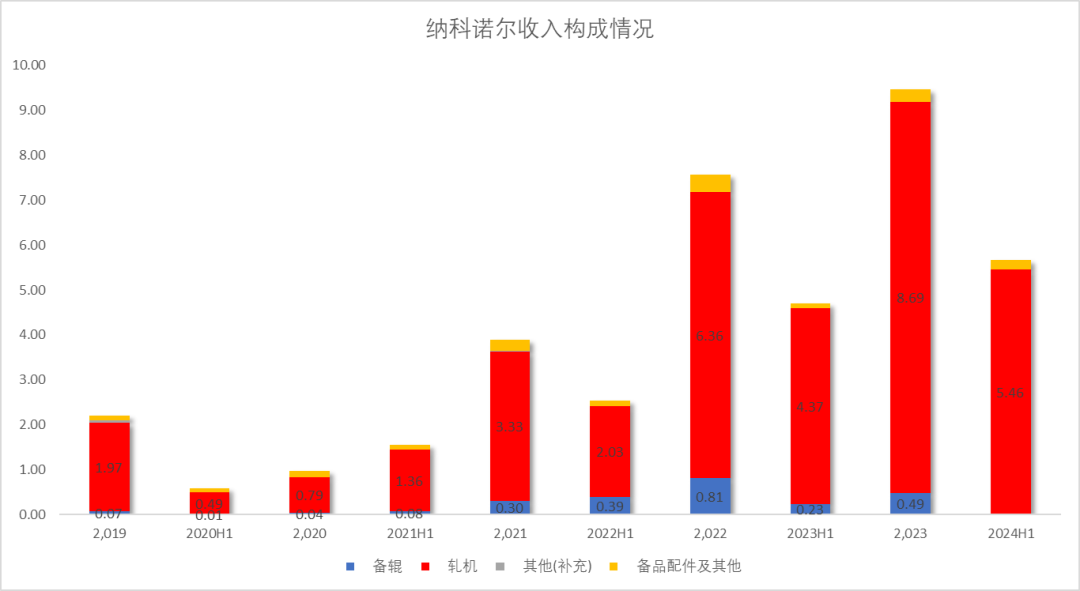

从产品类别看,智能辊压设备23年收入8.69亿,占比91.89%。

24年中收入5.46亿,占比96.38%

从利润构成看智能辊压设备23年利润占比85%,24年中占比93%

其他一块主要是备辊。

出于对生产效率以及生产控制精度提升的考虑,辊压设备产品正逐渐由单机设备向辊分一体设备方向发展,并且在辊宽方面也逐渐由950-1300mm向1500mm方向发展。

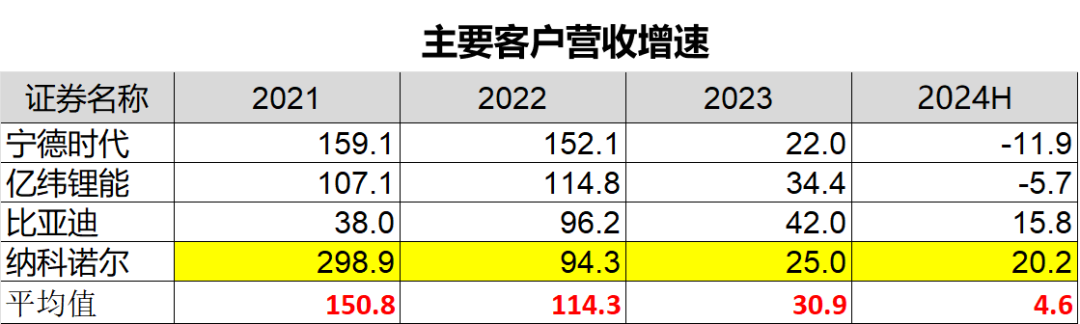

单独看轧机的收入增速,最近三年的增速较高,21年增速最高达到322%,随后两年分别为91%和37%,24年H1为25%。

跟同时期的他主要客户宁德时代、亿纬锂能以及比亚迪营收增速不,基本保持在同一水平,23年略微低于市场平均水平。要知道2021年才是中国锂电发展的黄金时代,这期间创造了无数牛股,公司稳稳的吃到了这一波红利,。

从毛利率看,轧机的是毛利率比较稳定,甚至有逐年上升的趋势,从21年的14%,上升到23年的23%。当然这个不是客户的问题,我们回头再说。

公司还有一块业务比较小,就是储能业务。目前客户有HITACH、Panasonic、Amita Technology 等。

04、

干法电极技术领先

近日特斯拉宣布了双干法量产的消息。干法电极在降低电池成本,提升电池性能上有着湿法工艺无可比拟的优势,是半固态、全固态和 46 系列大圆柱电池的理想工艺。

传统上锂电池主要采用湿法电极制造工艺,而干法极片制造将电极制造过程一体化,提升极片制造的效率,缩短工艺过程,省去湿法涂布后的烘干,节约溶剂等,为动力及储能电池大规模制造提供一种新的生产模式。

与湿法相比,干法电极制造技术极大地降低了工厂所需的资本、人力支出,同时对环境更加友好,且更适配大规模生产。

纳科诺尔干法电极成型覆合一体机融合了8辊连轧设计、伺服辊缝控制、测厚厚度闭环控制、切边宽度/纠偏闭环控制、独立收膜/收卷设计、MES 系统实时数据采集等创新工艺和技术,其辊压宽度可达450mm,通过闭环控制和实时数据采集,其精度控制在士1.5um,处于行业领先水平,量产后可降低电池成本 10%以上。

2023 年公司与清研电子合资成立了深圳清研纳科,进一步加快了干法电极从研发到量产化的步伐。目前公司已陆续向客户交付十多套干法电极设备。

预计干法工艺成为行业技术主流,随技术迭代公司有望受益增长。

05、

与大客户共舞,布局固态电池

纳科诺尔是最早参与固态电池生产设备相关研发的企业之一,主要参与了负极锂带、氧化膜等制备。公司于2019年开始与清陶新能源有设备订单的实质性合作,并在2020年荣获其授予的“优秀战略供应商”称号,2022年、2023年连续荣获其“优秀供应商”称号。

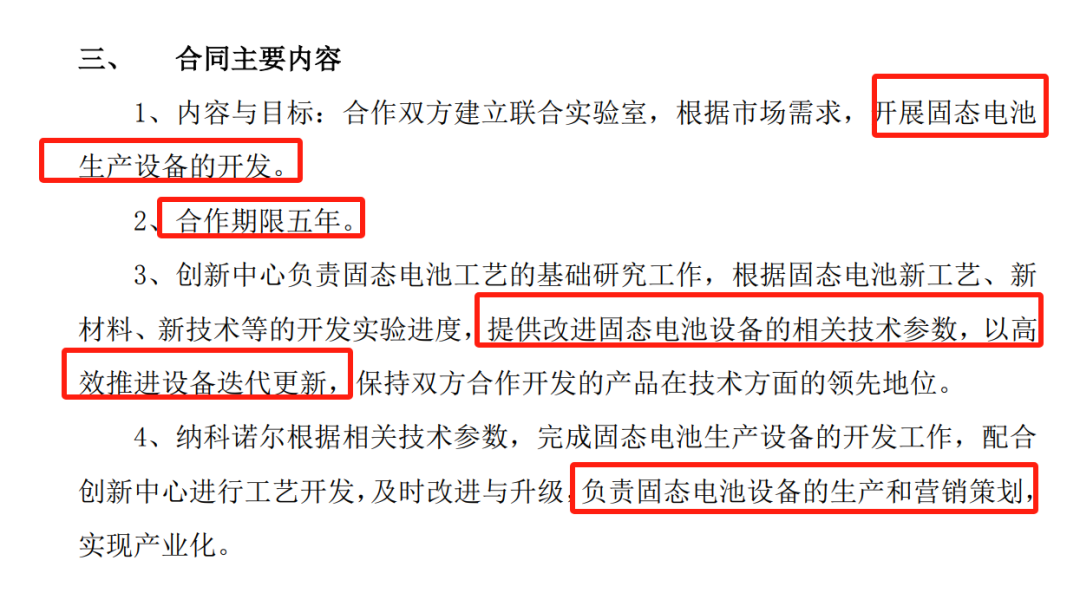

2024年纳科诺尔与四川新能源汽车创新中心有限公司签署了《科研战略合作框架协议》,双方将合作开发固态电池产业化关键设备与工艺。

根据协议,纳科诺尔将与创新中心建立联合实验室,计划利用五年时间开展固态电池生产设备的开发。

四川新能源汽车创新中心(欧阳明高院士工作站)由中国科学院院士、清华大学欧阳明高教授团队带头发起,依托清华大学汽车安全与节能国家重点实验室、清华新能源汽车产学研联盟共同建设,主要聚焦固态电池基础研究与产业化开发,成员均长期从事固态电池安全、关键材料与工艺研究,在固态电池领域具有深厚的理论知识和产业化技术积累。目前已有长循环、超低温、高比能、高功率等类型的固态电池,主攻硫化物固态电解质为基础的全固态电池。

纳科诺尔已经推出干法电极设备四辊、五辊、八辊、十辊等系列产品,目前客户测试反馈良好,正在进行电芯级别测试。

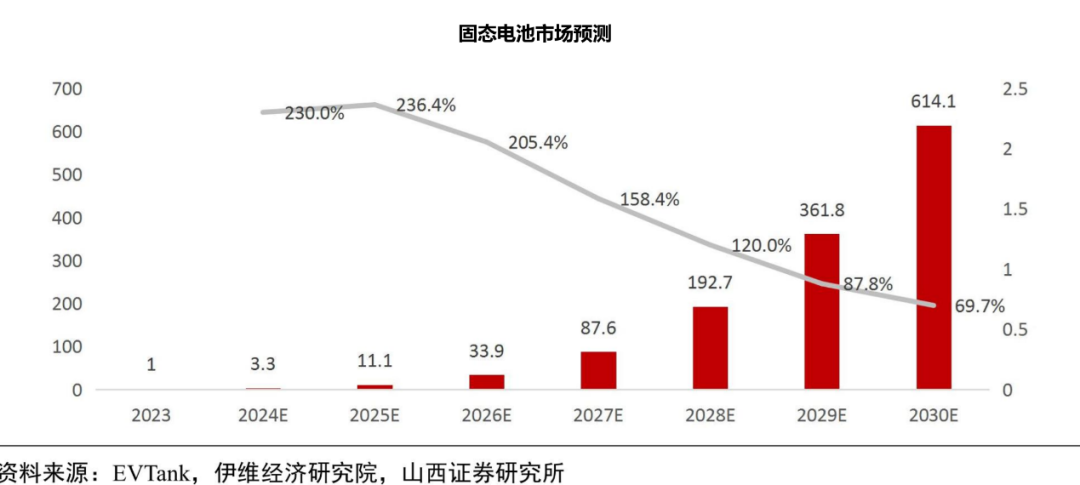

固态电池在中国方兴未艾,2023年中国固态电池市场空间达到约10亿元,预计到2024年中国固态电池市场空间将达到17亿元。

到2030年,中国固态电池市场空间预计将增至200亿元,CAGR为44.6%,整体渗透率将达到8.8%左右。

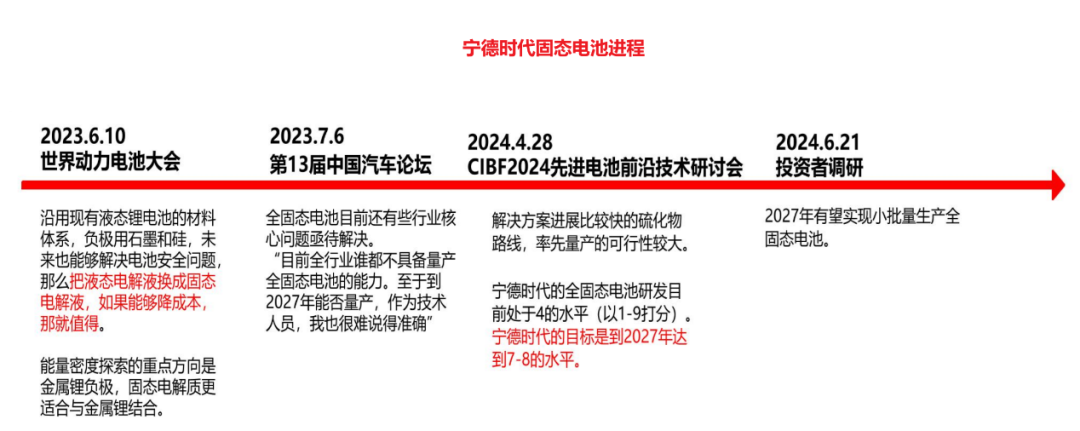

而纳科诺尔的主要客户宁德时代,也在积极布局固态电池,预计2027年达到一定的水平。

06、

营收随行业起伏,利润飘忽不定,主要是坏账计提比例高,恒大坑爹

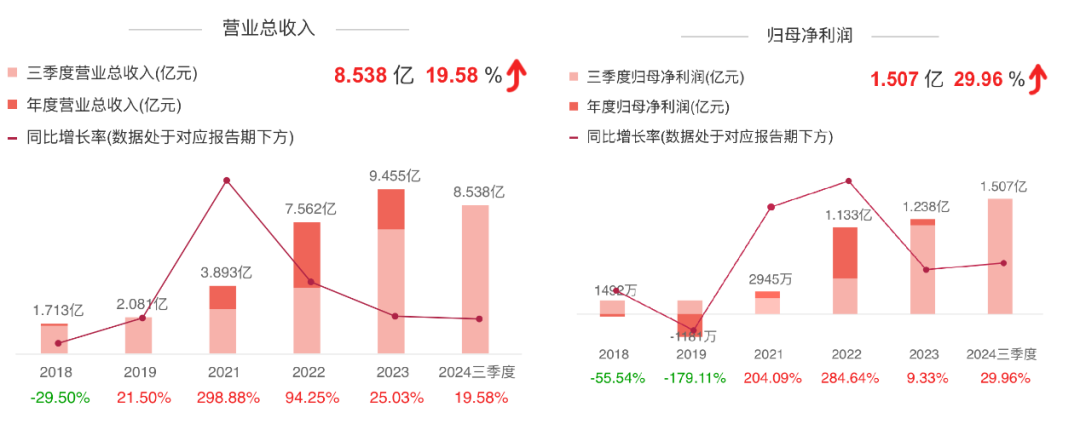

公司最近三年保持较高的收入增速,23年逐步放缓,23年营收9.45亿。

净利润方面基本于收入增速一直,但是在23年增速仅为9.33%,23年净利润1.1238亿。

最近纳科诺尔公布24年的三季报,2024Q1-3实现营收8.54亿元,同比增加19.58%,归母净利润1.507亿,同比增长29.96%,增速有了恢复。

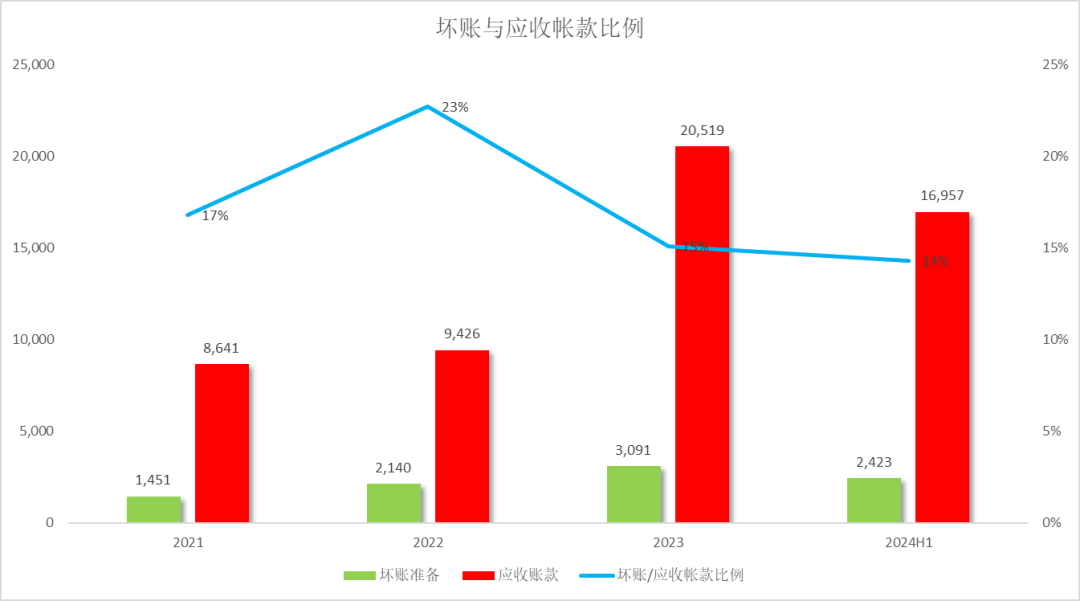

公司的坏账与应收帐款比例较高,22年一度达到23%,对当期的利润产生直接影响,23年降到15%。

按照公司的会计规则1-2年的为10%,2至3年为30%。可见在2020-2021年营收有较大的问题。

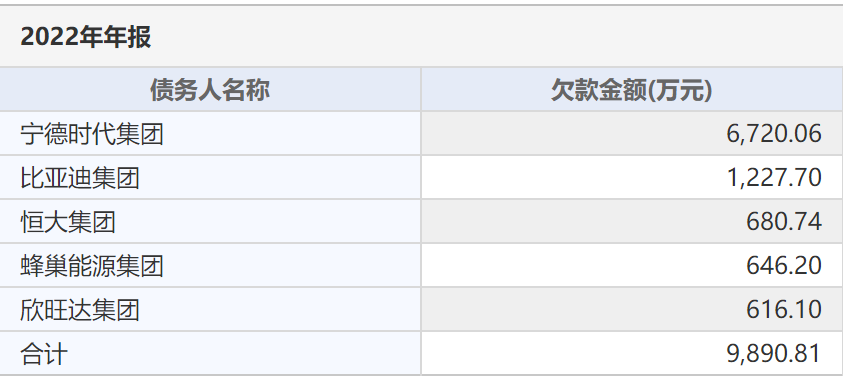

根据公司2022年的财报,应收账款最大的是宁德时代6720万,比亚迪1227万,恒大680万。看来主要问题是恒大没跑了,太悲惨了。

07、

降本明显,毛利率明显改善,现金流恢复正向

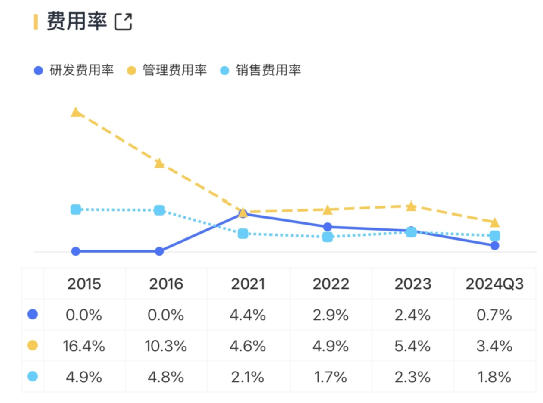

公司Q3毛利率达30.5%,环增5pct,主要是源于公司的三费在下滑。

尤其是管理费用率下降到3.4%,销售费用率下降到1.8%,也是,公司就那么几个客户,维护好就行。

但与此同时,公司的研发费率也下降到0.7%,主要是本期销售研发样机冲减研发费用。

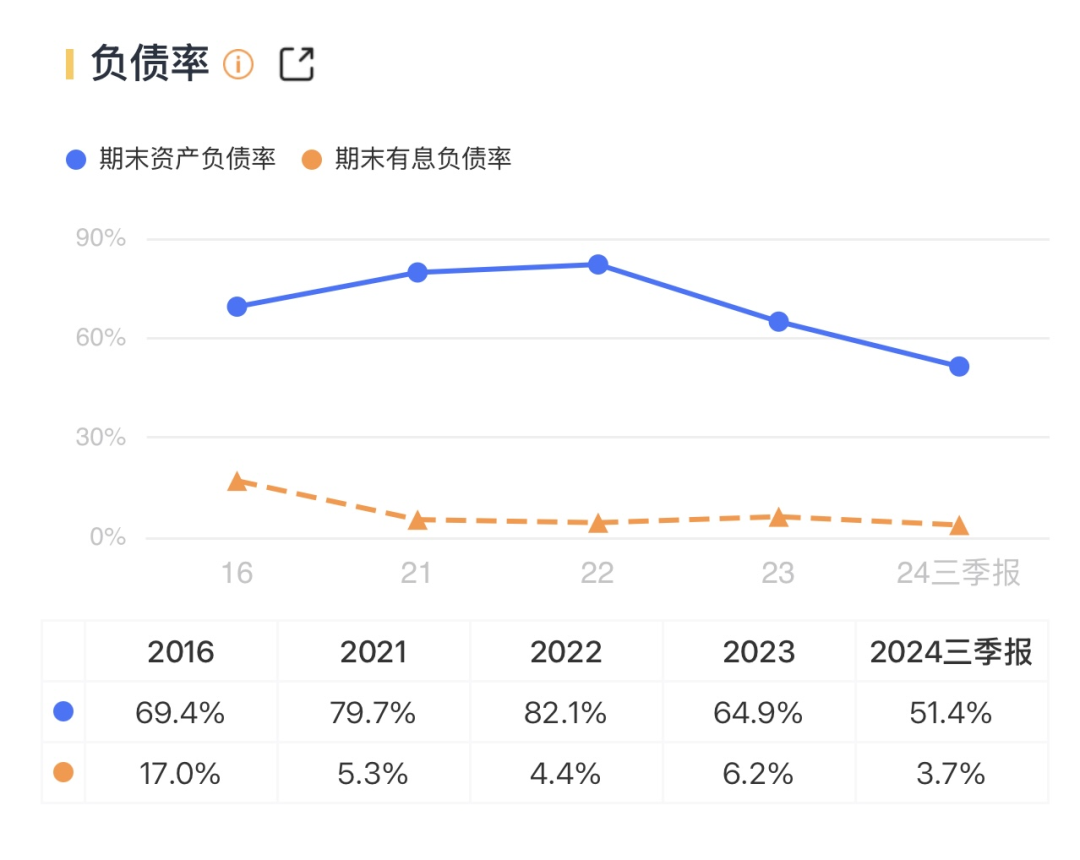

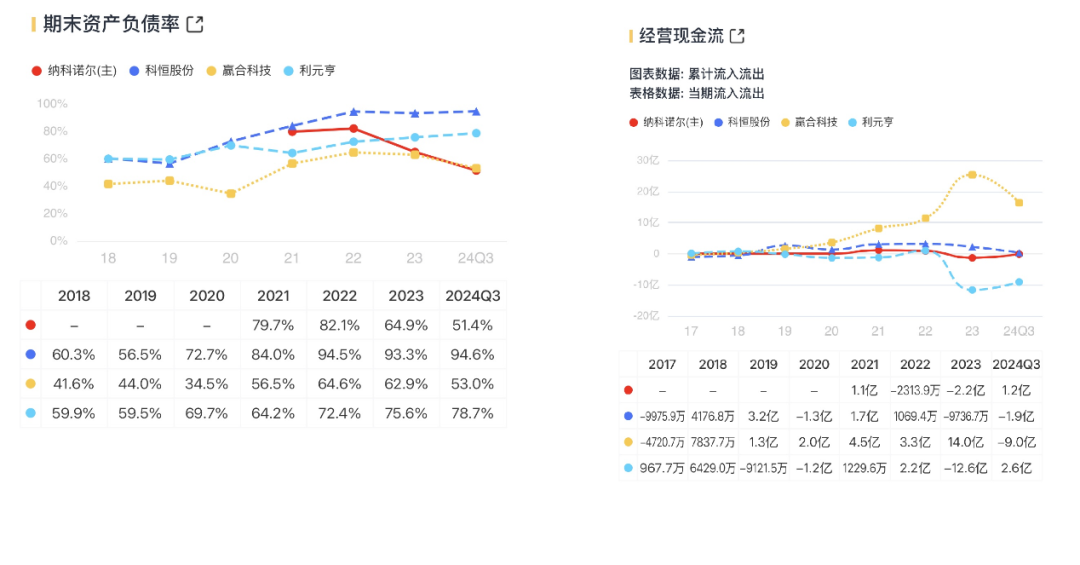

公司的负债率也在逐年好转,24年Q3下降到51.4%,相对合理区间。

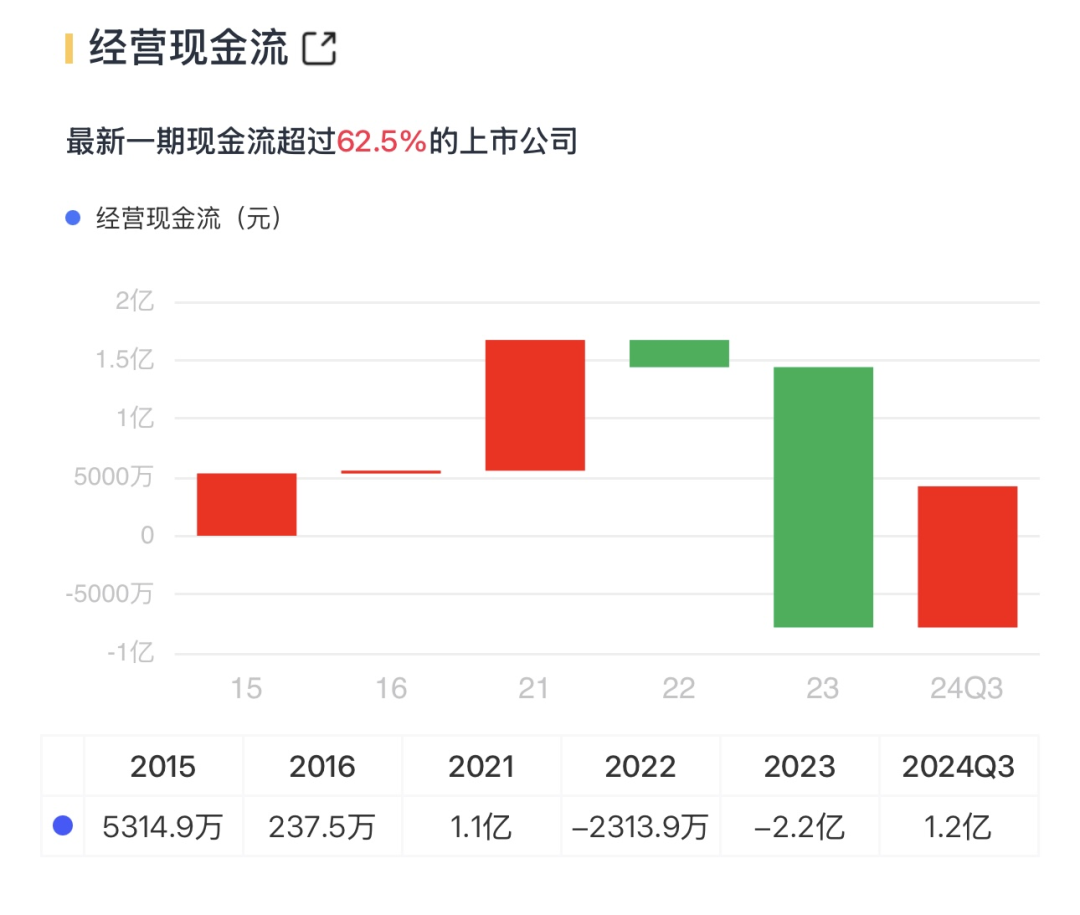

打破过去2年的现金净流出情况,明显改善。

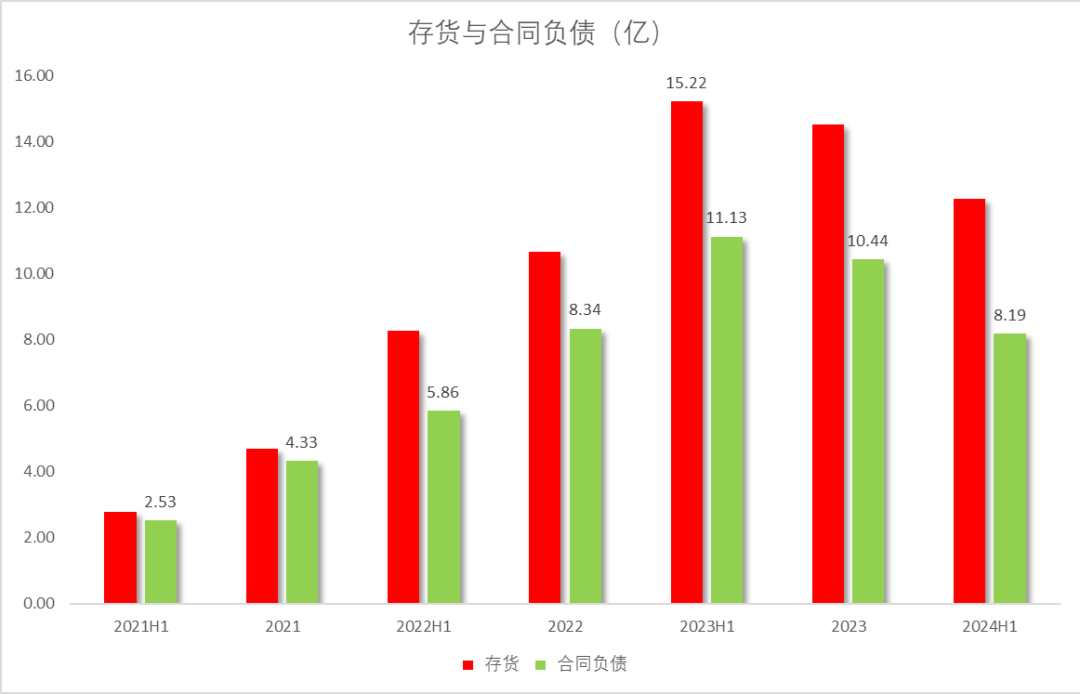

考虑客户在收到产品后需经历约 9-12 个月的试运行期,所以公司的存货和合同负债就比较有参考意义。

公司在23年H1的时候存货达到历史新高15.22亿,与此同时合同负债也是历史新高11.13亿。

比较明显的是公司在2024年半年报的时候合同负债下滑26%,显示了对未来订单的担忧。

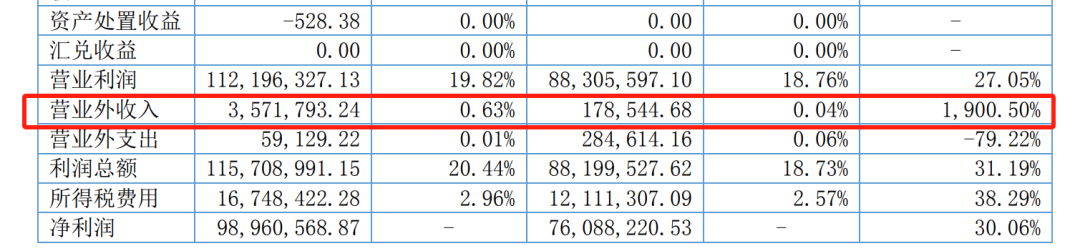

值得注意的是,24年中报营业外收入增加1900%,金额为357万,主要是客户合同违约金增加。

有些单子就是结合实际情况一起看了,所以前面的合同负债减少也可以理解一部分了。。

08、

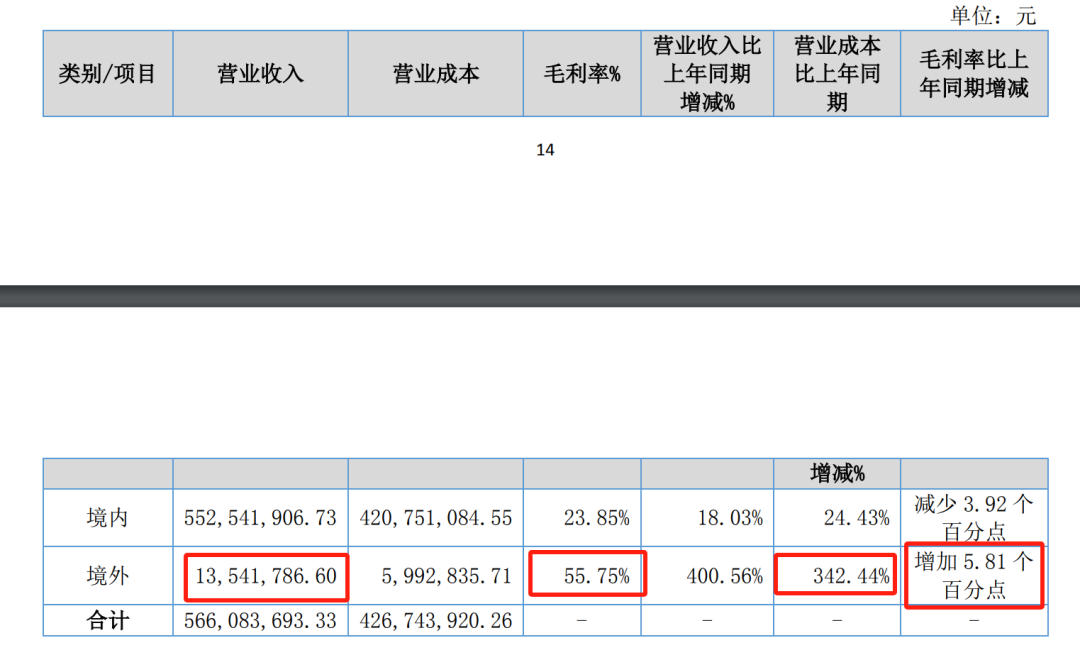

初步布局海外市场,成果待考

24Q3业绩持续改善,积极开拓海外市场,干法电极打开成长空间。公司德国子公司正在审批办理中,将为公司海外业务拓展提供国际化窗口,公司也在积极开拓北美、欧洲、东南亚市场。

24年中报显示,海外收入1350万,毛利率55.75%,远高于国内毛利率。

09、

专精特新小巨人,产学研合作布局

2024年9月14日纳科诺尔公告复核通过第三批国家级专精特新“小巨人”企业。

2024年公司新增6项发明专利、30项实用新型专利。截至 2024 年 6 月底公司合计拥有专利 185 项,其中发明专利24 项,实用新型专利 159 项,外观专利 2 项。

10月,与四川新能源汽车创新中心签署合作协议 ,主要利用清华的资源开发固态电池。

公司持续研发创新:2023年公司获得河北省工业和信息化厅授予的“2022年度省级制造业单项冠军企业”称号;

推出了干法电极成型覆合一体机、多功能压延覆合补锂实验机和宽幅高分子辊压机等研发新品,固态电池辊压设备、碳纤维生产设备、钠电池生产设备、环保水系铁镍电池生产设备、高分子材料设备等产品已经取得客户订单。。

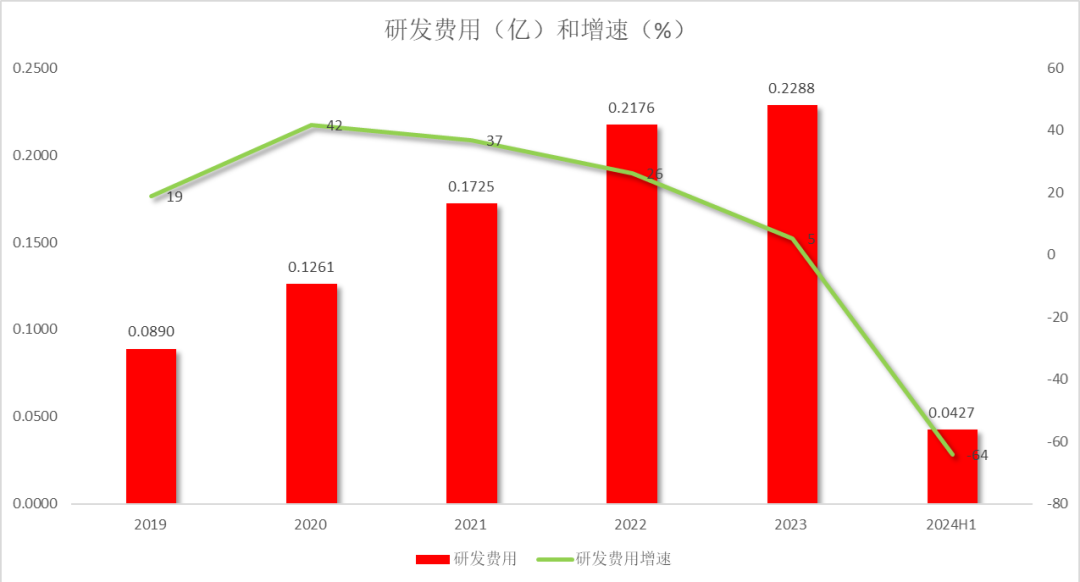

公司的研发费用逐年提升,23年在0.23亿左右,最近三年平均每年增速为23%,24年中报下滑较大,只有427万。

10、

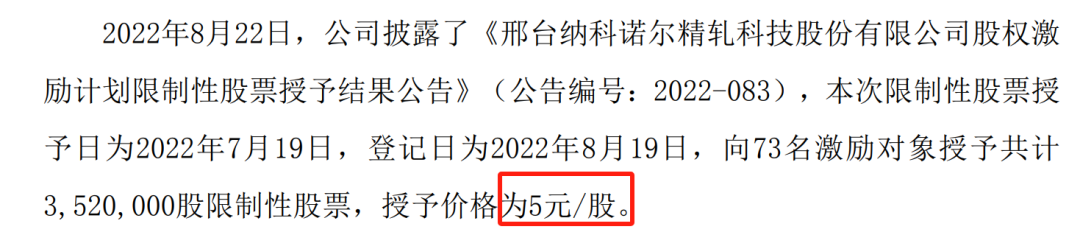

股权激励狂赚6倍

根据公司第二个解除限售期(即 2023 年度)业绩考核目标为:2023 年实现扣非后净利润不低于 5,500 万元,实际23年的扣非净利润1.24亿,已经达成。

根据当年的授予价格5源,现在的价格为33.79(24年11月5日),足足翻了6倍之多。

因为高管锁定,实际解禁78.66万股。

11、

锂电行业横向比较

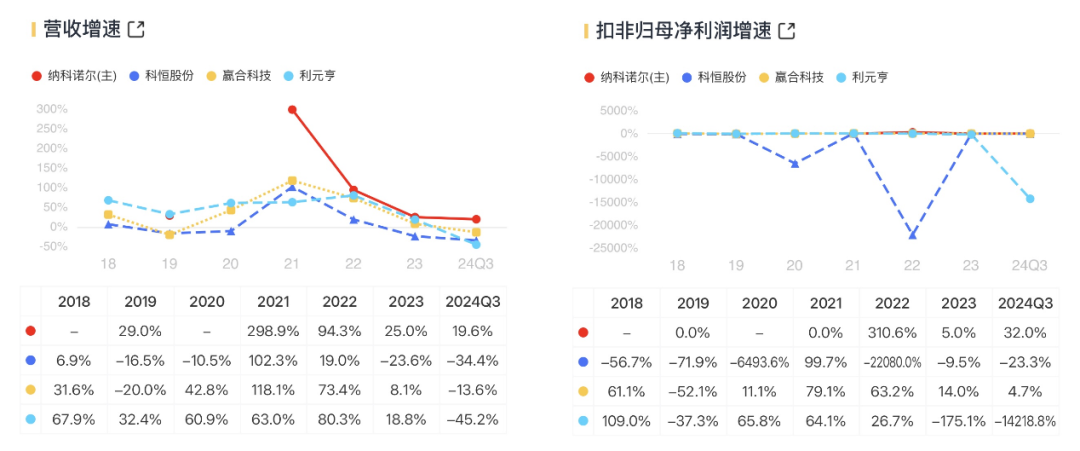

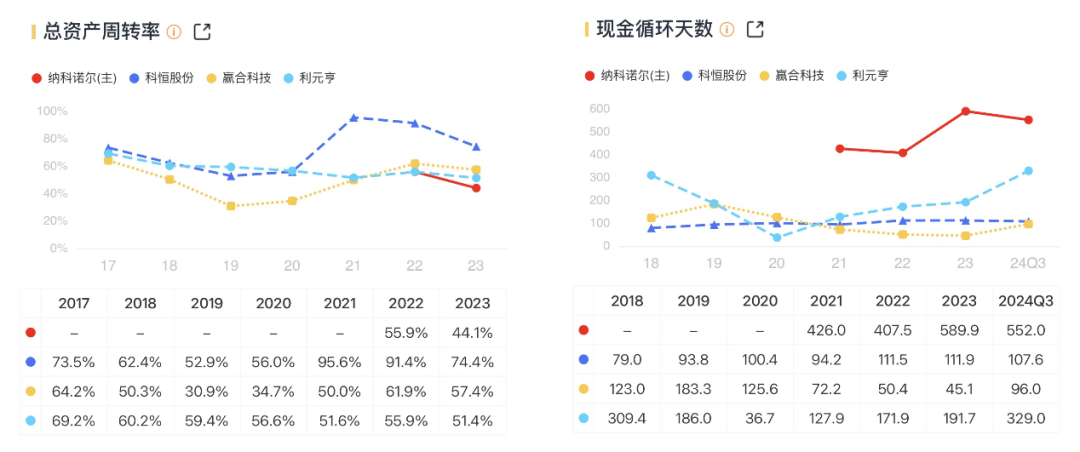

考虑到公司处于锂电行业,把一些公司做一些横向对比,更直观,对比的公司为:赢合科技、利元亨和科恒股份,从产品的相似度看,赢合科技更接近一些。

营收和净利润增速上看,纳科诺尔在24年的表现是最突出的,增速为正,其他为负。

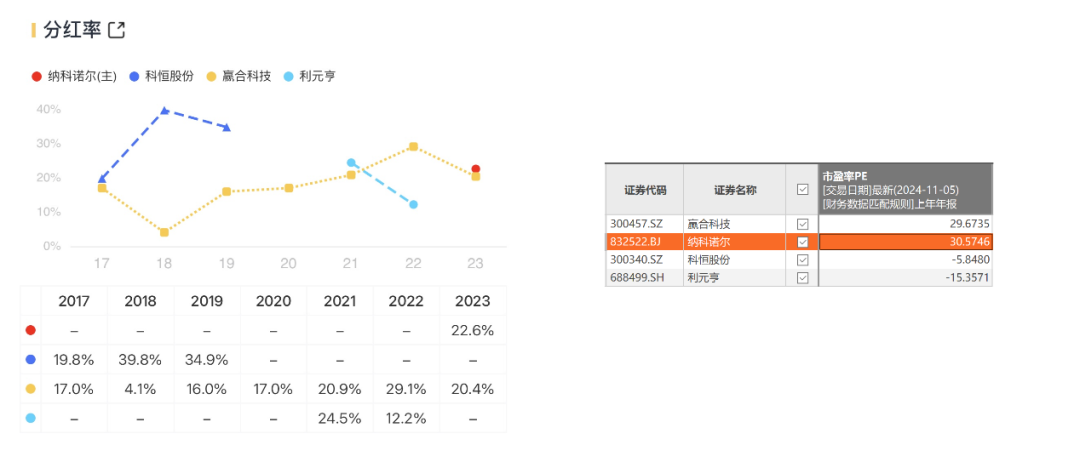

分红看,只有赢合科技是最稳定,年年分红在20%左右,纳科诺尔只有23年有1次分红。从市盈率看,纳科诺尔最高,达到30倍(11月5日)。

小结

纳科诺尔赶上了中国锂电发展的高光时刻,绑定宁德时代和比亚迪,随着行业起起伏伏,专注于辊压设备,并成为行业龙头。公司毛利率稳定,现金流逐步恢复。干法电极技术目前市场领先,客户验证即可后续量产,此外公司积极布局固态电池,出海也有待验证。中国的新能源已经是星河大海,船小是不行的,也许锂电下半场的开场,会更加惨烈把。

(来源:沙隆巴斯研究的财富号 2024-11-06 07:07) [点击查看原文]