太低调,汽车中的“迈瑞医疗”,业绩剧增100%,300家机构抱团

当前,出海已成为新能源企业的又一突破口。

不论是光伏各环节公司的全球化布局,还是奇瑞、比亚迪等车企大力推进对海外市场的渗透,都预示了一个信号:出海,是这些企业破局的必经之路。

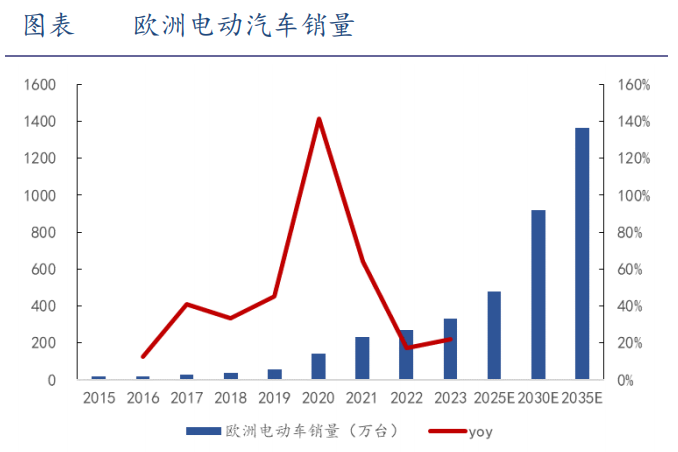

以汽车举例,2023年国内新能源车渗透率超30%,欧洲市场为21%,北美市场更低不超15%,无一不彰显海外市场具备的广袤空间。

因此,谁先拿下海外市场,谁就能在新一轮比拼中,获得主动权。

比如福耀玻璃、隆基绿能、拓普集团、道通科技等,均已在墨西哥、北美、印度等地纷纷建厂。

这其中,道通科技知名度虽不比前三家高,却以长年约90%的海外营收占比,以及远超同仁堂和片仔癀的毛利率,成功引起我们注意。

那么,道通科技是做什么的呢?

公司是汽车分析检测龙头,产品围绕汽车诊断、TPMS胎压监测、ADAS系列三大块,汽车诊断产品的作用,就是对车上的内部电控系统进行检测,来了解汽车故障的类型、位置。

另外,产品定位高端化,销往美国、欧洲、澳大利亚等70多个国家地区,享受全球市场的盈利红利。2023年,海外市场营收占比超过95%。

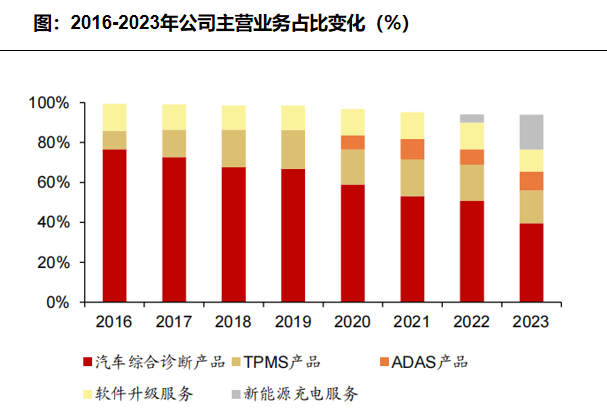

从业务结构的变化来看,也有一些值得注意的细节:

一方面,道通科技的传统业务汽车诊断产品,营收占比在下滑,2021-2023年从56.8%下降至39.6%。

另一方面,新能源充电服务呈现出增长趋势,2022-2023年营收占比从4.22%增至17.43.%,产品收入也从0.95亿元攀升至5.67亿元,成功打造了第二成长极。

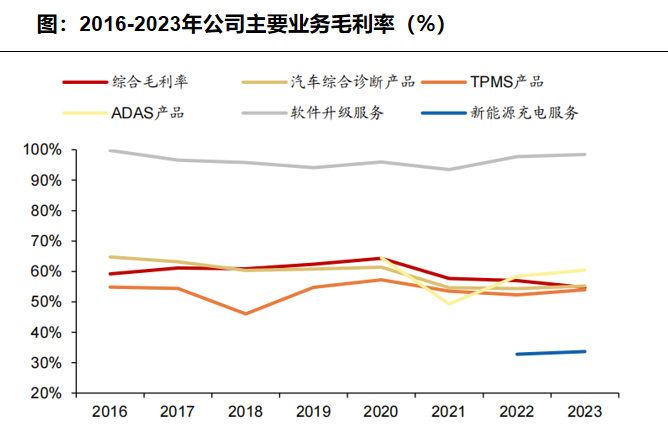

另外,道通科技主营业务的毛利率一直都很高。

尤其是软件升级服务,2023年毛利率高达98.46%,几乎是一本万利的生意,比茅台、爱美客等消费龙头的毛利率还高。

其他产品的毛利率,也大多维持在50%以上,超过同仁堂、片仔癀等一众龙头。自道通科技上市以来,公司整体毛利率基本维持在60%以上,2021年后才有所下滑。

这种强悍的盈利能力,与在医药领域同是检测龙头的迈瑞医疗十分相似。

当然,这里要提前说一下,由于低毛利率充电桩业务的开展。未来公司毛利率下滑的概率很大,但这是正常情况,不代表其盈利能力的减弱。

要知道,2024上半年充电桩龙头特锐德该业务的毛利率才18.63%,同期公司该业务的毛利率已经接近39%,高出近一倍,盈利能力已经远超行业平均水准了。

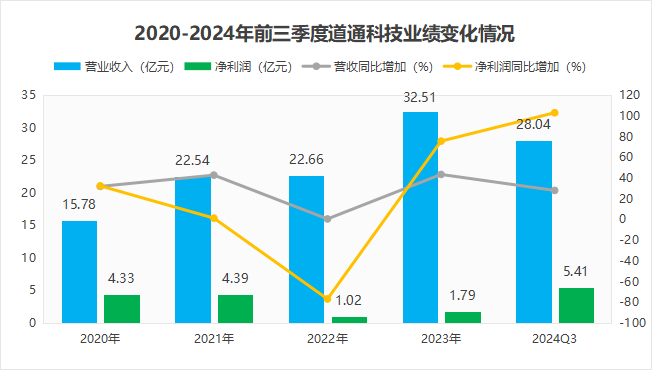

不仅如此,充电桩业务的放量,带动了公司业绩快速攀升。

2023年公司实现营收32.51亿元,同比大增43.5%,增收之中有一半是充电桩业务贡献的;净利润为1.79亿,同比大增75.66%。

2024第三季度,道通科技依旧实现了28.07%、103.08%的营收与净利润增速。

那么,未来道通科技业绩能继续高增吗?

从主营业务结构的变化,我们不难发现,毛利率偏低的汽车诊断产品占比下降。

另一边,由于新能源车保有量、智驾渗透率的提高,充电桩与毛利率更高的ADAS诊断产品营收大幅上升,打开了新的成长空间。

一、新能源充电桩业务。

充电桩业务,已成为道通科技的第二增长极,也是公司未来成长的主要看点之一。

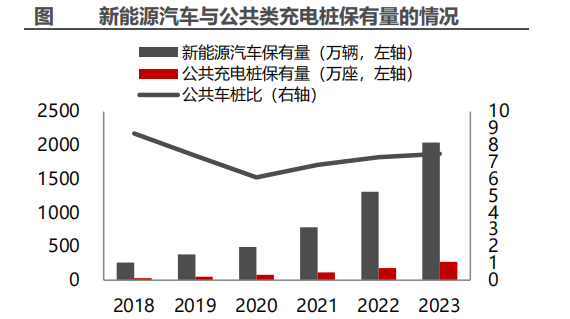

当下,国内消费者仍具备充电里程焦虑,数据显示,2023年国内新能源车销量949.5万辆,渗透率提升至31.6%,而充电桩设施的完善,就能很好地解决这一问题。

新能源车充电桩可分为公桩跟私桩,2023年底国内公桩保有量仅272.6万个,公桩的车桩比在7.5:1,还有巨大的配套空间。

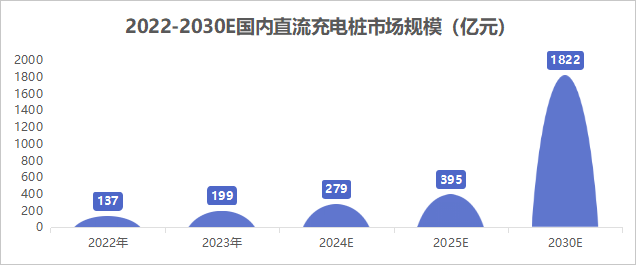

加上国内存量充电桩多是交流慢充的形式,给未来主流方案的直流快充技术,提供了更大成长市场。预计2023-2030年,国内直流桩市场规模从199亿元增至1822亿元。

在充电桩领域,道通科技虽是后来者,技术储备却相当充足。2024上半年,公司先后发布了高功率超充桩DC HiPower、小直流桩DC Compact、商用交流桩AC Ultra三款重要产品。

二、汽车检测服务。

1.TPMS检测。

TPMS即胎压监测,可对车胎压力实时监控以保障驾驶安全,作为汽车安全的重要组成部分,TPMS已被设置为在新车出厂时强制安装。

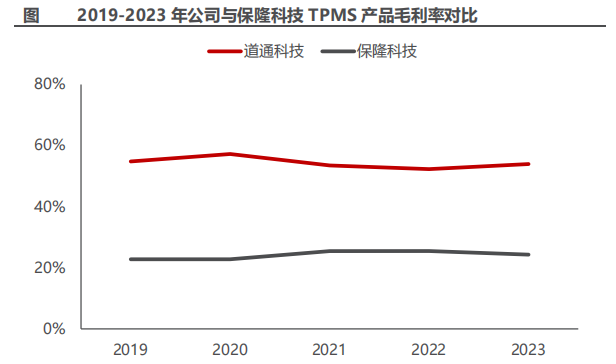

目前,TPMS产品与其检测系统,道通科技均有产品布局,保隆科技也是TPMS龙头。

不同的是,公司该产品主要面对后装市场,对下游议价能力更强;保隆科技则是与前装整车厂对接,所以其产品的毛利率(2023年为24%)要大幅低于道通科技(54%),盈利优势明显。

据统计,2023年全球TPMS市场规模为78亿元,预计2024-2030年复合增长率可达10.4%,后装市场占比约为46%,凭借该产品强势的盈利能力,公司有望跟随行业成长获得更大红利。

2.ADAS检测。

ADAS检测产品,用于车辆的智能驾驶辅助系统,对传感器、ECU、执行器三部分进行校准检测、诊断维修。公司的ADAS标准套件售价高达2.5万/套,放量后可带动业绩迅速增长。

未来,公司的ADAS校准工具产品,有望受益于智驾渗透提升而放量。

一方面,智驾由L1向L2及更高级别迭代过程中,对传感器准确度的要求日益提高。另一方面,智驾等级提升,搭载的传感器数量增加,ADAS系统检测需求也将上升。

预计2030年全球L2及以上智驾渗透率可达65%,还有广阔提升空间。

再看一下估值,截至2024年11月12日,道通科技市盈率约33倍,处于近几年的低位区间。但在充电桩业务加持下,公司未来成长预期较高,有望迎来业绩与估值的戴维斯双击。

最后,总结一下。

凭借海外市场的明显优势、强悍的盈利能力,道通科技成为业内独一档的存在,伴随第二增长极充电桩产品的放量,未来的成长空间将更加广阔。根据中报,已有309家机构扎堆。