上周,全市场都在研究特朗普提名的副总统人选,JD Vance。

一边拜读《乡下人的悲歌》,一边分享JD Vance的投资组合。

大家知道,如今的美国,国会山一众政府官员,都会定期披露自己的投资组合。

把他们的组合拿出来看,也有很多值得研究的地方。

民主党爱科技,共和党偏传统,JD Vance的组合简单有效

美国目前上市两只特殊的ETF,NANC和KRUZ,分别跟踪民主党和共和党部分成员的持股。

NANC以大型科技股为主,包括七巨头和网飞在内的大部分硬科技、互联网公司,所以这两年涨得很猛,比伯克希尔和标普500都要强势;

KRUZ更偏传统行业和老牌巨头,前十大是JP摩根、国家燃气、壳牌这样的传统公司,还包括英特尔和德州仪器这种老牌甚至已经有些势微的半导体巨头。

虽然也有英伟达和Arista这样的新兴科技股,但没民主党这么多,所以这两年表现比标普500弱,但也能赚钱。

而除了国会山股神们的持仓之外,市场这几天讨论比较多的是JD Vance的ETF组合。

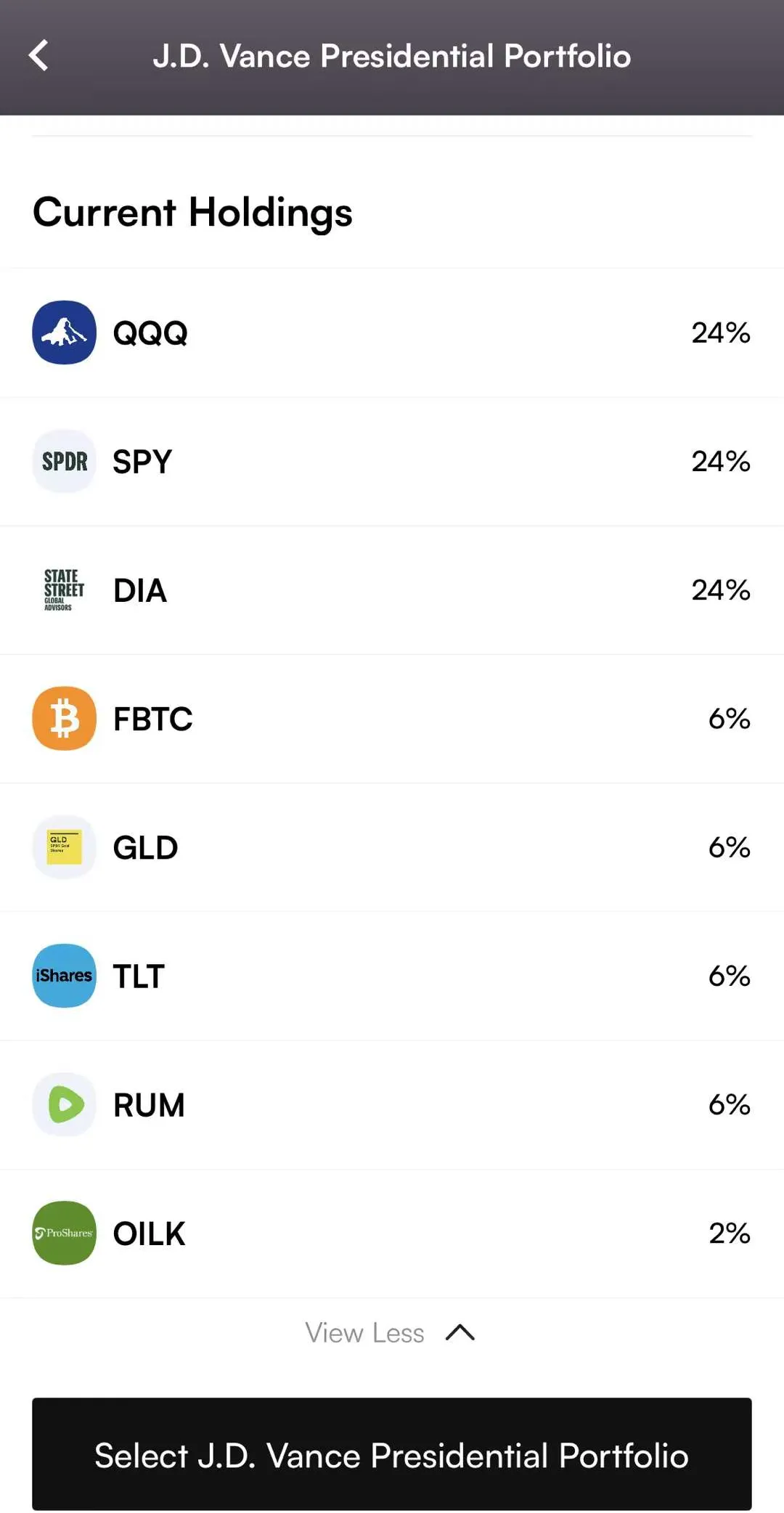

网上流传的组合,他持有24%的纳指(QQQ),24%的标普500(SPY),24%的道指(DIA),6%的比特币(FBTC),6%的黄金(GLD),6%的美国国债(TLT),2%的原油(OILK),以及6%的个股。

我有一个想法,假如我们不投股票,就按上图的比例配这些ETF,从2016年到现在,回报如何?

于是我建了一个回测,因为原油OILK和比特币FBTC,是近几年才有的品种,所以之前的时间,我就按空仓替代。

2016年到现在,组合的走势大体是这样的。大家要注意,这就是按照网传数据做的测算,不保真更不保证准确,当然也不作为投资建议。

重要的是这么配的理念。

配置思维值得借鉴

美国的许多有产阶级,即使在有机会all in美股的情况下,也不会选择all in。

而是会在黄金、比特币、国债、房产和非上市公司股权之间,做科学的分散。

本质上,权益资产属于高风险资产,必须要寻找低风险资产做均衡。

而当下,国内市场的难题,其实就是低风险资产的稀缺。

就像李迅雷在最近的发言中提到的,我们最近所困扰的资产荒,其实是“低风险资产的资产荒,高风险资产反而是过剩的。”

央行公布的6月存款余额301.68万亿,增长6%,大家手里有钱,就是不知道投什么。

前几年,风险偏好高,大家充满了想象力,要追求高成长的行业,哪个赛道跑得更快,资金就往哪个赛道去投。

但因为这轮宏观经济的调整,让大家真切体验到了财富缩水的痛感,不管你是买房子还是买股票,都无法独善其身。

所以大家的风险偏好持续下降,越来越注重避险,只敢拥抱国债,以及高利率的美元存款。

所以在这个背景下,5%以上具备连续分红能力的央企以及最硬的通货——黄金,都是有价值的,也是值得大家配置的。

所以高股息也好,黄金也罢,今年走得都挺好。

不知道大家有没有发现,在经历了两个月左右的热度降温之后,随着特朗普胜选概率的加大、联储降息预期确定性提高之后,COMEX黄金当月连续(GC00Y),在7月17日已然创下历史新高。

后边几天虽然连续调整,但不好说会不会又是“每调买机”。

观察黄金ETF(518880)的规模变化,就能看到资金的观点。

5月底时,这个ETF的规模还将将200亿,但现在规模已经来到了236亿,明显有大资金还在加仓。

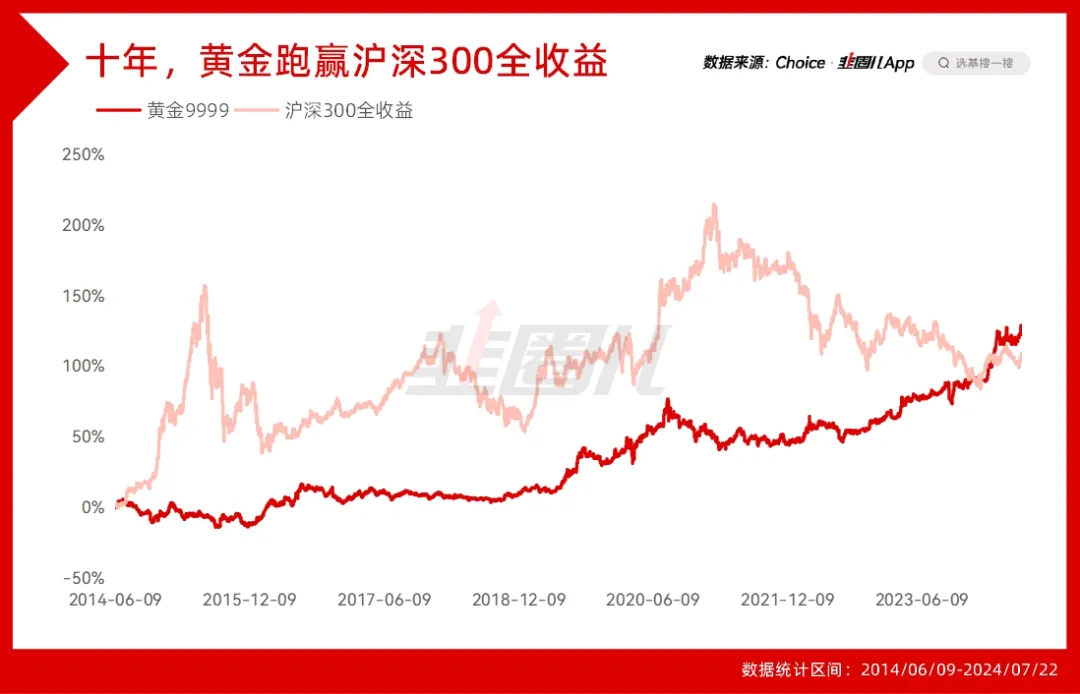

回过头来,从十年的角度看,黄金ETF所跟踪的黄金9999指数,已经比沪深300全收益的涨幅更多了。

当然,现在正是黄金的相对高点和中国权益市场的相对低点,二者并不能简单做对比,我只是想表达一个意思——

最重要的还是配置。

网传JD Vance在黄金上的配置大概是6%。

哈利布朗永久组合对黄金的占比是25%。

也就是说,如果你想配黄金,那在5%-25%区间内,都可以考虑,具体情况看个人的风险偏好。

JD Vance的组合我们没办法简单复刻,但他的理念,倒是值得我们学习。

以黄金为切点,搭配代表中国核心资产的A50,中概互联为代表的优质民企,高分红国企,国债,甚至一些大宗商品类的指数基金等等,组合的长期收益是值得期待的。