2019年还有13个交易日,就要过完了,回顾一下今年涨幅较大的几个指数,看看它们今年为何这么强?是什么因素让它们跑赢大盘,未来又能否持续?

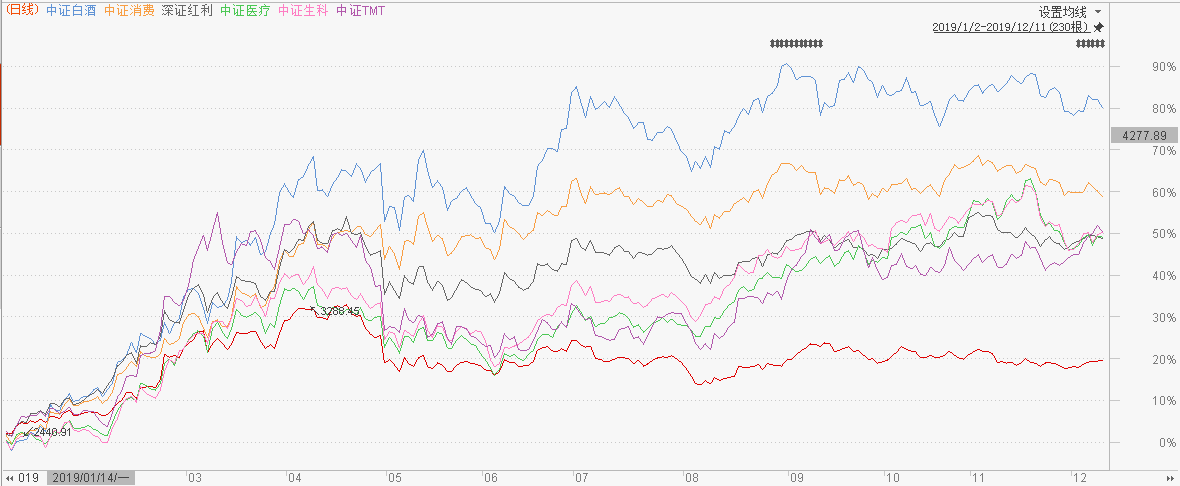

从2019年初至2019年12月11日,上证指数上涨了17.26%,而一些强势指数涨幅远超上证指数。

例如:中证白酒上涨了82.5%,中证消费上涨了59.3%,深证红利上涨了48%,中证医疗上涨了47.6%,中证生科上涨了49.4%,中证TMT上涨了49.7%。

以下数据均来源于:CHOICE

下图是上述价格指数(不考虑分红因素)今年走势的叠加,其中最低的红色是上证指数:

我们前面文章曾反复提及,指数价格上涨可以分解为两个部分,即,业绩增长和估值提升,业绩增长带来的价格上涨相较于单纯的估值提升,具有更好地持续性;

单纯靠估值提升带来的上涨,未来除非业绩上涨不断消化高企的估值,否则这种上涨便不具备长期持续性。

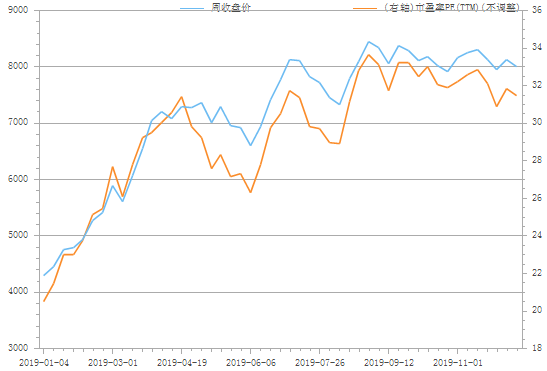

首先看看中证白酒指数,2019年价格上涨了82.5%,年初市盈率20倍,12月11日市盈率31.5倍,市盈率上涨了53%。

下图蓝线是中证白酒价格走势,黄线是市盈率走势,左轴表示价格,右轴表示市盈率:

根据价格变化、市盈率变化和盈利变化之间的关系,我们可以推出,中证白酒指数盈利上涨约19%,价格的推升大部分来自于估值的上涨,小部分来自业绩的推动。

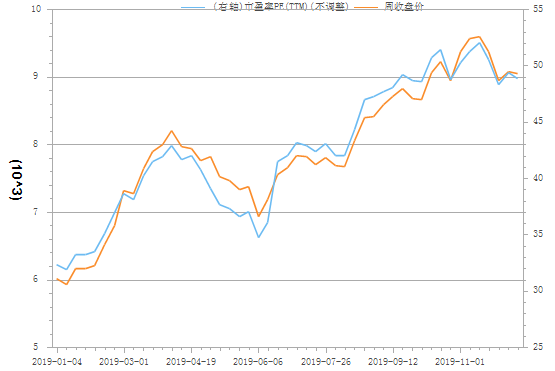

再来看看中证医疗指数,2019年上涨了47.6%,市盈率从年初的32.9上涨到12月11日的48.85,上涨了48%,价格的上涨完全由估值提升导致。

下表对这些指数价格变动因素进行了分解,右侧两列标出了今年以来指数的估值提升和盈利增长倍数,值的大小表明了二者对指数价格上涨的贡献大小,值小于1表示该因素对价格上涨的贡献为负。

从上表中看到,中证消费、中证白酒、深证红利和中证生科的价格上涨大部分来自于估值的提升,少部分来自业绩增长。

中证医疗的价格上涨则完全来自于估值的提升,而中证TMT则完全来自盈利增长。

以上表格主要列举了大家比较关注的消费、医药、涨幅不错的深红利,以及今年表现不错的TMT行业,基于以上表格,我们可以得出以下的结论。

1、随着经济不确定性增强,市场风险偏好下降,投资者倾向于主要消费、医药等周期性弱、未来市场预期较为稳定的股票。

2、强周期股、中小成长股对宏观经济环境非常敏感,一旦经济下滑,往往会出现较为明显地业绩下滑;而白马股、龙头股拥有规模效应、品牌效应,有较宽的护城河,业绩持续性较好。

3、今年以来,大量的北上资金入场,这些增量资金具有一定的边际定价权,外资主要青睐A股市场的核心资产,这也使得近两三年来A股的风格慢慢趋向于国外成熟市场。

4、TMT行业(Technology,Media,Telecom,科技、媒体和通信三个英文单词的首字母)的业绩今年以来有转好的趋势。

那么,这些指数还能投吗?

就目前而言,我们认为,这些指数多数处于估值偏高的区域,不是好的入场点,并不建议新建仓买入。

有的小伙伴希望能在文中提示交易机会,给一些操作建议。

其实,当我提示高估时,一般来说,就是不建议大家新建仓买入,但至于要不要止盈出局,要取决于每个人的操作思路和对后市的看法。我本人在止盈时是采用分批止盈的方式。

除了那些知识普及类的文章,大部分的文章,我只是没有大喊,你要买啥啥啥,很多建议其实是寓于文中的。

例如,我7月15日的文章《这个全市场折价最高的基金值得入手吗?》提示了折价较高的九泰锐益、8月初的文章《AH股溢价指数突破130》以及10月5日的文章《近期投资思路》中继续提示港股和折价封基的机会。

虽然大盘在3000点反复震荡了N久,我前两天看了一下,提示的折价封基,今年的表现一直非常亮眼。

最后,分享一下我最近的操作思路,股市有风险,仅供参考。

如果新建仓,建议大家可以参与诸如基本面50、300价值、500SNLV以及港股(H股ETF\香港大盘)等宽基的配置;

行业中的基建和地产行业估值较低,但是,行业具有其特有的行业风险,不建议配置比例太高。

最后,再唠叨一句,目前AH股溢价比例依然在126.75,处于历史较高区域,因此,港股的配置价值依然很高,建议大家可继续增加对港股宽基的配置。

==========================

欢迎关注:不在此山中。文章持续更新。入市13年,发表投资类文章300余篇,累计超过40万字,阅读量超2000万。主要致力于利用基金作家庭资产配置,同时,每周更新发布全市场估值水平以及40个指数的估值水平。

#养基宝典#