——看好港股,可以投资什么标的

目前,港股上市公司共计2624家,市值31.8万亿港币,上市公司数量和总市值大约都是A股的一半。(截止2024年8月底,数据来源:港交所)

由于港股中,中国内地企业市值占比超过70%,并且很多上市公司的主要业务都集中在内地,因此港股的表现也在一定程度上表征了中国内地的经济状况。

不过,港股的参与者主要是外资,更易受到海外流动性和风险偏好影响。因此虽然都受内地经济影响,但港股常常演绎出与A股不同的走势。某些阶段港股更强、某些阶段A股更强。

可以用两个数据观察A/H阶段性的强弱趋势,下图是2006年以来的恒生AH溢价指数走势(黑线)和沪深300/恒生指数走势(红线)。(2006-1-3至2024-9-12,数据来源:wind)

可以看到大致有5个阶段A股、港股轮流跑赢。而从2022年10月开始,港股似乎开始跑赢。尤其是自2024年4月开始,港股跑赢的趋势尤其明显。甚至在恒生AH溢价指数还在上升的情况下,港股依旧跑赢A股。

或许这种趋势才刚刚开始,考虑到后续港股的利好因素也更多,感觉当前可以重点关注一下港股。本文分析一些港股的投资逻辑以及投资标的。

一、港股的投资逻辑分析

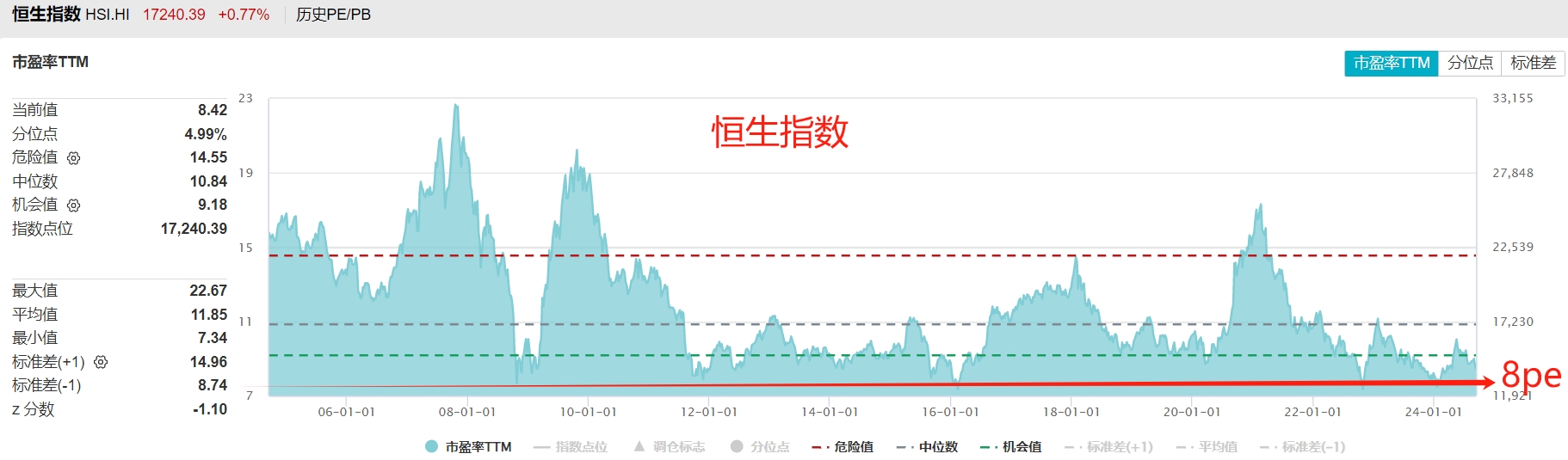

1、估值极低

虽然近几年总有人说港股低估,建议布局,但港股估值依旧下行。不过拉长观察近20年恒生指数的估值变化,每次估值到了8倍左右,就接近底部了。这次跌的更深一些,2022-10-24最低跌到PE7.36,2024-2-2最低跌到7.7,两次都很快反弹了。说明8倍PE可能是一个比较坚实的底部。

下图是近20年恒生指数的PE-ttm变化情况(2004-9-12至2024-9-12,数据来源:wind)

再看看恒生AH溢价指数,主要表征了两地大盘价值股的定价差异。一般这个指数达到150,就是阶段性高点,后续要么A股补跌,要么港股补涨。(2006-1-3至2024-9-12,数据来源:wind)

以前大家认为在120-130左右是合理的,成立以来平均也是125,但是近5年平均已经是140了,今天(9.12)是150.5点,代表同样的公司A股比港股贵50%,后续均值回归的概率更大。

2、美联储降息,利好新兴市场

美联储9月18日已经开启了降息周期,利好资金外流到新兴市场。

虽然说A股港股都是新兴市场,但是外资进出港股比A股更加的方便(港股是离岸市场),外资对港股也更熟悉。因此美联储降息对港股是更大的利好。

此外,美联储降息后也有望给国内打开货币政策空间,政策进一步发力提振经济。

3、内地资金积极布局港股,上市公司积极回购

港股有许多A股缺乏的行业,比如互联网、教育、物业等,是A股配置的重要补充。近年来也不断有新兴行业公司上市,加上9月10日阿里巴巴正式获批纳入港股通,进一步引发关注度。

今年以来,南向资金对港股市场的关注度显著增长。截至8月末,港股通年内净流入合计超4000亿港元,是去年同期的3倍,超过前3年的净流入额。

港股上市公司也在积极回购,年初至今回购金额合计已超过1800亿港元,高于去年全年回购总额(1200多亿港元),也高于A股(2023年为914亿元)。(数据来源:Wind,截至2024-9-12)

互联网科技龙头是回购的主力军。以腾讯控股为例,去年回购494亿港元,今年以来腾讯控股回购总金额达824亿港元;美团回购金额也达268亿港元。(数据来源:中国基金报,截至2024-9-16)

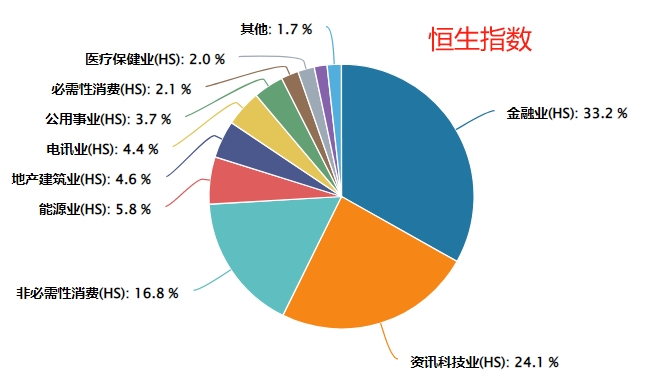

4、经济复苏利好传统行业和大盘股

一般来说,经济复苏更加利好传统行业(因为顺周期)和大盘股(因为大盘股与经济总量更相关),港股就有很多传统行业,互联网板块也和经济总量息息相关。

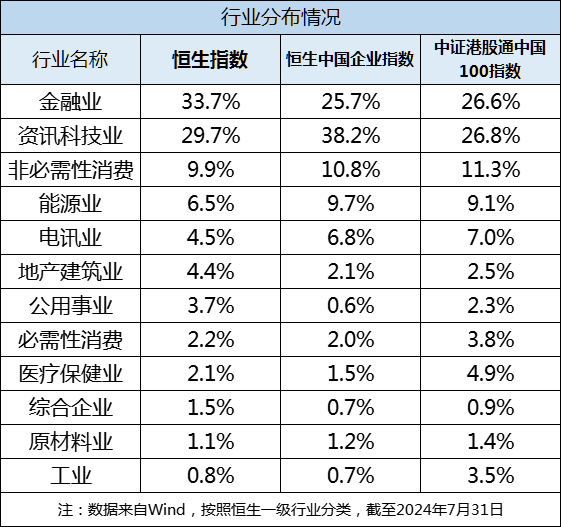

下图是恒生指数的行业分布,金融、消费、能源、建筑等行业都是顺周期。(数据来源:Wind,截至2024-9-12)

如果后续经济开启复苏,港股有望表现更好。

5、政策潜在利好

去年香港专门成立工作小组研究如何增加股票市场流动性。

香港证监会提议通过降低港股通投资门槛和降低股息红利税两个方式提振香港资本市场。如果实行了,对港股是重大利好。

一直有传闻政府要设立境外平准基金,如果真的设立了,也会更加利好港股。

综上,我倾向于认为港股后续可能会更好一点,因为它的边际向好因素更多一些。

二、看好港股,可以投资什么标的

需要注意的是,港股一旦起势,速度可能非常快(因为流动性更小),临时反应可能来不及,所以要提前做好准备,至少要提前了解投资标的。

内地投资者参与港股投资,跟踪港股指数的ETF是个方便的工具,关注度比较高的指数有恒生指数、恒生中国企业指数、恒生科技指数,以及最近大家比较关注的港股红利系列指数。

后两者是风格指数,最近大家比较关注红利风格,确实近几年表现不错,下图红线是2019年以来恒生高股息率指数/恒生指数的走势,港股红利确实持续跑赢(2019-1-1至2024-9-12,数据来源:wind)

港股红利比A股红利估值更低,股息率更高,如果投资者认为当前趋势会延续,可以关注恒生红利低波ETF(159545)

不过这种趋势已经持续3年半了,随着美联储开启降息、风险偏好回升,这种趋势后续可能反转。

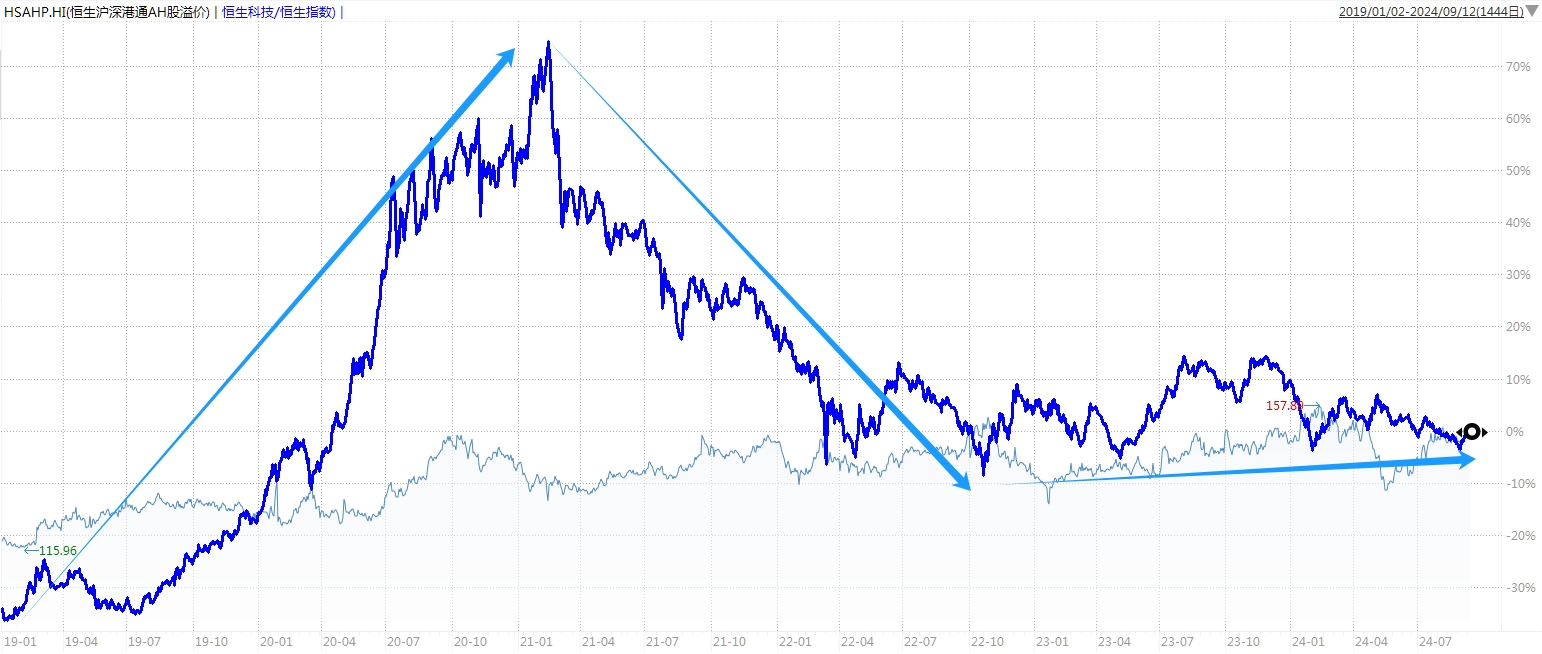

代表成长风格的恒生科技也越来越值得关注,2021-2022,恒生科技大幅跑输恒生指数,目前这种趋势已经走平。下图红线是2019年以来恒生科技指数/恒生指数的走势(2019-1-1至2024-9-12,数据来源:wind)

美联储降息会利好长久期的成长板块,恒生科技可以关注一下,对应的基金是恒生科技30ETF(513010)

不过,风格判断是挺难的一件事,投资难度也更大。一般还是建议普通投资者配置风格均衡的宽基指数。

最常见的标的就是有着超过50年历史的恒生指数,目前有82只成分股,行业均衡。对应的基金是恒生ETF易方达(513210)

恒生中国企业指数也比较有代表性,反映在港股上市的中国内地企业整体表现的整体表现。对应的基金是H股ETF(510900)

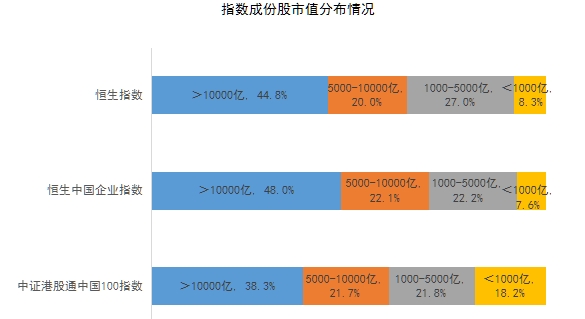

另外还有个中证港股通中国100指数也值得关注,该指数由中证公司编制,选取港股通范围内最大的100家中国上市公司作为样本,反映港股通范围内中国上市公司的整体表现。对应的基金是港股通100ETF(159788)

该指数相比前两个指数,市值分布和行业分布更均衡一些(见下图 )。

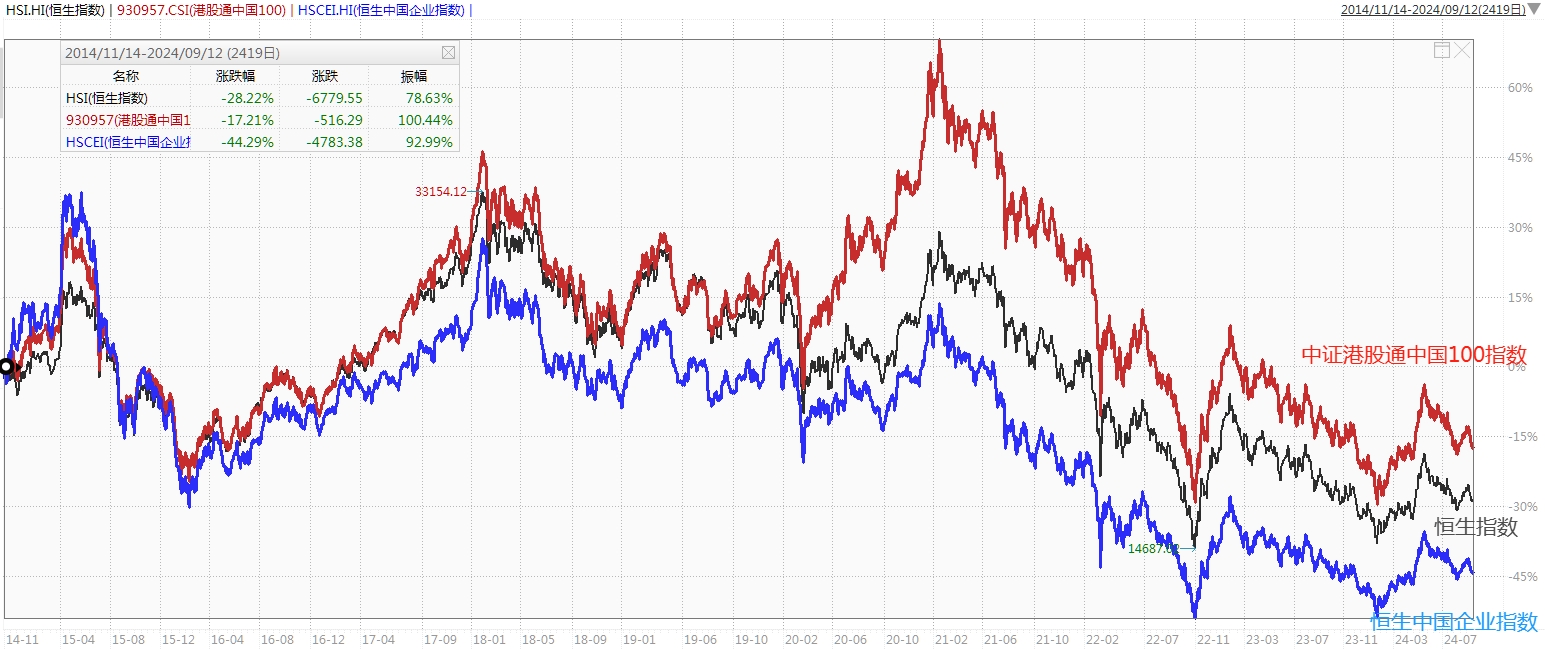

成立至今的表现也略好一些(2014-11-14至2024-9-12,数据来源:wind)

结语:港股和A股都表征了中国经济状况,两者不可能长期处于估值极低状态,两者的定价也不可能长时间差异过大,考虑到两者的估值、趋势和边际变化因素,投资者当下可以多关注港股。