公司研究:乖宝宠物,宠物零食和主粮双驱动,25年产能大爆发,行业集中度有望进一步集中

乖宝宠物(以下简称“公司”)成立于2006年,注册在山东聊城,主要从事宠物食品的研发、生产和销售,主要产品包括宠物犬用和猫用主粮系列、零食系列和保健品系列等。公司23年8月在深交所创业板上市,公司原计划募集资金6亿元,但实际募集资金总额为16亿元,超募10个亿,可谓受到市场极度热捧。

1.控股股东秦华,解禁后创投公司减持10个亿,股权激励全为高管

乖宝宠物的控股股东是秦华,他直接持有公司45.76%的股权,并通过员工持股平台聊城华聚和聊城华智分别持有公司1.88%和0.67%的股权。

秦华的一致行动人是秦轩昂,秦华和秦轩昂是父子关系,二人合计持股比例为55.24%。

此外,北京君联晟源股权投资合伙企业(有限合伙)及其一致行动人珠海君联博远股权投资合伙企业(有限合伙)也是乖宝宠物的重要股东。

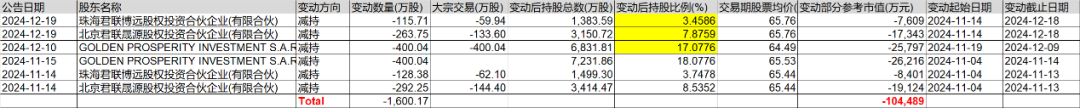

不过遗憾的是2024年8月份解禁之后,就开始了疯狂的减持,在短短的2个月内,累计减持1600万股,减持金额高达10个亿。

截至到25年1月份,珠海君联博远股权投资合伙企业(有限合伙)已经减持到3.45%,北京君联晟源股权投资合伙企业(有限合伙)减持到7.88%,GOLDEN PROSPERITY INVESTMENT S.A.R.L减持到17.08%。

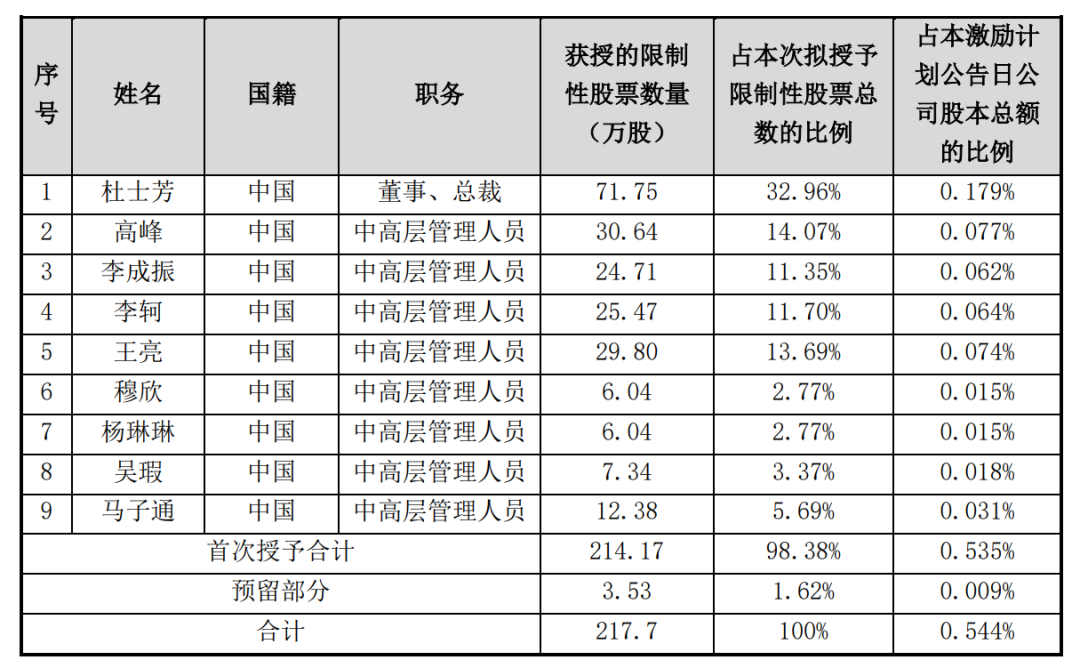

公司在24年7月份有过第一轮股权激励,计划授予不超过217.7万股限制性股票,首次授予214.17万股,预留3.5万股,授予价格为25.93元/股。

不过授予的名单全部为公司高管,其中公司总裁获配71.75万股,占比32.96%。

此次股权激励对应摊销总费用预计为5844.6万元,2024-2027年分别摊销1243/2516/1503/583万元,对2025年的管理费用影响最大。

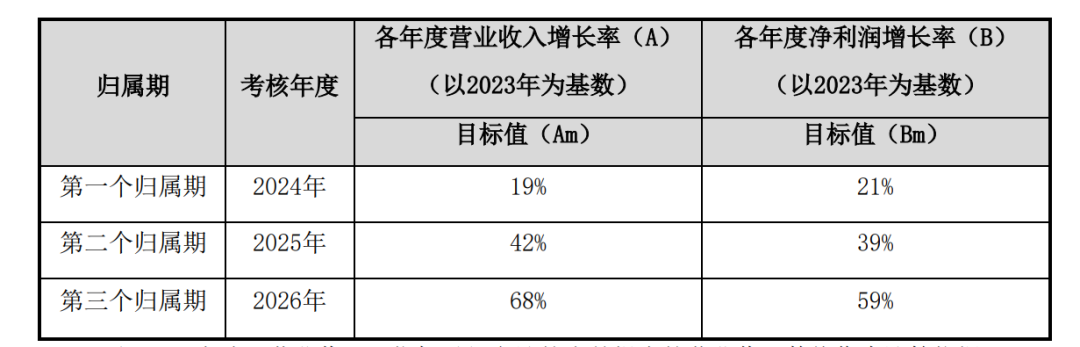

股权激励的考核目标以2023年营收为基数,24-26年分别增长19%,42%和68%,净利润分别增长21%,39和59%。

根据公司24年三季报,总营收36.71亿元,同比增长17.96%;归母净利润4.70亿元,同比增长49.64%。营收差一点,净利润远超预期,恭喜管理团队。

2.前五大客户占比不高,前两大客户沃尔玛和京东增速高,占比逐年下降,境内营收占比不断提高到7成,境内增速高企

公司的前五大客户集中度占比不高,最近三年平均占比在32%左右。

但整体客户比较稳定,连续三年都有沃尔玛,京东,麦乐多,Central Garden & Pet Company,22年新增浙江天猫供应链管理有限公司。

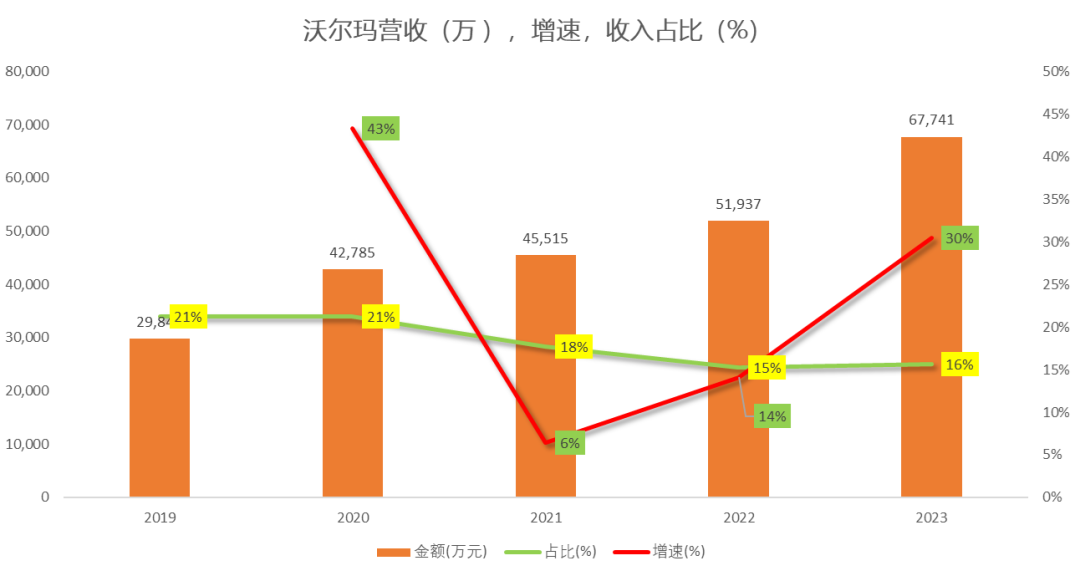

从客户占比看,沃尔玛最近几年一直第一。除了在2021年沃尔玛有些下降以外,22年同比增加14%,23年同比增幅30%。

不过虽然增收,沃尔玛占公司的比重却是逐年降低,从2019年最高占比21%,到23年占比仅为16%。

可见更多的是公司自身的发展规模不断在扩大。

第二大客户京东也差不多体现同样的增速和占比。

根据公司2024年的双11数据,旗下麦富迪、弗列加特等品牌双11全网GMV突破6.7亿,同比增65%(弗列加特全网销售破2亿,同比增190%),集团品牌实现天猫全品类榜首。

公司在2021年的时候境内和境外占比还差距不大,此后境内占比逐年增加。截止到23年,境内营收28.6亿,境外14.6亿,境内收入占比已经达到66%,境外占比达到34%。但从23年利润构成看,境内占比70%,境外30%。

虽然占比有所变化,但公司整体营收在不断增加,单独就境内看,21-23年的平均增速41%,其中22年增速53%,23年增速40%。境外营收增速相对较低,2022 年和 2023 年增速均不足 10%,因此,近三年公司营收增长主要依靠境内市场。

但是就宠物市场的海外布局看,公司只有泰国有个1万吨的产能,而中宠和佩蒂股份均布局较大,看来公司还是以国内为主。

需要注意的是2019 年 5 月开始美国对从中国进口的宠物食品征收 25%的关税,长期看海外还是需要长远布局。

3.产品以零食和主粮为主,毛利率和净利率双升,原材料价格下降,直营渠道和自主品牌占比上升为主要原因,销售费用率较高

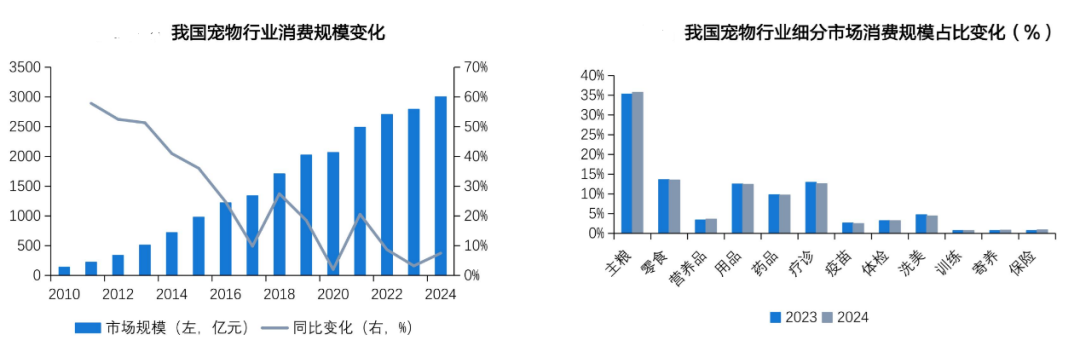

就宠物市场而言,宠物食品占宠物市场大约52.8%的市场份额,宠物医疗大约占比28%,用品大约占比12.4%。

宠物食品为最大宠物消费细分市场, 24年宠物食品仍是最大宠物细分赛道,从近年增速看整体表现领先于宠物大盘消费增速,对应23/24年分别同比增长6%/9%。宠食赛道增速较高,原因是与海外相比,国内宠物家庭渗透率和宠食渗透率仍有较大提升空间。

(来源:派读中国宠物行业白皮书)

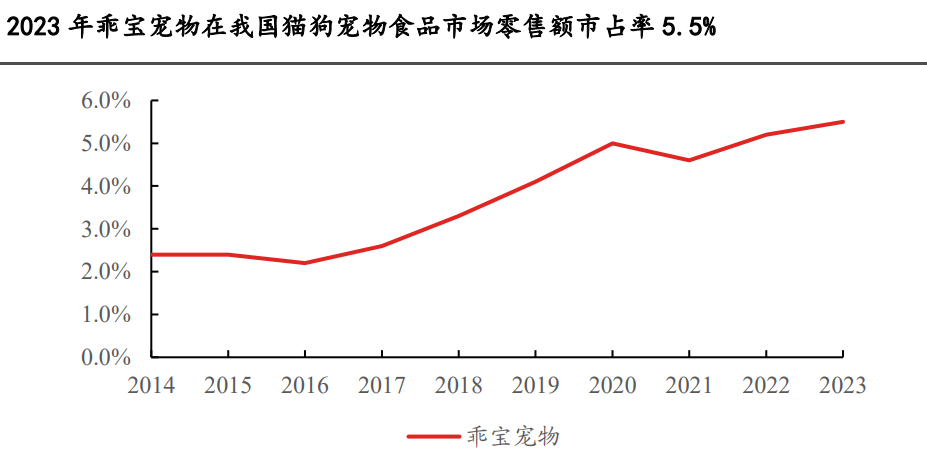

根据欧睿数据,2023 年乖宝宠物在我国猫狗宠物食品市场零售额市占率 5.5%,仅次于玛氏集团,排名第二。

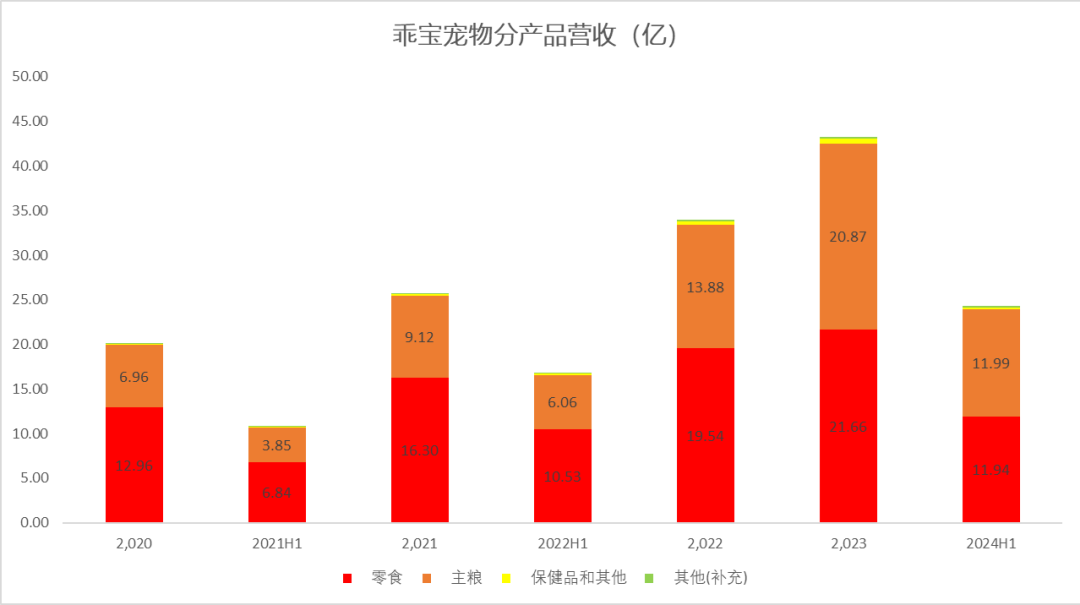

分产品看,公司的主要划分为:零食、主粮、保健品和其他。

从收入占比结构看,在2022年以前,零食营收占比60%以上,主粮占比36%。

但此后主粮的的营收占比逐年提升,截止到24年中报,零食与主粮的占比已经是一半对一半。

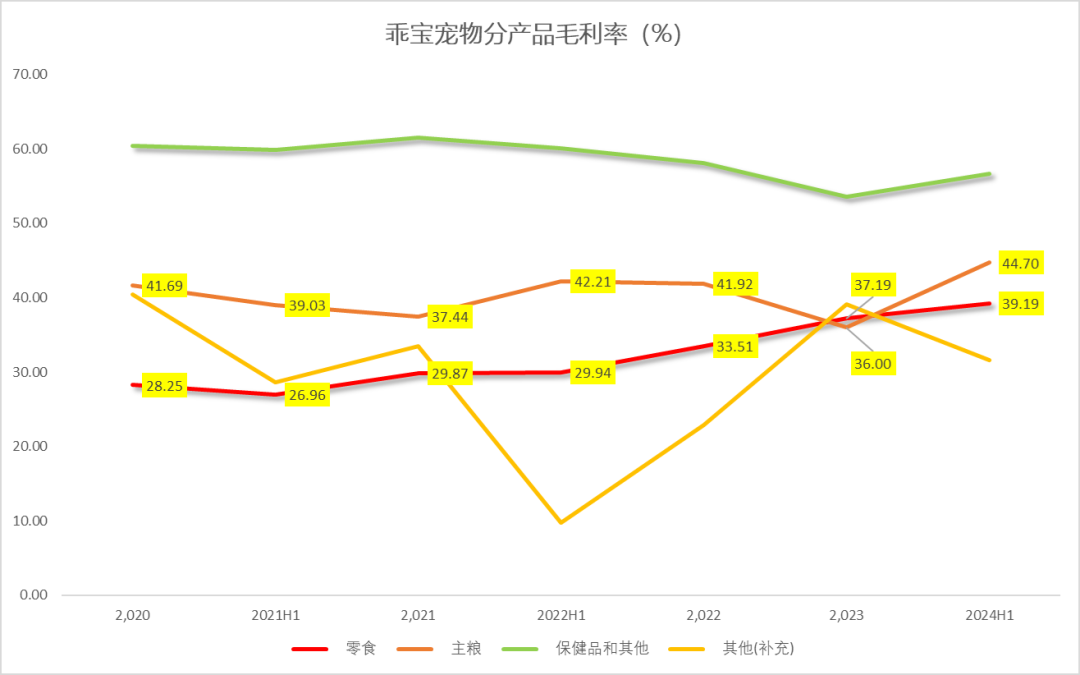

当收入结构发生重大变化的时候,同时看一下毛利率的情况。

明显的可以看出之前占比过高的主粮,毛利率出现了下降趋势,从22年的42.21%下降到24H1的39.19%。下降大约2个点。

而零食的毛利率却是一直处于上升的态势,从21年的29.87%上升到39.19%。上升大约10个点。

在零食营收上升、主粮营收下降且两者毛利率相差 8 个百分点的情况下,这有助于增厚公司毛利。

保健品和其他产品因为营收较少,暂不做参考。

所以基本可以得出结论,公司零食已经成为公司的第二增长曲线,而且增收增利。

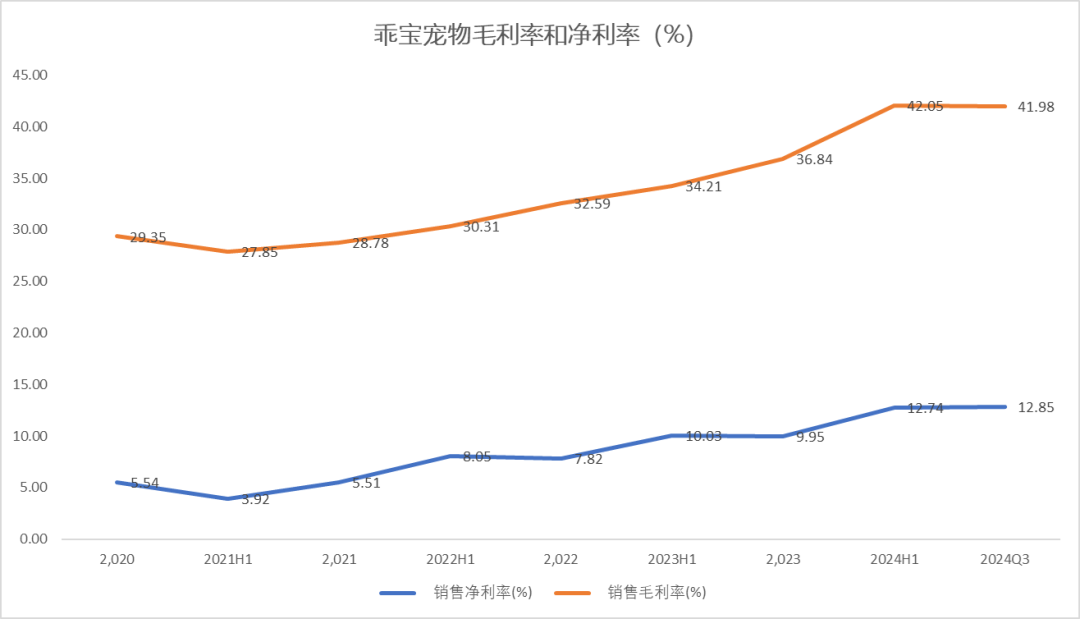

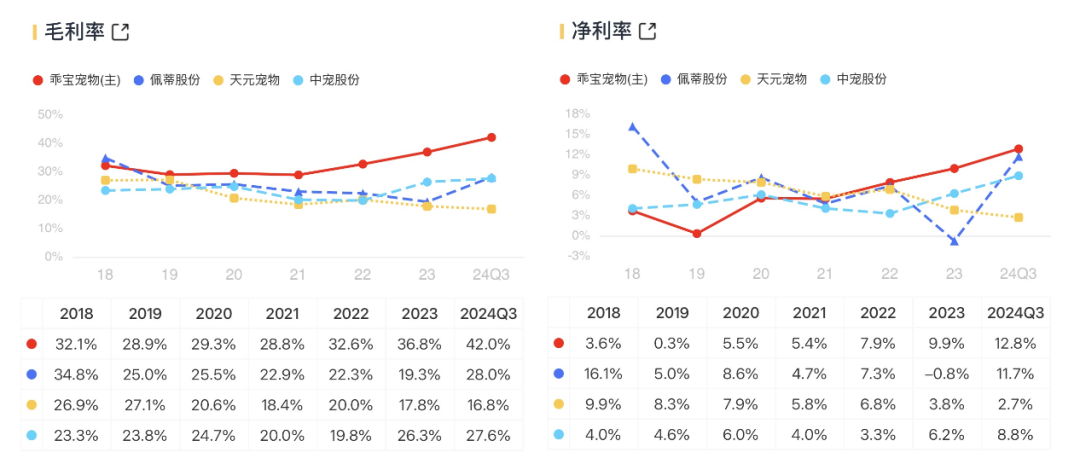

整体看,公司的毛利率不断提升,从21年28.78%上升到24年Q3的41.98%,净利率从21年的5.51%上升到24年Q3的12.85%。

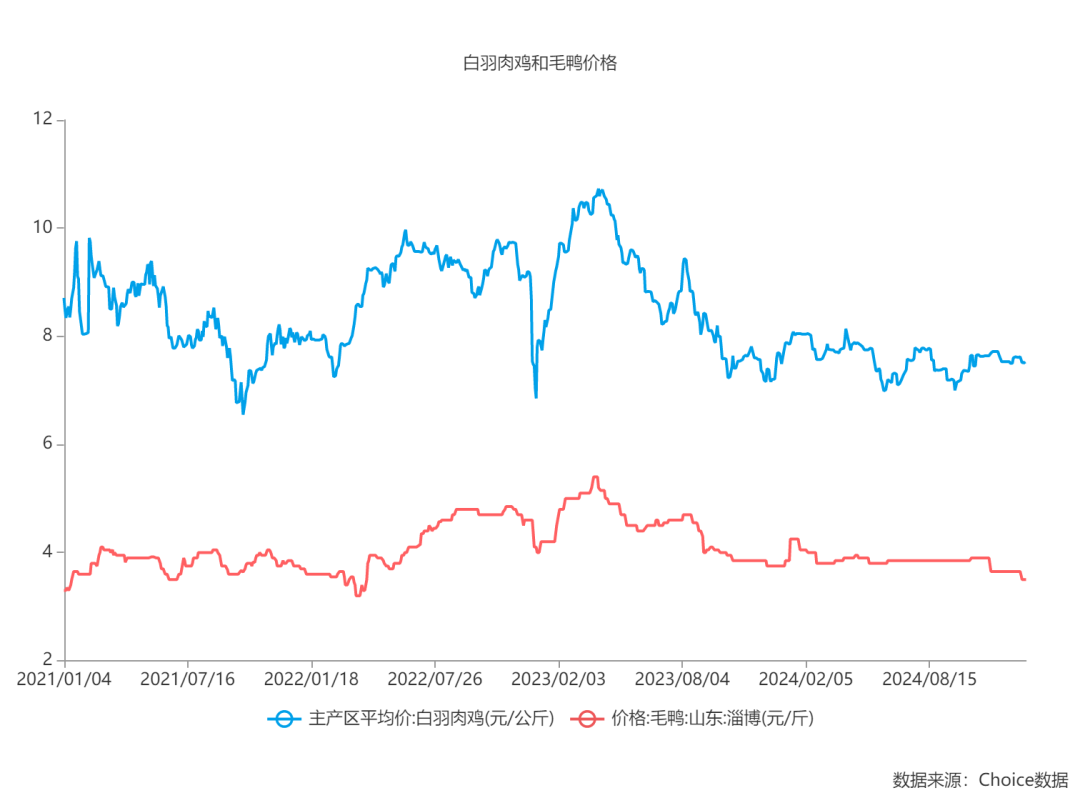

从影响毛利率的主要原材料看,白羽肉鸡和鸭的价格在23年4月份达到高峰之后,价格一路下降。

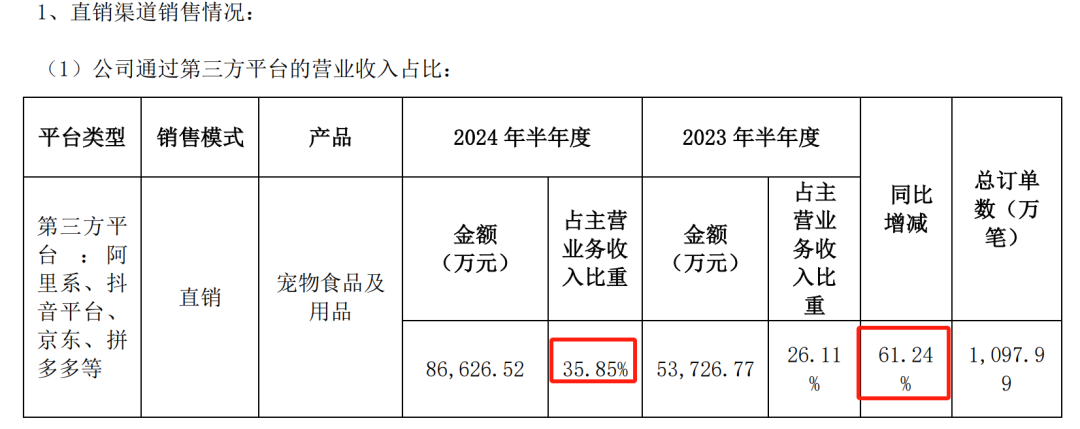

此外直销占比提高也带动毛利率提升,23年年报显示,直接占比28.56%,营收12亿,同比增长57%。直销渠道毛利率(50.14%)好于经销(32.33%)和OEM&ODM(30.48%)。

24年中报直销同比增长61.24%。

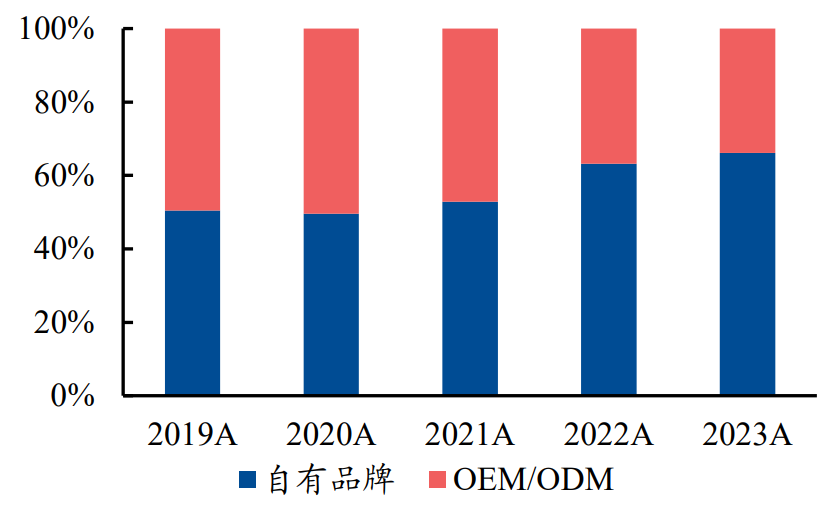

自营品牌占比高也是毛利率变化因素,根据公司23年年报,乖宝宠物的自有品牌业务营收达27.44亿元,占比达到了总营收的63.44%。公司旗下品牌麦富迪,曾经请了一众明星代言,谢霆锋、尹浩宇、李铢衔、高以翔等。

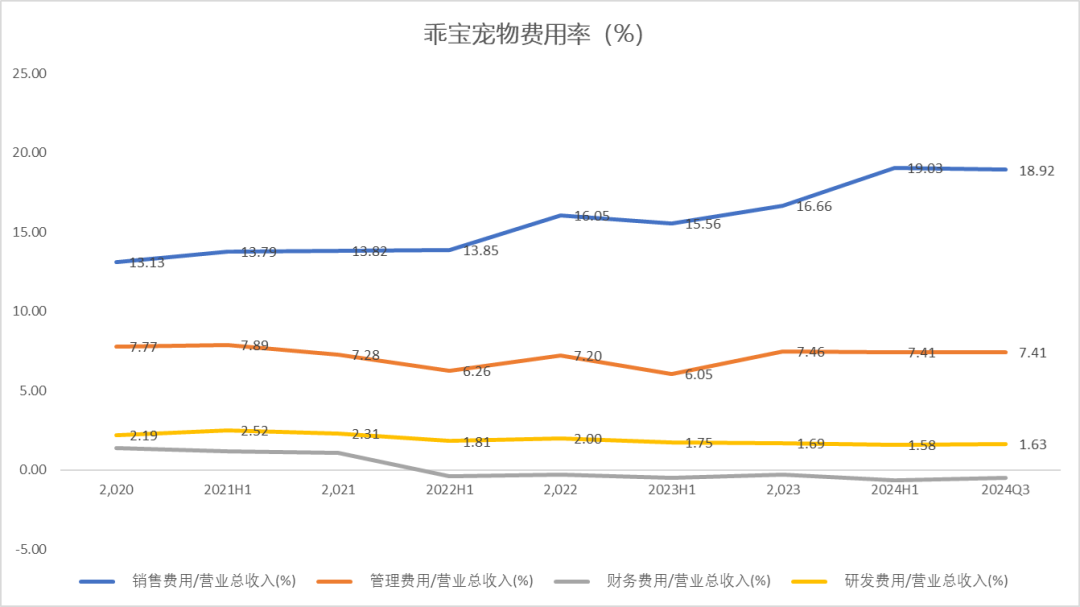

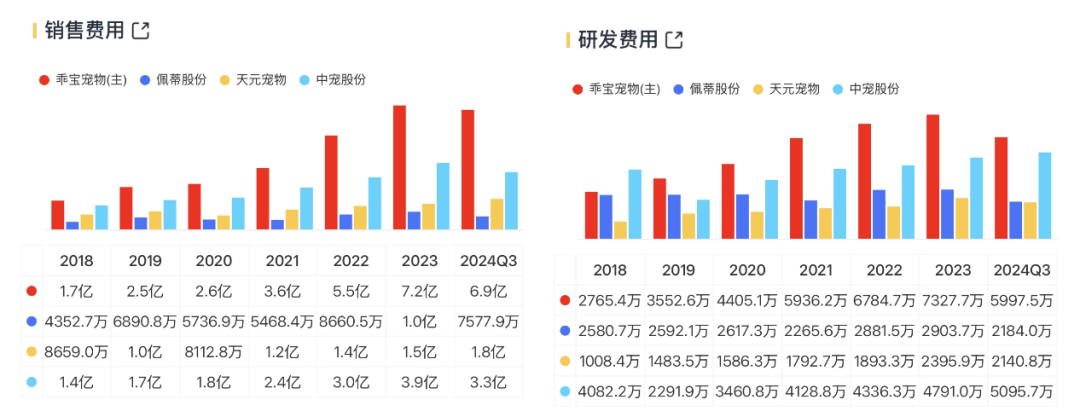

公司的费用率不高,最近三年平均在25%左右,其中销售费用率较高,23年16.66%,24Q3在18.92%,毕竟还是要给宠物的主人看的。

管理费用比较稳定,一直在7.4%左右。研发费用比例不高,24Q3在1.63%。

4.ROE增速高,增收增利,经营现金流大增,24Q3资本开支大幅增加

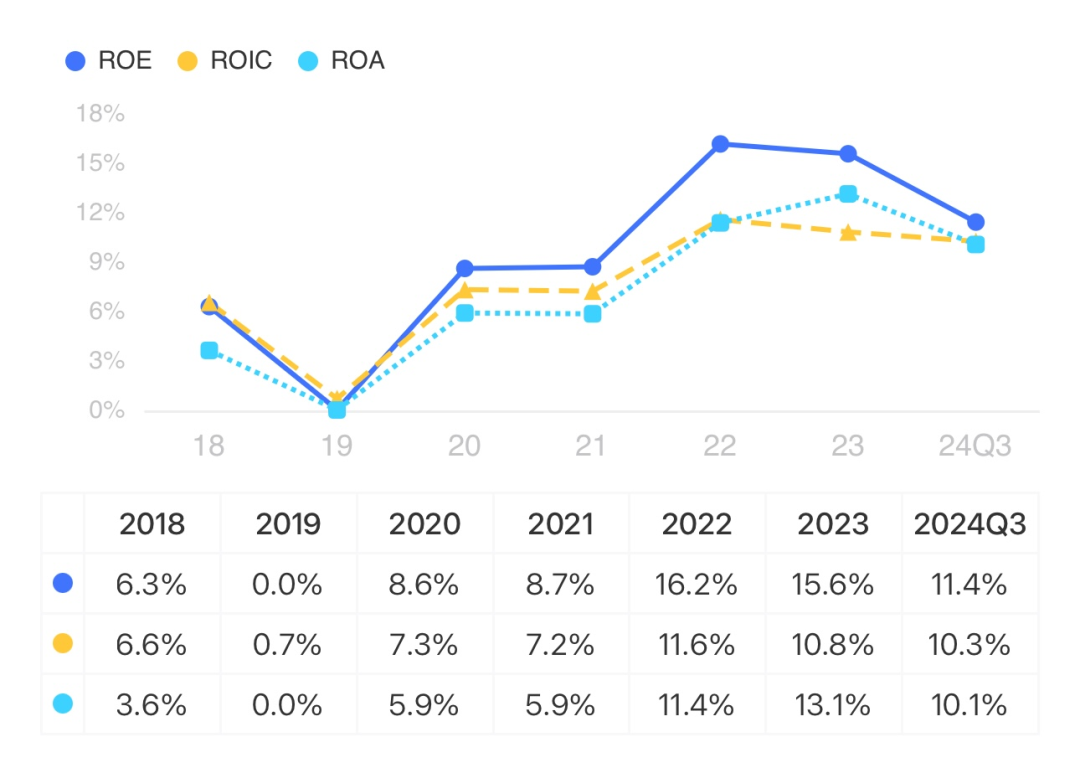

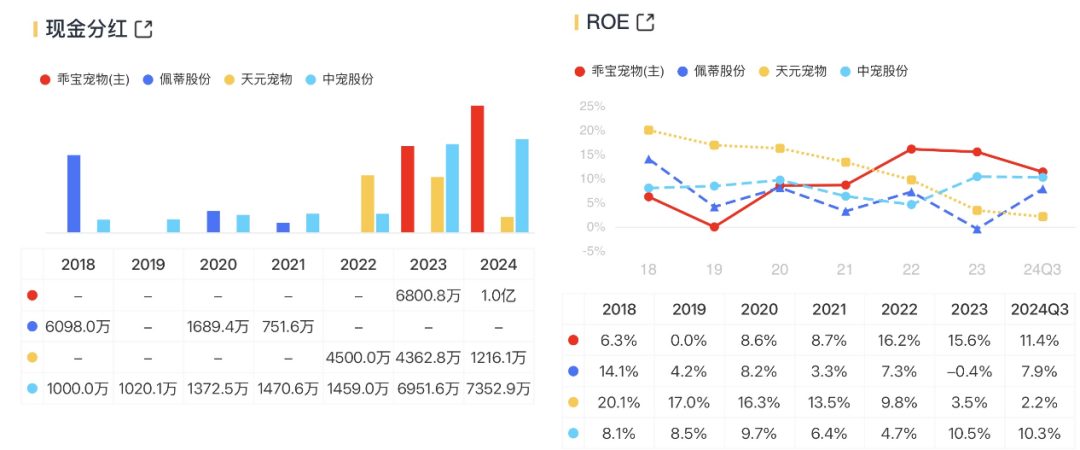

公司最近三年的ROE增速表现非常优秀,平均增速13.5%,23年ROE为15.6%,24Q3为11.4%。

公司2023年营业收入:43.27亿元,同比增长27.36%。

归母净利润:4.29亿元,同比增长60.68%。

扣非净利润:4.22亿元,同比增长61.76%。

销售毛利率:36.84%,同比增加4.25个百分点。销售净利率:9.95%,同比增加2.13个百分点。

2024年三季报营业收入:36.71亿元,同比增长17.96%,环比下降6.35%。

归母净利润:4.70亿元,同比增长49.64%,环比增长1.10%。

扣非净利润:4.43亿元,同比增长41.75%。

销售毛利率:41.98%,同比增长6.21个百分点,环比下降0.96个百分点。

销售净利率:12.85%,同比增长2.74个百分点,环比增长1.01个百分点。

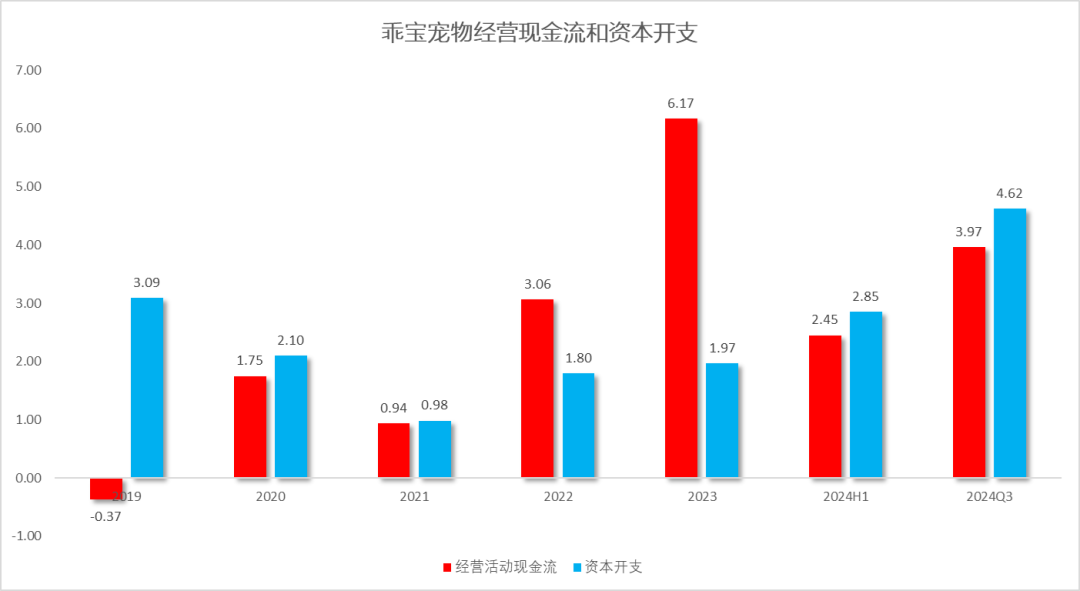

公司最近三年的经营现金流一直为正,累计净流入10.18亿,23年6.17亿,同比增长101%,24Q3为3.97亿,同比增长14.4%。

公司 2021 - 2023 年的资本开支为 4.75 亿元,其中 2023 年为 1.97 亿元,2024 年第三季度增加幅度较大,达到 4.62 亿元。

公司的募投项目其中投入较大是宠物基地建设,已经累计投入3个亿,仓促升级项目已经投入6700万,公司补流倒不是很积极,只投入6192万。

预计于2025年2月建成投产,项目建设完成后,将形成年产5.85万吨主粮、3133吨零食以及1230吨高端保健品的制造能力。

此外,公司还计划使用超募资金5.6亿元用于全资子公司山东海创工贸有限公司“年产10万吨高端宠物食品项目”,包括3.5万吨湿粮、5000吨冻干产品、4万吨烘焙粮、2万吨液态奶等项目,预计于2025年投产。待全部项目建设完成后,公司整体主粮产能将超过20万吨。

公司目前主粮产能利用率约为85%,零食产能利用率维持在90%以上。

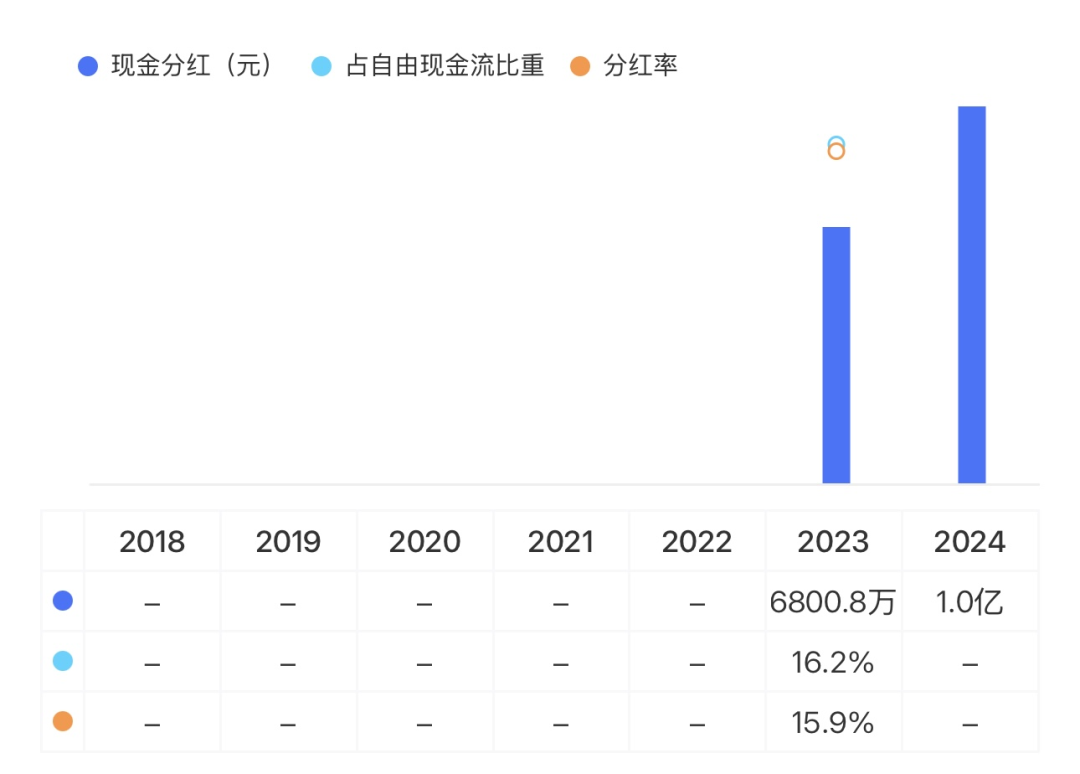

公司上市后已经分红1.68亿,其中23年分红率15.9%。

5.行业对比:

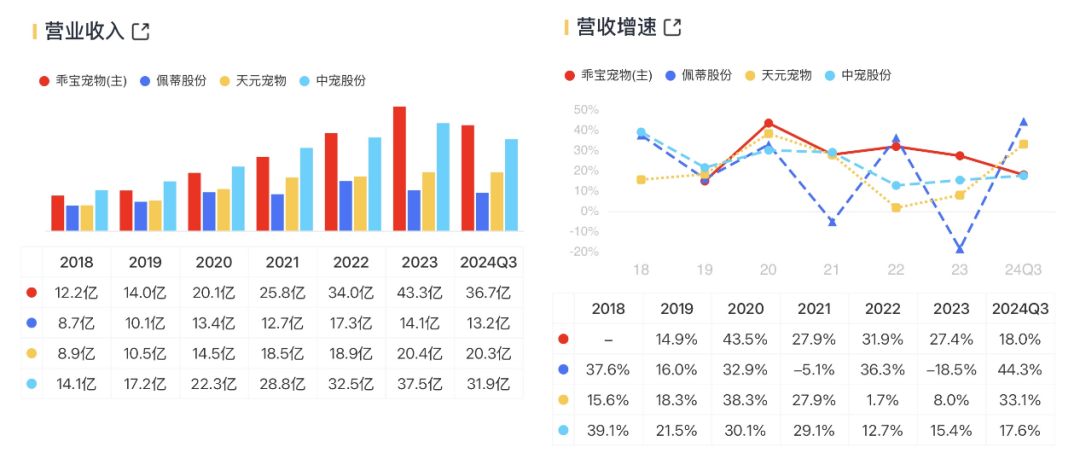

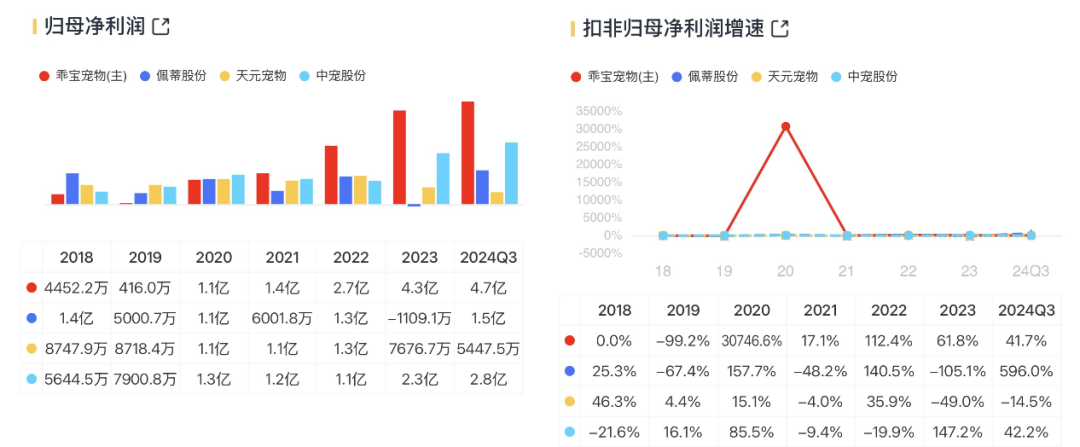

我们把公司与行业同类公司再做一个横向对比:佩蒂股份、天元宠物和中宠宠物。

从营收看,23年公司是天元宠物的2倍,24Q3是1.8倍,从增速看,公司最近三年平均增速高于行业,佩蒂股份最近三年增速不稳定,24Q3天元宠物增速有所上升。

从净利润看,23年公司是中宠宠物的2倍,24Q3看,佩蒂股份净利润恢复为正达到1.5亿,天元宠物的净利润相对偏低。从利润增速看,佩蒂股份有点不稳,天元宠物最近2期均为负值,中宠宠物增速高于公司。

毛利率看,公司的毛利率远远高于同业,还是体现出了规模优势,天元宠物的毛利率较低,只有不到17%。净利率看,公司仅高于中宠宠物3.5个点。24Q3佩蒂股份的净利率较高达到11.7%。

从费用看,公司的销售费用基本是中宠宠物的2倍,23年7.2亿,24Q3为6.9亿,佩蒂股份不到1个亿。看来营销还是能建立较强的护城河。研发费用普遍都不高,公司23年研发费用7300万,中宠宠物4791万,其他两家不到3000万,佩蒂股份24年净利率的增加需要另外分析。

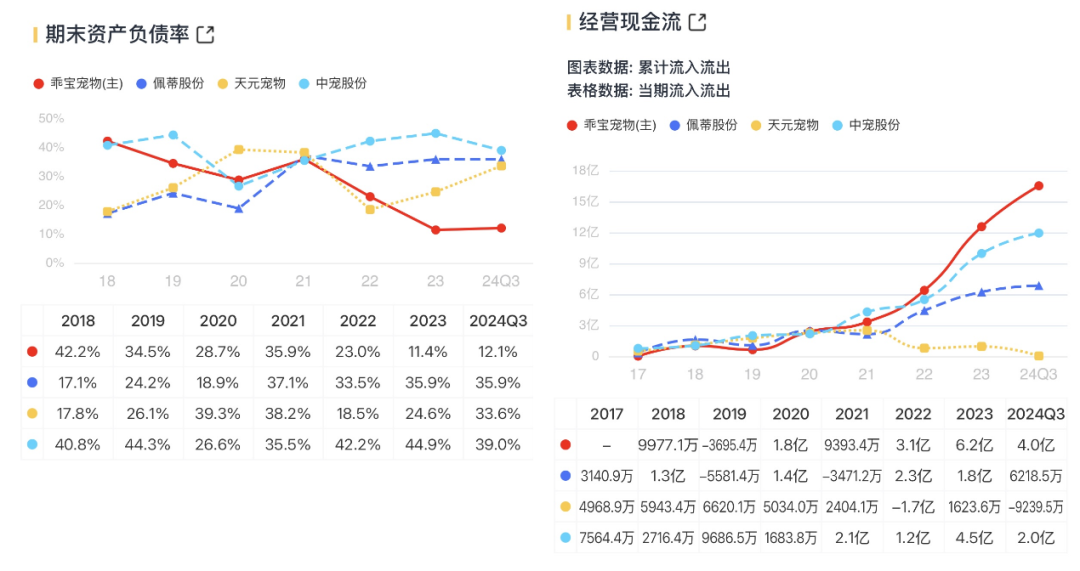

公司的负债率最低,从最高42%降到23年仅为11.4%,显示较好的管理能力,中宠宠物23年达到44.9%,远远高于行业平均水平。从经营现金流看,公司也是高出行业,中宠宠物也不不错,23年达到4.5亿。天元宠物的经营现金流表现最差,甚至出现负值。

从分红角度看,23年,公司分红与中宠宠物分红基本差不多,佩蒂股份最近3年没有分红,天元宠物最近2年每年分红4300万,24年公司分红已经1个亿。

整体ROE看,天元宠物起个大早,最近三年下降较大。中宠股份后起之秀,值得期待。

小结

公司在宠物食品领域目前处于中国的头部位置,公司靠营销建立起自己的护城河,但行业集中度不高,竞争依然激烈,公司的宠物零售产品已经成为第二增长曲线,随着25年公司募投项目的投产,有望进一步上一个台阶,拉到竞争对手的差距。不过公司的海外产能不够,增速低于国内,仍然需要长线布局。

(来源:沙隆巴斯研究的财富号 2025-01-09 07:01) [点击查看原文]