出品|WEMONEY研究室

文|王彦强

截至目前,17家A股上市城商行的三季报已全部披露完毕。

据WEMONEY研究室梳理,2024年前三季度,17家上市城商行合计实现营业收入3837.36亿元,同比增长3.93%;合计实现归母净利润1599.79亿元,同比增长6.67%。业绩增速要明显超过国有行和股份行。

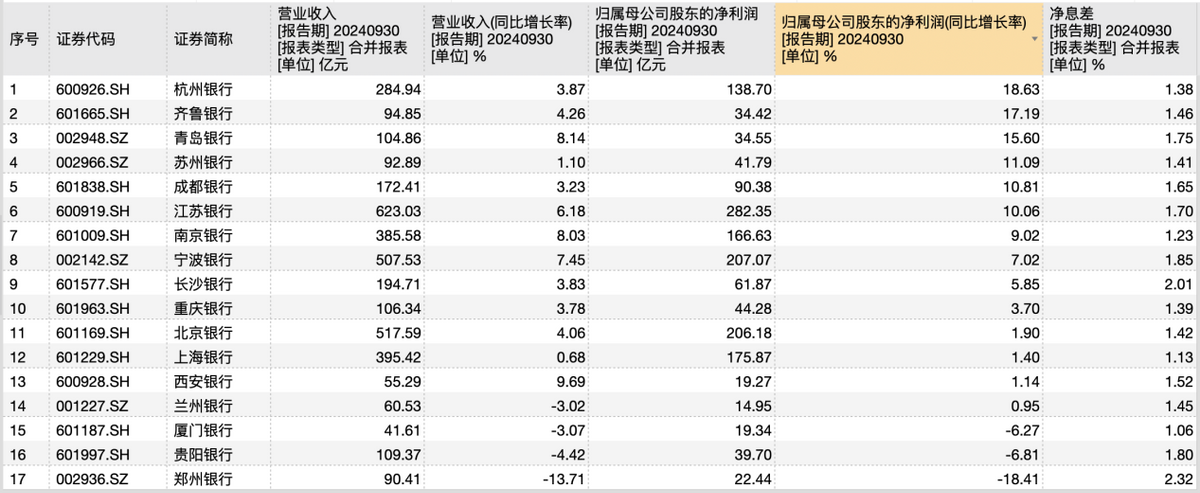

从营收来看,17家城商行中,有13家正增长,4家负增长。其中,西安银行同比增9.69%居首;从盈利来看,有14家正增长,3家负增长。其中,杭州银行同比增18.63%居首。

从资产质量来看,17家城商行的不良贷款率都在2%以下,整体保持稳定。其中,有7家城商行的不良贷款率在1%以下,成都银行最低,仅为0.66%。在拨备覆盖率方面,有15家城商行在200%以上,其中,杭州银行最高,达到543.25%。

截至2024年三季度末,17家城商行资产规模合计26.65万亿,较上年末增长9.40%;存款总额为15.61万亿,较上年末增长10.40%;贷款总额为13.36万亿,较上年末增长10.50%。

1、净息差整体承压,营收13升4降

从营收来看,17家城商行13升4降。杭州银行、齐鲁银行、苏州银行、成都银行、青岛银行、江苏银行、宁波银行、长沙银行、西安银行、北京银行、重庆银行、南京银行、上海银行实现正增长,而厦门银行、贵阳银行、郑州银行和兰州银行出现下降。

其中,西安银行、青岛银行、南京银行、宁波银行和江苏银行分别实现营业收入55.29亿元、104.86亿元、385.58亿元、507.53亿元和623.03亿元,同比增长9.69%、8.14%、8.03%、7.45%和6.18%,分别位列营收增长第一名至第五名。

17家上市城商行2024年三季报数据,来源:Wind

当然,在营收绝对金额方面,江苏银行、北京银行、宁波银行、上海银行和南京银行依然排名前五,分别实现623.03亿元、517.59亿元、507.53亿元、395.42亿元和385.58亿元,同比增长6.18%、4.06%、7.45%、0.68%和8.03%。

从净利润来看,2024年上半年,17家城商行14升3降,杭州银行、齐鲁银行、青岛银行、苏州银行、成都银行、江苏银行、南京银行、宁波银行、长沙银行、西安银行、北京银行、重庆银行、上海银行和兰州银行实现正增长,而贵阳银行、厦门银行和郑州银行出现下降。

其中,杭州银行、齐鲁银行、青岛银行、苏州银行和成都银行分别实现归母净利润138.70亿元、34.42亿元、34.55亿元、41.79亿元和90.38亿元,同比增长18.63%、17.19%、15.60%、111.09%和10.81%,分别位列归母净利润增长第一名至第五名。

在绝对净利润方面,江苏银行、宁波银行、北京银行、上海银行和南京银行依然排名前五,分别实现归母净利润282.35亿元、207.07亿元、206.18亿元、175.87亿元和166.63亿元,同比增长10.06%、7.02%、1.90%、1.40%和9.02%。

值得一提的是,在2024年三季度末,宁波银行净利润超越北京银行排名第二,而在半年报时,宁波银行还排在第三位。

从净息差来看,郑州银行、长沙银行、宁波银行、贵阳银行和青岛银行的净息差排名前五,分别为2.32%、2.01%、1.85%、1.80%、1.75%。而重庆银行、杭州银行、南京银行、上海银行、厦门银行的净息差排名靠后,分别为1.39%、1.38%、1.23%、1.13%、1.06%。

整体来看,17家城商行的净息差,除郑州银行、西安银行微增以外,其余均较上年末有所下滑,其中,南京银行降幅较大,三季度净息差较上年末下降0.81个百分点。

从资产规模来看,北京银行、江苏银行、上海银行、宁波银行和南京银行,依然位列城商行前五,分别为4.03万亿、3.86万亿、3.23万亿、3.07万亿、2.55万亿,北京银行继续领跑,总资产超4万亿。

截至2024年三季度末,17家城商行资产规模合计26.65万亿,较上年末增长9.40%;存款总额为15.61万亿,较上年末增长10.40%;贷款总额为13.36万亿,较上年末增长10.50%。

2、非息收入拉动业绩增长,8家非息收入占比超30%

从非利息收入占比来看,南京银行排名第一,为49.13%;其次为上海银行、杭州银行、苏州银行、江苏银行,分别为36.81%、35.87%、35.67%、33.08%。

而兰州银行、长沙银行、成都银行、贵阳银行和郑州银行的非利息收入占比较低,分别为24.92%、23.54%、21.09%、20.72%和18.31%。整体来看,17家城商行中,有8家城商行的非利息收入占比在30%以上。

17家上市城商行2024年三季报数据,来源:Wind

从投资净收益占营收的比重来看,南京银行排名第一,为27.41%;其次为上海银行、杭州银行、苏州银行、北京银行和江苏银行,分别为26.77%、20.97%、19.25%、19.10%和18.24%。

当然,从投资净收益金额来看,江苏银行的投资净收益最大,达到113.66亿元。其次为上海银行、南京银行、北京银行和宁波银行,其分别为105.84亿元、105.71亿元、98.86亿元和89.23亿元。

从成本收入比来看,前5名分别为厦门银行、苏州银行、宁波银行、兰州银行和青岛银行,分别为38.75%、35.33%、33.43%、30.31%和28.35%。虽然这五家城商行排名靠前,但整体成本收入同比都有所下降。

而西安银行、成都银行、重庆银行、上海银行和江苏银行的成本收入比相对较低,分别为25.18%、24.75%、24.04%、23.43%和20.17%。除西安银行微降2.15个百分点外,其余变化不大。

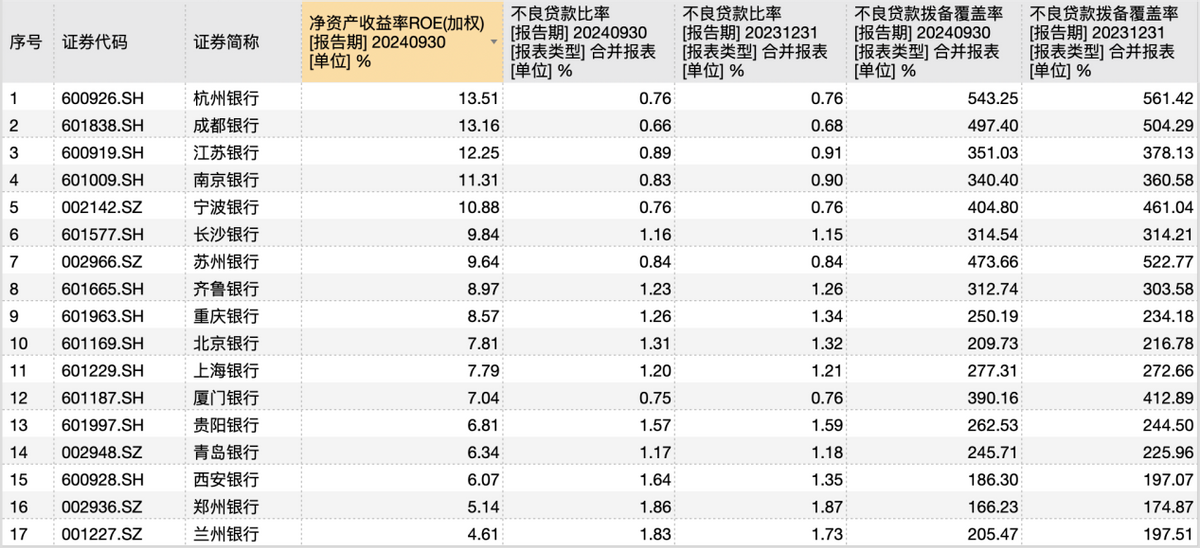

3、12家ROE在7%以上,不良率3平3升11降

从加权净资产收益率(ROE)来看,2024年前三季度,有12家城商行在7%以上,分别为杭州银行、成都银行、江苏银行、南京银行、宁波银行、长沙银行、苏州银行、齐鲁银行、重庆银行、北京银行、上海银行和厦门银行,其加权ROE分别为13.51%、13.16%、12.25%、11.31%、10.88%、9.84%、9.64%、8.97%、8.57%、7.81%、7.79%和7.04%。

而贵阳银行、青岛银行、西安银行、郑州银行和兰州银行的加权净资产收益率(ROE)在7%以下,其分别为6.81%、6.34%、6.07%、5.14%、4.61%。

17家上市城商行2024年三季报数据,来源:Wind

从资产质量来看,17家城商行的不良贷款率都在2%以下,整体保持稳定。其中,郑州银行、兰州银行、西安银行、贵阳银行和北京银行的不良贷款率排名前五,分别为1.86%、1.83%、1.64%、1.57%和1.31%。

而南京银行、杭州银行、宁波银行、厦门银行和成都银行的不良贷款率相对较低,分别为0.83%、0.76%、0.76%、0.75%和0.66%。其中,成都银行不良贷款率最低。

值得注意的是,17家城商行中,兰州银行、西安银行、长沙银行的不良贷款率较上年末有所升高,分别增长0.1个百分点、0.29个百分点、0.01个百分点。而杭州银行、宁波银行、江苏银行基本与上年末持平,剩余城商行均较上年末有所下降。

从拨备覆盖率来看,杭州银行、成都银行、苏州银行、宁波银行和厦门银行的拨备覆盖率排名前五,依次分别为543.25%、497.40%、473.66%、404.80%和390.16%。而青岛银行、北京银行、兰州银行、西安银行和郑州银行的拨备覆盖率相对较低,分别为245.71%、209.73%、205.47%、186.30%和166.23%。

值得一提的是,拨备覆盖率在300%以上的城商行中,除长沙银行和齐鲁银行微增以外,其余城商行的拨备覆盖率均较上年末有所下降。

整体来看,2024年前三季度,17家上市城商行业绩分化明显,非息收入占比及存贷款总额持续提升,不良贷款率持续下降,且加权ROE超7%的城商行达到12家。$杭州银行(SH751348)$

(来源:WEMONEY研究室的财富号 2024-11-06 19:23) [点击查看原文]