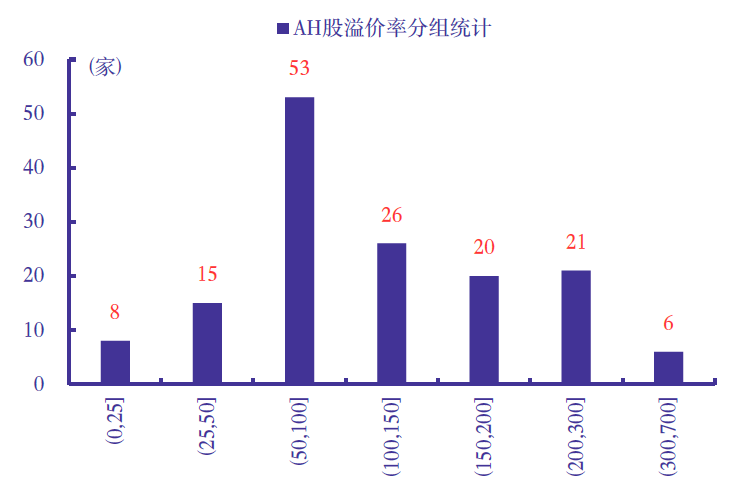

如果一家内地注册的公司,同时在内地和香港两地上市(即A股与H股),那它的股价会有区别吗?答案是当然。截至2024年2月29日,共有149家中国内地公司,同时在A股和H股市场上市交易,两者股价也却有不同。统计来说,全部A股对H股均有溢价,平均溢价率为128.07%,溢价率分布如下图所示(图片来源:银河证券研究院):

即:溢价率≤25%的有8家;25%<溢价率≤50%的有15家;50%<溢价率≤100%的有53家;溢价率分布在 100%-150%、150%-200%、200%-300% 的公司分别有 26 家、20 家、21 家;溢价率> 300%的公司共有6家。

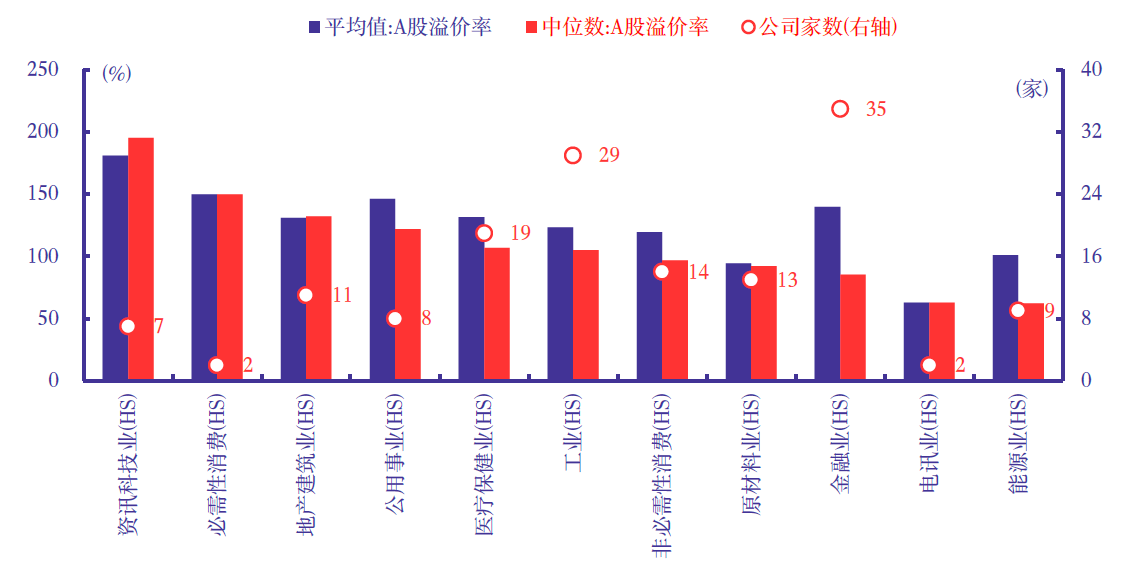

如上图(图片来源:银河证券研究院),按恒生一级行业分类来看,资讯科技业溢价率最高,为195.19%,共有7家;其次是必需性消费业和地产建筑业,行业溢价率中位数分别为149.83%、132.23%,分别有2家、11家上市公司;公用事业、医疗保健业、工业等行业的溢价率中位数也均高于100%,合计有 56 家上市公司;上市公司最多的是金融业,共有35家,其溢价率中位数为85.13%;能源业溢价率最低,中位数为 62.22%,电讯业溢价率也相对较低,行业中位数62.70%。(提醒注意:恒生一级行业与A股一级行业,在分类上有较大差异,切勿直接套用)

那是不是A股相对H股有溢价的行业,就不要买A股,容易买贵了呢?要想弄懂这个问题就需要弄清楚A股对H股溢价产生的根本原因:

1,交易制度不同

A股有涨跌幅限制,而港股理论上没有涨跌幅限制;A股目前是实行T+1交易制度,当天买入的股票,隔天工作日才能卖出,而港股实行T+0交易制度,当天买入的股票,当天就可以卖出;A股融券余额有限制,而港股市场更加成熟,做空交易更加普遍;A股外资流入额度有限,而港股市场允许资本自由流动。

总结就是H股市场化程度更高,价格涨跌幅空间更大,从而促进A股对H股产生溢价。

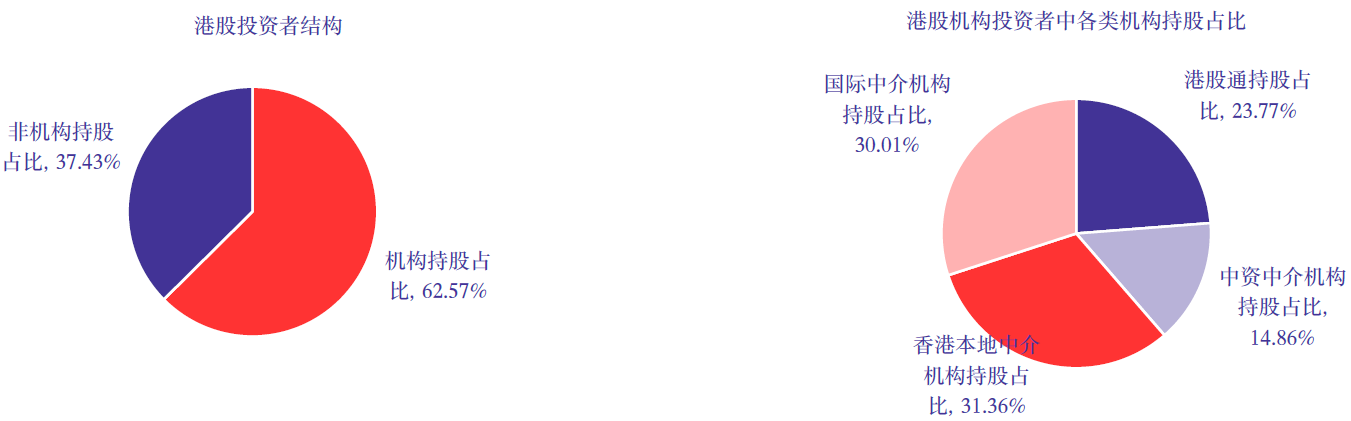

2、投资者结构不同

1)A股散户投资者较多,而港股以机构投资者为主,60%以上为机构投资者;且机构投资者中,国际投资者占比较高。因此,A股投资者和H股投资者对市场的看法和偏好存在较大差异。

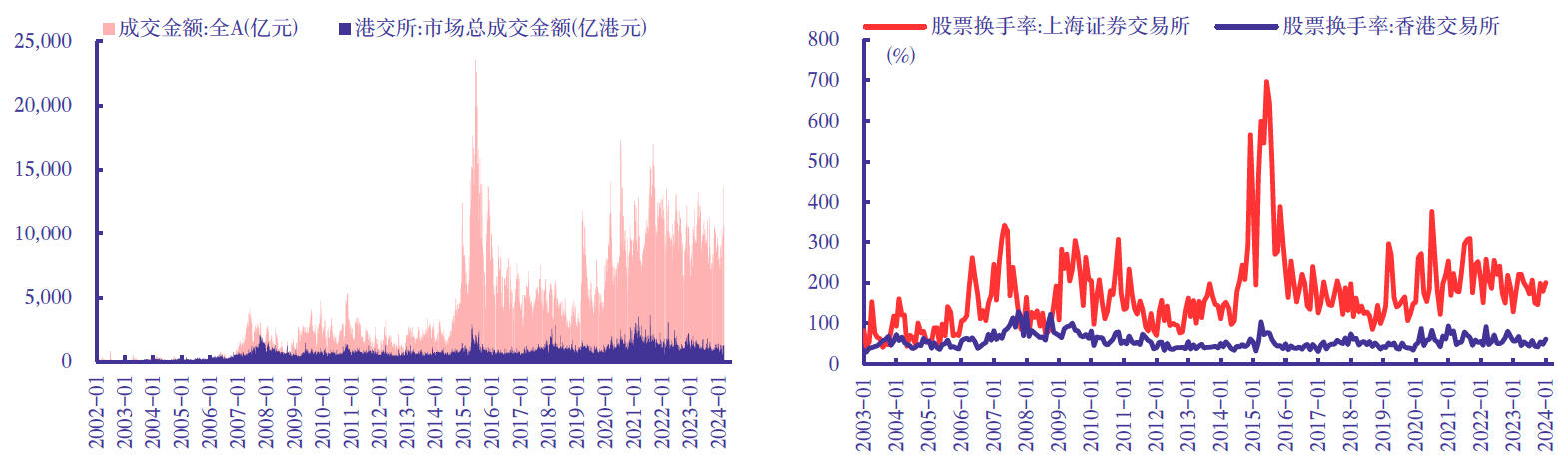

3、市场流动性不同

A股成交量大、换手率高,市场流动性充裕。而港股成交量小、换手率低,流动性不足(如下图所示,图图片来源:银河证券研究院),从而H股投资者要求更高的回报以补偿流动性风险,也会促进H股对A股的折价。

除此以外还有股息红利税不同等等政策上的差异。这些都会导致同时在A股和港股上市的公司,其基本面相同,但投资者在两个市场上买到的股票其价格上的差异。而且由于两个市场间分割,不能相互交易,所以才最终形成了这种A股对H股的溢价。

所以即使一家公司同时在内地和香港两地上市,A股相较于H股有折溢价,也不能简单地断定在某个市场买入就是划算的,还是需要具体问题具体分析。可是既然A股市场和H股市场存在这种同一家公司,同时上市的情况,就没有可能就此发现A股与H股间股价上面的关联性吗?当然有!关注我,下篇文章揭秘。

本资料不作为任何法律文件,资料中的所有信息或所表达意见。不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。我国基金运作时间较短,不能反映股市发展的所有阶段。市场有风险,入市需谨慎。

下面这些港股指数基金,总有一款适合你!

$华夏恒生ETF联接A(OTCFUND|000071)$

$华夏恒生ETF联接C(OTCFUND|006381)$

$恒生ETF (sz159920)$

$华夏恒生中国企业ETF发起式联接(QDII)A(OTCFUND|018336)$

$华夏恒生中国企业ETF发起式联接(QDII)C(OTCFUND|018337)$

$恒生国企ETF (sz159850)$

$华夏中证港股通50ETF发起式联接C(OTCFUND|018722)$

$华夏中证港股通50ETF发起式联接A(OTCFUND|018721)$

$港股通ETF (sz159711)$

$华夏恒生中国内地企业高股息率ETF发起式联接A(OTCFUND|017610)$

$华夏恒生中国内地企业高股息率ETF发起式联接C(OTCFUND|017611)$

$ ()$

$港股央企红利ETF (sh513910)$

$华夏中证香港内地国有企业ETF发起式联接(QDII)A(OTCFUND|020621)$

$华夏中证香港内地国有企业ETF发起式联接(QDII)C(OTCFUND|020622)$

$港股国企ETF (sh513810)$