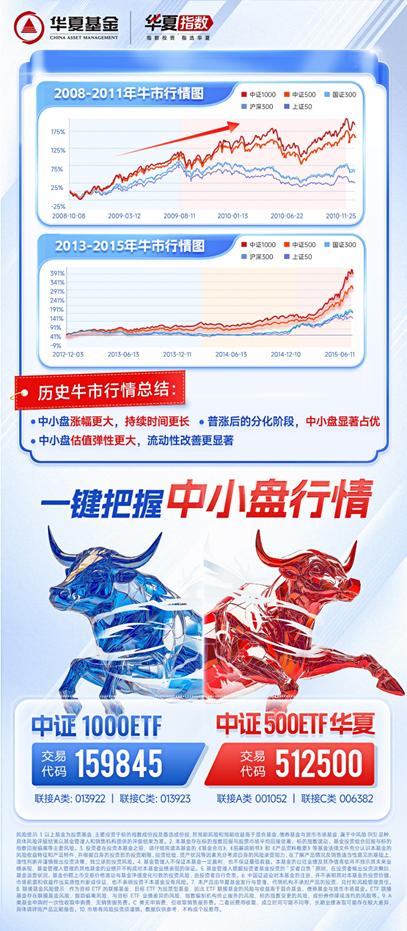

复盘历史牛市,中小盘弹性更高

回顾2008-2009年、2013-2015年两次大级别牛市行情,可以发现:

1、中小盘指数往往有更大的涨幅和更长的持续时间;

2、在普涨阶段各指数表现差距不大,但后期分化阶段,中小盘显著占优;

3、中小盘估值弹性更大,流动性改善更敏感。

2008-2010年行情:

以上证50、沪深300、国证300、中证500及中证1000等不同市值分段的代表性指数作为研究参考,比较行情最高点与最低点指数涨幅,可以发现成分股市值均值越小,指数涨幅越大。

分阶段看,中小盘指数行情持续时间更久。我们将2008-2011年行情分为两个阶段:

1、2008年11月至2009年8月为普涨阶段,大、中、小盘代表指数走势较为一致,中证1000和中证500涨幅更大;

2、2009年8月至2010年11月,行情开始分化,中小盘指数调整之后仍有较大幅度上涨,而大盘指数却明显回落。

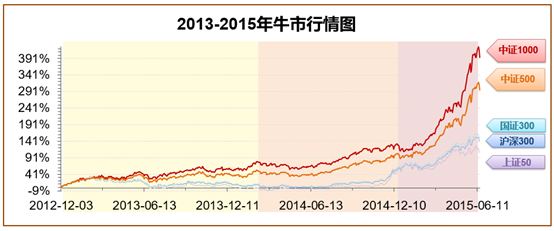

2013-2015年行情:

同样地,比较区间最高点与最低点指数涨幅,可以发现成分股市值均值越小,指数涨幅越大。

2013-2015年行情可以分为三个阶段:

1、2012年底至2014年5月,中小市值公司开始明显上涨,中证1000最大涨幅超70%,而大市值则处于震荡阶段;

2、2014年5月至2014年12月为普涨阶段,大、中、小盘指数涨幅差异不大,小市值略微领先;

3、2014年12月至2015年6月为分化阶段,中证1000和中证500显著跑赢上证50、沪深300、国证300等大盘指数。

由于中小盘是从2012年底开始上涨,贯穿三个阶段上涨,行情启动早,持续时间更长,涨幅更大,最终累计涨幅显著更高。而大盘启动于2014年5月,第二阶段普涨,第三阶段也明显跑输小微公司指数。

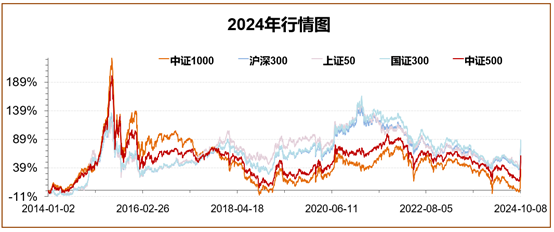

2024牛市风再起,关注中小盘

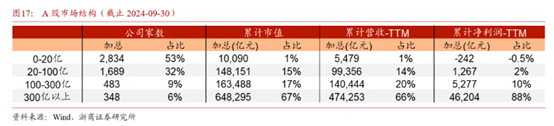

截至2024年9月30日,全部A股中,100亿市值以下公司合计有4523家,占比高达85%;累计市值15.8万亿,占比约16%;累计营收10.5万亿,占比约15%;累计净利润约1025亿元,占比约1.5%。可见,小盘股已经成为A股市场非常重要的部分。(数据来源:Wind、浙商证券)

流动性劣势的显著改善或许是驱动历次牛市里中小盘估值大幅扩张的因素之一。在指数最低点附近,市场风险偏好较低,成交额普遍较低,流动性较差,导致市场关注较低,估值较低。而随着市场风险偏好提升,所有指数流动性均在改善,尽管小微市值公司日均成交额仍是相对较小,但成交绝对值已经显著改善,带来市场关注度提升,估值扩张。

自2024年9月24日重磅政策出台以来,市场快速上涨,中小盘的流动性已经显著改善,也吸引了更多资金关注。建议积极关注中证500指数和中证1000指数接下来的演绎。

中证500指数聚焦中小盘成长,覆盖医药生物、电力设备、电子等新兴产业,成分股公司的规模实力处于沪深市场的中坚部分,既有优于小市值企业的稳定性,又具备进一步发展为大市值龙头企业的成长性。中证1000ETF(159845)跟踪中证1000指数,行业布局主要集中在医药生物、电子、电力设备、计算机等领域,“专精特新”浓度高,成分股中有超150余家专精特新小巨人企业,创新力、成长性十足。

$华夏中证500ETF联接A(OTCFUND|001052)$

$华夏中证500ETF联接C(OTCFUND|006382)$

$华夏中证1000ETF发起式联接A(OTCFUND|013922)$

$华夏中证1000ETF发起式联接C(OTCFUND|013923)$

#每日信息前沿#

#指数掘金小组#

风险提示:A类基金申购时,一次性收取申购费,无销售服务费;C类无申购费,但收取销售服务费。风险提示:1.本基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中风险(R3)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报信离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险,其联接基金存在联接基金风险、跟踪偏离风险、与目标ETF业绩差异的风险等特有风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资干本基金没有风险。7. 文中提及ETF涨幅为二级市场价格涨幅,基金场内价格不代表基金净值。8、定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。并不能规避基金投资所固有的风险,不能保证投资人获得收益。9、本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。市场有风险,投资须谨慎。数据来源:wind,华夏基金整理,数据仅供参考,不构成个股推荐。