一想到周末,富二的心情就不自觉地美丽了起来。但周五的大A却不咋明媚,三大股指均出现不同程度的下跌,沪指回到3100点下方。

但富二也发现,同样是面对市场的波动,投资者们的心态已与年初时截然不同。悲观的声音少了,淡定的气氛则更浓了;从情绪转好的角度,也能侧面看出大A在回暖。除了这种直觉性的观察,若要用数据来证明,富二也有可跟客官们好好唠唠的素材。

大A回暖的重要表现?

1、从市场表现来看,A股、港股、中概股在近期集体走强;港股的强势尤甚,一张表格就能带你领略。

数据来源:Wind,统计区间为2024年4月19日至5月24日。指数历史业绩不代表未来,也不作为本基金业绩的保证。

2、从资金流向来看,中国资产也成了“香饽饽”,近期受到全球资金的加速布局。2月以来,北向资金、南向资金分别净买入超1000亿和近2100亿元人民币,能够在一定程度上体现出中国资产的吸引力正在逐步回升。

且根据新兴市场投资基金研究公司(EPFR)统计,自2023年以来,海外主动资金流出中国市场的态势加剧,但近期流出压力明显减弱,A股和港股的净流出额度降至2023年四季度以来的最低值。有研究机构据此分析,在海外市场走弱的环境中,海外主动资金或更倾向于增配仓位和估值均较低的中国资产。

数据来源:EPFR,截至2024年5月15日。

那海外被动资金的情况如何?无论是追踪富时中国A50指数的香港市场ETF,还是主要投资中国资产的美国ETF,不乏出现显著资金净流入者。种种迹象均能展现,外资对于中国资产的态度,开始转向乐观。

外资大举加仓,主要都在买什么?

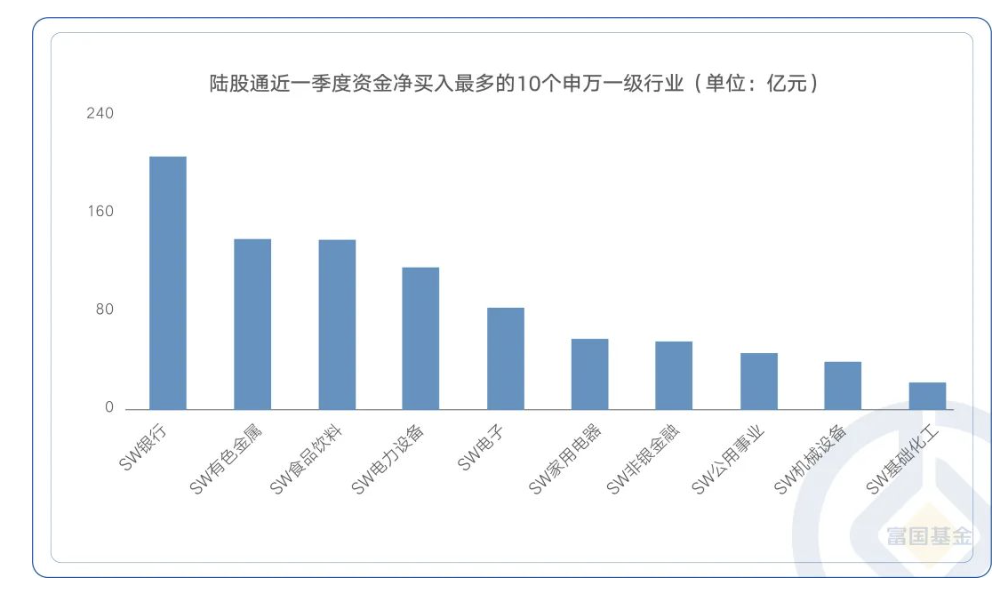

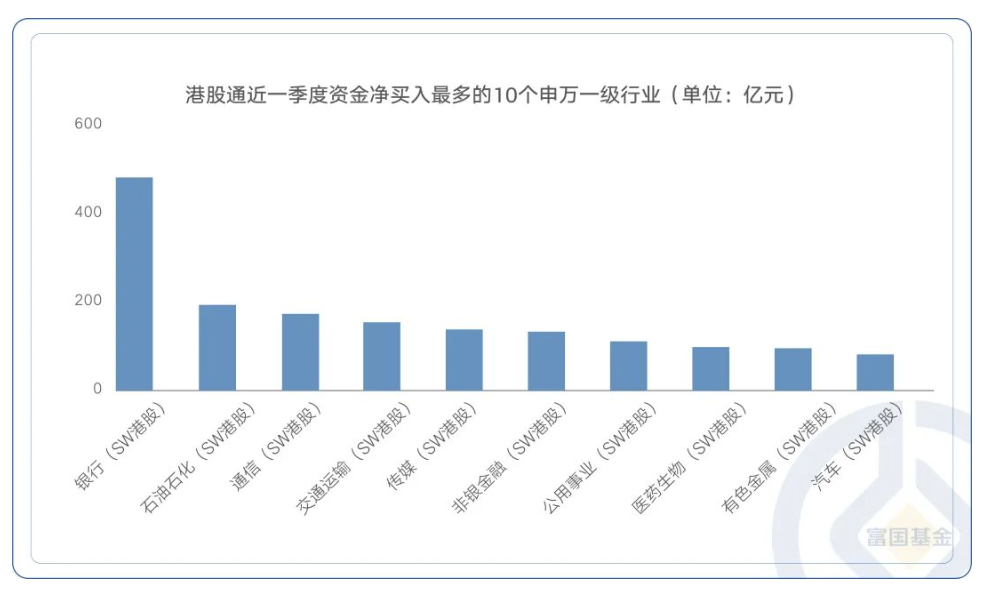

数据来源:Wind,统计区间为2024年2月24日至5月24日。

Wind数据显示,截至今日收盘的最近一个季度以来,陆股通和港股通“吸金”最多的10个申万一级行业,囊括了银行、非银金融、食品饮料、医药生物、电力设备等行业,大金融、有色金属、公用事业均出现在两份榜单中。

从受到资金青睐的行业来讲,净买入金额居前的行业基本都是较为优质的成熟赛道,大消费、新能源、大金融、汽车等板块,更是素有A股的“核心资产”之称。

除了通过布局个股来实现对核心赛道的增配,今年以来“聪明资金”大举涌入主流核心宽基,其实也能够体现出当前对于核心资产的布局,或已恰逢其时。

A股核心资产,怎么买?

细心的客官们可能已经发现了,相较于此前红利、高股息资产“一枝独秀”称霸A股的行情有所不同,近期的市场呈现出多个板块轮动向上的震荡格局。

市场主线尚不明确,因此在现阶段投资于某一板块的确定性还很难判断;但与此同时,随着主流宽基指数陆续收复年内失地,一些在前期表现较弱的行业和赛道又有所回暖。在这样的市场中,布局姿势的关键词很明确:把握“核心宽基”。

一方面,可以通过投资于跟踪宽基指数的被动产品,跟上市场,尽量避免错过后市的潜在行情;

另一方面,又可以避免押注于特定主题,有望实现对A股市场的整体布局,从而把握市场回暖过程中的投资机遇。

富二家有这样几只产品,就正好符合这一目的。

布局港股的核心资产,港股通互联网ETF(159792)就不失为一个优选。其跟踪标的HKC互联网指数聚焦于港股市场中的互联网企业,个股分布集中度高,在当前“红红火火”的港股市场中,更具锐度和弹性。

而在A股中,中证A50ETF(159591)和价值100ETF(512040)这两只产品也可供客官们选择。中证A50指数汇聚A股龙头、市值偏大,行业分布较为均衡、分散,具有非常典型的“核心宽基”特征;价值100ETF的标的指数是国信价值指数,在编制过程中,综合考虑企业的长期价值增长潜力和估值水平,使得该指数在震荡市中具备表现较为平稳的特征。

在中国资产强势“回归”的当下,投资者们想要更为松弛地布局A股回暖机遇,抓住核心、跟住主旋律,可能是性价比较高的方法。

富二家的:

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

$富国中证A50ETF发起式联接C(OTCFUND|021211)$

$富国中证价值ETF联接C(OTCFUND|007191)$

#午后A股突然集体拉升 发生了什么?##跌破3000or重返3100?本周A股怎么走?#

也欢迎客官们关注哦!

-#日富一日 布局A股核心资产-

各位客官,你们认为中国核心资产目前值得布局吗?会采用怎样的布局姿势?欢迎留言分享~