哈喽~大家好!

今天(10月18日),午后科技板块强势上行,沪指收复3200点大关,A股全天成交量再度突破两万亿,熟悉的感觉回来了!

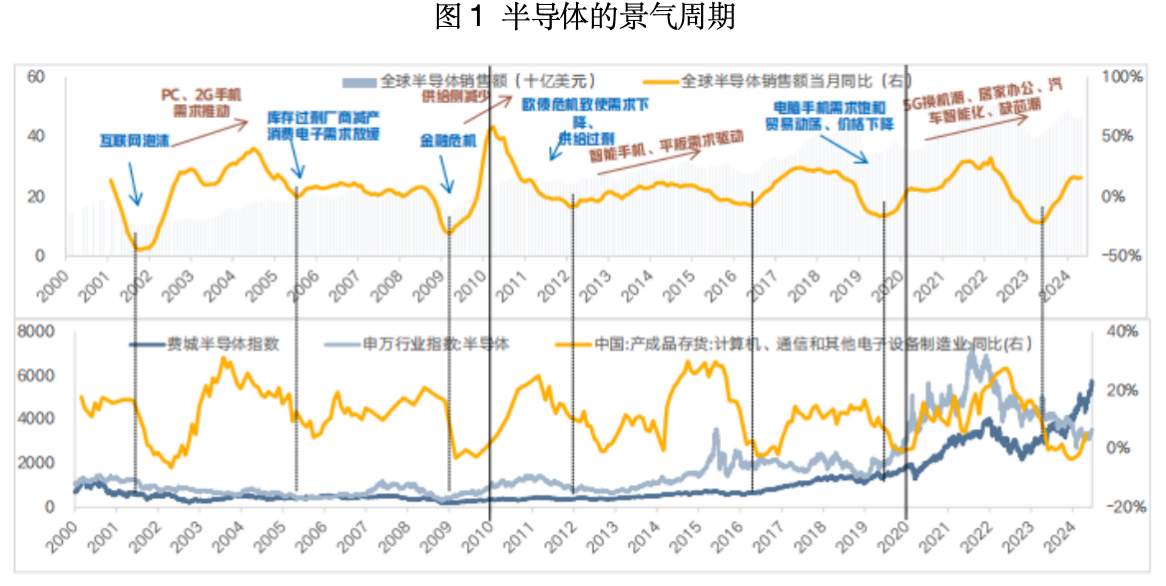

半导体行业经历周期性调整后,目前展现出复苏迹象。近期A股已披露业绩预告的上市公司中,半导体、消费电子等行业龙头业绩显著回暖,海外消费电子龙头景气度进一步确认,相关公司上调备货目标,产品周期与库存周期显示积极变化,全球及中国半导体销售额实现连续正向增长。

透过现象看本质,接下来本文将为你解读半导体行业复苏背后的底层逻辑。

1、 需求端:AI赋能或将掀起消费电子新一轮热潮

AI的技术革命带动服务器、AIPC、AI手机等更新换代需求,叠加下半年消费电子旺季拉动需求快速增长。WWDC大会上,某全球智能手机龙头发布了其AI手机最新进展,24年或成为端侧AI尤其是AI手机的发展元年。

此外,平板电脑、可穿戴设备等新品层出不穷,叠加A1、AR/VR等新技术方兴未艾,有望推动消费电子迈入新一轮创新热潮,消费电子产品需求将会稳步增长。IDC发布数据显示,2024年第一季度中国可穿戴设备市场出货量为3367万台,同比增长36.2%,伴随销量增长,市场出货节奏明显加快。

数据来源:Wind,截至2024年6月21日。

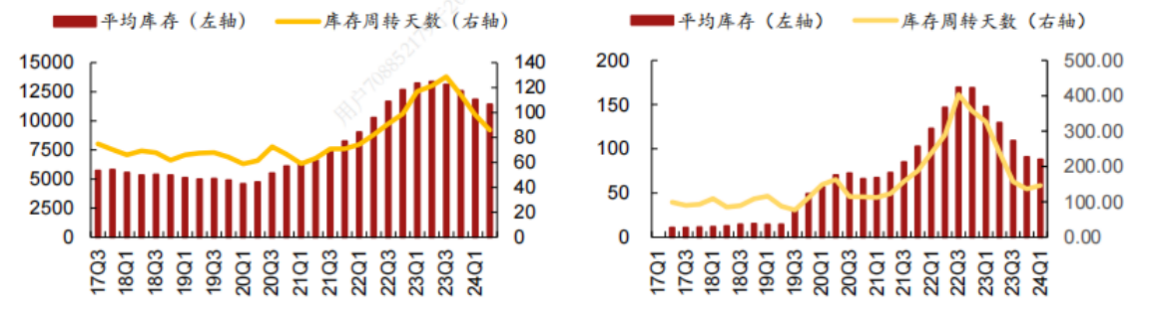

2、供给端:24年半导体芯片供给调整到位,库存见底

以手机链芯片为例,24Q1 全球手机链芯片大厂平均库存环比持续下降,联发科表示 Q1 智能手机补库势头明显。根据彭博数据,全球6家头部手机芯片厂商24Q1 平均库存为 114 亿美元,23Q4 平均库存为 118 亿美元,库存环比持续减少。24Q1 国内手机链芯片厂商平均库存环比微降,DOI 环比略有提升。根据同花顺和公司公告数据,国内3家头部手机芯片厂商的整体库存 24Q1 环比连续第六个季度下降。

左图 海外手机链厂商库存(百万美元)及周转天数;右图 国内手机链厂商库存(亿元)及周转天数

数据来源:彭博、同花顺、招商证券,截至2024年3月31日。

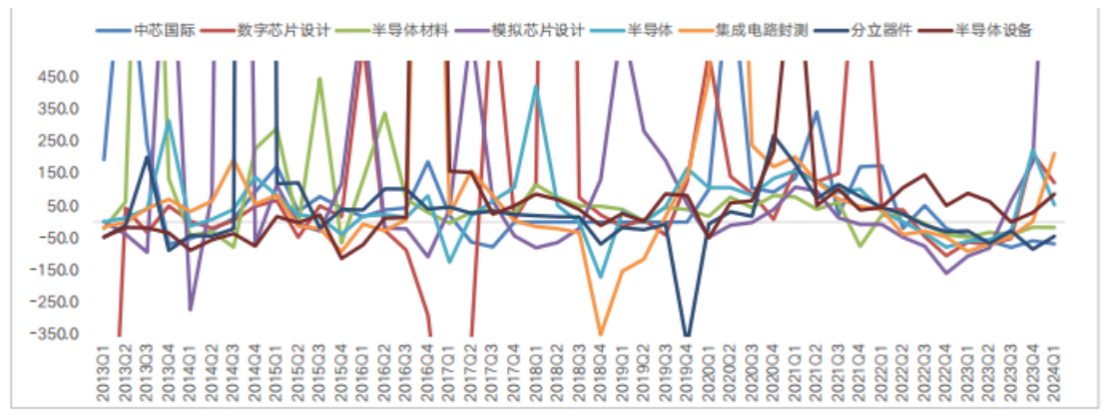

3、 业绩端:盈利从负增长区间走出来,进入上升周期

23年行业主动去库存,业绩下滑低基数,随着库存见底需求回暖,24Q1 IC设计板块营收同比增长30%,净利润同比增长399%,展望下半年半导体各环节有望应该迎来持续的环比改善。细分行业修复斜率来看,芯片设计、集成电路封测 > 半导体设备 > 半导体材料 > 分立器件、集成电路制造。

图 半导体及细分领域净利润增速(%)

数据来源:Wind,截至2024年7月2日。

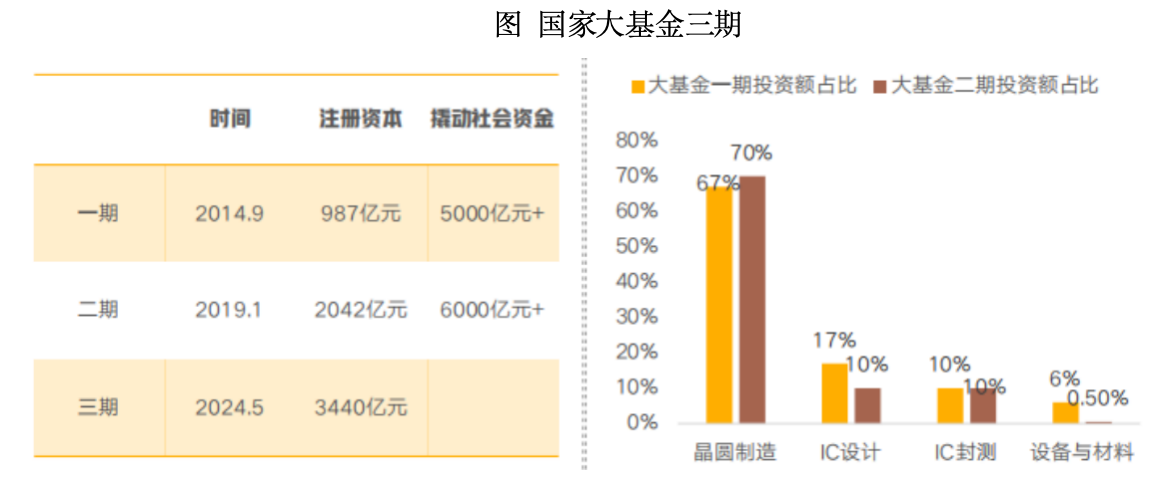

4、 国家三期大基金成立,政策催化

国家大基金三期于2024年5月24日成立,注册资本3440亿元,远超前两期之和。一期和二期大基金的投向都是晶圆制造为核心,占比分别为67%、70%,而IC设计和IC封测次之。对于三期大基金,本期大基金或将重点关注产业链中的卡脖子环节(如光刻机、光刻胶和DRAM芯片等),推进国内半导体全产业链的国产化进程,AI相关芯片也可能成为新的投资重点,给予产业中长期稳定向好的信心。

数据来源:华福证券,截至2024年5月31日。

5、中国半导体出口亮眼,向外突破

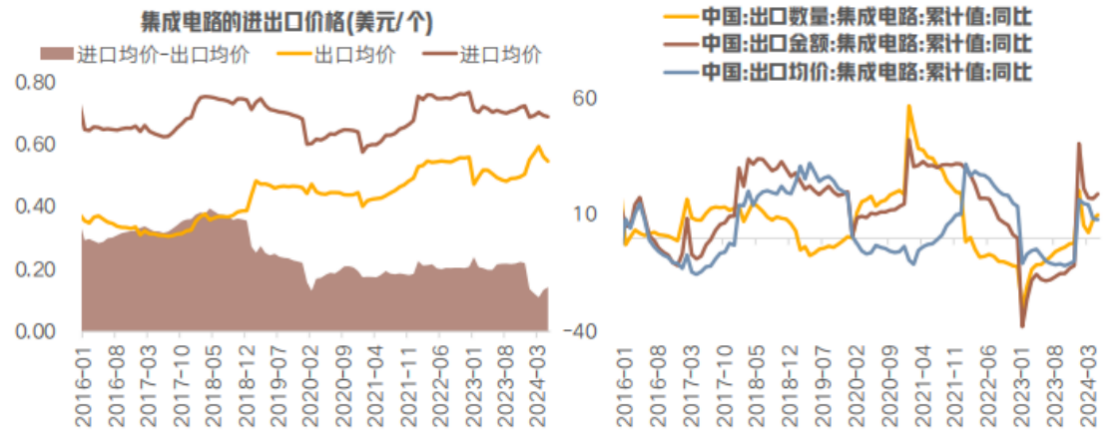

从中国的出口数据看,1-5月集成电路出口累计同比增速为19%,相比去年大幅好转,主要受益于全球半导体周期的向上复苏,从而实现市场的向外开拓。此外,值得注意的是,我们集成电路出口价格和进口价格的差距也在收窄。

图 集成电路的进出口价格和数量

数据来源:Wind,截至2024年5月31日。

芯片龙头ETF(516640)聚焦于芯片行业高成长龙头,风险等级R4;消费电子ETF(561100)专注于消费电子零部件及材料、消费电子产品及配件、消费电子服务等多个细分领域,风险等级R4,二者表现正与半导体行业复苏同频共振,速速关注起来呀!

$富国中证芯片产业ETF发起式联接A(OTCFUND|014776)$

$富国中证芯片产业ETF发起式联接C(OTCFUND|014777)$

#半导体板块疯涨 行情逻辑是啥?#

风险提示:

基金是一种长期投资工具,其主要功能是分散投资,降低投资单一证券所带来的个别风险。投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。请投资者关注ETF及ETF联接基金的特有风险,包括但不限于标的指数回报与股票市场平均回报偏离、标的指数波动、基金投资组合回报与标的指数回报偏离等。市场有风险,投资需谨慎。以上内容仅供参考,不代表对市场和行业走势的预判,也不构成投资动作和投资建议。