最近写过几篇文章,表达了我对食品饮料代表的质量因子和创业板代表的成长因子的关注。

随之而来的,就是不少读者来问,既然质量和成长可能要回归 C 位,中证红利ETF(515080)代表的红利因子是不是该放弃了?

这里就展开,多个角度聊聊。

轮动真开始了吗?

成长因子已经崛起了吗?红利开始落寞了吗?

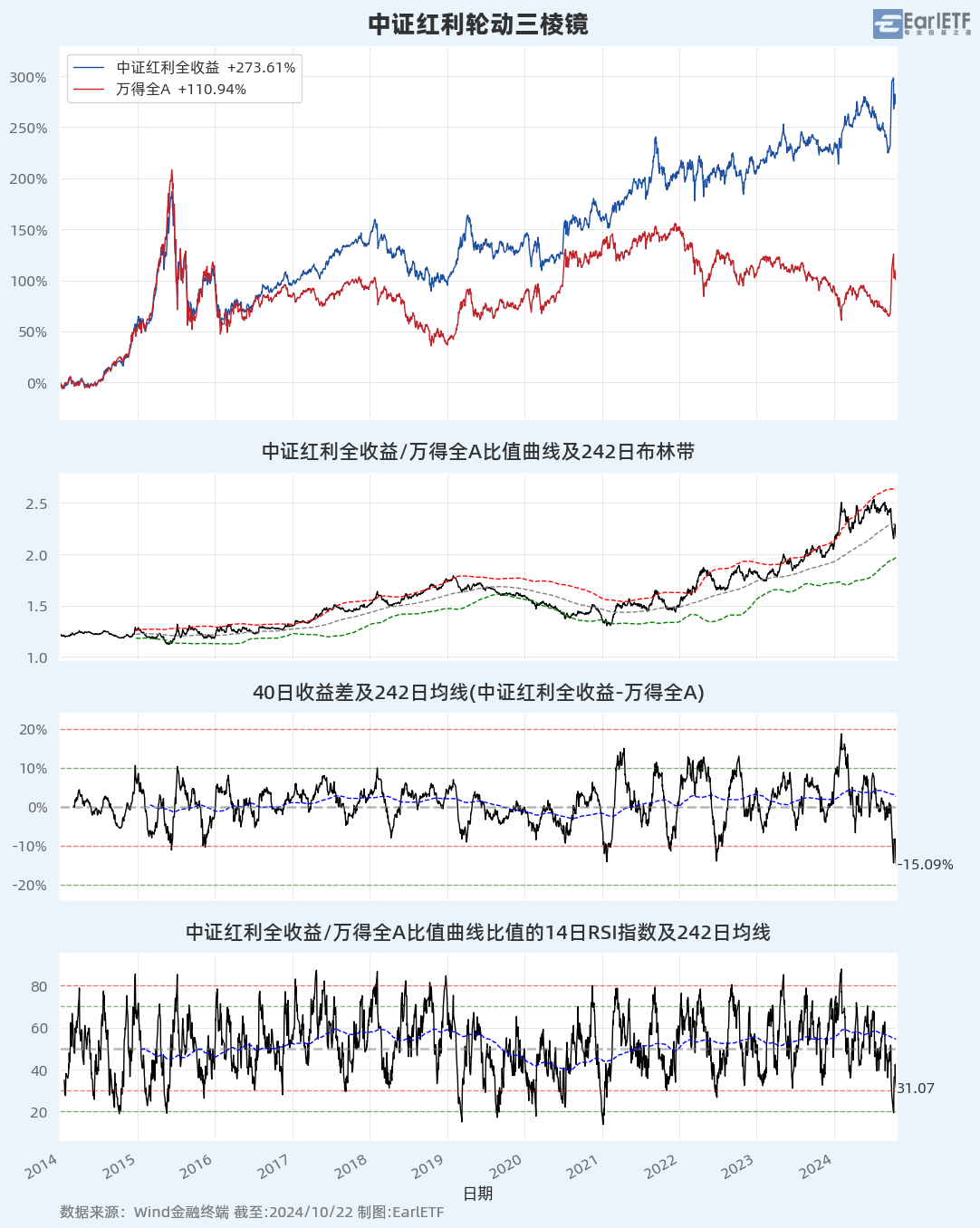

下面来放一张中证红利全收益指数相对万得全A 的新版轮动三棱镜。这张新版,是既包含了我在《捕捉风格轮动的新工具,两个!》中介绍的比值布林带和 40 日收益差两个工具,也包含了我在用 RSI 跟踪成长风格崛起,很有意思!中介绍的 比值 RSI,可谓是真正的三棱镜完成体了。

以下图看,说中证红利指数走弱,还为时尚早。

以第一张副图来看,比值布林带就回调至年线,距离击穿下轨还早,这意味着 2021 年初击穿上轨开始的走强趋势,从趋势角度还没终结。更何况,请注意比值布林线虽然 2021 年初击穿上轨,但也横盘了差不多一年,2022 年才走出明显趋势,其实回顾历史,风格转换耗时一两年的并不少,比如 2015 至 2016 年,击穿上轨后还盘整了 2 年。

以第二张副图 40 日收益差来看,这轮的极值和 2021 年迄今的几次差距不大。40 日收益差的年线还未下穿均值。

至于新加入的第三张副图,比值 RSI 指标来看,这次触及 20 点,的确是 2021 年迄今的一个新信号。但笔者此前分析成长因子时候也说了,这只是第一个信号,而且因为这波暴涨,所以信号的有效度还存疑,需要第二个信号去确认,就是中证红利指数相对万得全A 的比值 RSI 反弹到 70 点,就无力继续向上,无法向此前那样频频触及 80 点,如果到那时,或许才是中证红利指数相对 A股走弱的一个进一步的确认。

暂时,中证红利指数代表的红利因子转弱,还是一个需要去证实或者证伪的潜在风向。

另一种轮动你想过吗

谈及轮动,许多人会想到的都是红利走弱的轮动。

但是,作为一个经历过 2007 年牛市的老股民,我心中始终有一种必须做预案的场景——红利或者说价值板块站上 C 位。

是的,对于新生代基民,红利或者说价值板块,始终是一个防守概念。2021 年核心资产泡沫破裂之后,才轮动中证红利代表的红利因子的上佳表现。

但许多老股民应该都记得,在 2007 年那波牛市中,当“530”加印花税导致 A股尤其是小盘股暴跌之后,以银行为代表的红利股,曾经有多么强势接棒。

下图是 2007 年“530”之后,中证红利指数与中证1000 全收益口径下的表现对比,可以看到“530”后小盘股的行情就差不多熄火了,而中证红利指数却依然继续大涨50%+。

回首整个 2006 年到 2007 年的牛市,中证红利指数全程的进攻性,是高于中证1000 代表的小盘股的。这或许是许多新股民未曾想到的。

放眼未来,我始终觉得要为这种预案做好充足的可能。

毕竟无论是去年就开始的保险公司会计准则,还是“924”以来鼓励企业或大股东借贷回购,又或者是央企鼓励的市值管理,这一切都指向低估值个股的“复苏”需求。

如果未来美联储降息速度慢于预期,如果宏观经济不如预期那么乐观,或许热点会重新回到年初 A股红利领涨的格局,这时候红利板块就不是防守利器,甚至会化身进攻利器了,这种轮动可能性不可忽略。

也正因此,至少就我自己而言,是要牢牢拿稳红利持仓的不动摇的。

指数赚钱与你赚钱不是一回事

上面聊的是指数强弱本体,其实我觉得在考虑持有中证红利指数的问题上,拿得住拿不住,也是一个需要考虑的问题。

是的,指数赚钱,不等于基民赚钱。能不能早早入场,能不能拿得住,至关重要。

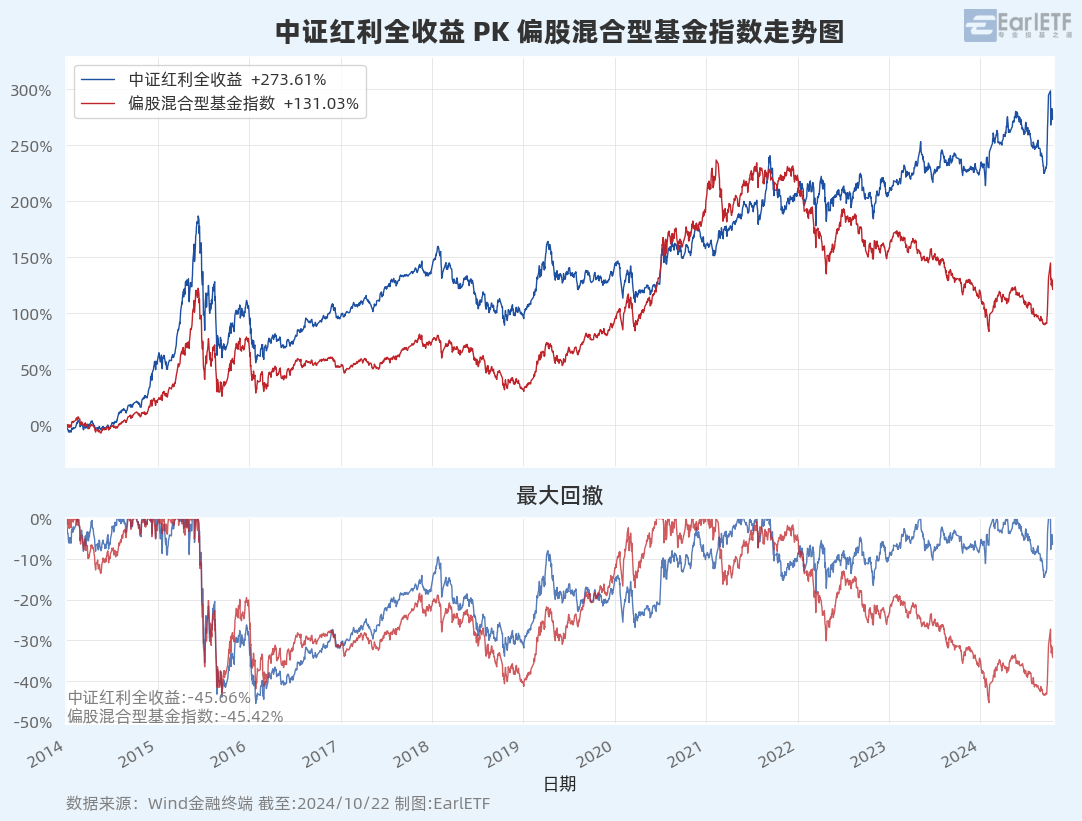

下图是中证红利全收益指数和万得偏股混合型基金指数的走势对比。我采用的是中证红利指数修订编制规则,采用股息率加权后 2014 年迄今的走势对比。

相对 2019 年的起点,万得偏股混合型基金指数其实依然累计了不少的收益,但有多少人觉得偏股基金整体体验好的?更多人是在 2020 年下半年甚至 2021 年初才入场,体会到的是此后 40%+的回撤。因为受不了回撤而离场,倒在黎明之前的案例,相信诸位在网上也不是没听到过。

相比之下,中证红利全收益指数在 2019 年和 2020 年虽然以绝对收益而言还算不俗,但与偏股基金指数比较相对收益,的确表现不算起眼,但也胜在这种温和,所以后面回撤很小,最大回撤也不到 20%,2023 年开始屡屡新高,持有人体验是相当好。所以在我看来,对于普通基民,中证红利ETF(515080)这类品种,依然是提升持有体验,进而提高长期实际收益率的“利器”。更何况,每季度分红的机制,也提供了一种落袋为安这第二重的保护机制。