一、热点事件

近期,随着“双十一”预售启动,消费者购物热情高涨,带动消费板块的关注度不断提升。惠民生与促消费政策的持续落地进一步助推了消费行业的复苏,家电、美妆等细分领域表现尤为亮眼。特别是家电行业,得益于“以旧换新”政策的推动和“双十一”促销活动,销量显著提升。

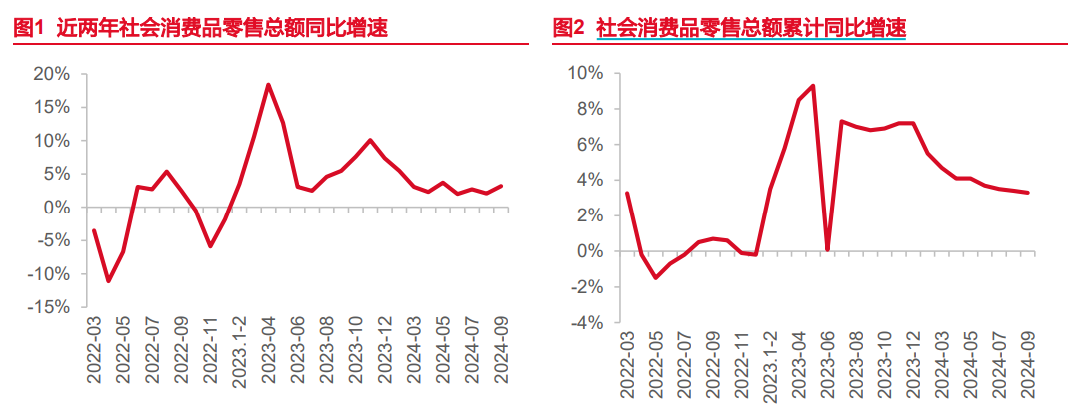

宏观数据也显示,2024前三季度社会消费品零售总额同比增长3.3%,9月份增速加快,反映出消费市场逐步回暖的趋势。家电、数码产品的补贴政策成为促进消费的主要动力,预计这一趋势将在四季度继续推动消费板块的整体复苏。资金对国货崛起、性价比消费、品牌出海等主线的配置需求增加,相关领域表现出较高成长潜力。

总体来看,消费板块在政策支持下复苏动能增强,随着“双十一”的推动,可选消费ETF(562580)、港股消费ETF(513230)、恒生科技指数ETF(513180)等相关领域成为市场资金重点关注的方向,未来有望继续获得资金青睐。

二、热点点评

1、2024年双十一:各平台抢跑开售,关注国牌崛起

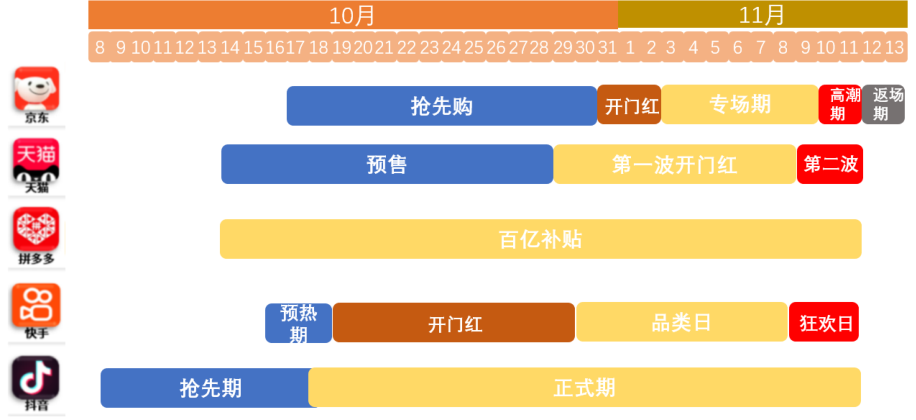

2024年“双十一”预售启动,对比往年规则,2024年各平台竞争更加激烈,通过提前抢跑&拉长活动周期等方式,锁定消费者,刺激大促消费。其中,天猫恢复预售(24年618取消预售),丰富大促玩法,但满减折扣力度(满300-50)和去年基本相当,而京东、抖音折扣力度有所加大、更加灵活。

2024年双十一平台竞争更加激烈,活动时间提前、活动周期拉长,这意味着:更多的消费需求被聚集到大促期,让商家的高额促销及投放持续更长时间。双十一销售额在Q4之中的占比变得更高,品牌商家的双十一表现对于Q4的收入比往年更为重要。关注国牌崛起,在大促竞争更激烈过程中,国内品牌的本土营销&运营优势有望得到更好发挥。对于商家而言,平台新增福利政策、加大资源投放,有助于降低商家成本。

各平台2024年双十一大促时间整理

2、“双十一”叠加以旧换新补贴,家电行业迎来历史性折扣和内销增长机遇

本次“双十一”,家电行业的促销力度尤为突出,特别是在国家“以旧换新”补贴与“双十一”活动叠加的情况下,空调、冰箱等家电的优惠力度空前,许多产品价格达到历史最低。京东平台的小家电和智能家电也加入了补贴行列,享受20%的补贴,进一步吸引消费者。此次双重补贴的推出,预计将大幅拉动家电品类在第四季度的内销增长。

此外,龙头企业在补贴政策中更具优势,得益于其健全的资质和广泛的线下渠道布局,这些企业能够更加充分地参与全国范围内的“以旧换新”政策,而部分小品牌由于缺乏线下网络,难以参与跨省补贴,这可能会加速市场整合,推动龙头品牌进一步扩大市场份额。家电行业的补贴政策将使白电受益最大,尤其在“双十一”期间补贴效果显著,黑电同样受益于双重补贴。综合来看,家电板块在四季度的内需和基本面改善,将为市场带来估值弹性,值得投资者重点关注。

3、9月消费市场表现超预期,Q4进入全年消费旺季

2024年9月,社会消费品零售总额41112亿元,同比增长3.2%,高于Wind一致预期(+2.3%),消费市场表现超预期。分渠道来看,线上消费增速快于线下消费,9月线上消费维持较快增长。截至9月,网上商品和服务零售额和实物商品网上零售额累计同比分别达8.6%和7.9%,增速较上月环比下降0.3和0.2pct。分品类来看,9月网上零售额吃、穿用分别累计同比增长17.8%、4.1%、7.2%,较上月增速环比-1.3pct、-0.9pct、+0.2pct。同时,线下消费环比改善明显。根据社零、网上商品及服务零售额推算,9月线下社零同比5.6%,增速较上月环比上升3.6pct。

四季度进入全年消费旺季,预计消费需求加速兑现,叠加“双十一”活动促进,2024年消费需求复苏观察窗口期到来。

三、相关产品:

1、可选消费ETF(562580)及联接基金(A类:021365,C类:021366)跟踪中证全指可选消费指数(000989.SH),反映沪深两市可选消费行业内公司股票的整体表现。按申万二级行业分类,指数前三大行业依次为:白色家电(28.4%)、乘用车(22.4%)、汽车零部件(18.9%),家电占比较高,受益于双十一机遇。

$华夏中证全指可选消费ETF发起式联接A(OTCFUND|021365)$

$华夏中证全指可选消费ETF发起式联接C(OTCFUND|021366)$

2、港股消费ETF(513230)及联接基金(A类:017832,C类:017833)跟踪中证港股通消费主题人民币指数(931455.CSI),选取港股通范围内流动性较好、市值较大的50只消费主题相关股票,以反映港股通内消费类股票的整体表现。从行业分布来看,指数中互联网电商、新能源车、运动服装等行业均有较高占比,符合新兴消费发展方向,与“双十一”消费热点具有较高相关性。

$华夏中证港股通消费主题ETF发起式联接A(OTCFUND|017832)$

$华夏中证港股通消费主题ETF发起式联接C(OTCFUND|017833)$

3、恒生科技指数ETF(513180)及其联接基金(A类:013402,C类:013403)跟踪恒生科技指数 (HSTECH.HI),选取最大30间于香港上市的科技企业。指数前十大成份股合计权重近70%,高度聚焦互联网平台发展,契合“双十一”投资主题。

$华夏恒生科技ETF发起式联接(QDII)A(OTCFUND|013402)$

$华夏恒生科技ETF发起式联接(QDII)C(OTCFUND|013403)$

数据来源:Wind,中泰证券,中信建投证券,东海证券,华夏基金,截至2024.10.23。以上产品风险等级为R4(中高风险),以上基金属于股票基金,风险与收益高于混合基金、债券基金与货币市场基金。个股不作为推荐。指数表现不代表产品业绩,二级市场价格表现不代表净值业绩。

本基金为ETF基金,投资者投资于本基金面临跟踪误差控制未达约定目标、指数编制机构停止服务、成份券停牌等潜在风险、标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、标的指数变更的风险、基金份额二级市场交易价格折溢价的风险、申购赎回清单差错风险、参考IOPV决策和IOPV计算错误的风险、退市风险、投资者申购赎回失败的风险、基金份额赎回对价的变现风险、衍生品投资风险等。

对于ETF联接基金,基金资产主要投资于目标ETF,在多数情况下将维持较高的目标ETF投资比例,基金净值可能会随目标ETF的净值波动而波动,目标ETF的相关风险可能直接或间接成为ETF联接基金的风险。ETF联接基金的特定风险还包括:跟踪偏离风险、与目标ETF业绩差异风险、指数编制机构停止服务风险、标的指数变更的风险、成份券停牌或违约的风险等。

上述ETF中有为境外证券投资的基金,主要投资于香港证券市场中具有良好流动性的金融工具。除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,上述基金还面临香港市场风险等境外证券市场投资所面临的特别投资风险,包括境外市场股价波动较大的风险、汇率风险、港股通机制下交易日不连贯可能带来的风险等。T+0特别风险提示:跨境ETF实行T+0回转交易机制(即当日买入,在交收前可以于当日卖出),资金运作周期缩短,可能带来短期波动风险。

投资者在投资基金之前,请仔细阅读基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。基金主要投资于标的指数成份股及备选成份股,在股票基金中属于较高风险、较高收益的产品。

本资料不作为任何法律文件,观点仅供参考,资料中的所有信息或所表达意见不构成投资、法律、会计或税务的最终操作建议,我公司不就资料中的内容对最终操作建议做出任何担保。在任何情况下,本公司不对任何人因使用本资料中的任何内容所引致的任何损失负任何责任。市场有风险,入市需谨慎。