2024年以来,资金持续借道指数基金入市,指数化投资动能强劲。据统计,2024年前两个月,全市场宽基ETF狂揽3500亿,份额增超1500亿份。

提到宽基指数,大家往往首先联想到沪深300、上证50等,其实,中证500也是一只极具代表性且热度很高的指数。

中证500指数在A股市场中先剔除了沪深300成分股,再选取总市值最大的500只股票,综合反映A股市场中一批中小市值公司的股票价格表现。

A股中生代——中盘风格鲜明,成长中坚力量

中证500指数成分股汇聚了一批“专精特新”细分赛道的优质企业,反映了新兴经济发展方向,其与沪深300指数成分股没有重叠,具有规模风格互补性。从成分股市值分布情况来看,中证500指数成分股以中小市值为主,平均市值为237.33亿元,市值中位数为222.54亿元。

中证500指数前十大成分股

如果把指数比作人,那么上证50、沪深300是“老牌的”、“成熟的”,但常常“身负重任”、“身不由己”;而创业板50、科创板50则是“青涩的”、“激进的”,但“稚气未脱”、难以把控。

中证500,不偏不倚、位居其中,成分股大部分已度过了初期成长期,处于相对稳定成长的阶段,形成了较成熟的公司治理架构,拥有优秀的产业运营经验,在其所处细分行业形成了一定程度的规模效应。囊括了A股的“中生代”的中证500可以说是A股的中坚力量。

情绪稳定——行业配置均衡,聚焦创新成长

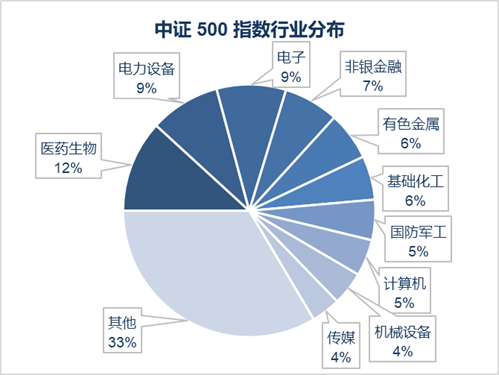

从行业分布来看,中证 500 指数的行业配置均衡,行业覆盖较广。截至2024年2月29日,前五大权重行业(申万一级)分别是医药生物11.80%、电力设备9.03%、电子8.89%、非银金融7.06%、有色金属6.19%。

中证500指数可以用均衡这个词来形容,行业权重占比最高的医药生物行业也仅仅占比11.8%,而这种分散化将会给指数的稳定性带来更大的保障。

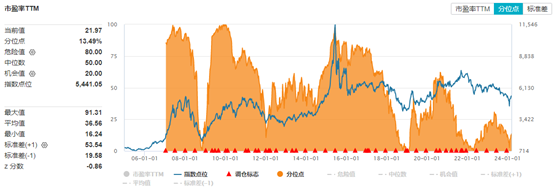

不仅如此,中证500指数目前的估值水平位于历史13.49%的分位点,可以说处在一个相对比较低的投资位置,相对于其他宽基指数有着较高的安全边际。

中证500指数 (000905.SH) 市盈率分位点

数据来源:Wind,统计区间为 2005.12.31-2024.3.11

投资价值——历史表现较优,投资性价比高

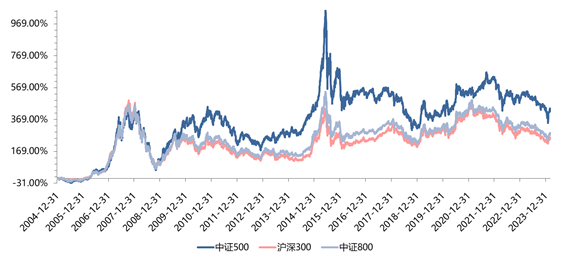

从历史表现来看,中证500指数具有高弹性、较高收益的特征。自基日(2004.12.31)以来,中证500指数累计收益高达434.96%,高于同期中证800指数的284.32%,沪深300指数的253.08%。

数据来源:Wind,截至2024.3.7,中证500指数近五个完整会计年度(2019-2023年)收益率分别为26.38%、20.87%、15.58% 、-20.31%、-7.42%,指数历史业绩不预示基金产品未来表现。

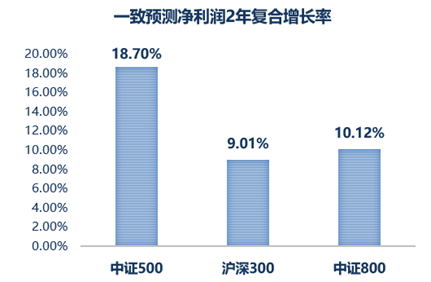

中证500指数一致预测净利润2年复合增长率为18.71%,沪深300指数、中证800指数分别为9.01%和10.12%。综合来看,盈利预期叠加估值低位,中证500指数当前具有较高的投资价值。

数据来源:Wind,截至2024.3.7,预测来自万得一致预期

相关产品:

中证500ETF华夏(512500)

场外联接(A类:001052;C类:006382)

$华夏中证500ETF联接A(OTCFUND|001052)$

$华夏中证500ETF联接C(OTCFUND|006382)$

$华夏中证500ETF$

风险提示:1.以上基金为股票基金,主要投资于标的指数成份股及备选成份股,其预期风险和预期收益高于混合基金、债券基金与货币市场基金,属于中风险(R3)品种,具体风险评级结果以基金管理人和销售机构提供的评级结果为准。2.本基金存在标的指数回报与股票市场平均回报信离、标的指数波动、基金投资组合回报与标的指数回报偏离等主要风险。3.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特件,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。4.基金管理人不保证本基金一定盈利,也不保证最低收益。本基金的过往业绩及其净值高低并不预示其未来业绩表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。5.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。6.中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益作出实质性判断或保证,也不表明投资于本基金没有风险。7.本产品由华夏基金发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。8.联接基金风险提示:作为目标ETF的联接基金,目标ETF为股票型基金,因此ETF联接基金的风险与收益高于混合基金、债券基金与货币市场基金。ETF联接基金存在联接基金风险,跟踪偏离风险,与目标ETF业绩差异的风险,指数编制机构停止服务的风险,标的指数变更的风险,成份券停牌或违约的风险等。9.A类基金认购时一次性收取认购费,无销售服务费;C类无认购费,但收取销售服务费。二者因费用收取、成立时间可能不同等,长期业绩表现可能存在较大差异,具体请详阅产品定期报告。10.市场有风险,投资须谨慎,以上个股不作推荐。