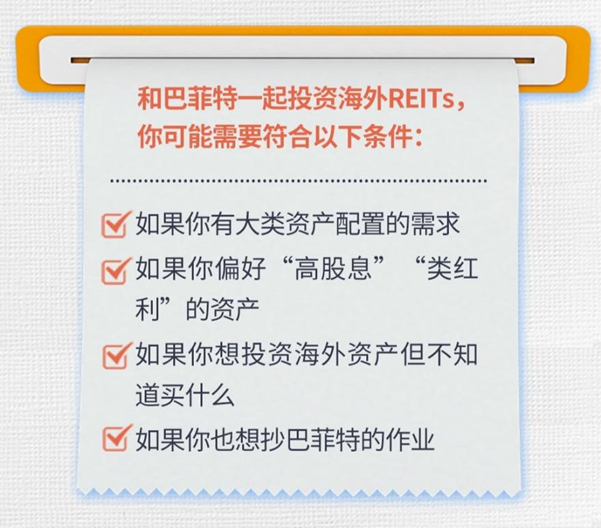

#欧洲央行宣布降息 黄金创历史新高# 巴菲特重仓!十块钱就能当房东!

就资产配置的标的而言,除了股票、债券以外,有一个非常重要的领域,那就是不动产,俗称买房。现在在国内说买房,可能不是一个好推荐,但是,如果是说在国境外买房呢?

美国不动产市场处于2007年次贷危机崩盘之后的触底回升阶段,长期来看风险已经释放完毕,新的上行周期正在逐渐展开。当前,漂亮国经济依然强势,其资产吸引力强,包括巴菲特旗下的伯克希尔哈撒韦公司在内的养老金和保险机构一众机构,都重仓神秘的海外REITs。

简单来说,REITs是一种投资工具,主要投资于能够产生稳定租金收入的基础设施、办公、商业、酒店等持有型不动产。由于租金收入现金流稳定、可预测性强,可以有效地分散风险且相对独立于其他市场的走势,使其拥有避险属性,往往被视为优质的配置类资产。

第一,选择一只靠谱的基金!

传统的买房投资方式是个人直接持有不动产产权,但就投资来说,有一种更为便捷的投资方法,为大家推荐一只投资于美国不动产的QDII基金——诺安全球收益不动产证券投资基金。

诺安全球收益不动产(基金代码320017)是国内最早的公募QDIIReits基金,发行与2011年9月23日。诺安全球不动产的投资策略是投资全球范围的优质不动产,而实际上该基金持有的全部地产REITs都投资于美国本土,均衡分布在公寓、医疗、写字楼、商业、仓储和工业类物业,从这一点来看,该基金有较强的主动管理风格。

定性层面,本基金主要从标的业态、租约状况、资产质量、管理能力、分红能力等五个维度对标的REITs进行研判;定量层面,本基金主要从估值水平以及第三方评级等方面对标的REITs进行分析。本基金投资于 REITs 的比例不低于基金资产的 60%:本基金不直接购买不动产,也不投资于以抵押贷款利息收入为主要收入来源的抵押类 REITS。

对于国内来说,海外REITs属于相对稀缺的投资产品,仅有的几只投资海外REITs的基金还有一定的购买金额上的限制。诺安全球收益不动产(QDII)投资的美国REITs含量超99%,不限额。

第二,海外REITs的几个重要优势!

首先,它是分散风险的最佳标的。一方面,REITs的收益现金流稳定、可预测性强,REITs的波动性通常低于大多数股票。另一方面,REITs的收益主要来源于不动产的租金收入,与主要投资品相关性较弱,在股债波动的行情下,更容易走出独立行情,这从组合角度看,能够降低资产组合波动。

其次,它属于“类红利”资产,上涨稳健。海外REITs通常提供高股息。美国所有REITs产品1980年至2020年40年的平均股息率为3.16%,同期标普500指数股息率为1.34%。尤其像今年市场波动大,避险情绪升温,海外REITs逆势上涨。截至2024年9月2日,富时发达市场REITs指数近3个月大涨13.64%。想想咱们吧,如此收益,足够让人睡个好觉了!

最后,它低投资门槛、低手续费、流动性强。直接投资房地产标的门槛十分高,纽约曼哈顿Penthouse,香港维港公寓,东京湾Studio,深圳湾瑞府。一套没个3-5千万拿不下来。此外,再考虑外籍投资者限制,税务,外汇等等限制条件,想真正在国外投资房地产,何其之难?

而在国内,个人投资者仅需10块钱,就可以通过QDII基金布局海外REITs。只需要10块钱你就可以当房东,你心动了吗?

REITs是海外成熟的不动产投资工具,市场流动性好,且高透明度,与其他上市公司一样,REITs在交易所交易,也必须向投资者披露财务信息。在海外,除个人投资者以外,也受到退休基金、保险公司、商业银行以及共同基金的青睐。

展望后市,诺安全球不动产(QDII)的基金经理宋青表示:“尽管美联储真正启动降息的时点或与市场预期存在偏差,但当前美国利率下行周期基本确定。未来随着利率下行周期开启,将同时利好REIT资产的股票属性和债券属性,利率下行将使得REIT有望获得比股票资产更大的上行弹性。”@诺安基金 @卢姐姐 @天天话题君