最近,临近国庆长假和叠加季末因素,会对资金产生推高作用,近期资金价格持续攀升,R007上升至2.05%,1年AAA存单上升至1.94%,而存单利率处于高位约束了整体利率的下行空间。

所以,今天债券价格冲高后,盘中又有所回落。

但我们需要看到是,这更多是短期冲击,当前市场的核心关注点在于利率能否进一步下行?

——我认为是会的。

首先,今天央行公开市场14天期逆回购操作利率为1.85%,上期为1.95%,下降10个基点。市场认为,14天期逆回购利率错时下降,有利于延续金融支持实体经济“价格可持续”的趋势,继续促进实体经济的信贷成本和融资成本稳中有降,已经实质性降息了。前几天9月LPR没降,照这个趋势来看,四季度降息的预期可能会很强。

其次,当下,宏观经济依然偏弱,仍然需要政策层面的呵护。因此,市场参与者普遍预计,央行未来大概率还是会进行降息、降准等宽货币政策。这个长期逻辑是不变的,没跑的,所以还是会有资金持续布局长期利率走低的,债券价格持续上涨也没有脱离大的逻辑框架。

而且,此前美联储降息50bp,随着美联储降息“靴子落地”,中美利差倒挂幅度收窄,人民币汇率贬值压力有所减轻,这为我国货币政策操作提供了更大的空间。

最后,现在“资产荒”仍存,投资者对于利率债的配置意愿仍较强。比如,周末期间,又有多家中小银行下调存款利率。来自浙江、新疆、广西、贵州等地的中小银行密集公告,宣布自9月下旬起下调存款利率。实际上,今年以来资产荒问题尤其突出,受到存款利率下降、银行停售大额存单等因素影响,市场上投资者的风险偏好不断降低,扎堆涌入债券市场与固收+理财产品的现象加剧。

所以,利率大概率会进一步下行的。

这也就反映出债券依然具备较大的投资价值。

至于我为什么选择了中信保诚增强收益这只债基。理由也简单,基金经理操盘能力很强,回测控制的也很好。

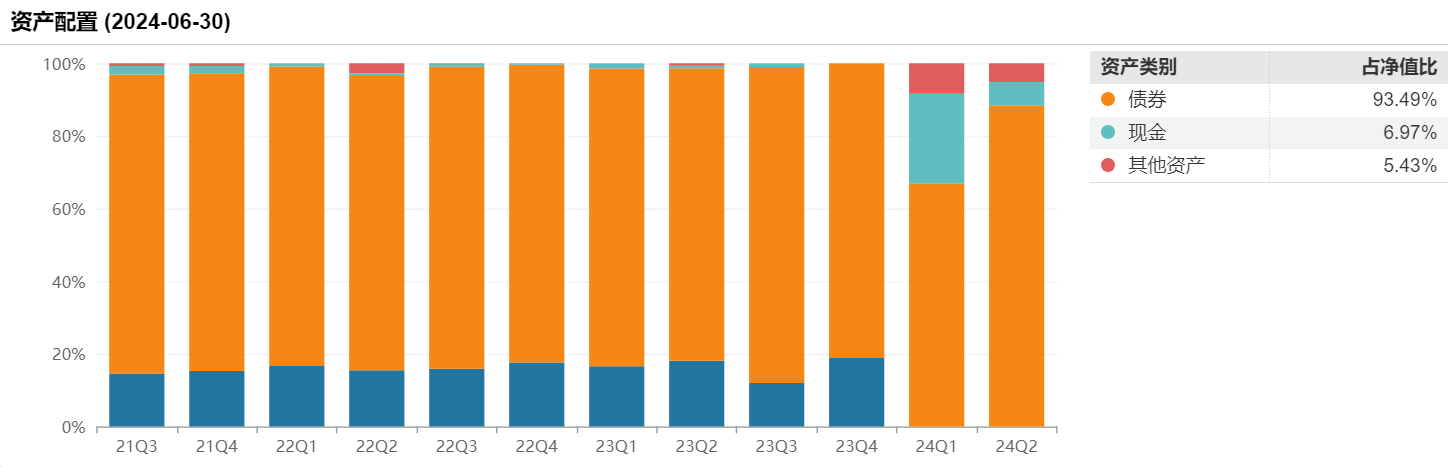

一方面,中信保诚增强收益是二级债基,策略灵活度高,基金经理在年初审时度势,抛弃了全部股票持仓,产品转为一只长久期纯债策略基金,持续踩中债市红利,今年以来收益率达到了8.3%,近半年在1000多只同类产品中更是位居第一,操作弹性非常大。

另一方面,回撤控制意识强,抗回撤能力强:上轮债市调整中最大回撤幅度为0.97%,而同类二级债基平均最大回测幅度为1.78%。修复速度也很快,0.97%的回撤仅用时一个月就修复完成,持有体验非常好。

从公开的数据来看,现在这只产品已经转为长久期纯债策略,考虑到今年以来的超强表现,在求稳的同时又想多赚些收益,我也买了$中信保诚增强收益债券(LOF)(OTCFUND|165509)$这只债基。 $中海可转债债券A(OTCFUND|000003)$ $华夏聚利债券A(OTCFUND|000014)$ $华夏纯债债券A(OTCFUND|000015)$ $嘉实增强信用定期债券(OTCFUND|000005)$ $中欧股债黄金比例$ $华夏纯债债券C(OTCFUND|000016)$ $华夏沪深300ETF联接A(OTCFUND|000051)$ $嘉实沪深300指数研究增强A(OTCFUND|000176)$ #美联储降息50基点 市场影响几何?#