$易方达中债新综指发起式(LOF)A[161119]$

纯债债券基金投资难度要比主动权益基金小很多,但并不意味着可以不讲方法,不学习基本的债券投资知识随时入场都可以躺赢的!要守得住利润,尤其是想利用债基攒钱月月买入的普通投资者,是需要敬畏债市投资风险的。

纯债债券拉长时间看,基本能做到大多数年份录的高于银行一年期定期存款的正收益率。然而,基金不同于银行定期存款,它有波动,如果咱们持有纯债债券基金的方法不对,也很有可能会造成实际收益率远远跟不上基金自然年度的收益率。

入场时机不对,加大金额追高不断买入或者梭哈一次性买入,遇到债市短期大跌,如果到年底,债基净值修复没有超过大跌前的高点,那就会出现基金年度收益率为正,但我们持有的收益却是亏损的尴尬!比如2022年10月高位买入债基,当年11月就遇到大跌,直到年底,很多纯债债券基金的净值也没有修复回大跌前的净值,那短期好几个月没有收益就很正常了。

从理论上来说,很多纯债债券基金,其实是适合一次性买入的。因为债市是牛长熊短,分批买入更多时候只会导致不断推高持有成本,遇到债市短期大跌,很容易造成辛苦赞下的收益被吞噬殆尽,出现浮亏的情况。

然而,实际的投资活动当中,在如今这个高房价,高物价,做工厂里没有技术含量的普工,工资一个月也就普遍4、5千的时代,我们很多普通人是很难能够做到一次性拿出十万八万的来买入债基,至少持有1年以上,中间遇到债市波动的同时家里有事而不影响心情不赎回应急的。像平衡之星买债基,基本上是需要每个月几百,千把块钱来分批次买入的。这也正是债基投资,对很多分批买入者来说,要获得高于银行定期存款收益,并不是一件容易的事情的原因。

即使有一笔可以一次性投资的闲钱,面对近些年来,持续好几年的债牛行情未来是否依旧如此,时不时股债跷跷板效应阶段性发生变化,一次性买入债基依旧需要极大的勇气。普通人挣钱难,存钱更不易。事实上,我们并不知道我们所认为的闲钱是否真的能做到至少一年或者三年以上可以完全不用。

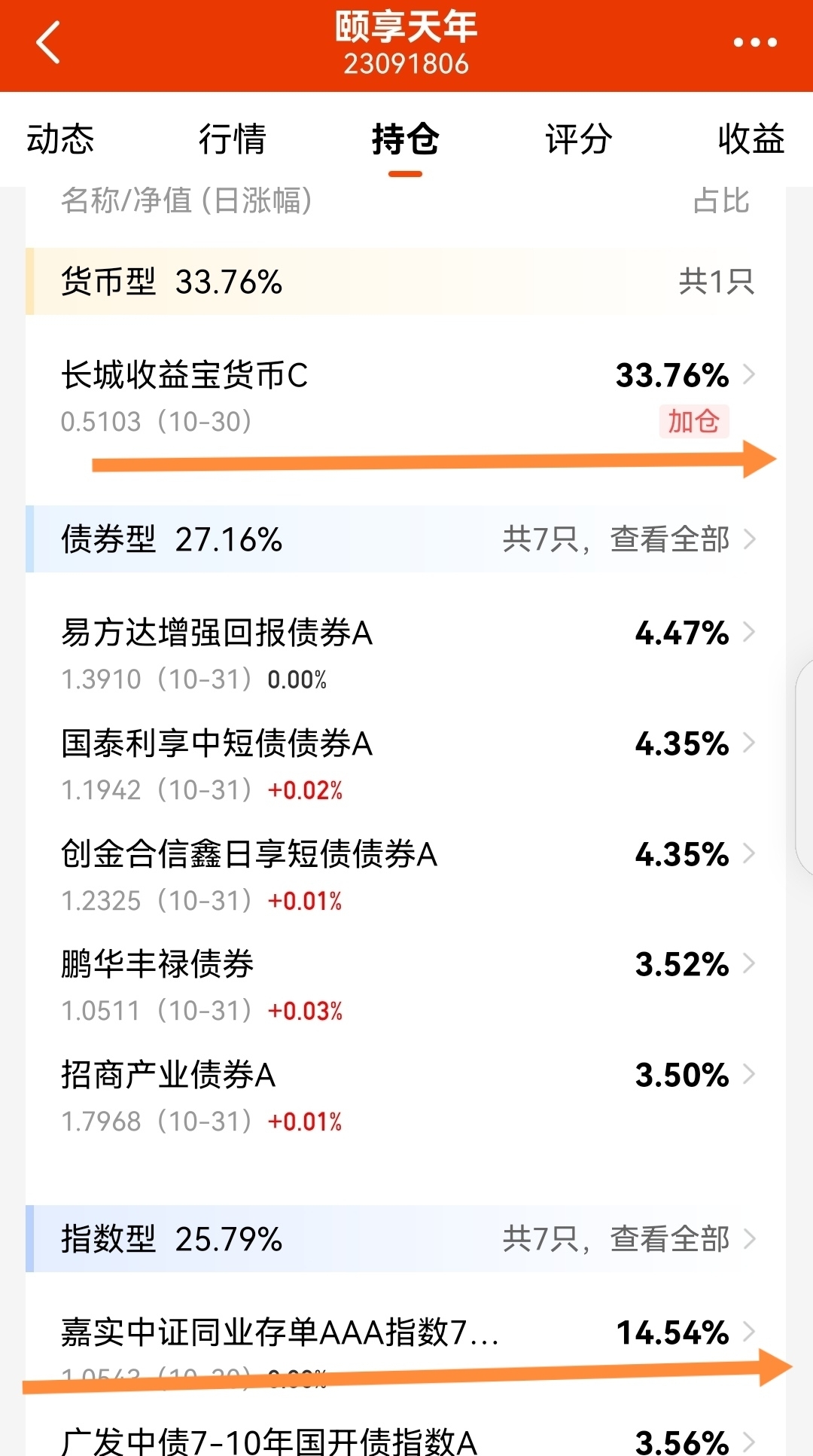

这也是今年2月份,我接手了外公外婆给我代为管理的3万块钱这个考验所面临的问题。我的做法是回顾过去自己这些年来的基金投资经历,颐享天年组合的基金搭配,成分基金的数量,配置结构参考的是天天基金上线的货币加投顾组合和多家基金公司旗下固收投顾组合的资产配置结构,并结合老人家的经济和身体状况,修改,增配各细分基金品种的投资比例,依据自己这些年来积累的一些选基经验,持有感受找具体的投资标的并分批买入。

相比用自己的钱买基金,用外公外婆的钱买债基,使得我更谨慎追高买入债基,更注重组合的资产配置结构的合理性。到目前为止(2024~10~30)持仓里的货币基金+同业存单指数基金的仓位依旧高达48.30%。得益于不同基金细分品种的相对均衡配置,使得组合在刚过去的股债市场都比较震荡的环境里,表现相对抗跌。

回顾过去平衡之星的债基投资体验,我认为,相对于能够一次性买入债基的投资者而言,分批次买入债基的投资者更需要平时抽空花时间去学习理解关于债券投资的最基础性的概念和了解必要的重要宏观经济指标对经济基本面的指示意义,中国利率体系、货币政策工具、财政政策等。

了解这些比较专业深入的债券投资知识的必要性在于:

首先,债市牛长熊短且有波动的走势对于分批次买入债基的投资者来说,这种操作行为本身就存在获得满意回报要比一次性买入债基且能够忍受短期波动的长期持有者的难度更大!在回撤来临前要守住收益,更考验投资者的加仓节奏感,心态,资产配置和对风险,后市行情演绎以及如何应对的预判能力。没有比较扎实深入的认知,是很容易在债市持续处在分化震荡行情下乱了方寸,做出不理性的投资决策的。这点上,相信有一定权益基金投资,经历了一轮完整牛熊转换周期的投资者都有类似的体会。

其次,债券投资,尤其是信用债,本身就是个典型的自上而下的投资品种,是个分析需从宏观到中观再到微观个体的一个研究过程。而对于利率债而言,市场体量很大,市场参与机构众多。利率债的供给方主要是国务院正部级行政机关—财政部发行国债,国内三大政策性银行(国家开发银行,中国农业发展银行,中国进出口银行)发行的政策性金融债以及地方政府举债,他们的发债利率和供给量,与整个宏观经济的运行状况,国家政策,有着千丝万缕的联系。

最后,在广谱利率持续下行的当前和未来,债券投资赚钱难度会变得越来越难。债券基金要获得高收益率需要越来越复杂,频繁的交易 。众所周知,债券投资收益的大头是票息收入,但低票面利率却实现了高收益率的背后必然伴随着资产价格更加剧烈的波动(债券利率和价格呈反比例关系)。在票息收入对资产价格波动的保护作用越来越弱的情况下,债券投资如何尽可能的保持住低波动的本色,又要实现相对较高收益,这是基金经理和投资者未来要共同面临的难题!

有人说,债券利率是决定资产回报率的关键。能理解债市才能更好理解股市,深以为然!债券基金赚钱,真心觉得不容易。但相比赚钱,能识别敬畏债市投资风险,守得住利润,能不能做到长期保持盈利更重要!