9月中下旬以来,一系列政策组合拳密集出台显著逆转了此前市场极度悲观的预期,风险偏好大幅提振,A股迎来快速反弹。近期乐观情绪及预期稍有降温,市场在波动中逐渐回归理性,广大市场参与者对牛市的认可度进一步提高。本文试图从1999年A股经历的三次牛市中发现一些规律,或将为本轮牛市提供一定的借鉴意义。

初见牛市,盈利修复为主要驱动

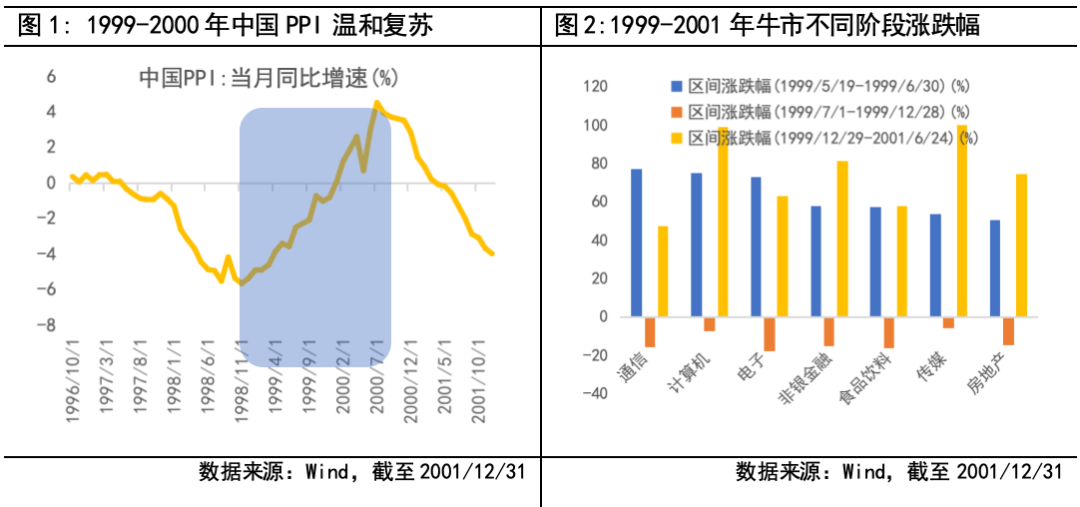

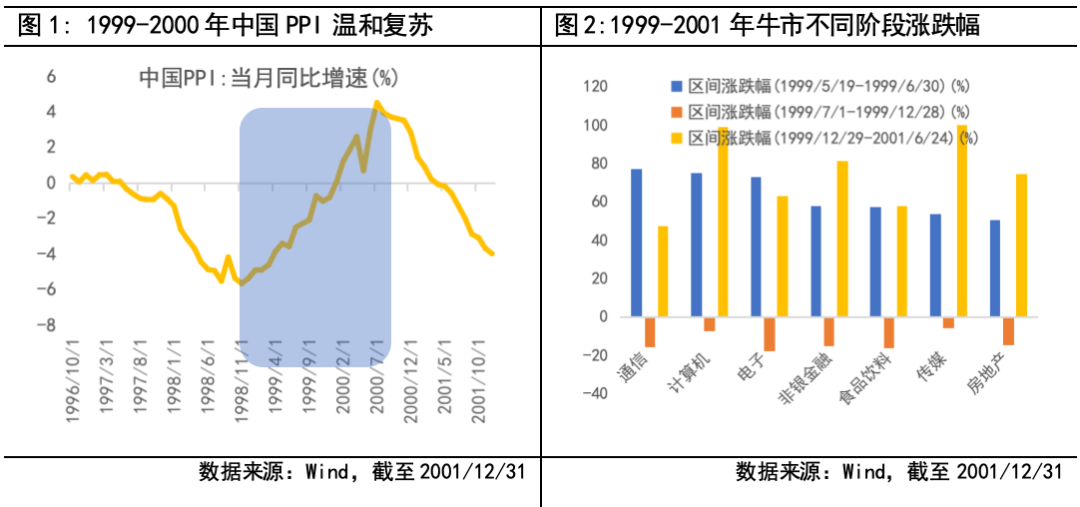

1999-2001年的牛市主要建立在以下两个背景中:

1)国内:中国政府为应对亚洲金融危机影响,采取较为积极的货币与财政政策。国内经济触底回暖,企业的盈利开始修复改善;

2)海外:美国的信息高速公路计划促使以科技股为代表的纳指大幅拉升,并大幅跑赢同期的标普指数,计算机行业的涨幅为A股提供了映射依据。在企业盈利改善与海外科网股大涨的映射下,A股开启了一轮以计算机行业为领涨的大牛市。

本轮牛市可根据指数表现划分为三个阶段:99年5月19日至6月30日,为第一阶段上涨;同年7月1日至12月28日为震荡盘整期;同年12月29日至01年6月14日为第二阶段上涨。在指数第一阶段的上涨中,通信、计算机行业领涨;在震荡调整期,各行业均呈现出调整局面,但传媒、计算机行业的调整幅度较小;在指数第二阶段的上涨中,传媒行业领涨,计算机与其涨幅接近。

二见牛市,盈利增长与情绪修复为主要引擎

2005-2007年的牛市主要建立在以下三个背景中:

1)国内:宏观经济强势增长,GDP季度增速回升至10%,企业的盈利实现迅猛增长,提供了估值修复与提升的根本依据;股权分置改革大幅提振市场信心,市场交投活跃度显著增加;

2)海外:以铜油比为例,证明海外经济仍然呈现温和增长势头,在全球宏观增长的时代,周期性较强的大宗商品价格飙涨。

3)在上述背景的基础上,A股迎来了历史上最长的一次牛市,但整体而言,业绩能见度与确定性最高的有色金属板块涨幅居前。

本轮牛市持续近两年时间,其中又可根据指数的上涨与震荡调整划分为七个阶段,不同阶段领涨板块各不相同,但整体而言,受益全球大宗商品涨价的有色金属行业涨幅居前,国防军工、非银金融紧随其后。

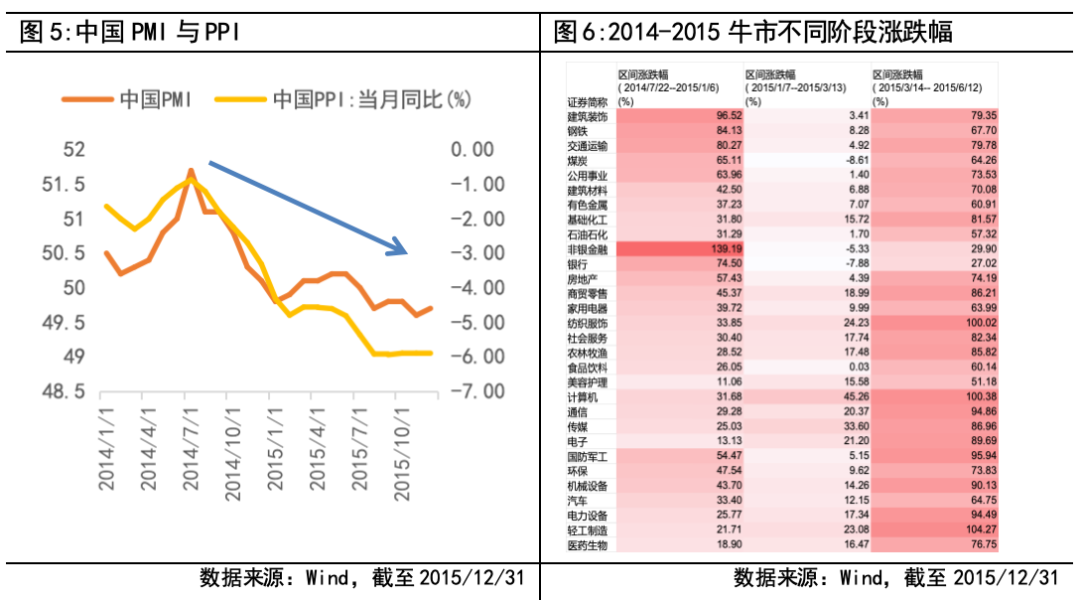

三见牛市,流动性改善与情绪转暖为主要因素

2014-2015年的牛市主要建立在以下两个背景中:

1)国内:宏观经济见顶回落,经济下行压力显著加大,中国政府为应对下行压力,一方面降息降准,另一方面,首次提出“互联网+”行动计划,为经济转型提供思路;15年3月放宽外资准入政策,外资对中国资产的配置进一步加大;

2)海外:同期的纳指温和上涨,但涨幅居前的板块是医疗保健。本轮牛市凸显出较为明显的“以我为主、政策驱动”的特征。故而互联网、计算机板块涨幅居前。

本轮牛市可根据指数表现划分为三个阶段,不同阶段之间的风格切换较为明显。第一阶段中非银金融一骑绝尘,带动沪指上涨近1500点,震荡阶段与第二轮上涨中,政策驱动的计算机行业均领涨两市。

综合历史上的三次牛市看,可以发现,盈利改善/增长是牛市产生的重要条件,牛市当中的领涨板块虽然有所不同,但领涨板块的共性在于“短期无法证伪”。领涨板块的决定性驱动因素又可分为两类,即国内政策驱动/海外映射,在国内政策出现重大转向/海外科技股表现趋于平淡时,要充分交易“政策驱动”;在国内政策较为平稳/海外科技股表现强势时,要充分交易“海外映射”。

$富国上证指数ETF联接C(OTCFUND|013286)$

$富国中证A500ETF发起式联接C(OTCFUND|022464)$

$富国创业板ETF联接C(OTCFUND|013277)$

$富国北证50成份指数C(OTCFUND|017522)$

$富国中证科创创业50ETF联接C(OTCFUND|013314)$

#沪指收复3300点 A股处在什么阶段?##十月份 你打算如何操作?##20亿元!东方财富证券拟增持旗下权益类基金#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。