01

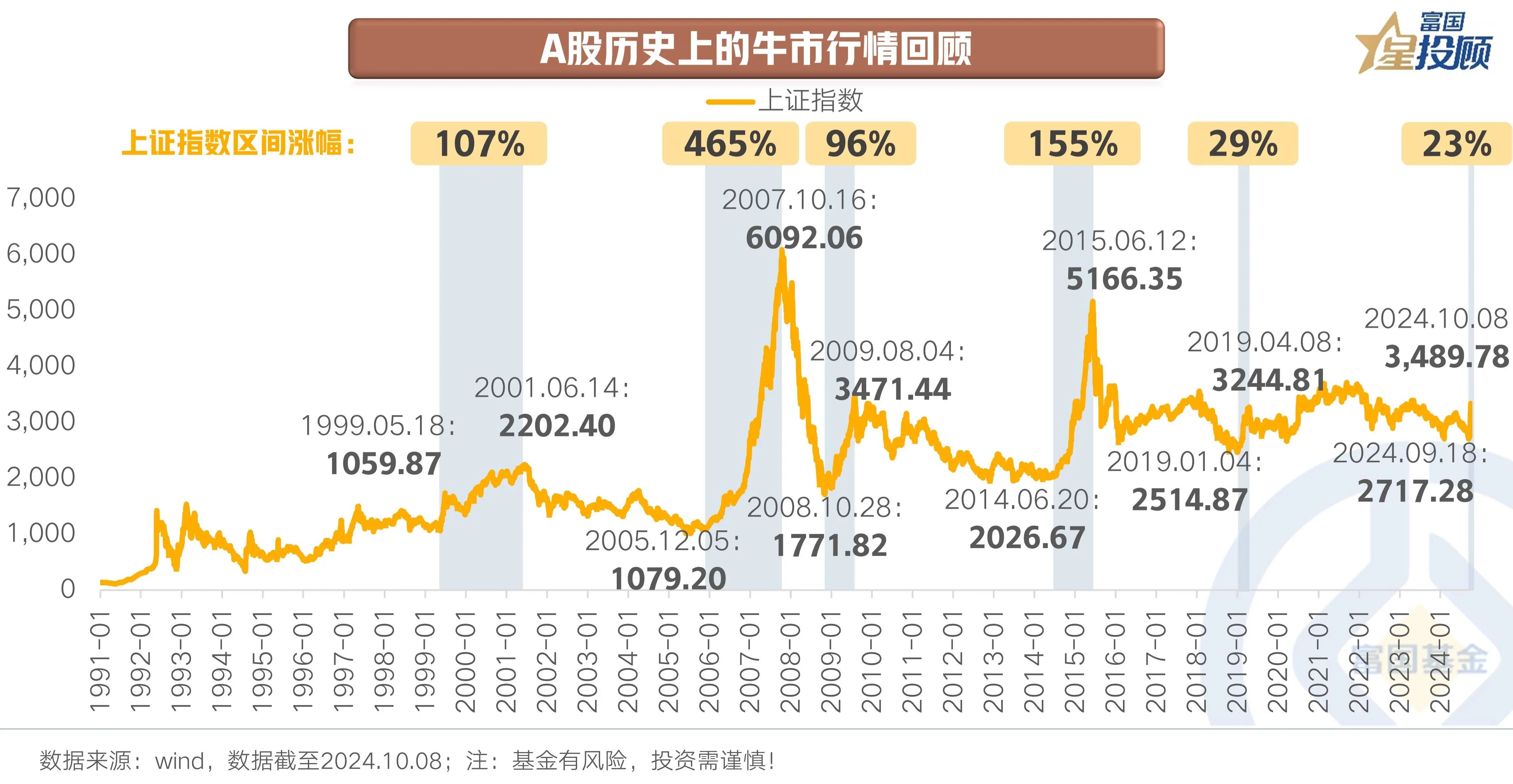

A股历史上的牛市行情回顾

近期,A股掀起了一阵热烈的上涨狂潮,9月18日-10月8日,上证指数已累计上涨近30%,不禁让人回想起曾经那些激动人心的“快牛”时刻,那么,历史上A股牛市期间有哪些指引行情走向的特征线索呢?

以史为鉴,观察出现过20个交易日内,上证综指最大涨跌幅超过20%的时间段,起点为阶段最低点,终点为阶段最高点,历史上A股共出现了五次这样的牛市阶段。

02

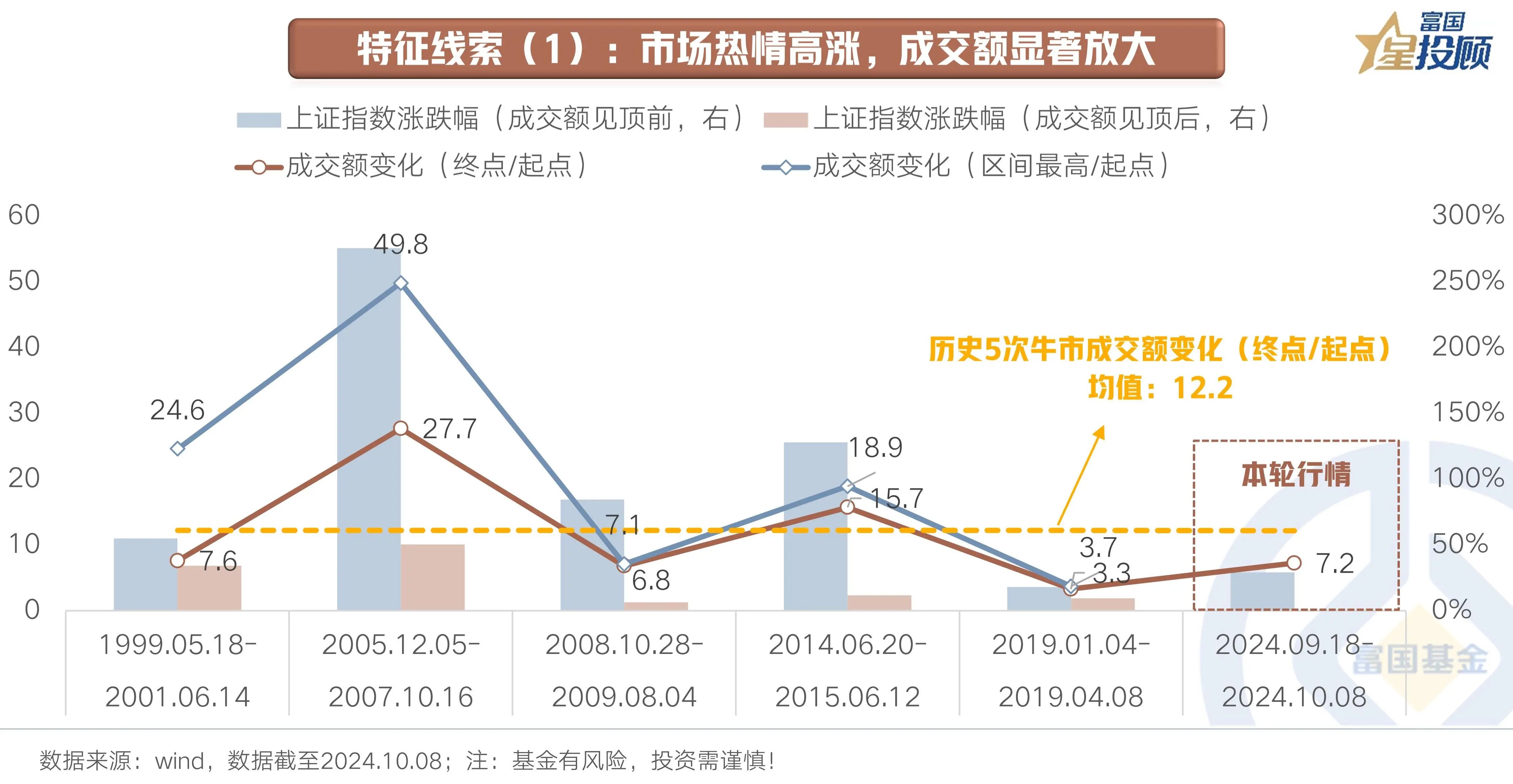

特征线索(1):市场热情高涨,成交额显著放大

本轮“快牛”行情中,全A成交额一改此前在5000亿附近徘徊的颓势,迎来大幅攀升,10月8日,全A成交额近3.5万亿,约为9月18日成交额的7.2倍。

结合历史经验,过去5次牛市期间成交额均有明显放大,每轮牛市终点的成交额平均约为起点成交额的12.2倍。值得注意的是,每轮牛市进程中,当成交额触及峰值前,上证指数往往录得较为可观的增长,而一旦成交额触顶回落,后续涨幅便趋于温和。由此可见,成交额的变化不仅是反映市场情绪的晴雨表,也是预判行情转折的关键信号之一。

03

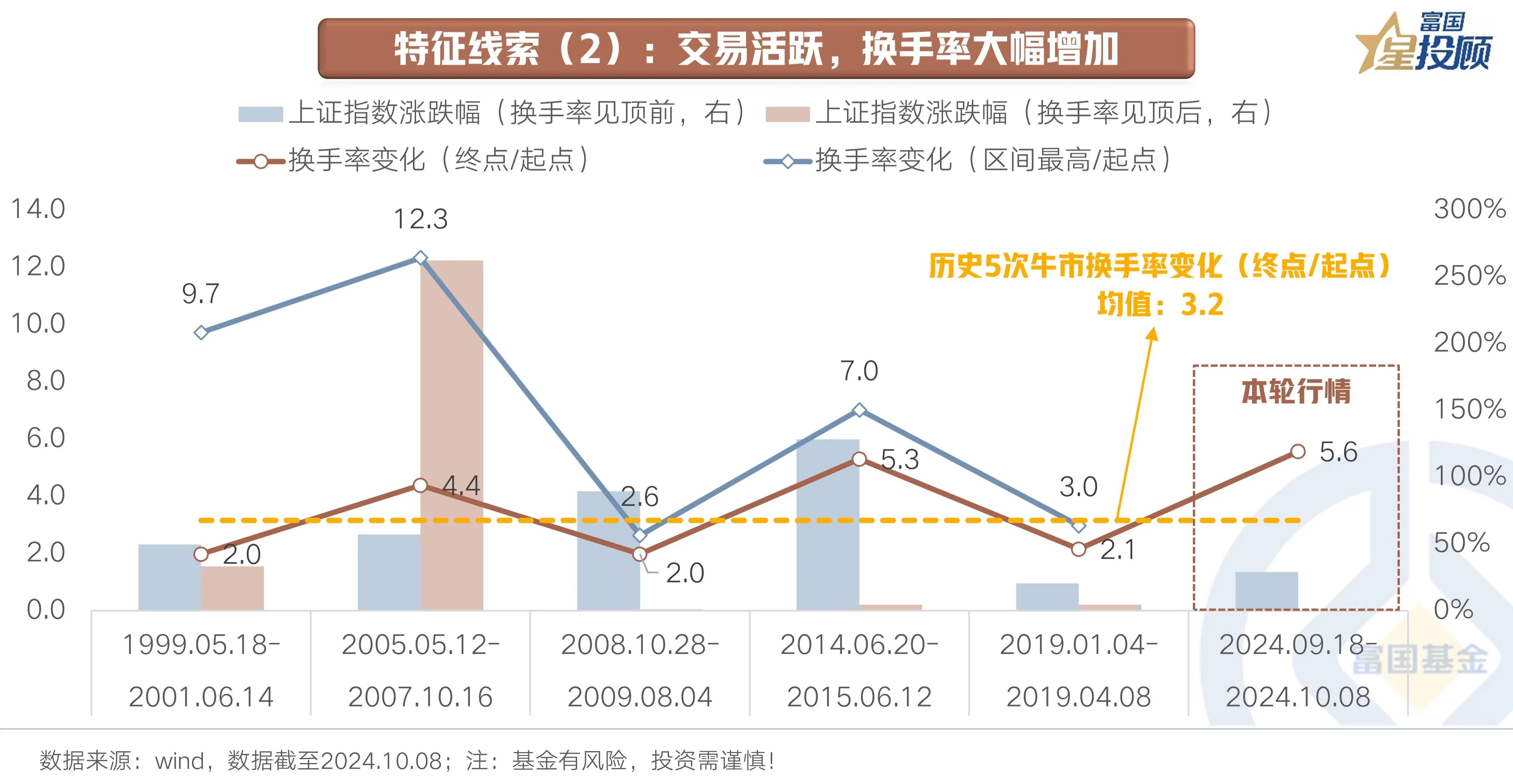

特征线索(2):交易活跃,换手率大幅增加

与成交额类似,本轮行情中,换手率也有明显上升。10月8日,全A指数成分股换手率达4.8%,约为9月18日换手率的5.6倍。

过往的5次牛市期间换手率显著增加,平均来看,每轮牛市终点的换手率约为起点的3.2倍。历史数据显示,过往的牛市进程中,在换手率达峰前,上证指数涨幅大概率高于换手率达峰后的阶段,仅2005-2007年的牛市期间例外。因此,换手率的变化也是后市行情中值得关注的有效线索。

04

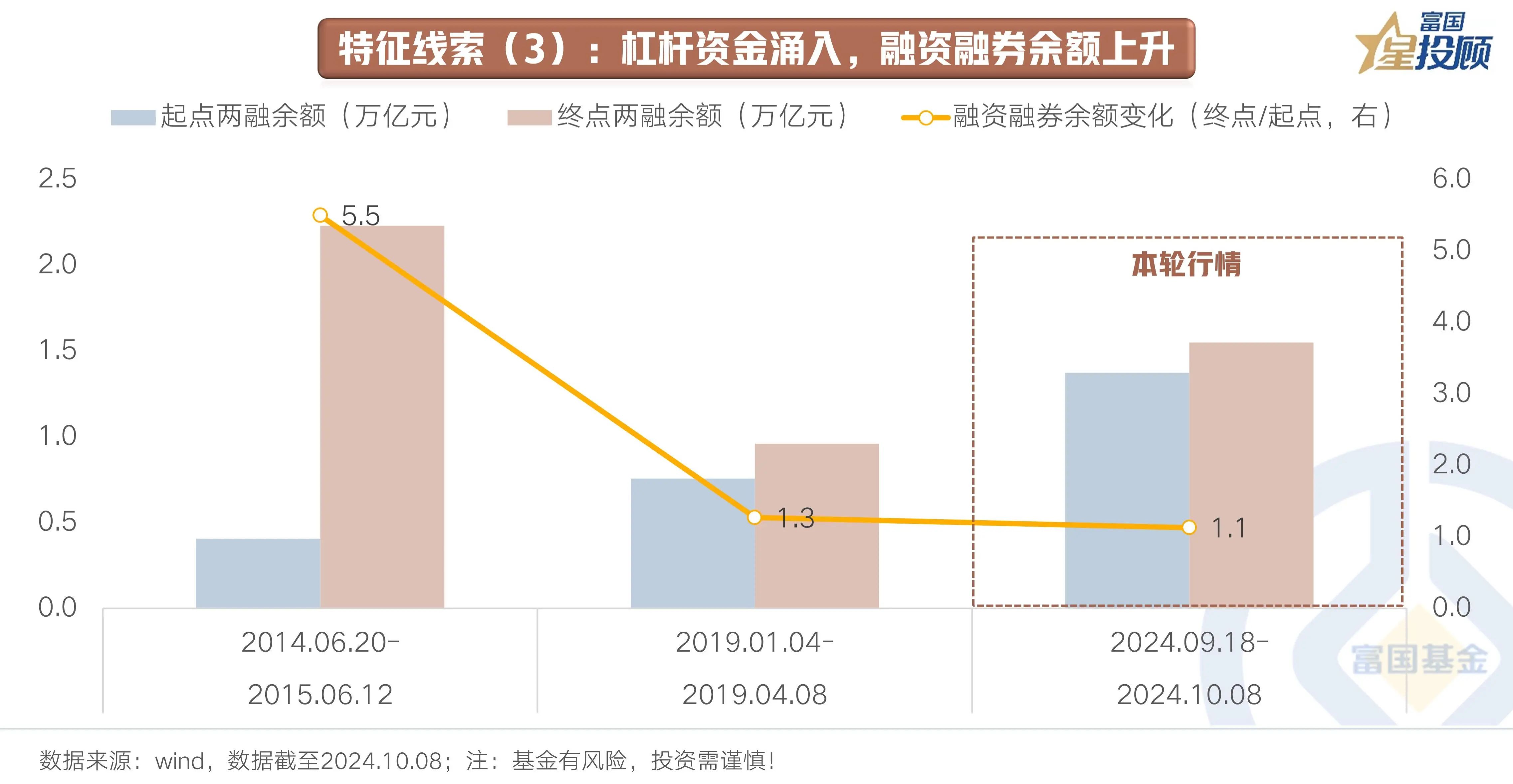

特征线索(3):杠杆资金涌入,融资融券余额上升

融资融券余额反映了市场的杠杆程度。本轮行情中,两融余额从9月18日的1.37万亿升至10月8日的1.55万亿。参考2014年以来的牛市经验,资金行情的正反馈撬动了散户加杠杆的意愿,两融余额明显上升,但后续若两融余额数据过高,需关注潜在的风险积累与调整信号。

05

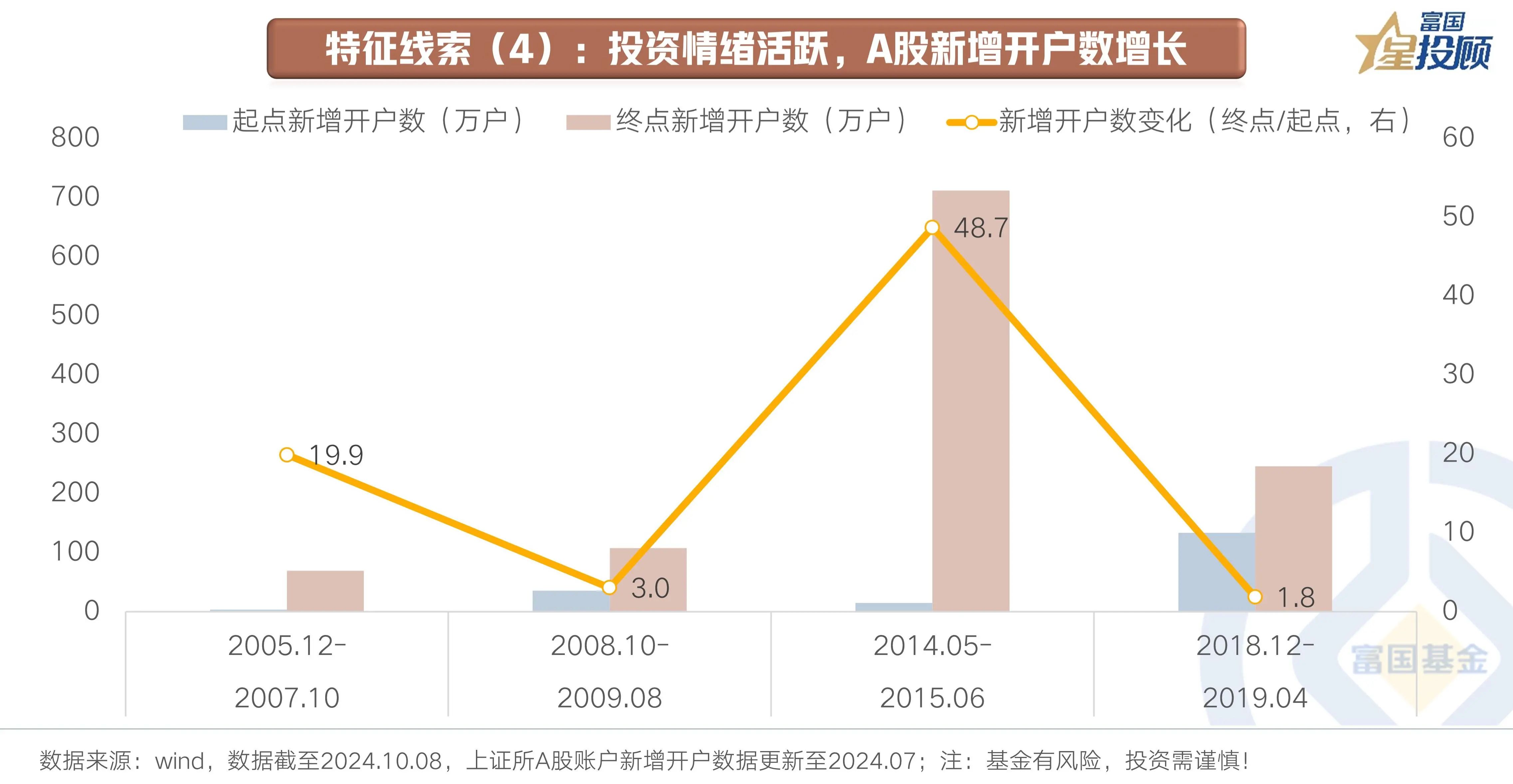

特征线索(4):投资情绪活跃,A股新增开户数增长

近期,A股飙升吸引着投资者纷纷入市,今年国庆假期间开户申请量较往日呈现暴涨。过往牛市阶段,上证所A股新增开户数也均有明显增长,2014-2015年的牛市期间尤为显著。然而,行情由牛转熊的转折点往往伴随着月度开户数到达阶段峰值,投资者需警惕高位入场。

06

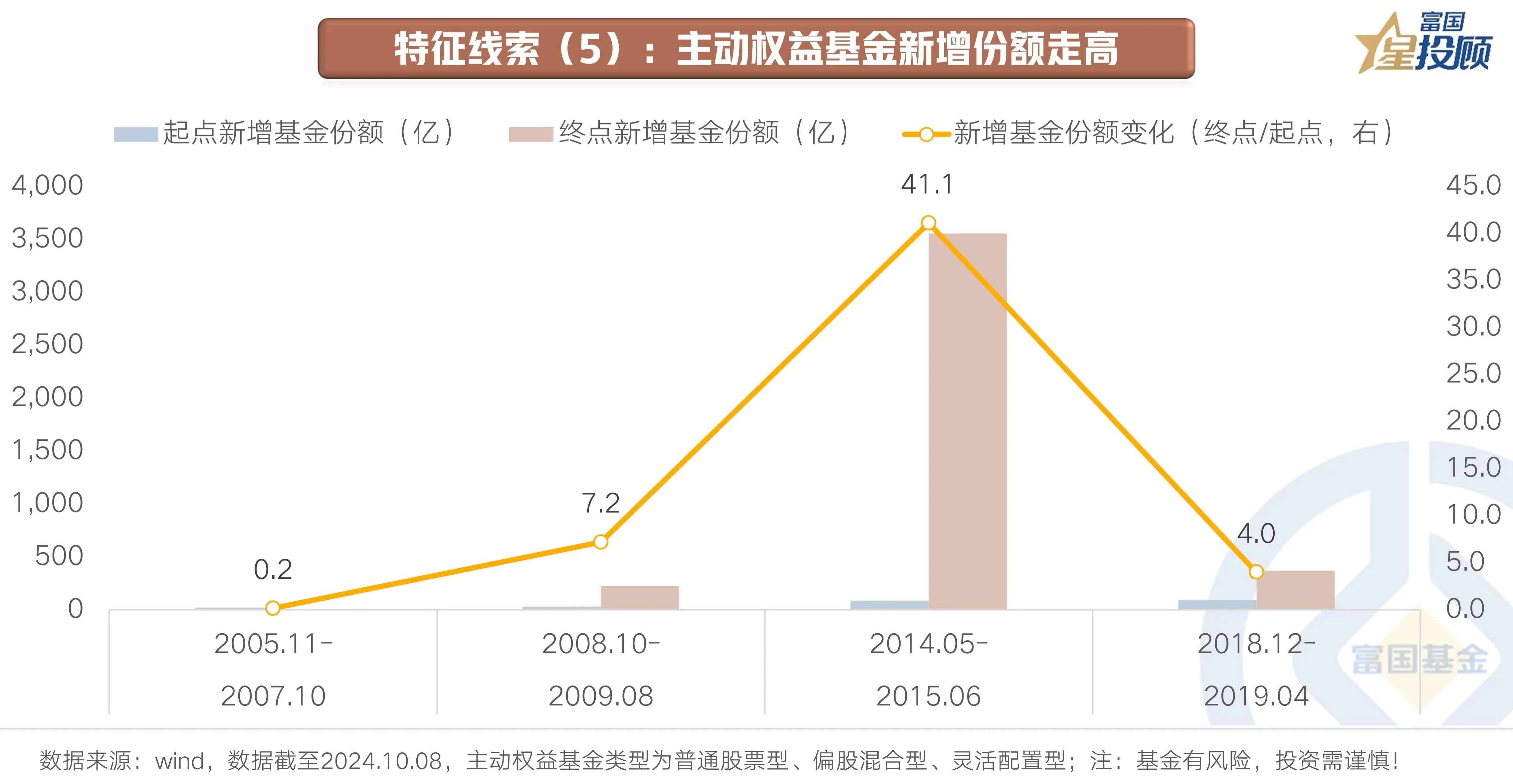

特征线索(5):主动权益基金新增份额走高

主动权益基金新增份额反映投资热度,过往的牛市中,主动权益基金月度新增份额迎来了不同程度的上升。由于存量份额的更新频次较慢,当前新增份额的提升尚不明显,可持续关注新增主动权益基金份额变化,此外,ETF份额的日度变化数据也是把握牛市进程的重要线索。

07

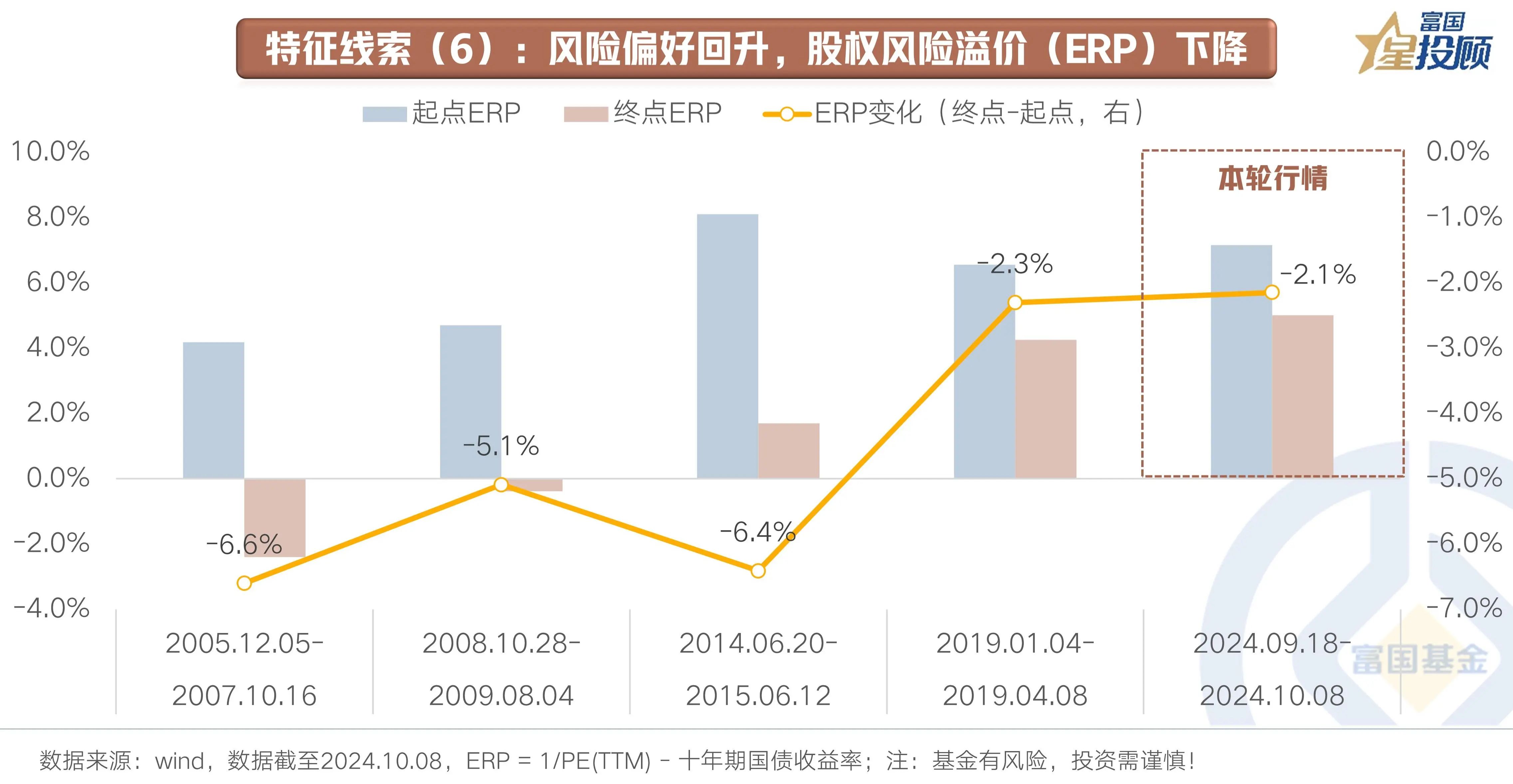

特征线索(6):风险偏好回升,股权风险溢价(ERP)下降

股权风险溢价(ERP)是指市场投资组合与无风险收益率之间的差额,反映了投资者因承担股票市场的额外风险而要求的补偿,可作为对风险偏好的衡量。

以沪深300的ERP为例,历次牛市起点的ERP往往高于终点的EPR,代表着风险偏好由低位行至高位,当前沪深300 ERP尚未回到历史均值,后市需关注ERP的走势。

08

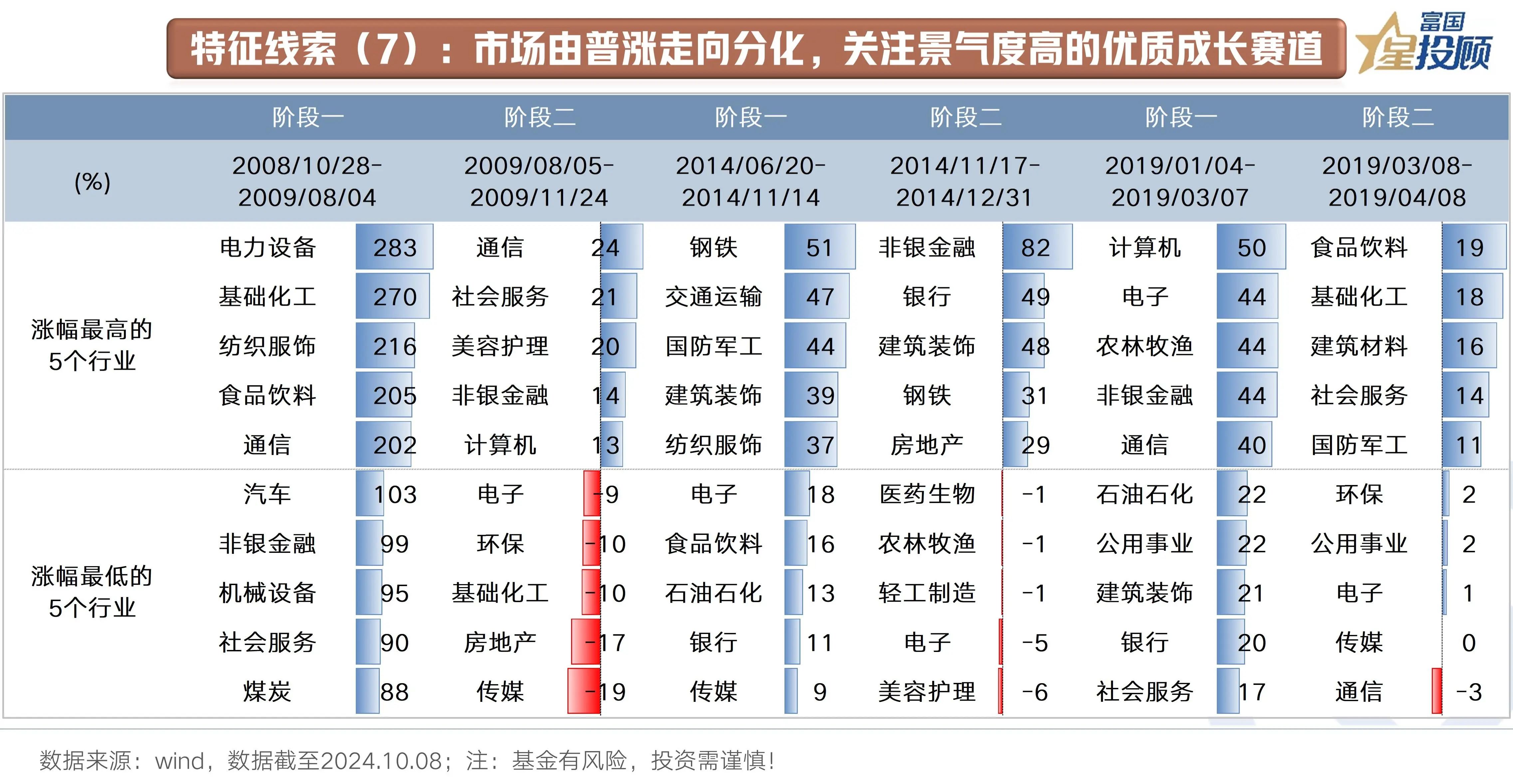

特征线索(7):市场由普涨走向分化,关注景气度高的优质成长赛道

从板块轮动角度来看,历史上的牛市初期,市场往往在政策刺激和信心提振下迎来“拔估值”的普涨行情;而在情绪喷发过后,市场会逐渐回归理性,基本面成为驱动板块继续上行的核心因素,行业分化开始出现,进入细分行业景气度兑现阶段。

当前,市场仍处于第一阶段的普涨期,多数板块普遍迎来估值提振,向后看,市场或由普涨行情逐渐走向结构性行情,有景气度支撑的优质成长赛道有望占优。

$富国上证指数ETF联接C(OTCFUND|013286)$

$富国沪深300指数增强C(OTCFUND|013291)$

$富国中证消费50ETF联接C(OTCFUND|008976)$

#A股大幅波动 倒车接人还是止盈标志?##投顾交流会##你觉得A股能突破多少点?##林园:几十年不遇的机会 !但斌“泼冷水”#

风险提示:指数历史表现不代表未来,也不构成基金业绩表现的保证。以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。