9月24日以来,A股市场爆发式启动,在经历了一周的上涨时间后,科创板与创业板得益于交易规则优势,脱颖而出,受到投资者青睐。从近期的市场行情看,投资者的风险偏好发生重大转向,从风险厌恶瞬时切换为积极进取。过去三年熊市杀跌幅度大的,估值被压缩厉害的,在反弹行情中便成为了最锋利的剑。

2019年7月22日,科创板首批公司上市,距离现在不过刚过去了5年。遥想当年,创业板指发布后,在2011-2012年间,也出现过大幅杀估值。相较1000点基点,最多时跌去4成的行情,此后掀起波澜壮阔的大行情。在重要指数中,科创50指数9月份探底至650点附近,当前刚收复指数发布时的1000点基点。作为新质生产力的代表指数,科创板的指数投资工具众多,很值得进行一番盘点。

一、按市值规模划分

按市值规模划分,科创板目前有科创50、科创100、科创200三大指数,但科创200指数发布不久,近期刚有ETF上报,距离发行基金为时尚早。考虑跨市场,在科创板之外兼顾创业板指投资,则还有科创创业50指数可供选择。

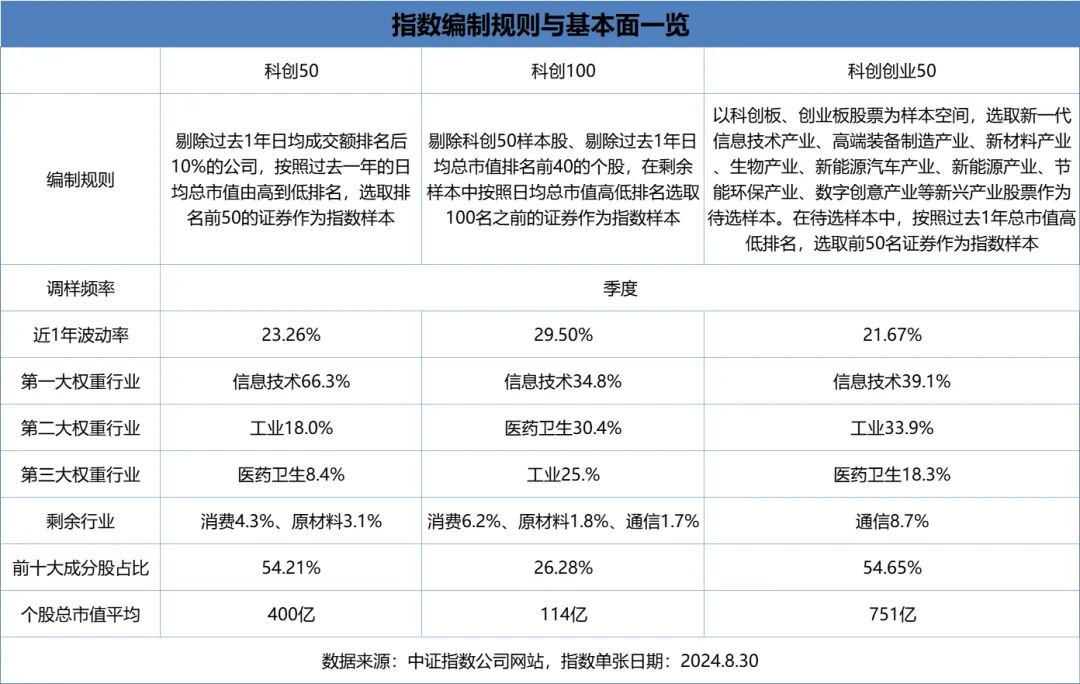

图1:三大科创指数的对比

从指数的编制规则看,三大科创指数均突出了总市值排名的特征。从指数成分股的平均市值看,科创创业50>科创50>科创100。科创50指数的个股总市值平均在400亿附近,具有大中盘科技成长股的特征。科创100指数的个股总市值平均仅略超100亿,表现出小盘科技成长股的特征。

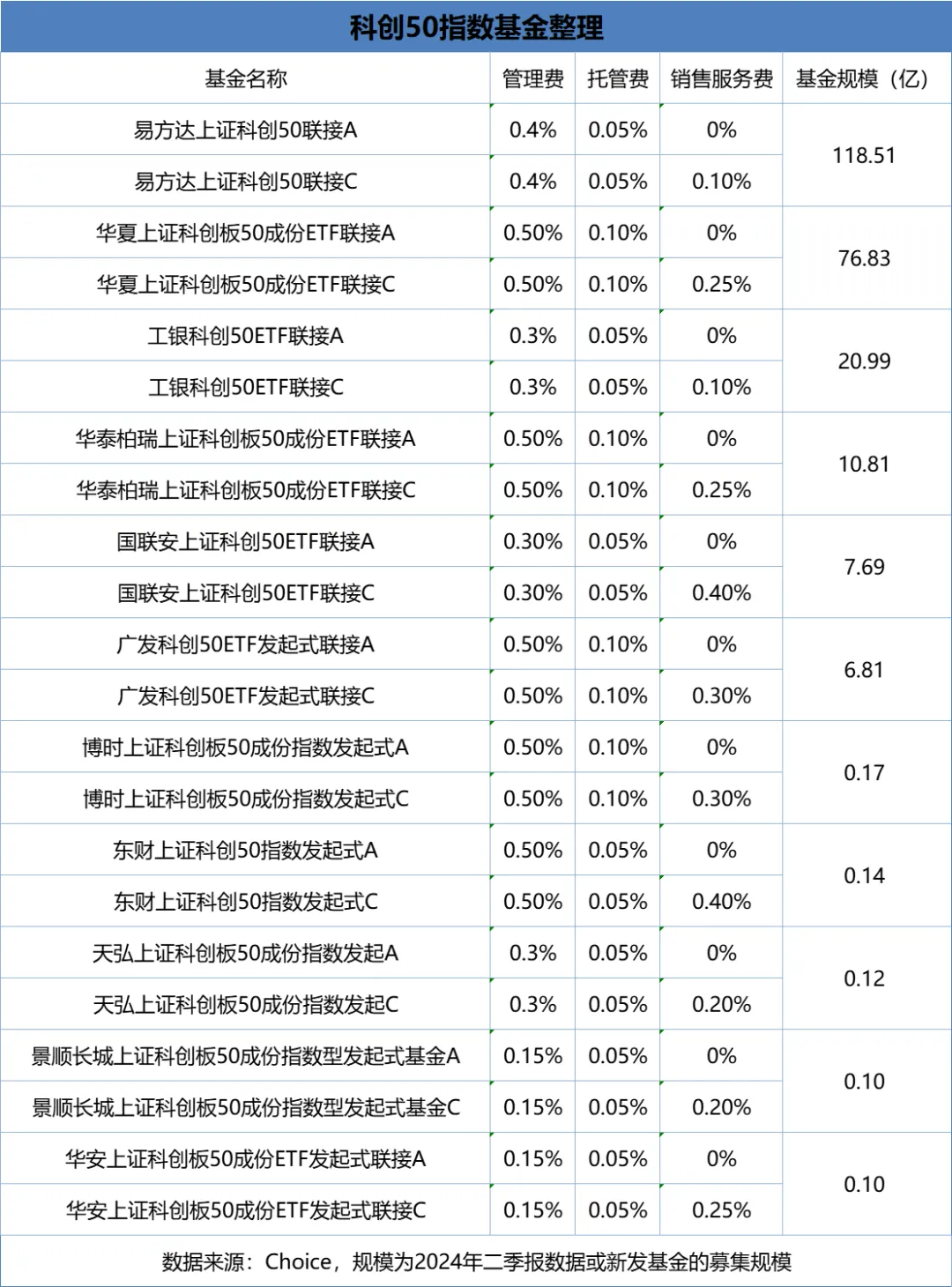

图2:科创50指数基金整理

科创创业50指数的个股总市值平均约750亿,对科技成长型大盘蓝筹公司有较好的覆盖,该指数有30多只个股同时也是沪深300指数的成分股。从板块分布看,科创创业50指数中,创业板个股权重占比约60%,科创板个股权重占比约40%。

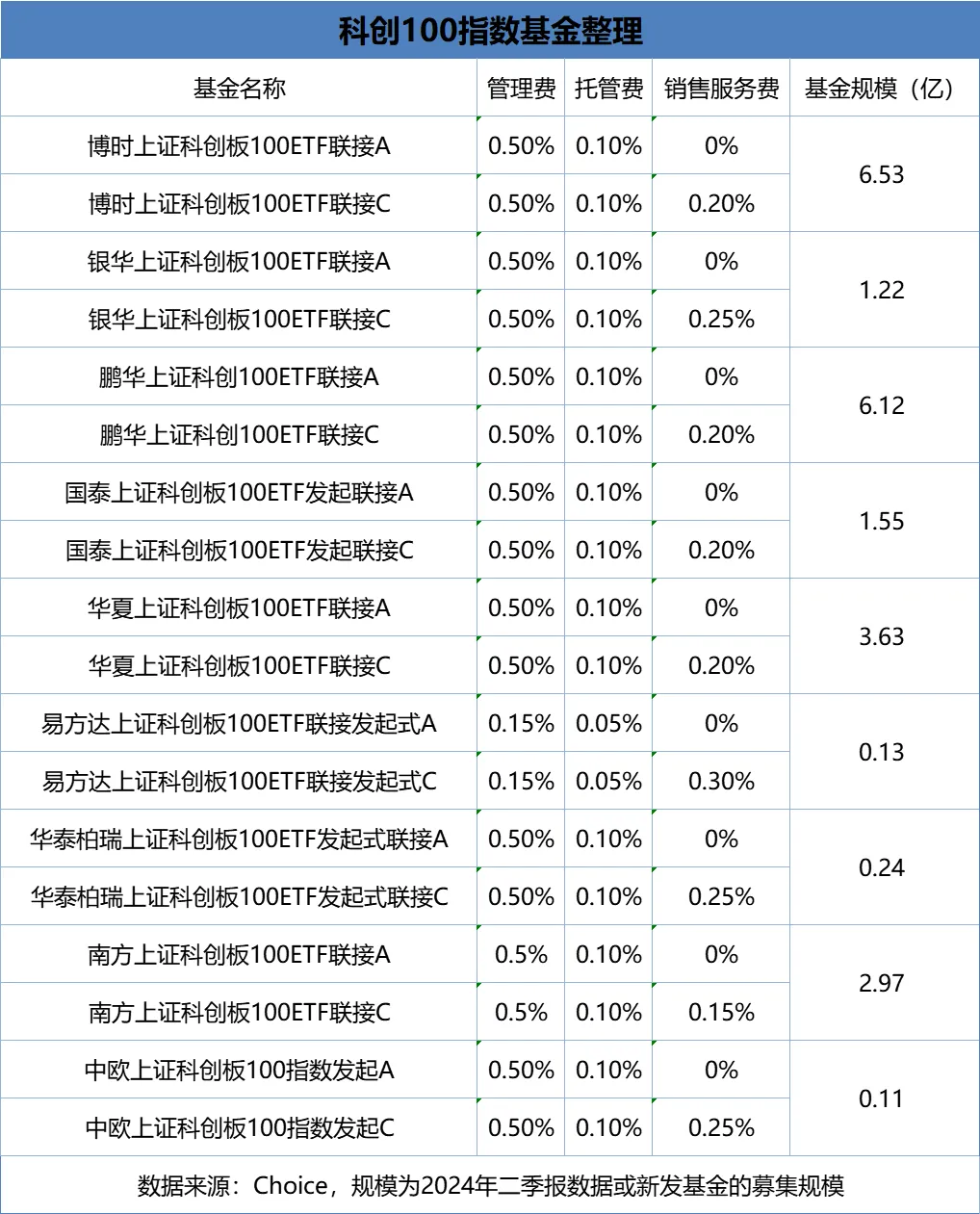

图3:科创100指数基金整理

从前十大成分股的占比的看,科创50与科创创业50指数的前十大权重均超54%,呈现出头部个股主导指数走势的特征。而科创100指数的前十大成分股仅占比约26%,指数内没有独大的权重股,更多地体现出成分股市值近似的特征。从指数的新陈代谢看,科创50指数的尾部成分股,可能滑落到科创100指数里,而科创100指数的头部个股则有望未来跻身科创50指数,其新陈代谢关系类似沪深300与中证500。

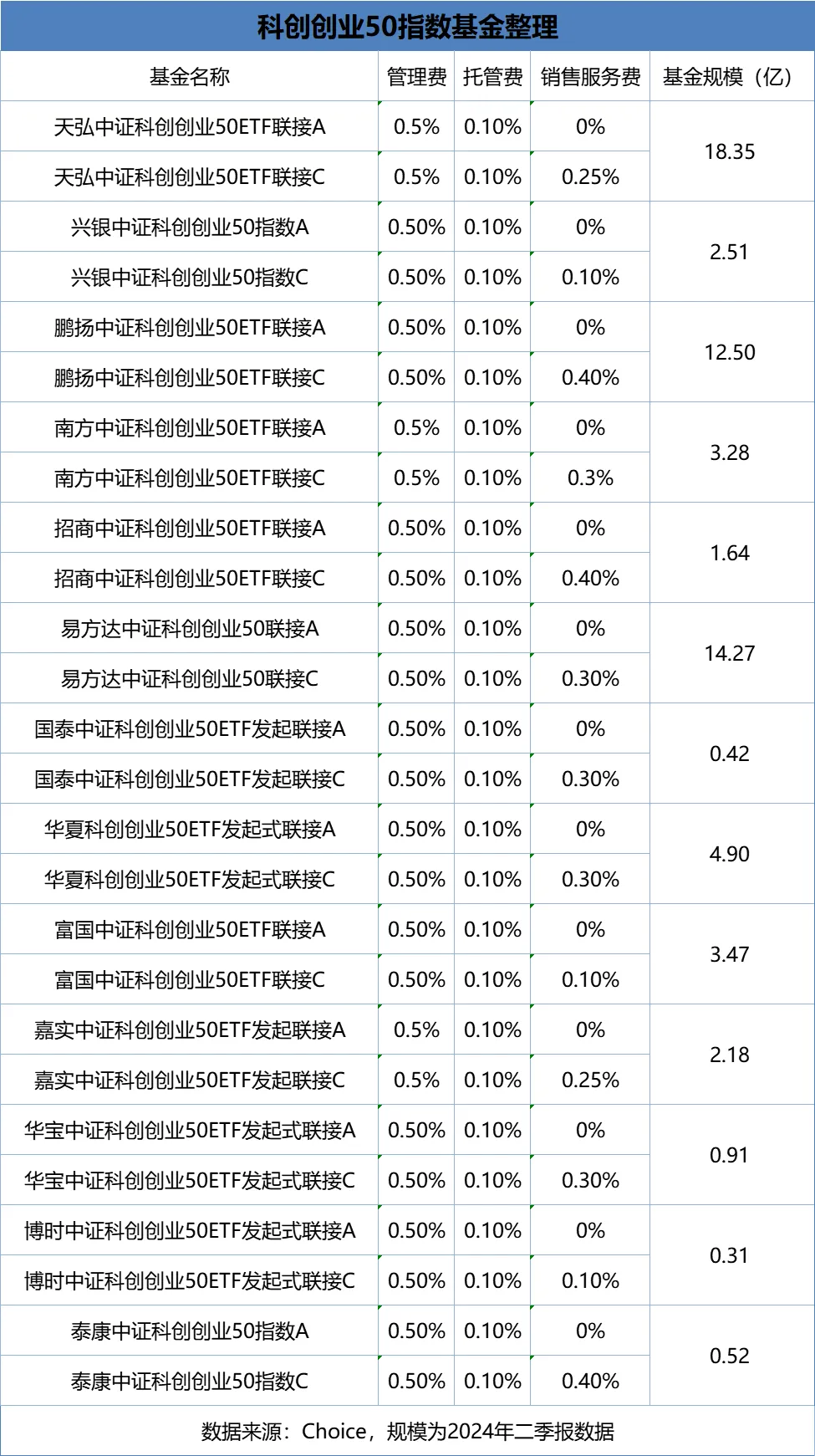

图4:科创创业50指数基金整理

从指数的行业分布看,三个指数的第一大权重行业都是信息技术。所不同的是,在科创50指数中,信息技术行业占比约66%,居于绝对的主导地位。在科创100指数中,信息技术与医药卫生、工业,基本上“三分天下”。在科创创业50指数中,若将信息技术与通信行业合并,则信息技术 通信与工业、医药卫生行业之间,呈阶梯式权重分布。因三大科创指数具有板块特殊性,这里的工业企业大多是以新能源、机器人、自动化等为代表的高端制造业。

从投资的选择看,若看好小市值科技成长板块的整体投资机会,应考虑科创100指数。但同时也要注意到,科创100指数近1年的波动率接近30%,设置好止盈、止损计划是有必要的。若看好科技成长型蓝筹公司的投资机会,则考虑科创50或科创创业50指数。若要做更进一步的选择,则需考虑是否对创业板同时看好,以及在行业偏好上,是否要向信息技术行业做鲜明的倾斜。从指数的波动率看,科创50与科创创业50指数近似,都在221%附近,低于科创100指数不少,但相比沪深300指数近1年13%的波动率仍要高出近70%。

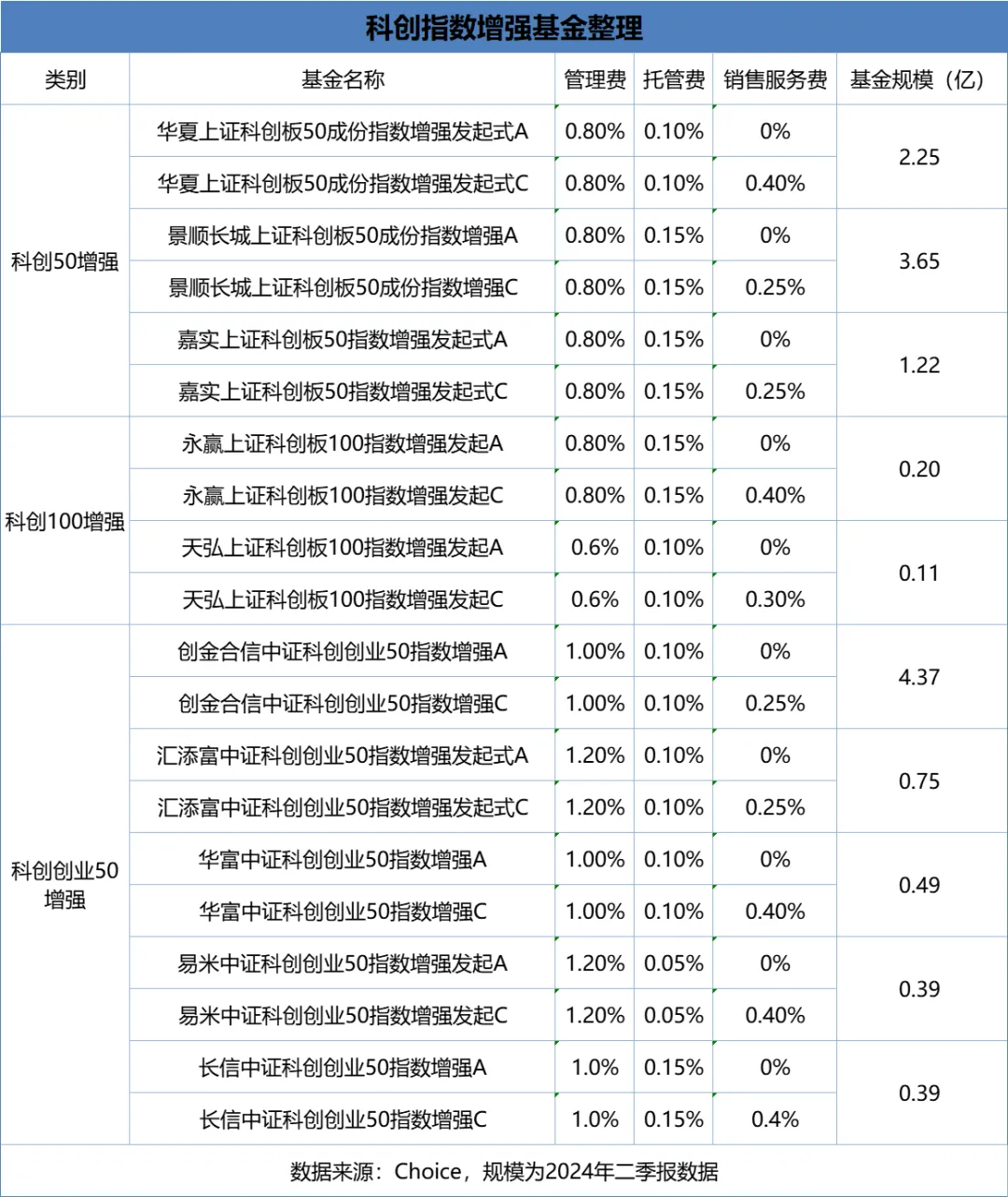

二、科创指数增强基金

除被动指数基金外,科创50、科创100与科创创业50指数均有指数增强型基金,表中列出了当前所有的科创板指数增强型基金。

图5:科创指数增强基金整理

以科创50指数增强为例,华夏上证科创板50成份指数增强发起式(A类:018177;C类:018178)取得了不错的指数增强效果。该基金成立于2023年7月25日,在剔除了新基金建仓期的熊市优势后,2023年9月与今年以来,分别跑赢科创50指数2.6和1.24个百分点(截至9月30日)。

图6:华夏上证科创50指数增强的业绩表现

来源:Choice,区间:2023.9.1-2024.9.30

从管理策略看,华夏上证科创板50指数增强运用量化分析、基本面研究,优选个股、优化投资组合,积累了一批有效的增强因子。以优选个股为例,首先,基金根据科创板50指数机构投资者占比高、话语权强的特征,通过追踪优质机构投资者的动向,来增强超配个股的置信度。其次,在相对宽松的注册制上市规则下,科创板部分企业有营收而盈利弱,基金管理团队通过营业收入、预收账款等指标的大数据分析,进一步把握了超配与低配个股之间的胜率、赔率关系。

从指数增强策略的运用潜力看,科创100指数增强同样值得关注。科创50与科创创业50指数,有突出的指数权重股,科创100指数则更突出了等权重的特征。参考沪深300与中证500指数增强型基金的经验,中证500指数增强的超额收益整体强于沪深300指数增强。若管理得当,科创100指数可能更容易获得增强超额收益。

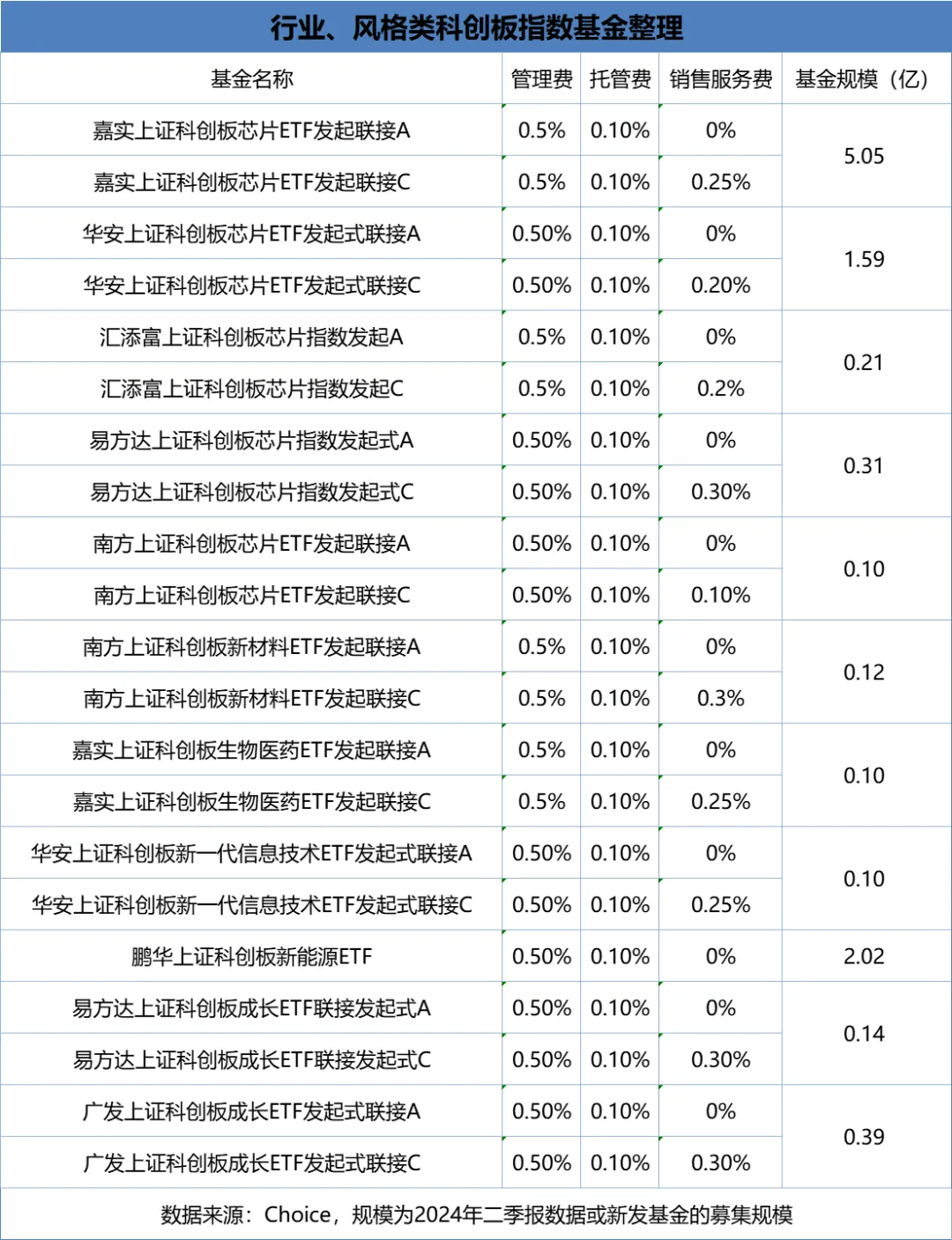

三、按细分行业、风格划分

除了按市值规模、增强策略划分外,科创板指数基金还覆盖了诸多的行业与成长风格。从细分行业看,上证科创板芯片指数对应的基金最多。作为新质生产力的代表性指数,除科创芯片外,还有科创板新一代信息技术、生物医药、新能源、新材料等细分行业可选。广发与易方达基金,还各自成立了科创板成长指数基金,在科创板高成长的基础上进一步突出成长因子,从最新一期的指数单张看,信息技术行业几乎占了科创成长指数68%的权重。

图7:科创细分行业与风格基金

科创细分行业与风格基金更适合专业投资者配置,在看好科创板的基础上,进一步增强行业或风格的配置暴露,以期获得更大的弹性表现。在指数基金、指数增强型基金之外,科创板还有两年定开、三年定开型基金,因为这类基金的业绩不够突出,场内的流动性也不佳,本文就不做探讨了。至于基金经理个人重仓科创板方向的普通基金,则需要大家自己追踪判断了。

从股票投资的视角看,科创板有一定的投资门槛,小白投资者不能随便开户参与。相比沪深300、中证800等宽基指数,科创板的波动率要大很多。若科创板的波动超过了自身的承受能力,不妨考虑同样具有交易规则优势的创业板指数投资工具。在创业板指数投资工具中,我们认为采取动量 成长策略的创业板动量成长指数,也是不错的工具(创业板成长ETF:159967;场外联接基金A/C:007474/007475),同样云集了丰富的新质生产力要素。基金投资,行稳致远,科创板与创业板是很好的进攻配置。攻守有道,在使用赔率型工具时谨记不得贪胜。

声明:基金、基金投顾组合的研究、分析不构成投资咨询或顾问服务,本账号发布的言论仅代表个人观点,不作为买卖的依据。基金投资有风险,基金及基金投顾组合的过往业绩不预示其未来表现,为其他客户创造的收益,并不构成业绩表现的保证。基金投顾业务尚处于试点阶段,基金投顾试点机构存在因试点资格取消不能继续提供服务的风险。敬请认真阅读相关法律文件和风险揭示声明,基于自身的风险承受能力进行理性投资。