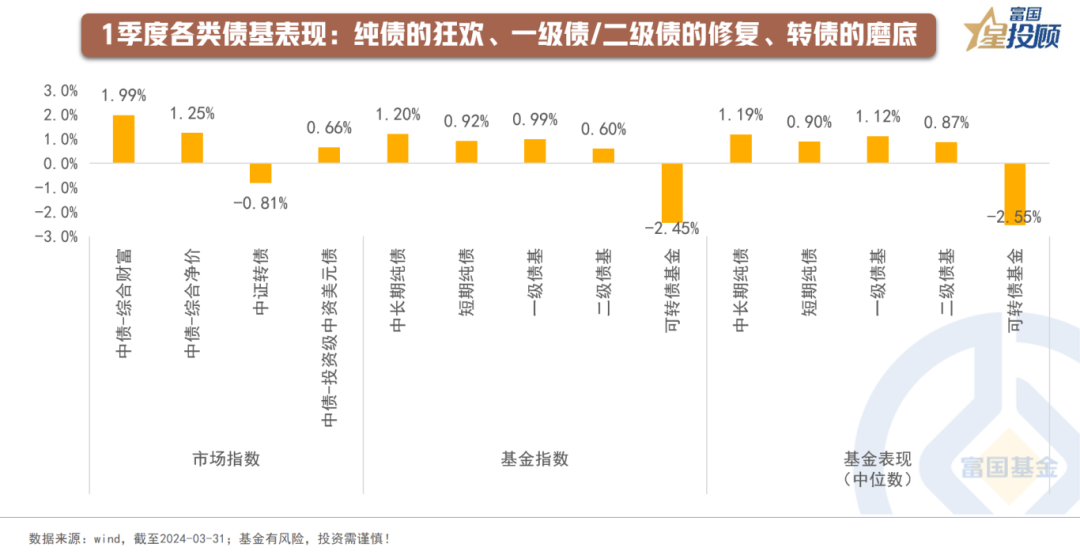

1季度,对于债券投资者而言,是一个收获的时节。不同细分领域的债券基金,表现有一定的差异性。具体而言,中长期纯债表现最佳,全市场该类别基金收益中位数达到1.19%。其次,是一级债基,中位数收益为1.12%。短期纯债、二级债基全市场基金收益中位数分别为0.90%、0.87%。可转债基金表现相对疲弱,单季度收益中位数为-2.55%。

进入2季度,普通投资人最关心的莫过于,涨了许久的债券能否继续保持?对于市场专业投资人而言,分化成3个小问题:一是,基本面是债券最大的基本盘,当前国内经济的改善程度到底如何?二是,热议的债券供给问题,影响到底有多大?三是,国内期待许久的降息、降准还会兑现吗?

1)问题1:国内基本面改善几何?核心看持续性

近期国内公布的经济数据显现出了一定的回暖,特别是3月制造业PMI回升至50.8%。从结果来看,有实在的改善,也有一定的季节性效应:PMI数据体现的是环比效应,当春节横跨2月时,会对2月的开工有一定影响,3月PMI在基数效应下往往表现更好。其次,从结构来看,很多分项数据有实质改善:新订单指数从49%大幅上升至53%。背后原因或在于2点,一是,全球制造业需求回暖。全球制造业PMI新订单指数于2024年2月重回荣枯线上方,达到50.4%。因此可以看到,PMI分项中,新出口订单指数自46.3%大幅回升至51.3%。二是,设备更新带来的内需改善。1-2月固定资产投资中,设备器具购置累计同比增速达到17%,为近3年以来的新高。

但经济改善的持续性仍需进一步观察,价格信号有待进一步回暖。PMI分项中,出厂价格仍在下行,环比下降0.7%至47.4%。3月CPI同比增0.1%,PPI同比降2.8%。此外,建筑业方面,新订单指数仅环比回升0.9%至48.2%,仍处于收缩区间。

2)债券的供给规模如何?

对于债券的供给,目前市场的关注点主要在于利率债。信用债而言,短期供给端的放量相对有限。主要从以下4个维度来看:

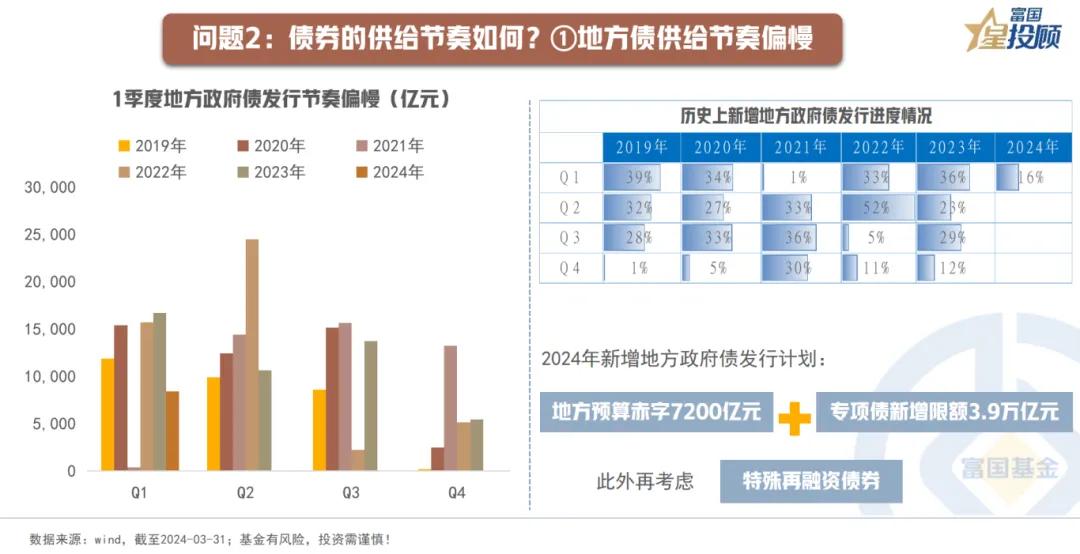

地方债供给节奏偏慢

地方政府债方面,1季度新增规模为8423亿元。从全年进度来看,若是按照地方预算赤字加上专项债新增限额,再加上特殊再融资债券的规模限度考虑,1季度发行进度为16%,明显低于往年节奏。

国债净融资节奏稍快于往年

国债方面,今年1季度净融资规模为4825亿元。从全年进度来看,若是按照中央预算赤字加上特别国债发行计划考虑,全年净增量约在4.34万亿元。1季度发行进度为11%,与往年相比,节奏相对较快,但剩余发行额度依旧不低。

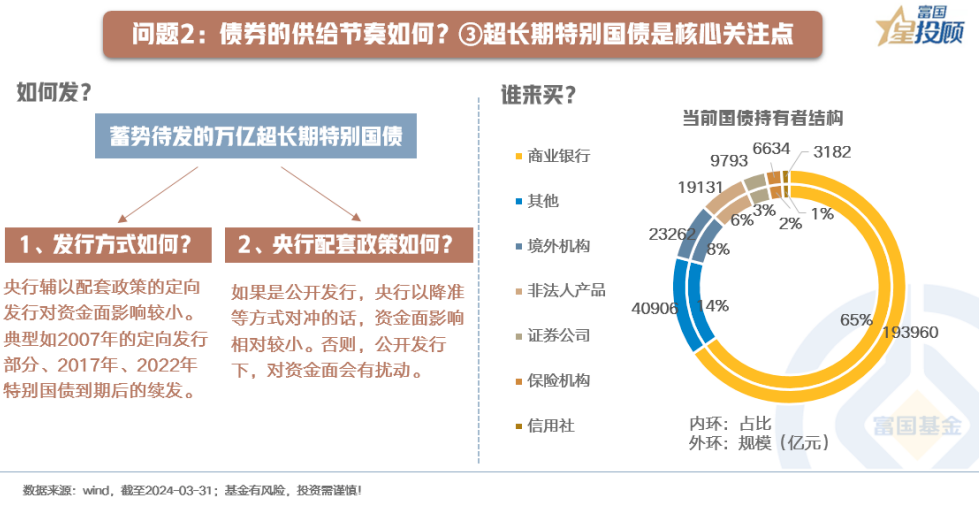

超长期特别国债是核心关注点

国债中,1万亿超长期特别国债的发行是核心关注点。可以归结为2个问题的探讨:一是,如何发?如果是定向发行,影响或相对较小。而如果是全部公开发行,或对资金面有一定扰动,具体影响则看向央行的配套政策。一般而言,降准比通过MLF或者开展逆回购方式对冲的影响小。二是,若是按影响最大的全部公开发行方式考虑,谁来买?从当前的国债持有者结构来看,商业银行或是主要的承接方之一。而本次新增的变化是,在最新的商业银行资本管理办法中,商业银行投资超长期限国债产生的公允价值变动,要么计入银行账簿中的其他累计综合收益,会对商业银行的资本充足率产生一定影响。要么计入交易账簿,其公允价值变动直接计入商业银行当期损益。因此,在当前超长期国债利率下行至相对低位的背景下,需关注特别国债发行价格对超长债的影响。

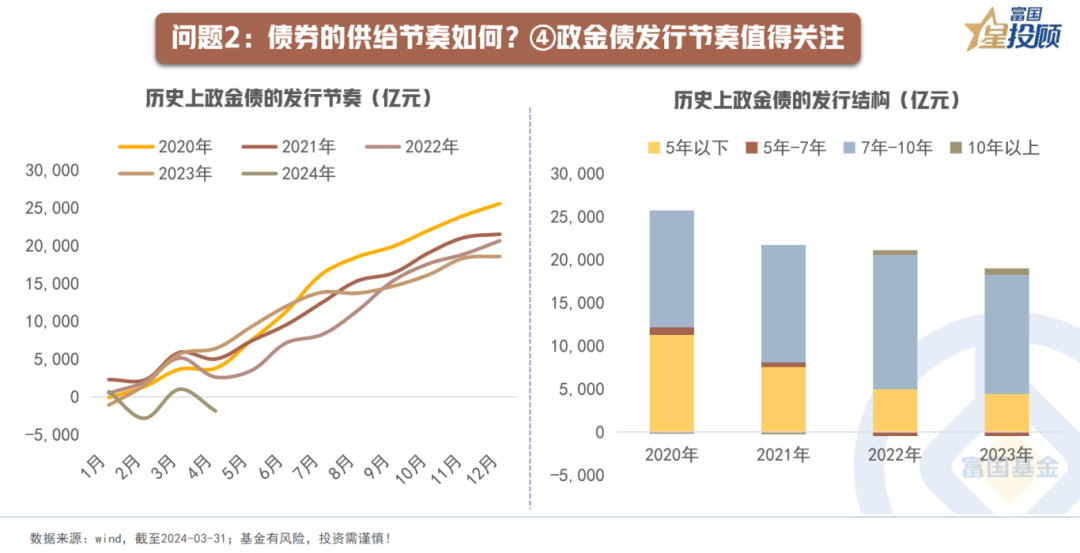

政金债发行节奏值得关注

政策性金融债方面,近期10年期国开债、1年期、3年期、5年期、10年期农发债呈现出放量发行趋势,由此引起市场较高的关注。规模方面,从历史上来看,2020年以来,政金债年度净融资规模基本是逐年递减的状态,2022年、2023年净融资规模分别为2.07万亿、1.86万亿。此外,考虑到政策性银行的融资还可以获得PSL工具的支持。因此,当前政金债的发行规模预期相对稳定。只是在节奏方面,2季度或有一定提速。

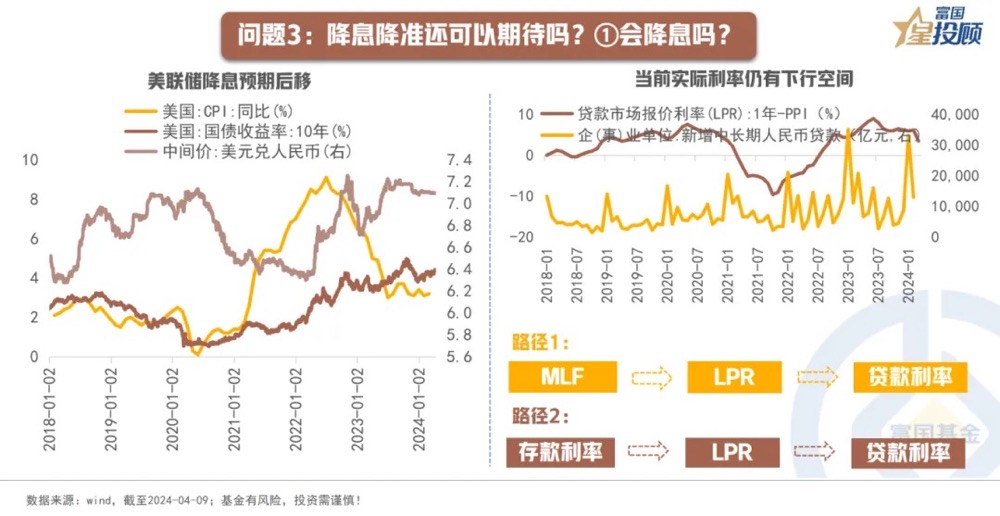

3)降息、降准还可以期待吗?

事实上,开年以来债券利率的快速下行,隐含了市场对于降息、降准的期待。但从现实情况来看,MLF和逆回购利率以及存款准备金率并未下调。那么,如何看待国内后续的流动性环境?

会降息吗?

一方面,结合当前实际利率所处的位置,在稳增长的背景下,经济对于降低融资成本的诉求仍在。另一方面,随着美国3月CPI数据的公布,叠加美国当前经济的韧性,美联储降息通道开启的时间大概率后移,这或对国内货币政策的宽松节奏有一定掣肘。内外均衡的考量下,短期通过存款利率调降最终传导至贷款利率下行的可能性或相对更大一些。

会降准吗?

相较于“价”的变化,“量”的调整对于汇率的影响相对较小。从资金面环境来看,处于中性状态,R007当前处于7天逆回购利率上方。考虑到后续债券供给规模大概率会提升,不排除央行通过降准对冲资金面的影响。但在对内“防空转”,对外“稳汇率”的背景下,资金利率大幅低于政策利率的情况或较难出现。

4)策略层面如何应对?

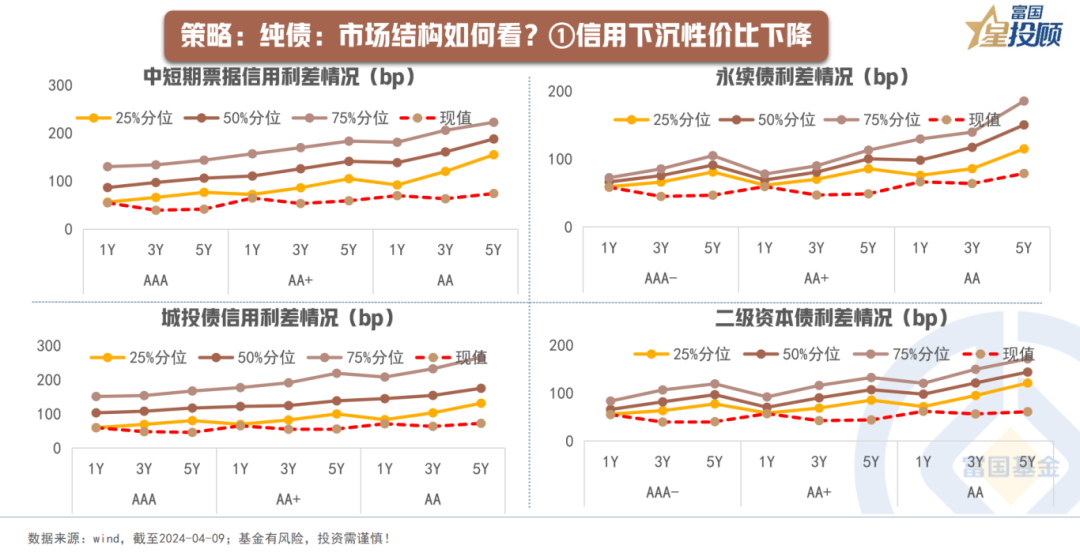

纯债

从信用利差的角度来看,在“资产荒”的驱动下,信用利差已来到历史相对低位。通过下沉信用博弈更高收益率的策略性价比显著下降,短久期、高等级信用债相对占优。

从期限利差的角度来看,当前收益率曲线十分平坦,兼顾收益性和安全性,短期短端的性价比相对更高。对于超长债而言,前期在交投情绪的推动下,30年期国债利率进一步下行至历史低位。在长久期的放大效应下,近期波动性已有所提升。短期或需关注潜在的风险,中期在波动中或可找寻一定的配置机会。

美元债

对于美元债而言,核心在于资金期限的匹配度。在美国3月CPI数据超预期的推动下,10年期美国国债再次站上4.5%的高位,3个月、6个月期限国债利率均在5.4%以上。短期来说,短久期、以持有到期为策略的美元债基金,或更值得关注。对长久期来说,短期面临一定的不确定性。具体而言,从美国3月CPI的分项来看,能源和房租仍是推动CPI上涨的主因。3月能源价格同比增2.1%,环比增1.1%。房租价格同比增5.6%,环比增0.4%。但值得注意的是,核心通胀韧性依旧强,医疗服务、运输服务同比分别增0.7%、10.7%,环比分别增0.1%和1.5%。结合3月美国强劲的就业来看,后续美国服务价格的韧性预计较强。因此,在这种背景下,美债利率趋势性下行的情景尚难以见到,基于长久期策略以期获得交易性收益的美元债基金机会仍需等待。

可转债

对于可转债来说,经历去年4季度到今年1月的快速下跌,估值得到较好地消化。百元溢价率已接近2022年4月的相对低点,其潜在的修复节奏和空间则取决于正股市场。短期还需要一定的耐心,从布局的角度来看,可关注溢价率和绝对价格都相对较低的品种。

$富国中债7-10年政策性金融债ETF发起式联接E(OTCFUND|019596)$

$富国中债7-10年政策性金融债ETF发起式联接A(OTCFUND|018266)$

$富国全球债券(QDII)人民币A(OTCFUND|100050)$

$富国稳健增强债券A/B(OTCFUND|000107)$

#投顾交流会##黄金再创新高,还能买入吗?##黄金再创新高,还能买入吗?##油气股拉升 贝肯能源涨停#

风险提示:以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。