黄金要不要追?

美债、美股要不要抛?

国内债还能不能爱?

A股还有多少期待?

这无疑是近期普通投资者心中最想知道的问题,但每天充斥耳边的消息是爆炸性的,抓住主要矛盾非常重要。本文拟从近期资产价格交易的宏观逻辑出发,立足配置和交易的视角,分析和讨论当前面对每类资产的姿势。

(一)近期驱动资产定价的2条逻辑

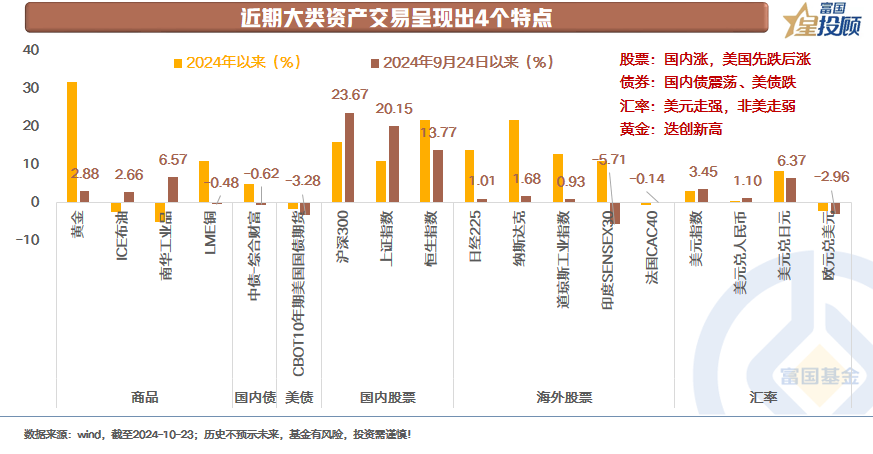

1)近期大类资产交易呈现出4个特点

自9月24日以来,全球资产价格都出现了一些新的变化:

股票:国内大幅上涨,美国先跌后涨

债券:国内债震荡、美债跌

汇率:美元走强、非美走弱

黄金:迭创新高

资产价格是宏观逻辑最客观的反应,当前或在为2条宏观逻辑定价:海外美国大选。国内财政政策。

2)逻辑一:美国大选

从美国的视角来看,大选对资产价格产生重大影响的本质在于:不同候选人的经济政策主张有差异,进而对美国国内的增长和通胀预期产生不同的指引。

据当前市场的预期,特朗普和哈里斯的政策共同点在于:均支持美国财政扩张。二者分歧点主要在于以下3个方面:

税收:特朗普主张大规模减税,哈里斯主张对富人和大企业加税

贸易:特朗普主张对外加征高额关税,哈里斯反对全面加征关税

能源:特朗普主张回归化石传统能源,哈里斯支持发展清洁能源

而从当前的情况来看,特朗普在关键摇摆州和赔率都反超了哈里斯。因此,我们看到了美股近期相对强势,而美债在美联储今年首次降息落地后下跌明显。

3)逻辑二:国内的财政政策

思路比规模更重要

从情绪上来看,最大的兴奋或来自于对超预期数字规模的期待。但从逻辑来看,思路比规模更重要。这也是为什么10月12日财政部召开专场新闻发布会后,市场并未得知具体的资金体量,但在第一个交易日依然予以了相对积极反馈的原因所在。

聚焦于当前,政策思路清晰可见。通过精准有力的政策,率先修复微观主体(居民、企业、地方政府、银行)的资产负债表。随着信心的点滴积聚,随着化债工作的推进,地方政府积极性进一步提升,并带动居民扩大消费、企业扩大生产,最终物价回升,经济进一步回暖。周而复始,进入良性循环。

当然这个过程并非一蹴而就,要有信心,也要有耐心。

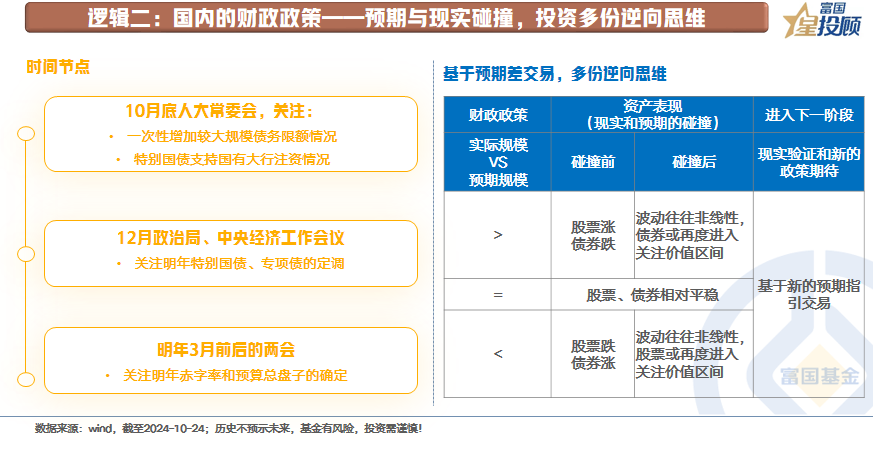

预期与现实碰撞,投资多份逆向思维

对于财政政策而言,节奏上,更可能是潺潺而至。关于规模的3个关键验证时点或为:

10月底人大常委会(一次性增加较大规模债务限额、特别国债支持国有大行等方面)

12月政治局、中央经济工作会议(明年特别国债、专项债的定调)

明年3月前后的两会(明年赤字率和预算总盘子的确定)

对于这个过程的投资而言,国内资产都是基于预期差交易。但在预期和现实的碰撞过程中,总是容易情绪外推带来的资产价格过度波动。因此,在这个过程中多份逆向思维。

(二)面对每类资产的姿势

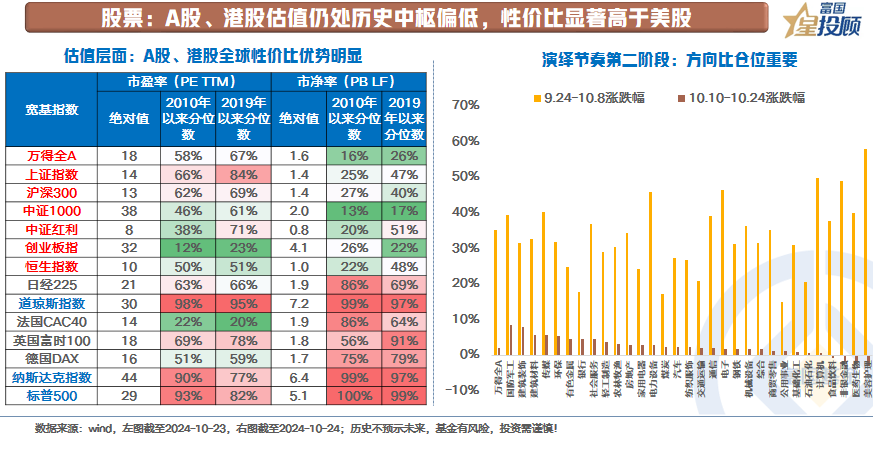

1)股票:A股、港股估值仍处历史中枢偏低,性价比显著高于美股

尽管经历了一定幅度的反弹,A股、港股估值仍处历史中枢偏低的位置,而当前美股估值已比2010年以来90%的时间都要昂贵。A股、港股在全球视角下估值优势尤为突出,这奠定了未来外资大幅回流的期待。

当然,进入10月中旬后,A股从第一阶段的普涨状态进入到第二阶段的震荡态势,能够明显感受到行情的分化。因此,方向的选择变得尤为重要,结合当前政策的催化,红利资产+核心宽基+适当比例的进攻型科技成长或是不错的搭配。

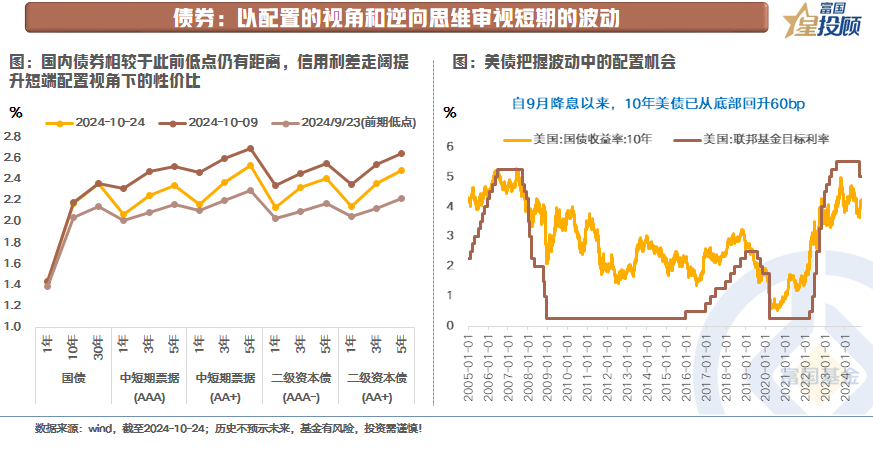

2)债券:以配置的视角和逆向思维审视短期的波动

国内债也好、美债也好,当前都受到预期的强烈牵引。但对于债券而言,需要有两点认识:

一是,在控制信用风险的前提下,债券是产生票息的资产。在中长期的时间维度下,债券票息会抚平短期交易价格带来的波动。而利率每一次上行带来的债市调整,又提升了后续债券的票息收益。因此,以配置的视角审视短期的波动。

二是,货币政策未收紧时,债券难以趋势反转。回溯历史,国内债市的趋势性走熊,往往源自于货币政策的主动收紧,如2016年4季度,2020年5月等。海外亦是如此,美联储加息和降息周期与美债走势的贴合度很高。

聚焦于当下,对于国内而言,在稳增长和化债过程中,仍需要支持性的货币政策,国内宽松还在路上。对于美国而言,降息之路才走过了50bp,而10年美债自9月低点已反弹了60bp。每一次利空预期来袭时,债市基于情绪往往会出现过度调整。因此,以逆向的思维审视短期的波动。

3)转债:估值依旧处于相对低位,继续关注后续价值

在本轮反弹前,转债无疑是今年国内最“委屈”的资产了,转债估值一度压缩到历史偏低位置。一方面,受到前期A股市场相对低迷的情绪压制。另一方面,基于转债个券出现的信用风险担忧,也无法受益于前期纯债市场牛市的红利。

而随着正股市场回暖,转债也开启了反弹之路。9月24日-10月24日,中证转债指数上涨了8.89%。从当前的估值来看,全市场转债价格中位数上升至113元左右,百元溢价率约为22%,仍未到历史高位区域。向后看,无论是考虑到与正股市场的反弹幅度相比,当前转债有一定的滞涨效应,还是考虑到对后续正股市场依旧充满期待,转债依旧值得关注。

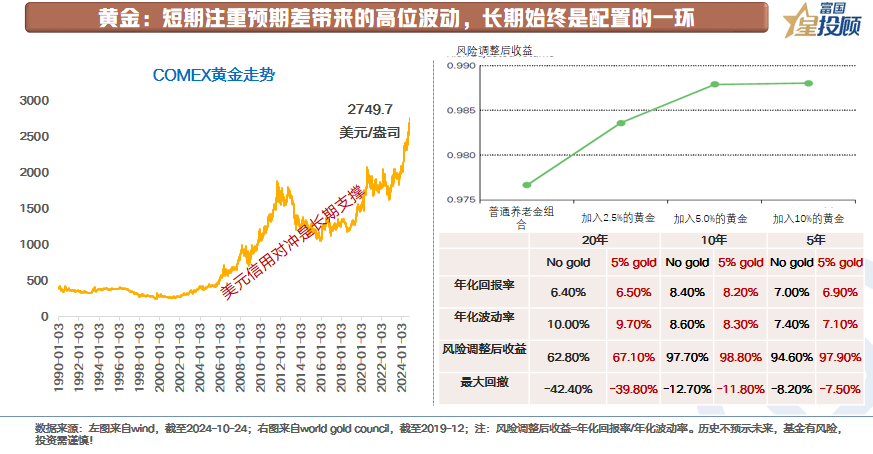

4)黄金:短期注重预期差带来的高位波动,长期始终是配置的一环

今年以来,黄金价格不断迭创新高。不同阶段的驱动因素不同,前期主要源于美元信用的对冲价值,各大央行纷纷购金,不断强化黄金上涨趋势。后期主要受益于美联储降息预期和地缘扰动下避险价值的显现。当前COMEX黄金已经站上2750美元/盎司的位置,短期或需要注重后面随着一些不确定事件的平息,预期差带来的高位波动。

但在长期视角下,黄金始终是配置的一环。不仅是基于历史中长期不错的回报,更基于它是资产配置的“好搭子”。据相关研究显示,在传统股票、债券的投资组合之中,加入5%-10%的黄金,能有效提升投资组合的风险调整后收益。

$富国中证A500ETF发起式联接A(OTCFUND|022463)$

$富国中证A500ETF发起式联接C(OTCFUND|022464)$

$富国上证指数ETF联接C(OTCFUND|013286)$

$富国创业板ETF联接C(OTCFUND|013277)$

$富国北证50成份指数C(OTCFUND|017522)$

$富国中债7-10年政策性金融债ETF发起式联接E(OTCFUND|019596)$

$富国上海金ETF联接C(OTCFUND|009505)$

#投顾交流会##中证A500场外指数基金来了 你会买吗?##十月份 你打算如何操作?#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。