在经历了过去三年漫长而深度的调整之后,近期,新能源或许迎来了否极泰来的时刻。本周(2024.10.21-2024.10.25),中证内地新能源主题指数累计上涨超过10%,风电、光伏等板块表现强势。那么,近期有哪些利好因素在支撑板块表现?沉寂已久的电力设备和新能源能否穿越低谷、迎来周期性拐点的确立?

供给端:光伏行业达成“反内卷”共识,产能过剩有望逐步改善

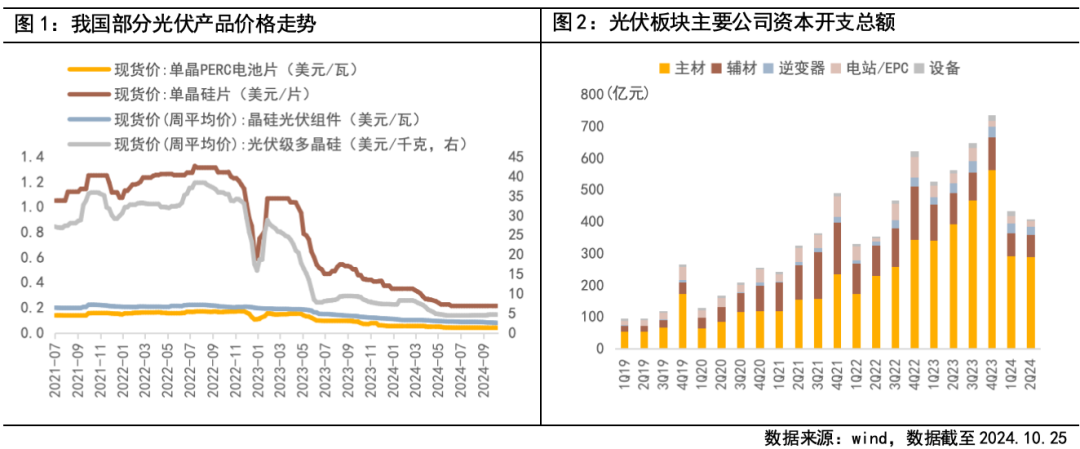

近年来,新能源持续经历着价格战下痛苦的去产能过程,以光伏行业为例,在供需失衡的情况下,光伏产业链价格不断下跌,光伏企业盈利明显回落。

而当前,供需格局正迎来改善曙光,政策多次提及光伏供给侧优化,光伏行业协会也在加强引导企业自律行为。近日,光伏行业协会举行防止行业“内卷式”恶性竞争专题座谈会,并公布成本指引托底组件价格,2024年10月的光伏组件最低含税成本为0.68 元/W,同时加强对于低价倾销、恶性竞争的打击力度,有望助力行业有序发展,目前头部企业报价已有明显回升。此外,出清低效产能仍是重点,当前一些过剩产能也在逐步退出市场,1H24光伏板块投产进度整体放缓,资本开支总额下降,确有周期性回暖的迹象。

需求端:美国“双反”政策或有松动,出海有望迎来新机遇

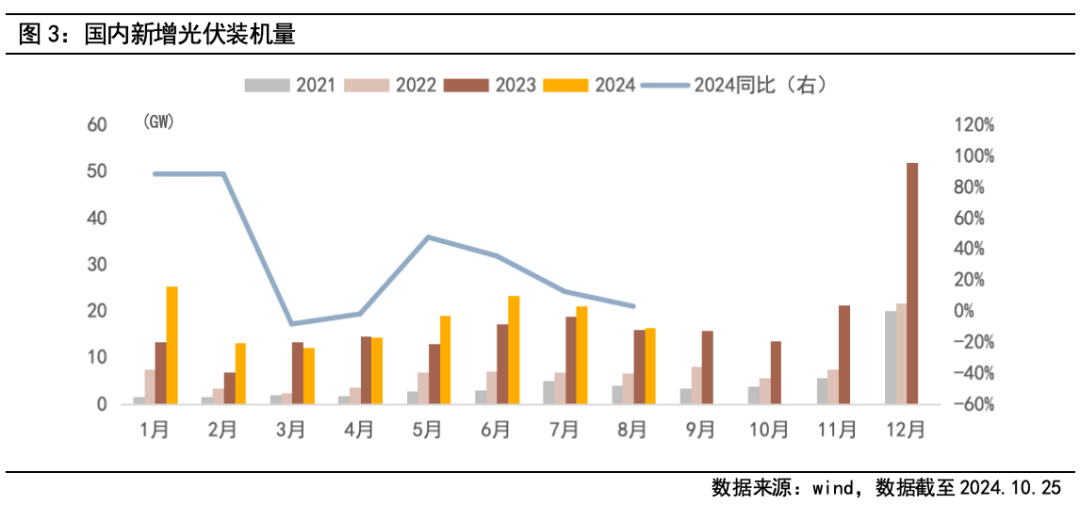

三季度以来,国内新增光伏装机量保持同比正增长,但环比持续回落,企业也普遍调低开工率以控制库存,反映国内需求支撑相对不足,基本面的修复仍待需求端回暖。

海外方面则更有看点,消息面上,近日美国考虑撤销“双反”政策是催化板块上涨的一大重要因素,据美国联邦官方网站消息,美国商务部正在启动一项变更情况审查(CCR),考虑部分撤销对中国大陆晶体硅光伏电池的反倾销税和反补贴税(AD/CVD),并邀请相关各方发表意见。虽然此次审查针对的是部分非主流产品,但意味着美国对中国光伏组件产品关税政策出现了边际松动。

9月,变压器、电表设备出口数据表现良好,组件、逆变器等设备出口则受到台风影响有所回落。中长期而言,我国电力设备产品仍有望凭借高性价比及技术优势持续拓展海外市场。一方面,随着海外数据中心数量增长,高用能需求与用能质量要求均日益提升,同时海外供应受到原材料价格上涨、地缘扰动等因素影响存在供给缺口,布局海外销售渠道或产能布局的中国电力设备企业有望率先受益;另一方面,全球降息背景下,海外电网投资有望回暖,叠加“双反”政策松动,中国电力设备企业或将迎来出海窗口期,有望带来业绩提振。

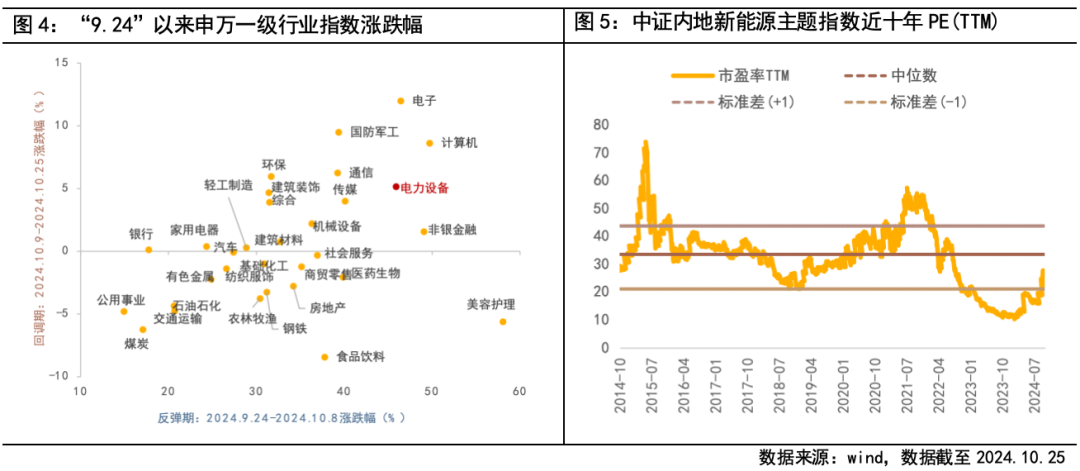

轮动行情下低估值板块或为稳健之选,新能源投资性价比较高

在新能源基本面逐步改善的背景下,板块估值也有望迎来复苏。“9.24”新政以来,若将近期行情划分为“反弹期”和“回调期”,回顾申万一级各行业的涨跌幅表现,可以发现电力设备行业在“反弹期”颇具弹性,“回调期”也仍具韧性;同时,新能源估值仍处于历史低位,截至10月25日,中证内地新能源主题指数PE(TTM)估值位于近十年22.56%的分位数水平。当前,市场已由普涨阶段走向结构性分化的2.0阶段,在轮动为主的行情特征下,寻找低位板块布局是更为稳妥的投资选择,电力设备与新能源的投资性价比凸显。伴随着内外部积极因素积累,关注电力设备与新能源的投资机遇。

$富国中证绿色电力ETF发起式联接C(OTCFUND|020096)$

$富国中证绿色电力ETF发起式联接A(OTCFUND|020095)$

$富国中证新能源汽车指数(LOF)C(OTCFUND|013048)$

$富国中证新能源汽车指数(LOF)A(OTCFUND|161028)$

#A股盘中调整 倒车接人还是止盈信号?##中国资产大爆发,A股今天怎么走?##十月份 你打算如何操作?#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。