从急涨回撤到回暖震荡,本轮A股的“史诗级反弹”走得颇有些惊心动魄。在经历了巨幅波动的大起大落后,全面拔估值的第一阶段行情或许已经落下帷幕,而结构性的第二阶段行情正蓄势待发,有望接力前行。

事实上,在本轮市场暴力拉升的背后,蕴藏着一个宏大的叙事框架,主要由三条主线交织而成:

一是大国博弈的新篇章。随着中美两大经济体宏观周期的停滞与重启,“东升西落”的共识逐步加深,自主可控与内需驱动成为了潜在的核心趋势。

二是政策转向的再起航。中央财政上杠杆带来了总需求的扩张,总体利好顺周期、地产、消费等大方向。

三是流动性的显著扩张。市场宏观剩余流动性回升,万亿级别的成交量有助于提升市场估值和风险偏好,利好受益于流动性的券商,以及超跌的中小创成长。

世界很多时候是由叙事编织而成,主流观点的形成往往推动着市场的估值逻辑。当市场行情从普涨进入分化,当下更优的应对策略,就是摒弃噪音、寻求共识、聚焦主线。

考虑到本轮做多资金的期许:

既要当下、要现在——注重性价比与逻辑的落地;

还要预期、要未来——顺应时代浪潮与主流叙事。

不难从中洞悉到一个温和的真相,如果本轮行情延续,半导体大概率会成为绕不开的主题。

看逻辑

全球半导体周期反转回暖

A股半导体业绩明显改善

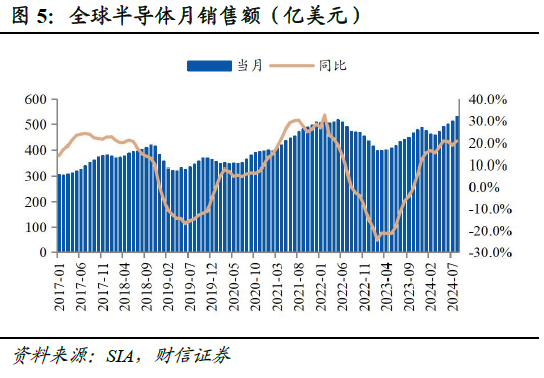

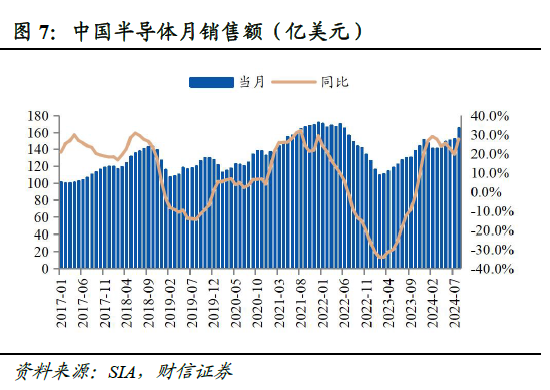

美国半导体行业协会(SIA) 发布报告称,今年8月全球半导体销售额达到531 亿美元,同比增长20.6%,环比则增长3.5%。在市场的期许中,行业的巨轮正加速驶入量价齐升的复苏航道。

在全球产业复苏的背景之下,我国集成电路产业今年的表现尤为可圈可点。中国半导体销售额8月实现166亿美元,同比+27.5%;1-8月累计实现1190亿美元,同比+25.1%。这一增长速度不仅超越了全球平均水平,也标志着行业在经历了一段低谷期之后,逐步迎来复苏的曙光。

与此同时,多家A股半导体龙头公司三季报业绩“高歌猛进”。Wind数据显示,目前已有35家A股半导体公司披露了2024年三季报和业绩预告,其中23家公司净利润实现正增长,占比为65.71%,这些公司分布于晶圆代工、芯片设计、半导体设备等多个细分领域。(来源:证券时报数据宝,2024.10.26)

在AI技术的蓬勃发展与电车智能化浪潮的推动下,半导体产业链正站在新一轮周期的起点,新的故事蓄势待发。

看预期

国产替代是长期主旋律

自主可控带来巨大想象力

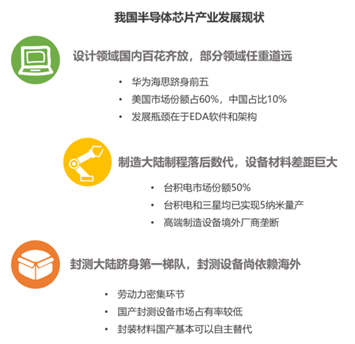

据SIA统计,2021年全球半导体市场销售额为5559亿美元,我国作为占比最高的国家和地区,达到34.6%。但根据海关总署数据计算,2021年中国集成电路进口额近4500亿美元,远超原油进口额。

尽管半导体市场庞大,在部分环节的自给率却明显不足,自主可控、国产替代将成为我国半导体行业的巨大机遇。

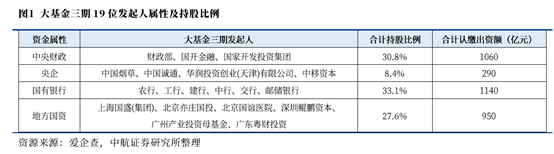

今年5月,国家大基金三期重磅落地,注册资本3440亿人民币,规模之巨,远超前两期基金。

这不仅仅是一次对半导体行业的简单注资,更代表着“国家意志”对于科技创新的坚定决心。如此力度的政策支持,无疑将为半导体行业带来更多的资金投入和研发动力。

我们有理由相信,国内半导体产业链必将迎来新的风口与增长机遇。

看未来

全球产业重构势不可挡

新质生产力发展滚滚向前

一方面,海外大选的迷雾尚未散去,贸易问题已成为2024年大选的核心议题。东南亚地区更是成为了美国围堵战略的“靶心”,大国博弈的政治环境下,美方的“小院高墙”策略正步步升级。在全球半导体产业链重构的大背景下,半导体产业已悄然成为大国博弈的战略要地,其重要性不言而喻。

另一方面,我国经济转型来到深水区,经济发展的动力和模式正在经历一场深刻的变革。随着传统引擎的逐渐落幕,以半导体为代表的新质生产力正崭露头角,成为引领新一轮经济周期上升的主线。而资本市场必将涌现出参天大树,让投资者对于“中国芯”的信心与坚守开花结果。

近年来,一句富有哲理的话语在投资界广为流传——“不要与大势作对”。投资的本质就是在时代的浪潮中顺势而为。

在这个变革的时代,面对着百年未有之大变局,最大的“势”莫过于经济周期引擎的切换。因此,在审视半导体板块的投资价值时,当下与其盲目地跟着股价走,不如跟着产业逻辑与时代浪潮走。

在逻辑尚未演绎至终章、时代的画卷未完全铺展之前,我们自然也不应轻易断言行情的结束。

来源:Wind,湘财证券、德邦证券、财信证券、国元证券、浙商证券。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证动漫游戏ETF联接C(OTCFUND|012769)$

$华夏国证半导体芯片ETF联接A(OTCFUND|008887)$

$华夏国证半导体芯片ETF联接C(OTCFUND|008888)$

$华夏科创50ETF联接A(OTCFUND|011612)$

$华夏科创50ETF联接C(OTCFUND|011613)$

$华夏纳斯达克100ETF发起式联接(QDII)A(OTCFUND|015299)$

$华夏纳斯达克100ETF发起式联接(QDII)C(OTCFUND|015300)$$

$华夏北证50成份指数A(OTCFUND|017525)$

$华夏北证50成份指数C(OTCFUND|017526)$

$华夏沪深300ETF联接A(OTCFUND|000051)$

#每日信息前沿#

#最近哪个指数涨了#

#一枝独秀!北证50涨超4%#