穿越了9月末、10月初的“史诗级”反弹,A股在经历了急速涨落的亢奋与降温之后,如今已从第一阶段的“闪电战”过渡到了第二阶段更为胶着的“拉锯战”。

时值10月尾声,随着基金三季报的集体披露,除了市场普遍关注的基本面与政策动向之外,一些关于资金流向的新线索也正逐渐浮出水面。

当属于中国资产的新周期正“未完待续”,作为市场回暖后的首份定期报告,其边际变化或许能够为未来市场的结构走向提供更为清晰的指引。

那么,公募基金在三季度有哪些重要动向?本次三季报里到底透露了哪些投资线索?

线索1:时代的浪潮

被动指数基金成为大势所趋

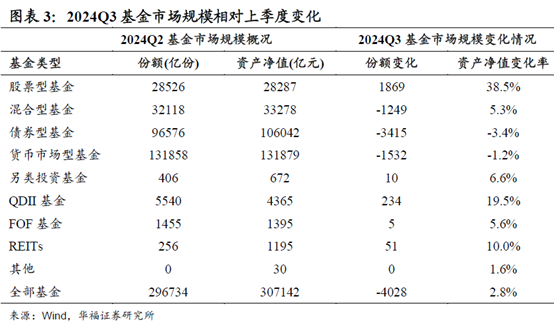

截至2024年9月30日,公募基金总规模合计32.07万亿元,年内第五次刷新历史新高,“蝉联”中国资产管理市场的主力军。其中,权益型基金成为重要增量来源。(来源:澎湃、华福证券)

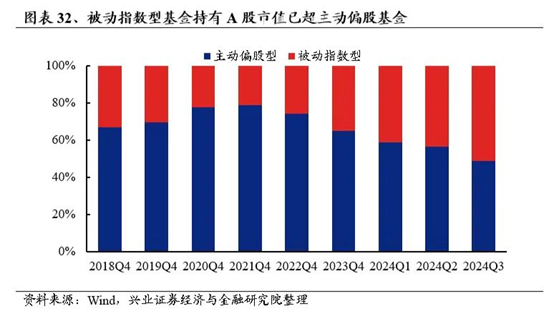

事实上,伴随着三季度股票市场波澜壮阔的“闪电复苏”,公募权益基金的版图亦经历了一场转折性的重塑。相较于略显“踌躇”的主动权益类基金申赎,被动指数基金正乘着时代的巨浪快速崛起。

截至今年三季度末,股票型ETF资产总值达到2.7万亿元,环比上季度末增长超50%。(来源:中金公司)

而偏股型公募基金(主动偏股型+被动指数型)中,被动指数型基金持有A股持股市值占比达到51.1%。被动偏股基金持有A股的规模,史上首次超越主动偏股基金。(来源:兴业证券、民生策略)

事实上,借鉴海外成熟市场经验,被动投资与主动投资分庭抗礼或是大势所趋。自去年A股全面推进注册制以来,A股市场指数上涨而非个股普涨的现象日渐增多,市场风格更倾向于指数行情。

举个例子:

年初以来,上证指数和中证A500指数的全年涨幅分别为10.9%和14.1%,但个股的收益率中位数仍然是-6%,表明部分账户或许距离回本尚有一定距离。

从9月24日启动本轮反弹以来,科创50指数一马当先大幅反弹54.1%,但能够跑赢这一涨幅的个股仅有770家,占比不足15%。

(来源:Wind,截至2024.10.28)

细细斟酌今年以来各路市场信号,无论是大资金官宣增持宽基ETF,还是涌向指数投资的资金从未止步、乘势抄底,在境内股票ETF的规模与数量迭创新高之后,其中所蕴含的信息量,值得每一位投资者深思。

线索2:共识的回归

主动基金持仓集中度再度回升

今年4月以来,随着中国资本市场第三个“国九条”的落地,市场的投资范式迎来重大转变。

当重视股东回报成为重中之重,当投资回归业绩驱动、追寻景气的模式中,价值投资和与基本面审美逐步归来,优质大盘龙头股重获估值溢价,部分代表性个股刷新历史新高。

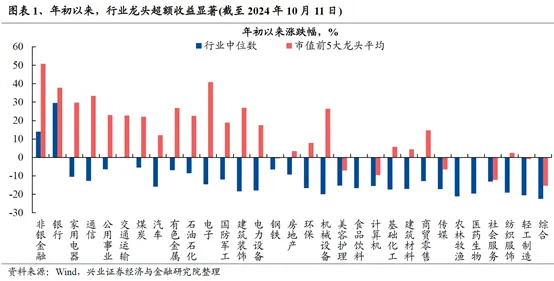

年初以来,申万31个一级行业中,由市值前五大公司组成的各行业龙头组合,悉数跑赢了行业整体。

在借道ETF入场的资金涌向大市值龙头个股的同时,公募主动权益基金的持股集中度自2024年起同样出现反转,从“下沉与分散”重回“共识与集中”。

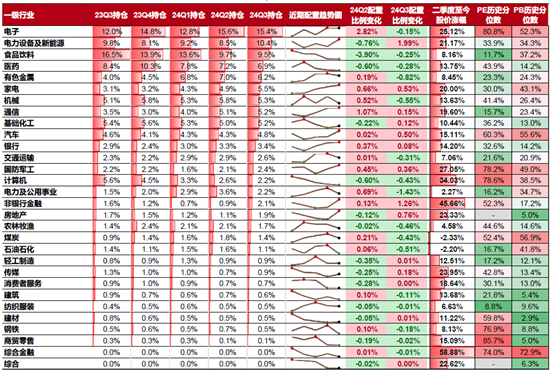

基金重仓持股集中度在今年一季度企稳回升后,连续两个季度继续保持上行。相较二季度末,三季度主动偏股型基金重仓前100公司重仓市值占比由57.1%升至57.4%,重仓前50市值占比由44.8%升至51.5%,意味着资金反向偏好龙头股的趋势并没有结束。(来源:中金公司、中银证券)

同时,基金重仓股的赚钱效应继续回升,2024年二季度前五十大重仓股在2024年三季度的平均收益率达到12.0%。(来源:国联证券)

从行业布局来看,三季度基金重仓股整体增配电力设备新能源、非银金融、汽车与房地产,相对而言,公用事业、有色、石化比例降幅最大。相较于市场低迷期的策略布局,这一调整已悄然透露出投资风向标的微妙变化。

(来源:国联证券)

事实上,万事万物皆有周期,市场追捧的风格总会在“市值下沉”与“以大为美”中波折反复。从核心资产到成长赛道,从小微盘股再到股息红利,股市中没有永恒的王者,更没有永远的输家,均值总会回归。所谓的风口时常都是事后归因,千里之行往往始于最朴素的“便宜与出清”。

代表基金重仓股整体表现的万得金仓50指数,目前市盈率TTM仅为12.6倍,处于近5年来的13%分位点处,相较于万得全A(市盈率TTM 18.5倍),已经由21年初的估值溢价转为明显的折价。(来源:Wind,2024-10-25)

无论你当下心怀信念还是充满疑虑,在经历了三年的下跌后,部分优质的机构重仓股已经成为廉价的筹码,“只有低估、没有高估”。来到行情第二阶段,“权重搭台,急先锋唱戏”的格局,或许也应值得相信。

线索3:“双创”的崛起

创业板和科创板仓位上升

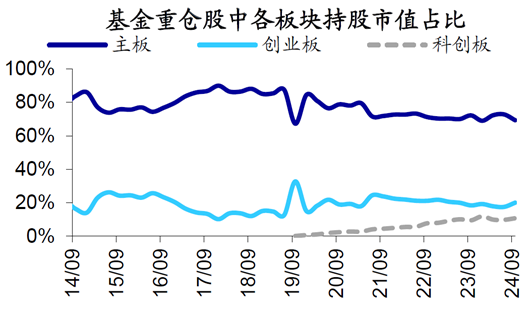

今年三季度,公募基金重仓股整体减仓主板,加仓“双创”。

截至三季度末,基金重仓股中A股主板持股市值占比为69.3%,相较二季度末下降3.5个百分点;而创业板为20.0%(上升2.5个百分点),科创板为10.7% (上升1.0个百分点)。(来源:海通证券)

(来源:海通证券)

如果说创业板的底色是“高质成长”——

经过近十五年的发展,当前创业板已然成为我国科技创新企业的重要集中地,行业分布以新能源、医药生物、电子等对科技研发制造要求较高的领域为主,以九大战略性新兴产业为支柱,具备充足的创新基因。

那么科创板的标签则是“硬科技”——

开板五年以来,科创板始终肩负着攻克“卡脖子”技术难题的重任,致力于推动我国科技的自立自强。特别是在去年二十大提出“安全与发展并重”后,科创板的未来机遇受到了市场的广泛关注。在汇聚了一大批尖端科技产业集群的背景下,科创50和科创100指数也因此站在了聚光灯下。

从筹码结构来看,近三年震感比较强烈宽基指数的主要位于双创板块,创业板指、科创50、科创100等相关指数最大回撤都在50-60%左右。作为高弹性、强贝塔的资产,在出现经济预期扰动和海外流动性收紧的时候,受到的影响自然更大。但经过多轮回调之后,多重悲观因素已被过度定价,可能正是因为这个原因,创业板和科创板在近来的反弹中表现得“一马当先”。

从更宏大的角度看,当前我国经济正处于向创新驱动以及高质量发展转型的关键时期,随着传统引擎的逐渐落幕,以“高质成长”和“硬科技”为代表的新质生产力正崭露头角,成为引领新一轮经济周期上升的主线。

正如高层的定调 “推进中国式现代化,科技要打头阵”,双创板块因而具有鲜明的时代感,成为与时代同行的资产。相信其中必将涌现出参天大树,让投资者对于资本市场的信心与坚守开花结果。

关于基金三季报的话题就先聊到这里,当一切的线索逐渐明朗,当新周期的信号灯开始逐步亮起,此时此刻,满怀信心与耐心等待或许正是我们手中最珍贵的筹码。

来源:Wind,各券商研报。

风险提示:

1.投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区別。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效投资方式。

2.本资料仅为服务信息,观点仅供参考,不构成对于投资人的实质性建议或承诺,也不作为法律文件。

3.基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。

4.基金不同于银行储蓄和债券等能够提供固定收益预期的金融工具,且不同类型的基金风险收益情况不同。投资者购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。

5.基金管理人的适当性匹配意见不表明其对产品或者服务的风险和收益做出实质性判断或者保证。

6.各销售机构关于适当性的匹配意见不必然一致,且基金合同中关于基金的风险收益特征与基金的风险等级因考虑因素不同,存在差异。

7.本页面基金产品风险等级由基金销售机构提供,且投资者应符合销售机构适当性匹配原则。

8.基金管理人提醒投资者基金投资的“买者自负”原则,在投资者做出投资决策后,基金运营状况、基金份额上市交易价格波动与基金净值变化引致的投资风险,由投资者自行负责。基金管理人、基金托管人、基金销售机构及相关机构不对基金投资收益做出承诺或保证。

9.投资者在投资本基金之前,请仔细阅读本基金的《基金合同》、《招募说明书》和《产品资料概要》等基金法律文件,充分认识本基金的风险收益特征和产品特性,认真考虑本基金存在的各项风险因素,并根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策,独立承担投资风险。

10.本页面产品由华夏基金管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

11.基金产品历史业绩不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。

12.基金有风险,投资须谨慎。

本服务由华夏基金管理有限公司提供,相关责任将由华夏基金管理有限公司承担,如有问題请咨询华夏客服,电话400-818-6666。

$华夏中证动漫游戏ETF联接C(OTCFUND|012769)$

$华夏国证半导体芯片ETF联接A(OTCFUND|008887)$

$华夏国证半导体芯片ETF联接C(OTCFUND|008888)$

$华夏科创50ETF联接A(OTCFUND|011612)$

$华夏科创50ETF联接C(OTCFUND|011613)$

$华夏纳斯达克100ETF发起式联接(QDII)A(OTCFUND|015299)$

$华夏纳斯达克100ETF发起式联接(QDII)C(OTCFUND|015300)$$

$华夏北证50成份指数A(OTCFUND|017525)$

$华夏北证50成份指数C(OTCFUND|017526)$

$华夏沪深300ETF联接A(OTCFUND|000051)$

#北证50持续火爆 该不该参与?#

#最近哪个指数涨了##每日信息前沿#