————基金经理画像:国海富兰克林基金刘晓

我一直强调,均衡风格的基金非常适合作为底仓、适合定投。尤其是在今年,许多基金经理都认为市场风格会趋于均衡,建议均衡配置。

在前文《大作:29位均衡风格基金经理,谁最强?》中,我们通过对“业绩、风控、分散度、超额收益、相关性、胜率”这几项指标的筛选,发现国富基金的刘晓各项指标全都拔尖。

然而她的名气还没有没有谢治宇、周蔚文、周雪军那样广为人知,管理规模还不到100亿(截止2022Q1)。

这么优秀的宝藏基金经理,我们的【基金经理画像】栏目,当然要收集一下啦~!我敢说,看完我们的分析,你肯定会喜欢这位“大表姐”!

基本情况

刘晓的职业生涯介绍起来非常简单:一毕业就加入了国富基金,从研究员助理开始,一干就是15年,2017年2月开始任基金经理。

值得一提的是,国富基金似乎很能留住人,同公司的徐荔蓉、赵晓东、刘怡敏也都是业界大佬,也都是一干十几年没有跳槽。

公司目前有基金经理15人,平均任职年限3年半,在185个基金公司中排第一!

业绩和风控情况

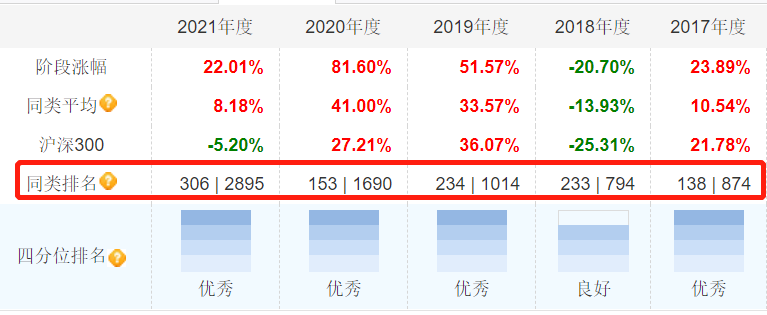

刘晓的代表作是国富深化价值,2017年2月18日任职以来,截止2022-4-29,收益率为190.87%,年化收益率为22.73%,同期排名37|2301(前2%)。(数据来源:choice)

并且做到了每年跑赢沪深300,且同类排名前三分之一。(数据来源:天天基金)

下图为任职以来的净值(红线),以及相对沪深300的累计超额收益(黑线)(截止2022-4-29,数据来源:韭圈儿)

上图可以看到,她的超额收益总体也是非常稳定,累计创造了173.5%的超额收益。

从风控情况来看,大幅跑赢基准的同时,还有更低的波动和回撤,风控能力出色。据支付宝数据,其近五年收益回撤比为0.88,在1239只基金中排第20。

定量分析

(以国富深化价值为例)

1、当前持仓情况

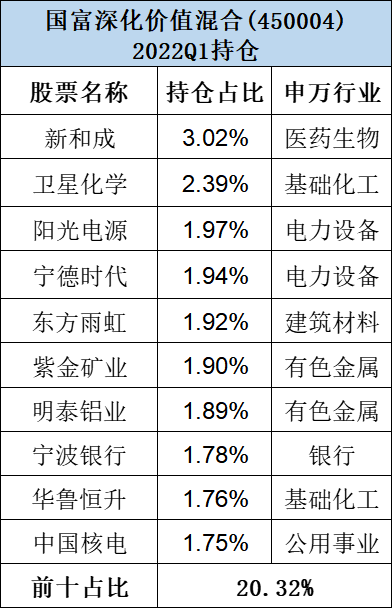

2022Q1前十持仓行业分布均衡,平均市值1954.8亿,市值偏大盘,风格均衡。

前十持仓平均PE为14.5,平均PB为2.9,ROE为20.1%,从前十持仓来看,是低估值+高质量的选股理念。(数据来源:)

2、历史持仓情况

2022Q1持股集中度为20.32%,历史平均为28.14%。持仓很分散,前十重仓股也就配2%左右。

历史持仓数一般在50-60只左右。(数据来源:choice)

如此分散,说明基金经理的选股能力很强,不依赖某几只股票、不押宝某个行业博取超额收益。

同时,这种投资方法可容纳的管理规模也会更大一些,因为受个股流动性影响更小。调整也更灵活,当个股下跌时,加减仓更加从容。

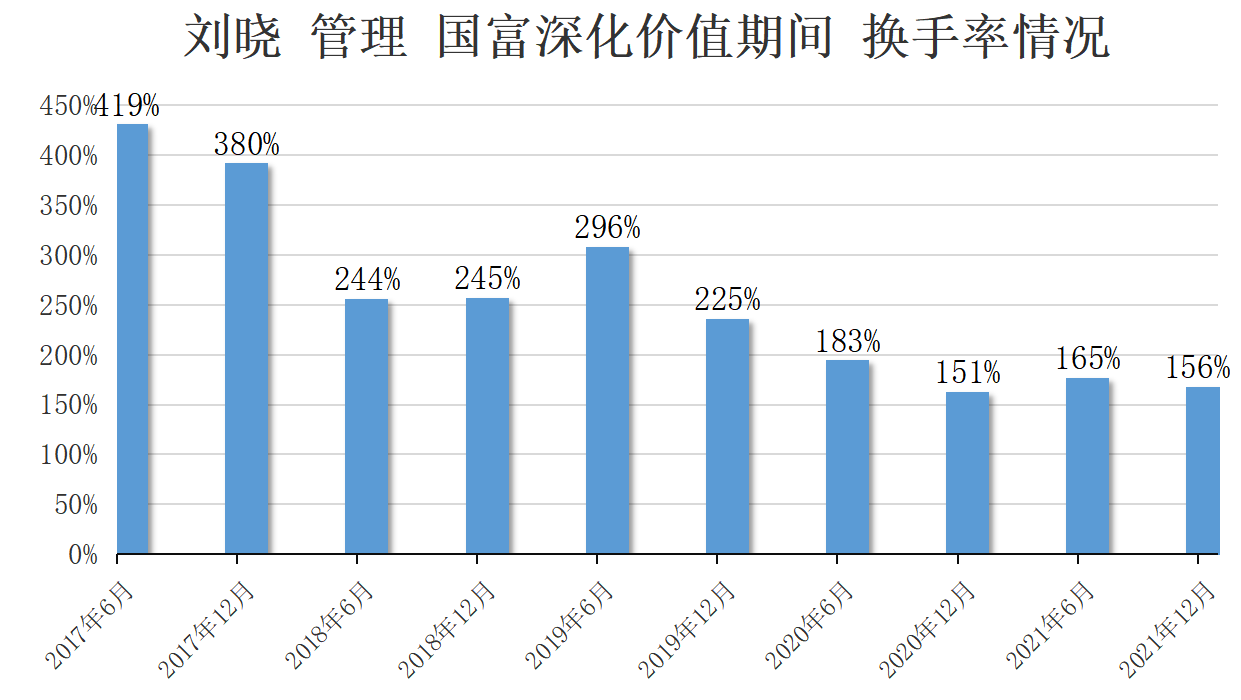

3、换手情况

除了刚接手基金那一年换手率较高,之后都保持了较低的换手率。说明基金经理主要依靠选股获得超额收益,而不是交易。

从前十持仓来看,虽然每个季度的重仓股都有变化,但我推测这主要是因为排名前十几位的股票持仓比例接近,该季度股票涨跌差异导致的。

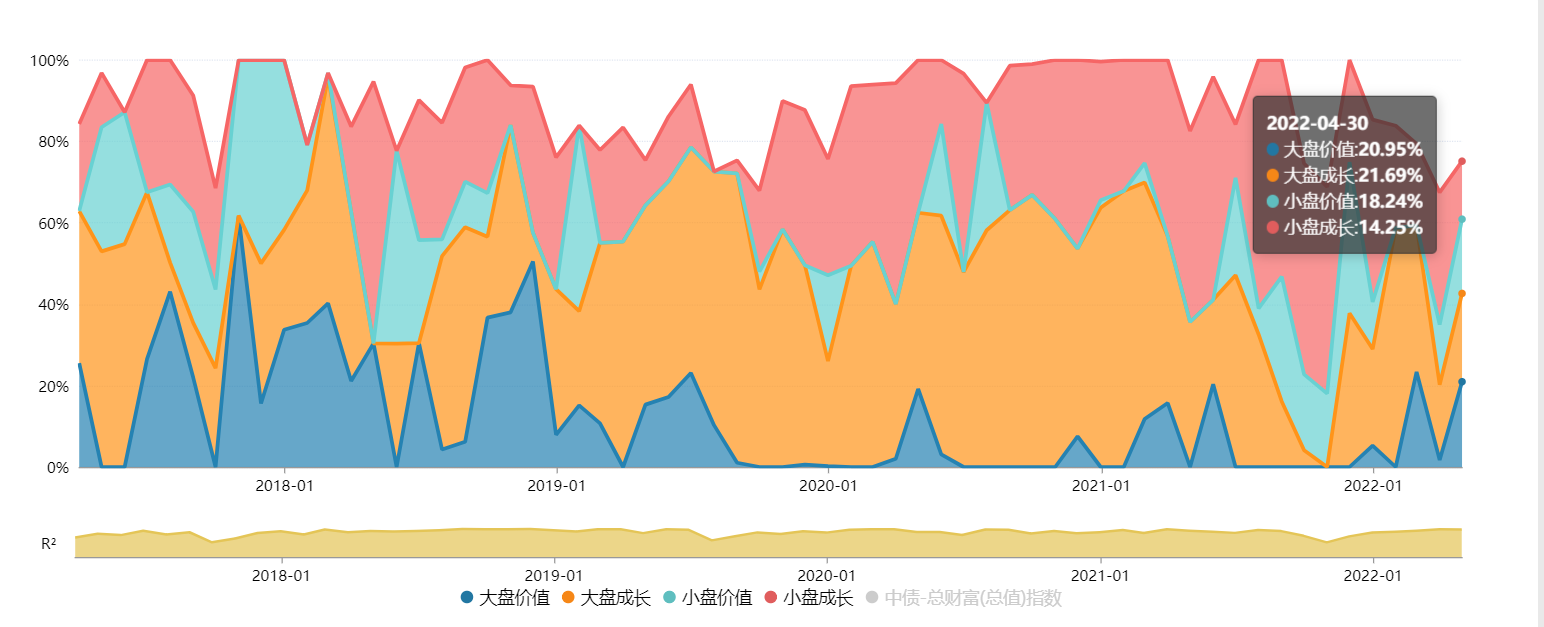

从风格配置来看,刘晓会做一些风格切换,2017年-2018年偏价值风格(下图冷色调),而2019-2020则以成长风格为主(下图暖色调)。

2021年增加了小盘的配置。可以说,最近几年的风格,她基本上都择对了。目前( 2022Q1)她的持仓整体比较均衡。

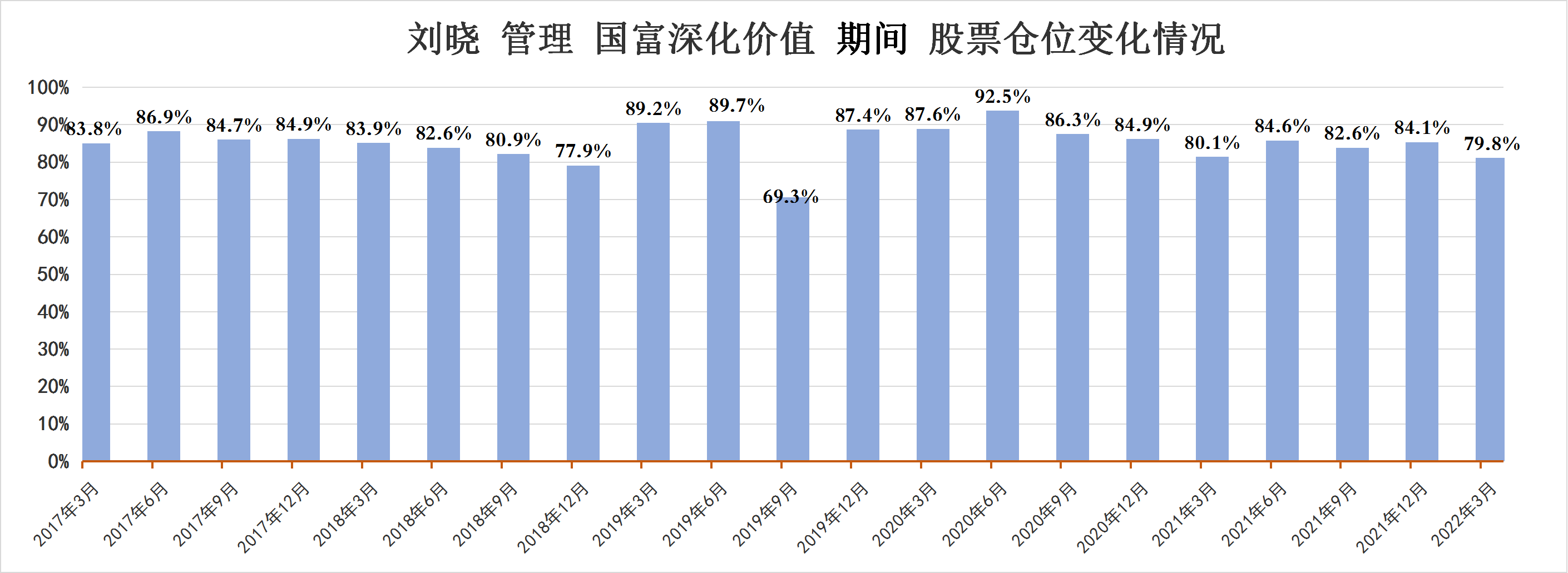

4、仓位变动

国富深化价值是一只偏股型基金,合同规定的股票仓位60%-95%。

从历史仓位变化来看,基本上保持了84%左右的高仓位运作,不太择时。

2019Q3和2022Q1的仓位降低,我翻看了份额变化,可能当季获得了大规模份额增长导致的被动降低,而不是基金经理主观择时。

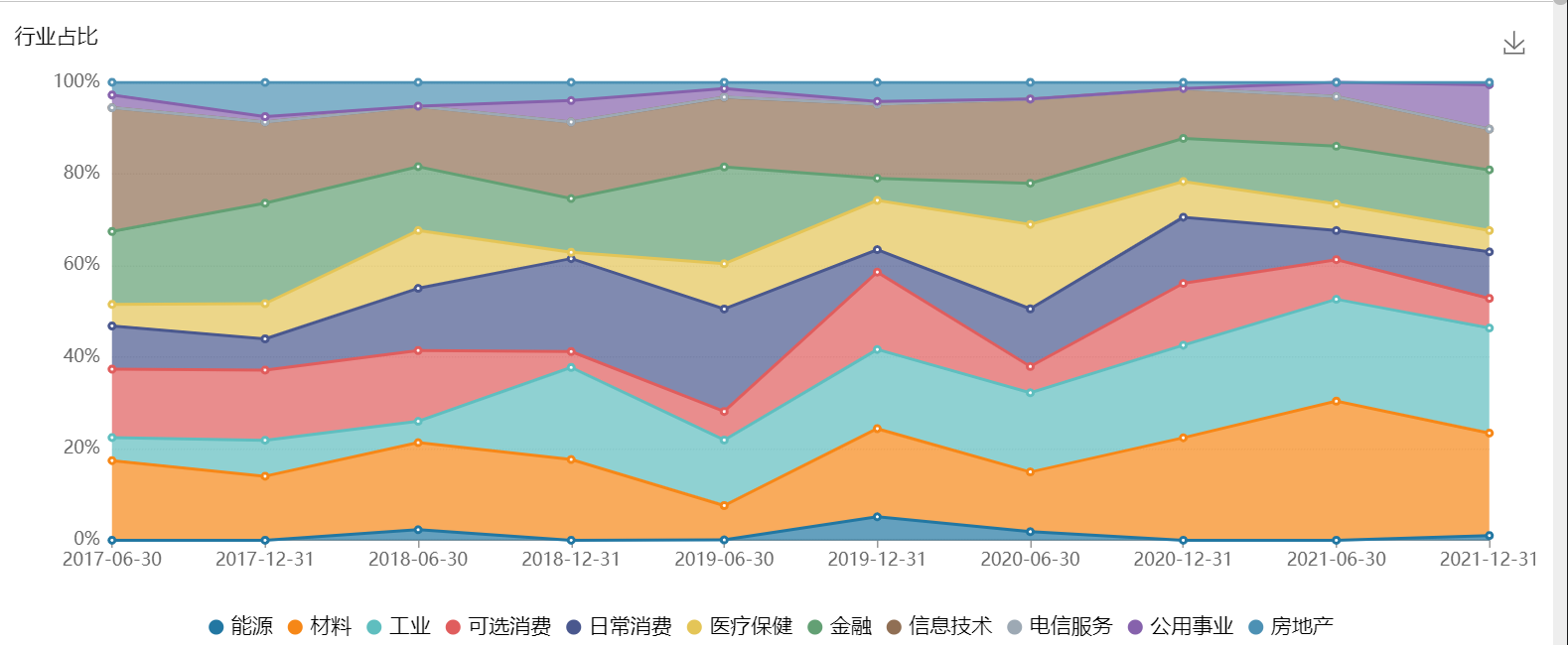

5、能力圈和行业配置

担任研究员期间,刘晓覆盖环保、公用事业、电力设备、新能源、机械、煤炭等行业,能力圈广泛。

从历史持仓来看,行业均衡分散,对工业、材料、信息技术、金融这几个行业配置较多。

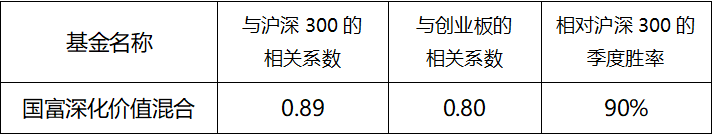

从相关性来看,与沪深300相关性更高,季度胜率更是非常优秀,管理的20个完整季度中有18个都跑赢了沪深300,季度胜率高达90%。

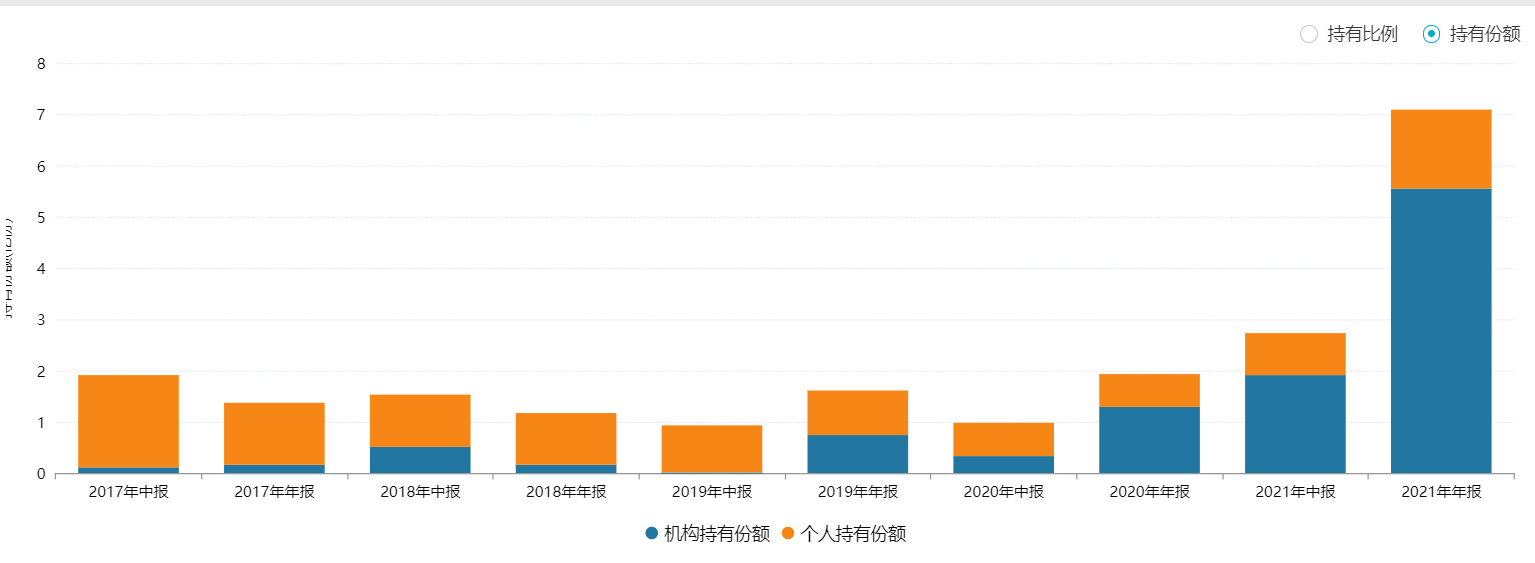

6、持有人结构

虽然刘晓之前在普通投资者那边名气还不算非常大,但机构早就发现了她的实力,国富深化价值的持续获得机构加仓(下图蓝色为机构份额)。

截止2021年报,机构占比高达78%。公司内部持有占比0.06%。根据2022一季报数据,该基金被5只FOF产品持有。

管理的基金情况

刘晓目前管理5只基金,合计规模75.34亿元。

其中有3只基金是固收+,刘晓负责其中的股票仓位。她实际的权益规模应该不到50亿,这个规模绝对是被低估了。后续规模上升空间依旧很大,短期内不需要担心她的规模问题。

投资理念

1、行业均衡、持仓分散、自下而上

刘晓的投资风格是行业均衡、个股分散、自下而上选股。

她不押注风格、行业和个股,均衡配置组合行业比例,这样就剥离掉了风格和行业的beta,完完全全通过自下而上选股获取alpha收益,实现持续的积累。

同时,均衡分散也是她控制风险的手段,她会刻意做一些行业权重上的限制,即便是擅长的板块也不会过于集中。

这样可以有效控制波动和回撤,降低提升持有体验感,从而提升赚钱的概率。

刘晓:“投资于我,是一次长跑,我希望组合的超额收益是可以累积的,希望管理的产品能够成为持有人的长久底仓。

我一般不会主观舍弃掉一些行业,每个行业都看。个股也不会配的太重。大部分行业的占比在5-10个点,最多不会超过15个点,前十的个股也就2-3个点。

我不希望在任何一个时间段,重重押注在某个行业、某种风格,或某一两只个股上。哪怕我个人比较擅长的也不会超过限制。

我的分散,也源于自己的认知。我认为研究是有边界的,即便花全部精力去研究一只个股,也会有看错的时候,因为有些变化投入再多精力也判断不了。”

从定量分析我们发现,刘晓从最开始就坚持均衡风格,从未动摇。均衡风格很难在短期和单一年度排名靠前,所以她的职业生涯中并没有哪个单一年度跑到顶尖的位置。

但是投资是长期的,国海富兰克林这样带有海外老牌资管机构基因的公司也鼓励均衡和长期,流水不争先,争的是滔滔不绝。刘晓通过稳扎稳打的自下而上选股,连续五年实现了排名前三分之一,拉长5年来看,不知不觉就排进了前2%。

刘晓:“组合均衡分散也是一种抗压手段,如果单一个股占比很高,压力就会很大,动作就容易变形。你无法确保一只股票没有风险,均衡分散可以留一点余地。

当遇到一些来自宏观或行业的黑天鹅事件,整个组合受单一因素的冲击会比较小,我可以更从容、及时地把不好的调整出去,买入被错杀的好公司。

我们公司的投资体系一直是以长期为主,对于基金经理3-5年维度的业绩考核占比更大,公司也一直有很浓厚的自下而上选股氛围,对我的影响很大。”

2、寻找未来2-3年成长性较强的公司

在选股时,刘晓核心的考虑是“成长性”,根据每个成长股不同的驱动因素,寻找具有2-3年的可持续性增长的个股。

另外,她也非常注重公司的核心竞争力和管理层的能力。

刘晓:“行业周期分为三种:1)周期向上,最好是快速成长期;2)周期平稳,处在稳定的阶段;3)周期向下。我会买第一种和第二种的行业周期,避免第三种向下的行业周期。

在一个向下的行业周期中,即便这个公司有阿尔法,带来的收益也会被向下的贝塔吃掉。只有成长才能穿越周期,或者弥补一些估值压力。

我希望找到未来2-3年,成长性远好于行业平均水平的个股,而不是随着行业的波动而波动,那样就成了周期股。

不同公司成长性的驱动力是不同的,有的来自于技术迭代;有的是远强于行业对手的成本控制力,会带来市占率的提升,或是它新产品开拓带来的市场需求的增长等等。

我最看重的是公司的竞争力,这是公司在发展中巩固行业地位、获得更多市场份额的关键。

此外,公司成功也离不开整个团队的专注程度和领导层对于未来战略的选择。许多公司拿着一手好牌,最终没有实现应有的效果,最重要的因素就是管理层的执行力不够,无法兑现公司的战略蓝图。

同样的事情不同的人做,结果可能是截然相反的。但人这个因素是很难量化的,我们采取的是笨办法,不断去看管理层以前的一些访谈,去调研,与管理层沟通。也会找上下游公司去验证他们的说法是否属实。”

另外,刘晓也非常注重估值保护,规避高估值的公司,努力寻找预期差。

她总结成长股的预期差一般有两种:一种是被主流资金忽视的成长;一种则是对于成长空间的估值存在分歧。

刘晓:“即使一个公司非常优秀,也要有合适的价格,我不太喜欢做估值高容忍度的事。我所覆盖的制造业,估值有比较明确的界限,更多是由成长性带来估值的提升,而不是远期概念或者宏大叙事。

短期估值和长期市值目标都要考虑。比较两个公司的时候,会发现静态的PB、PE、PEG好像都差不多,但是看五年后,A公司能保持很高的增长,天花板也没有达到;B公司过了明年之后就没有太大的成长性了,那么A公司对应的长期估值就应该比B公司更高。”

3、持股周期长、换手率低

因为选股的出发点都是中长期逻辑,加上每只股票仓位不重,可以给足够的耐心,因此刘晓整体持股周期长,换手率低,她认为这样能更从容的跟踪好每家公司基本面。

刘晓:“我的前二十大重仓里,很多个股持有时间都比较长,最长的个股从2017年2月我做基金经理一直拿到现在。

平均下来一年换手率大概100%多一点,是偏低水平,我会习惯性地放弃偏短的、博弈性的交易机会,去更多把握2~3年的机会。

换手率低也是我们公司的整体风格,大家的理念是很一致的。”

4、覆盖行业多,能力圈广泛

均衡风格看似简单,其实对管理人要求很高,在多个行业都要有选股超额收益,否则就和宽基指数没什么区别了。

刘晓能力圈广泛,担任研究员时,她的起点是大制造,涉及下游行业面很广,这为她的多点开花奠定了基础。

此外,对于均衡风格来说,由于覆盖的行业和个股很多,选股是个体力活。五六十个持仓,更多的备选持仓,都需要持续地跟踪调研,不断地验证预期。

但刘晓说自己早已经适应了,甚至还在不断地挤时间,去学习更多的行业,她觉得能力圈的提升远没到“上限”。

刘晓:“我组合里的行业是多种多样的。选择均衡分散的风格,也和我自身的研究背景有关,我做研究员时主要是看大制造相关的,覆盖的行业比较多,包括机械设备、电力设备、新能源、煤炭、环保、电力等。

比如机械设备,是面对着各行各业的上游设备,下游有60多个细分行业,这段研究经历让我的投资框架覆盖更宽,视野更广。

每个行业,我觉得都不能主观去判断它一定没机会。其实很多传统行业里也有很多优秀的公司,而且恰恰是因为大家不关注,反而有很多左侧买入的机会。”

市场观点&看好方向

对于后市,刘晓在近期的访谈及公开路演中表示,主要看好制造业、消费升级以及新能源运营(公用事业板块)。

刘晓:“制造业:从长期看,整个中国制造业受益于工程师红利,以及上、下游完整的配套产业链,在国际市场上的竞争力是逐年加强的。

消费升级:消费是一个长坡厚雪的赛道,从长期看,国内居民对于物质、文化生活的追求在不断增长。

新能源运营:1、本身的老业务盈利在恢复,新能源的利润占比也在大幅提升,装机成本越来越低廉,但市场对它的成长性看得不够多,有低估。

2、能源价格一直处在高位,电价也在上调,整个电力改革的机制也比较顺,长期来看有比较好的成长性。”

结语:我认为刘晓是一位被低估了的均衡风格优秀基金经理,在目前主流均衡风格经理普遍200亿+的情况下,她绝对是一个很好的新选择,潜力也很大。

此外,国海富兰克林基金也是一个非常擅长均衡和选股的公司,有很好的“挖票”文化,“三剑客”徐荔蓉、赵晓东、徐成都是堪称重量级的老将,徐荔蓉今年还刚刚拿了全市场仅有5座的晨星奖,中生代基金经理中,除了A股的刘晓,投全球科技股的狄星华等经理也都很不错。

-全文完-

零城投资,专注基金研究,关注我们,获取更多相关分析文章。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。文中涉及到的个股仅作为举例,不构成投资建议。

关联阅读: