年初以来,海外资产上演“狂飙”

01

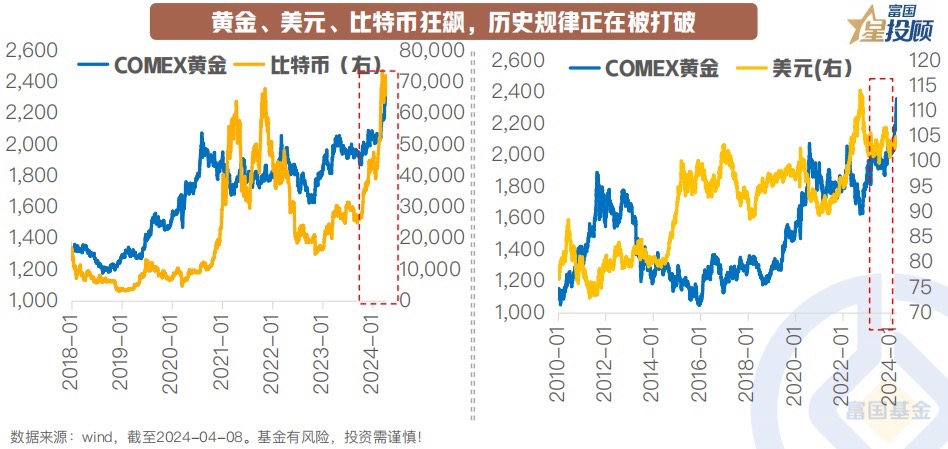

黄金、美元、比特币狂飙,历史规律正在被打破

长期来看,美元和黄金价格之间存在一定程度的负相关关系,意味着一种资产的升值通常伴随着另一种资产的贬值。但今年年初以来,黄金和美元的走势出现相关性的背离,且在此过程中作为风险资产的比特币也出现大涨,历史的规律似乎已被市场抛弃。

02

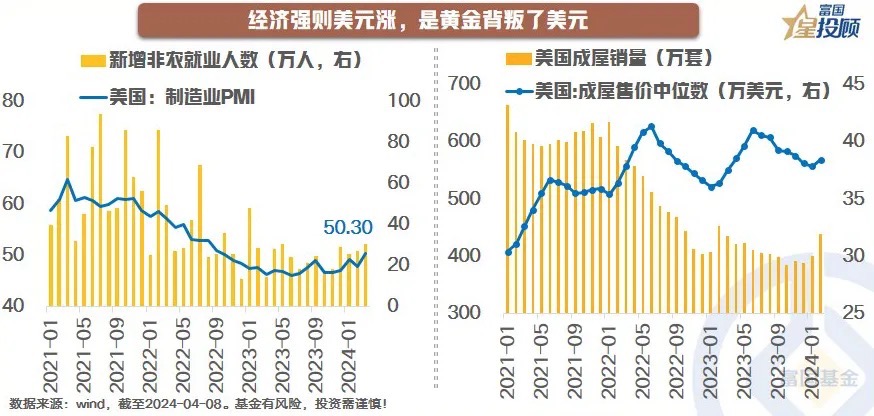

经济强则美元涨,是黄金背叛了美元

3月以来经济数据超预期,全球制造业复苏预期“喧嚣尘上”,导致市场对首次降息的时间点开始出现分歧。在此背景下,美元指数上涨的逻辑清晰。但与之相对应的是,金价、比特币等仍然创下历史新高,这与历史上资产轮动的规律并不符合。从偏强的经济数据看,是黄金背叛了美元。

03

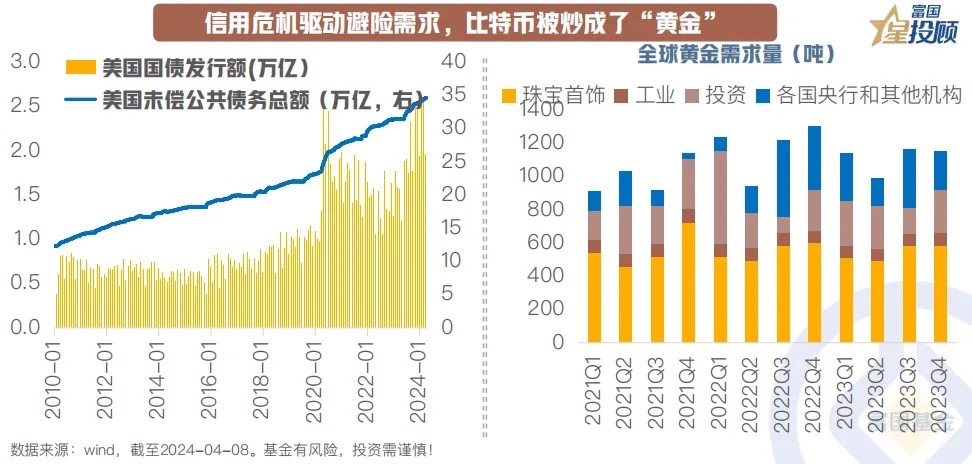

信用危机驱动避险需求,比特币被炒成了“黄金”

当然,黄金上涨是多因素共同推动的。第一,美债利率高企,国债不断发行,且债务总额不断突破上限的情况下,市场担忧的是美元、美债的“信用危机”。第二,地缘政治和当下全球动荡的局势,也推动了黄金的避险配置需求。第三,全球央行“买买买”的行为,也推动黄金价格的中长期上行趋势。最终,避险需求外溢至比特币,风险资产也被炒成了“黄金”。

04

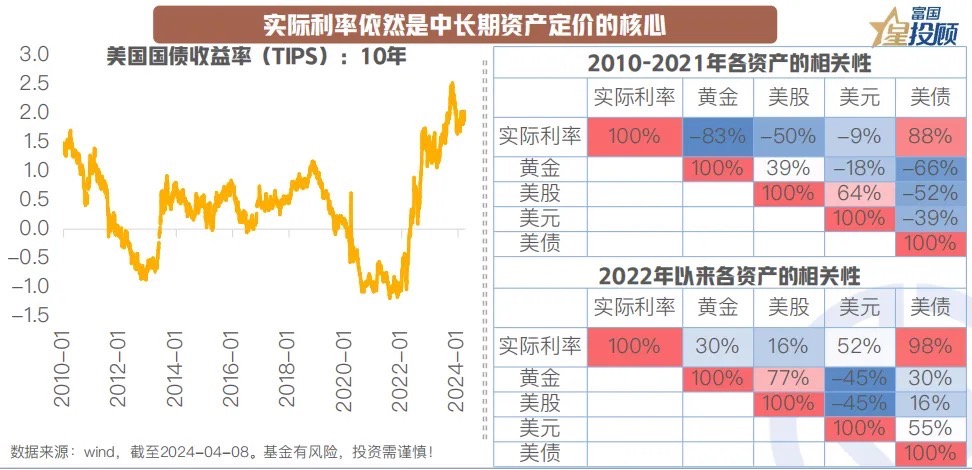

实际利率依然是中长期资产定价的核心

实际利率=名义利率-通货膨胀率,是借款人真实的资金成本和贷款人所收到真实收益,是左右经济主体做出投资决策的决定因素。在目前通胀水平上,各类资产的持续上行需要以美债利率回落为前提,否则也会反过来再被紧货币和高利率打压。中期美国降息的方向或是确定的,但过程并非“一路坦途”。当下资产可能并没有涨错,但出现了明显的抢跑。

2024年,国内资产定价碰上“临界点”

05

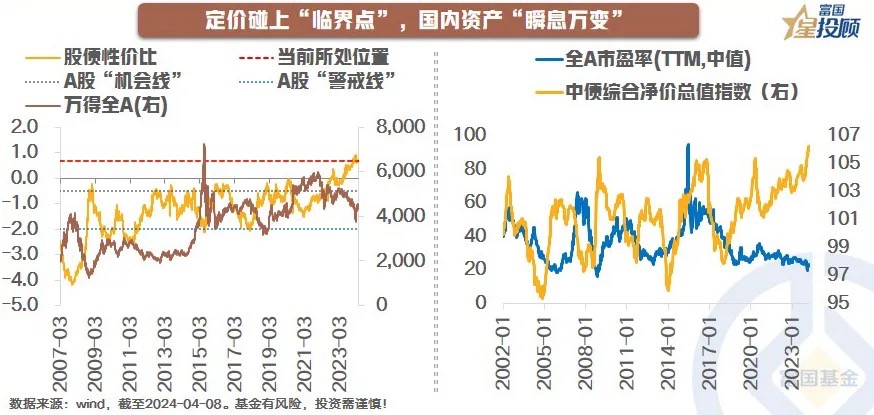

定价碰上“临界点”,国内资产“瞬息万变”

随着过去两年A股风险的释放,以及三年“债牛”的积累,当前国内资产迎来了性价比的临界点,股债性价比和中债综合净价指数不断突破历史极值。虽然,当下难以判断拐点是否来临,但变动可能随时到来。

06

长短利率的异动,是极致交易后的结果

单一国债“跌停”异动对市场的影响并不大,但其背后反映了债市当前的脆弱性。一方面,前期利率下行达到历史极值后,债市的波动性将逐渐增大;另一方面,在追求收益的过程中,“拉久期、加杠杆”的极致交易行为下,债市的任何风吹草动,都容易使得债券市场出现异动。如何避免“负反馈”的出现,是“债牛”后半程的核心命题。

07

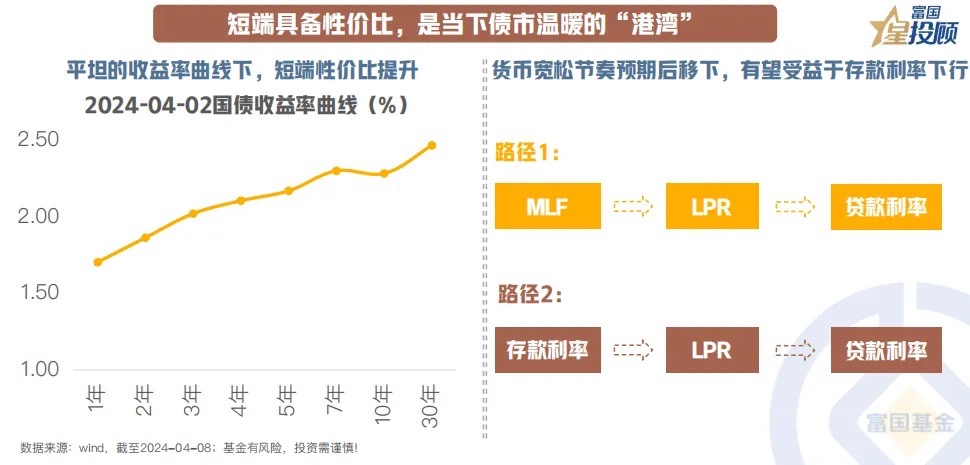

短端具备“性价比”,是当下债市温暖的“港湾”

过度平坦化的曲线,往往会以两种形态结束。一是,以长端相对于短端的调整完成;二是,以短端相对于长端的下行完成。未来无论是以何种形式完成曲线的陡峭化,短端无疑是债市相对稳健的“归宿”。

08

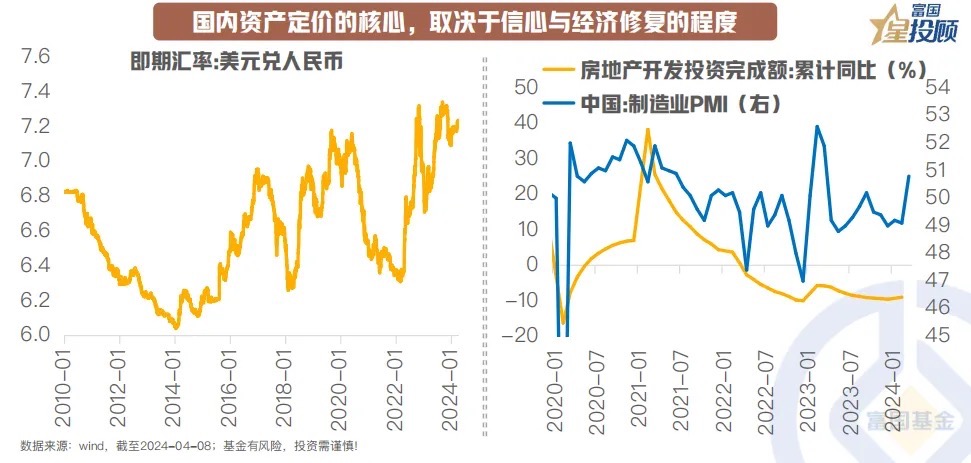

国内资产定价的核心,取决于信心与经济修复的程度

短期的不确定性,拨动着投资者的心弦;而中长期的“性价比”则是投资中应该寻找的“诗和远方”。当前国内资产定价的核心主要关注两方面的变化:一是对中长期经济的悲观预期是否能扭转,特别是信心的修复;二是,经济数据不断的验证,是否能持续改善。随着政策的加码和库存周期的回升,未来经济“弱复苏”或已在路上。

$富国上海金ETF联接C(OTCFUND|009505)$

$富国全球债券(QDII)人民币A(OTCFUND|100050)$

$富国稳健增强债券A/B(OTCFUND|000107)$

#投顾交流会##黄金股集体飙升,还能买入吗?##巴菲特加码日本股市,你怎么看?#

风险提示:指数历史表现不代表未来,也不构成基金业绩表现的保证。以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,且可根据市场情况变化而调整。基金有风险,投资需谨慎,建议持有人根据自身的风险承受能力审慎作出投资决策。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。