——以消费红利、红利质量、红利潜力为例,进一步分析smart beta指数的差异化投资机会

上篇《再论主动VS指数:smart beta指数的差异化投资机会值得关注!》介绍了,在公募基金的选股出现一定程度抱团的板块,smart beta通过差异化和机械操作,可以带来不错的超额收益。

可是我们又很难判断机构在某个板块什么时候会形成抱团,什么时候抱团会瓦解。不过市场上有一个领域,长期存在较高的抱团程度,就是消费行业,乃至整个质量风格。

在消费行业里,经理选来选去就是白酒、伊利、李宁、格力、美的、中国中免等股票。如果盖住基金的名称,你可能都分不清主流消费经理之间的区别。

消费是质量风格的核心,质量风格基金大部分以消费为主,顶多再加了几个互联网、医药和能源的龙头股。这个思路扩大到整个质量风格里也适用。

所以在消费板块和质量风格里选指数基金,就可以获得不错的收益。之前的文章《消费板块怎么选,我终于有了结论》也介绍过,买个中证消费ETF,长期来看大概率不会差,还免去了选基的烦恼。

特别的,如果有smart beta指数基金,不仅可以获得差异化的收益,甚至更好的超额收益。而且消费和质量主流经理常年存在规模偏大的问题,这也给策略指数留有了更多发挥空间。

本篇就以消费红利、红利质量、红利潜力这几个指数为例,看看smart beta的威力。注:这3个指数名称都带红利,实际上指数整体都偏质量风格。

中证消费红利指数(H30094)

消费红利是在800消费中选择过去三年平均现金股息率较高的股票构建指数,采取股息率加权。

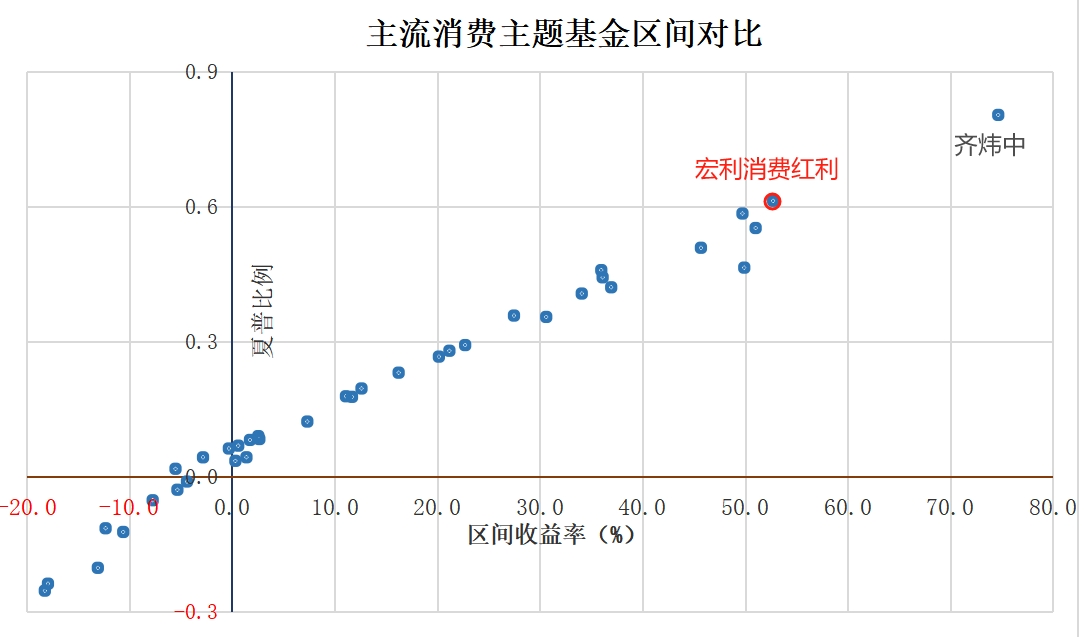

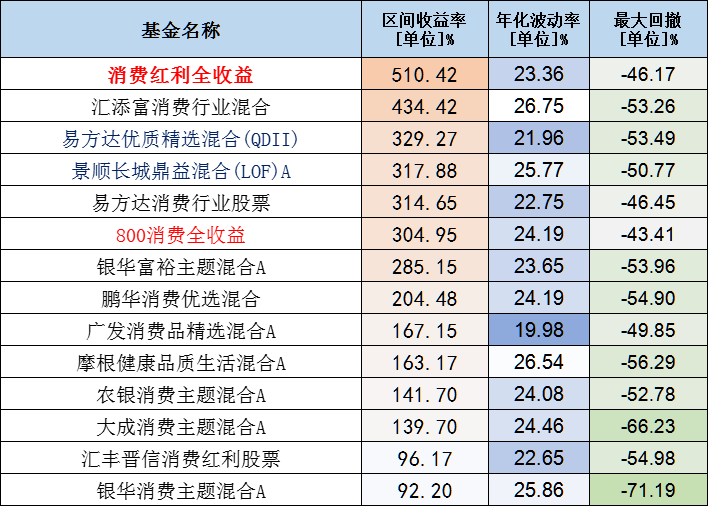

跟踪的基金是宏利消费红利,基金成立以来(去掉一个月建仓期),跑赢了市面上大多数消费基金(2020-5-1至2023-12-15,来源:choice)

指数2013-7-3发布以来,跑赢了所有消费基金。绝大多数消费基金都没跑赢800消费指数,可能也是由于抱团持股的问题,他们的回撤也更大!(2013-7-3至2023-11-30,来源:choice)

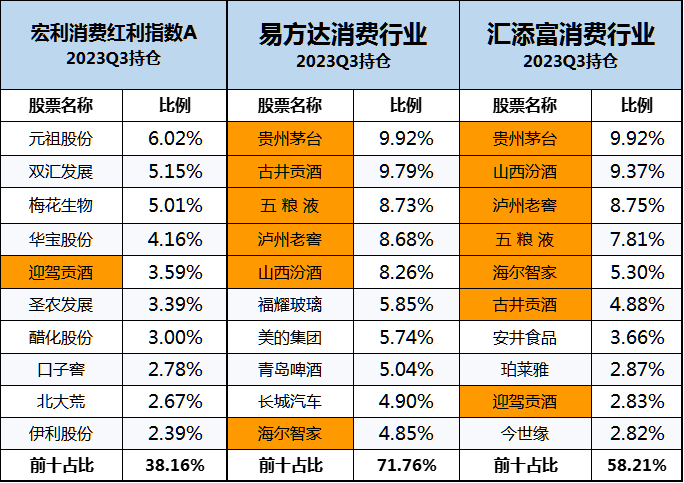

下图是当前该基金前十大重仓,与主流消费基金有明显差异,以迎驾贡酒为例,近三年涨幅高达94.62%!同期中证白酒-24.12%(截至2023-12-14)

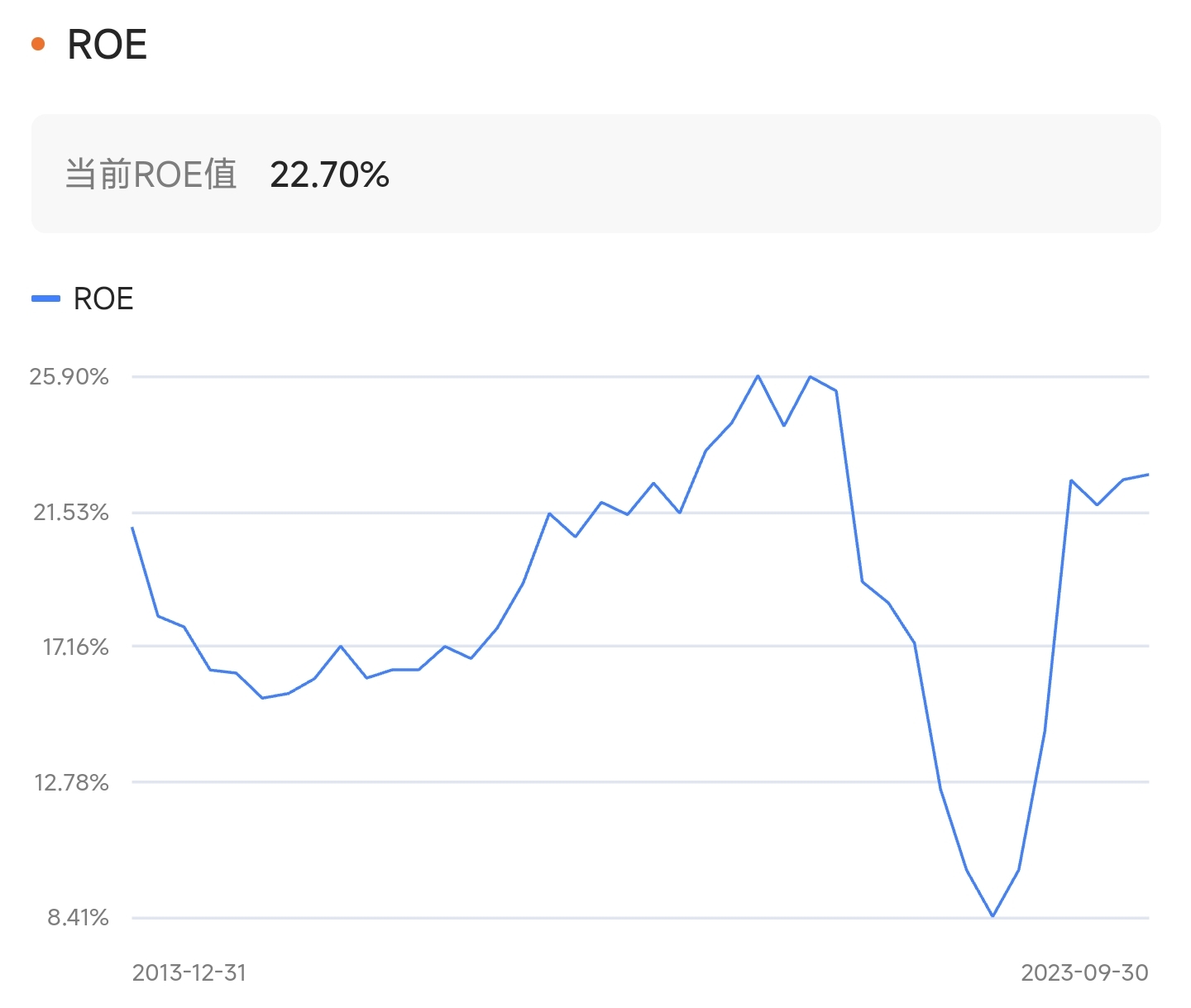

该指数的ROE目前为22.7%,高于中证消费19.05%。下图为历史ROE变化,长期保持在17%以上,符合消费行业盈利能力强的特性。(数据来源:红色火箭,2023-12-1)

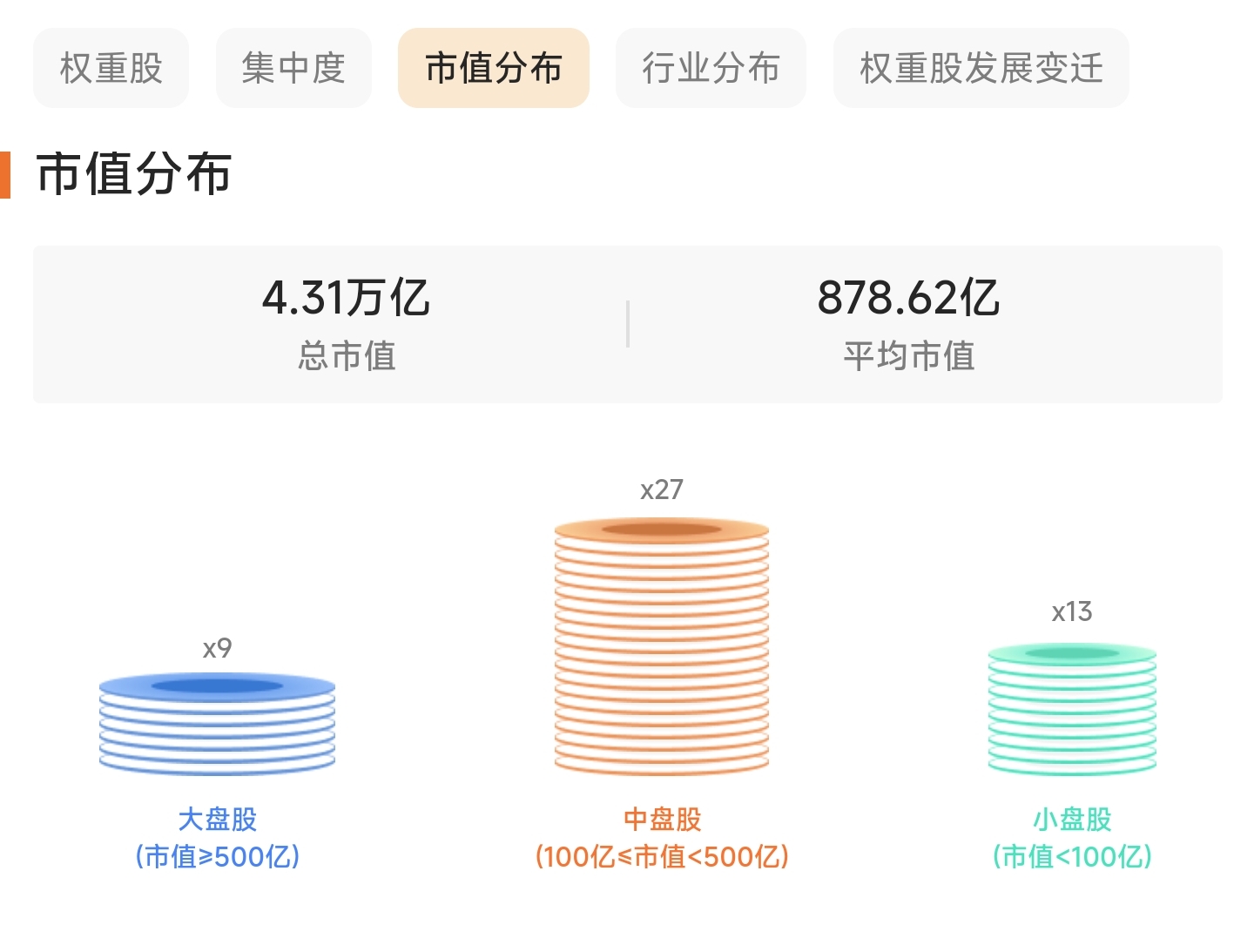

下图为该指数的市值分布情况,目前是一个偏中盘的结构,与主流消费基金偏大盘的有显著差异。(数据来源:红色火箭)

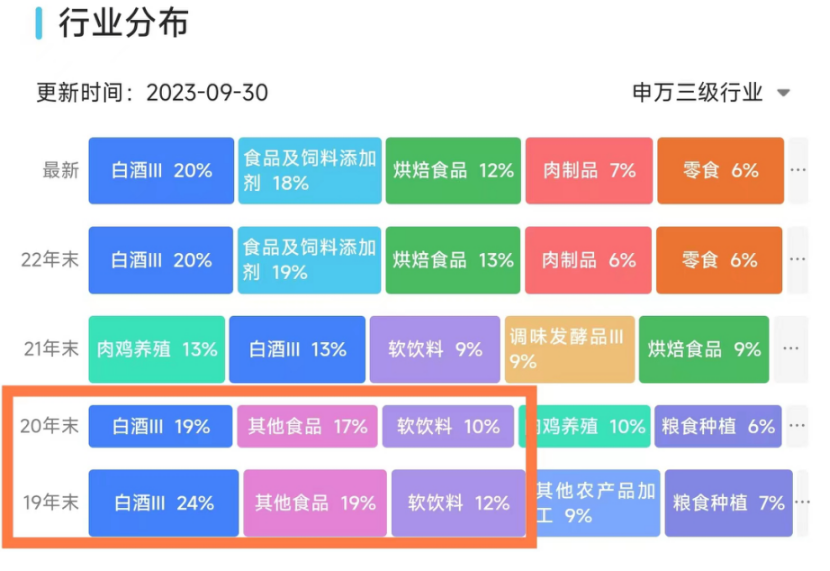

下图是近五年行业变迁,在2020年前,该指数也纳入过茅台、五粮液等,一个明显的操作是,在2020年底根据股息率指标,卖掉了白酒和食品饮料,22年又慢慢的接回来了,做了一个高抛低吸,产生了较好的超额收益

从估值来看,目前PE处于近十年26.7%的位置,有一定的配置价值,截至12-13

综上,消费红利的选股与主流消费基金存在明显差异化,操作上也有差异。正常行情和消费主动基金能持平,牛熊切换时能跑赢,长期有明显超额收益,值得关注。

值得一提的是,中证800 XX红利系列指数共有10个,它们都能跑赢800XX行业,也侧面说明了这个策略的厉害之处。

中证红利质量指数(931468)

红利质量是从沪深市场中选取50只连续现金分红、股利支付率较高且兼具较高盈利能力特征的。编制规则中红利只是初筛指标,发挥作用的主要是质量因子。

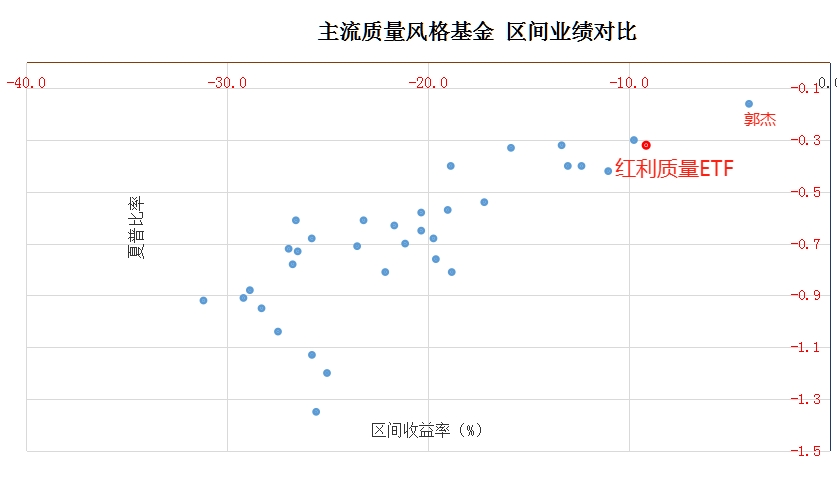

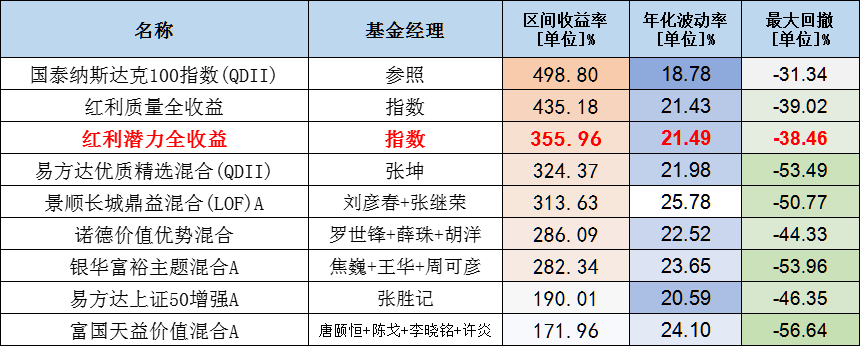

跟踪的基金是华夏中证红利质量ETF(159758),基金成立以来(去掉一个月建仓期)2022-1-20至今,跑赢了市面上绝大多数质量风格基金(截至2023-11-30,来源:choice)

从刘彦春2015-7-10任职以来对比,从下图走势来看,在正常的行情中,红利质量和主动选股的走势差不多。在2019~2020的核心资产走向极致的行情中表现则不如主动基金,但是在2021年以来的回调中回撤也很小,总体来说持有体验更好。(截至2023-12-1,来源:wind)

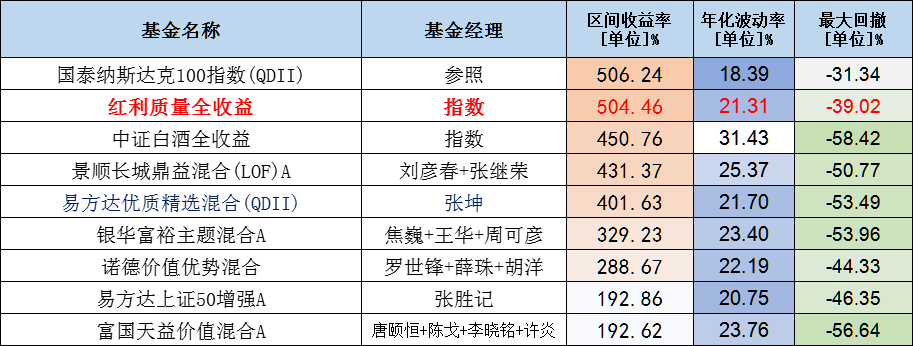

如果拉回到从张坤2012-9-28任职以来对比,包含多轮周期,红利质量大幅跑赢了所有质量风格基金,包括白酒,而且波动率和回撤也很低。(截至2023-11-30,来源:choice)

从该指数2004-12-31的基日至今,近18年,年化收益率22.34%,碾压了市面上所有基金,最近的波动也只是长期上涨的小浪花。当然,2020.5之前都是回测数据,有可能存在过度拟合,但只看成立以来确实也表现不错。(截至2023-12-6,wind)

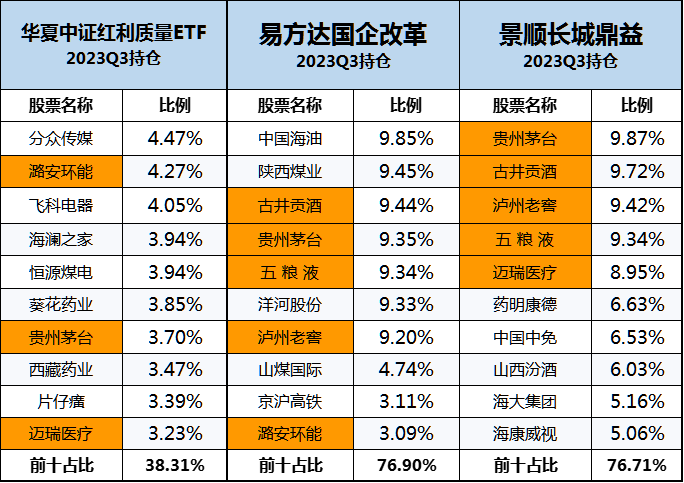

下图左一是当前该基金前十大重仓,与主流质量风格基金有一定的差异化(数据来源:choice)

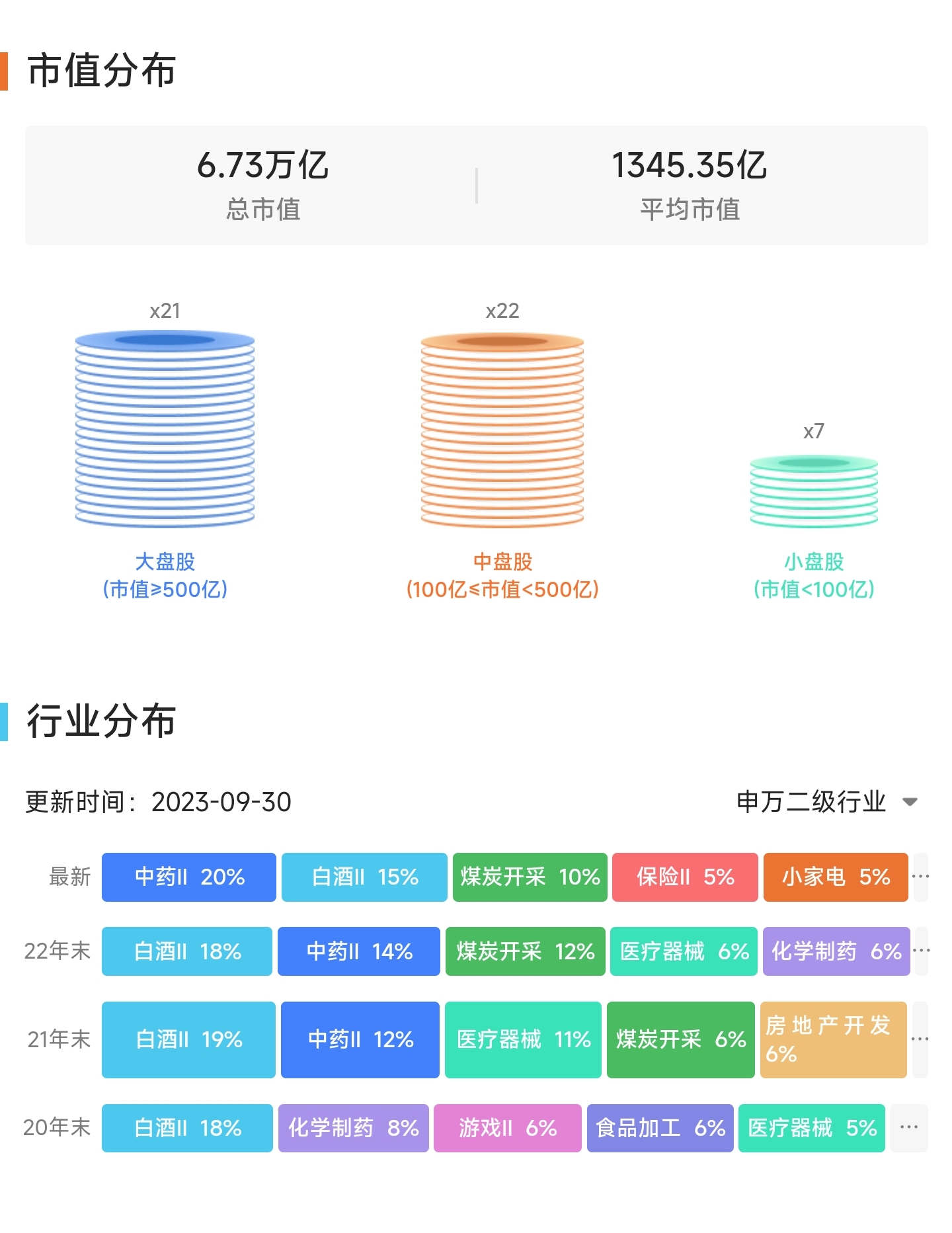

下图为该指数的市值分布和前五大行业情况,兼顾大盘和中盘,与主流质量风格基金偏大盘的有一定差异,行业上有较多中药和煤炭,与主流质量风格偏好白酒、医疗和互联网有一定的差异。(数据来源:红色火箭)

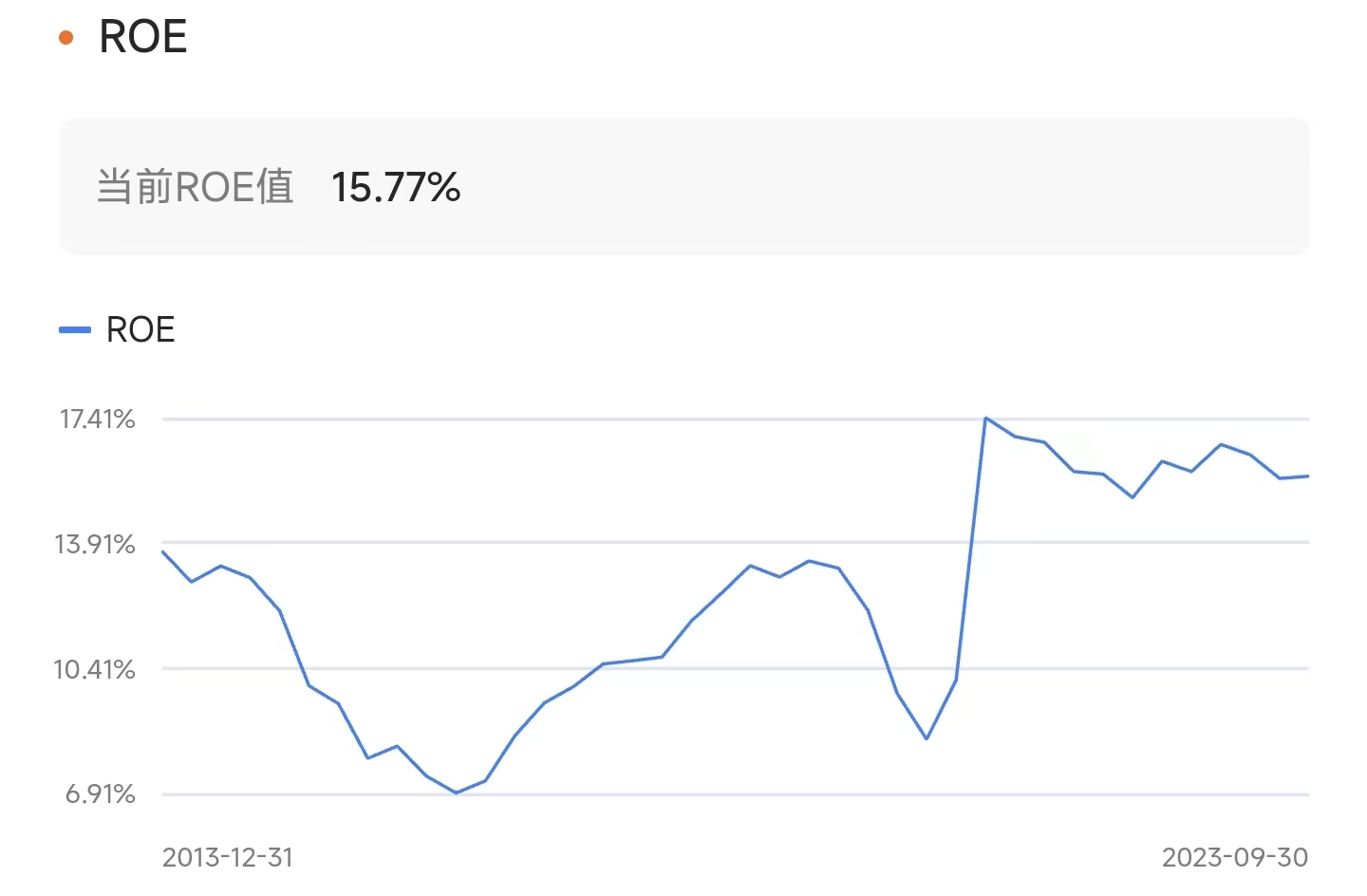

从估值和质地来看,目前PE为15.57倍,处于近3年较低位置。ROE目前为17.98%,符合质量风格偏好高ROE的特性。(数据来源:红色火箭,2023-12-1)

综上,红利质量是一个非常不错的质量风格指数,既有差异化,又有长期较高的ROE,指数在正常行情中能跟上,在牛熊切换时能明显降低波动,长期有超额收益,基金目前规模仅2.57亿,值得关注。

中证红利潜力指数(H30089)

红利潜力指数从沪深市场中选取每股收益、每股未分配利润、净资产收益率等指标的综合排名靠前的50只上市公司作为样本。红利也只是作为初筛指标,发挥作用的主要是质量因子。

跟踪的基金是建信中证红利潜力指数,基金成立以来(去掉3个月建仓期)2019-12-11至今,跑赢了市面上一部分质量风格基金,但跑输了几个明星基金,不过从下图净值走势来看,和红利质量类似,也是非常的平稳,同样有一定的差异化,持有体验更加。(截至2023-12-1,来源:wind)

从指数2013-7-3成立以来对比,见下图,红利潜力好于其他质量风格主动基金,波动风险也更小。但略逊于红利质量,不过红利潜力是真实数据,红利质量是回测数据。(截至2023-12-1,来源:choice)

如果拉回到基日2005-12-30,红利质量更是大幅跑赢红利潜力不过这都是回测了,看看就好了。(2005-12-30至2023-12-1,来源:wind)

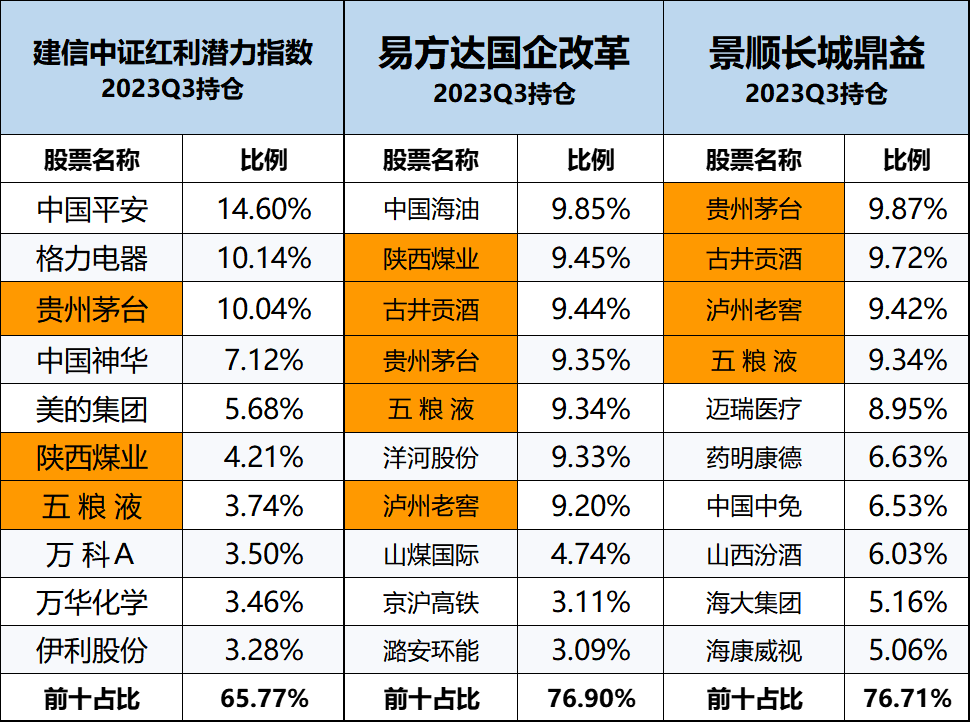

下图左一是当前该基金前十大重仓,也都是明星公司,持仓集中度也比较高,相比主动基金的选股又有所不同,且不受10%的比例限制。(数据来源:choice)

下图为该指数的市值分布和前五大行业情况,大盘为主。行业上有较多保险、家电和地产,与主流质量风格偏好白酒、医疗和互联网有一定的差异。(数据来源:红色火箭)

从估值来看,目前PE为15.75倍,处于近五年较低位置。(数据来源:红色火箭,2023-12-1)

从ROE来看,成立来ROE水平平均在12%以上,高于沪深300,但低于红利质量,可能是编制规则中给予ROE的权重没那么多。

总之,红利潜力也是一个非常不错的质量风格指数,兼顾了质地和估值,可以作为质量 红利风格指数去关注。

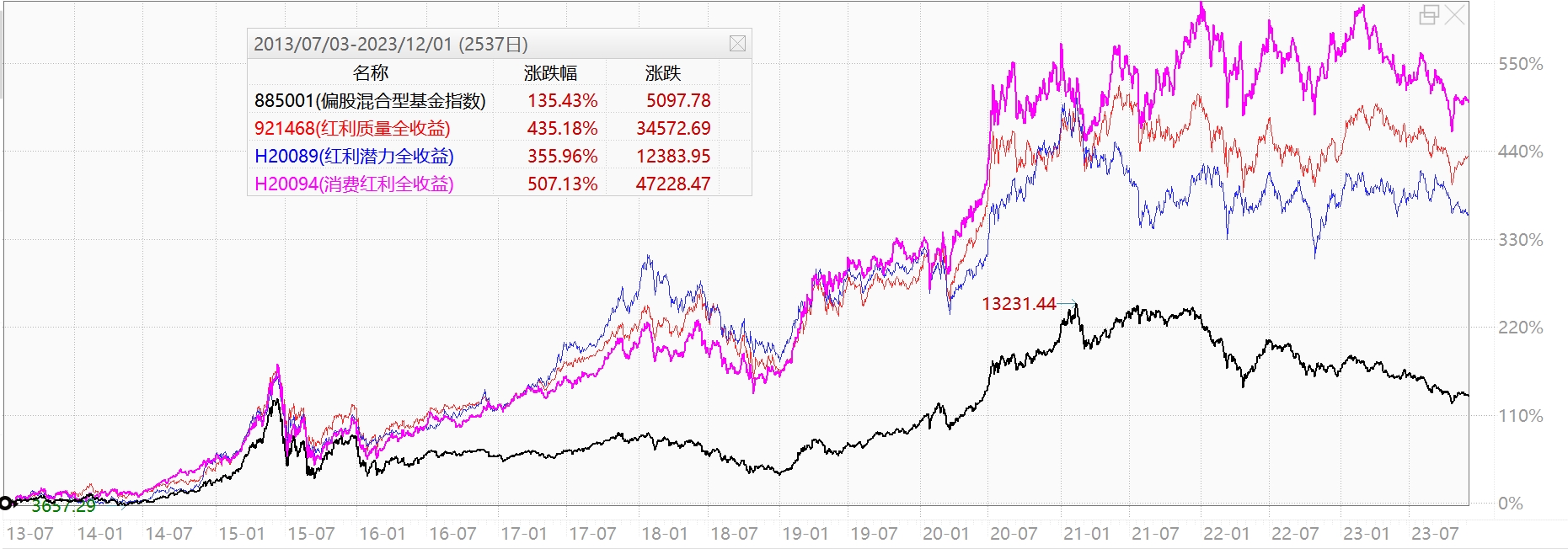

最后简单粗暴的对比一下这3个指数,加上万得偏股基金指数(黑线)。长期来看,质量风格和消费行业都是值得关注的板块,我个人也比较喜欢!当下我认为已经有一定的性价比了。(2013-7-3至2023-12-1,wind)

如果觉得文章有用,希望大家“点赞、评论、转发”三连支持我,谢谢大家!

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。