#决胜震荡市,认准“高红利指数”!#红利方向一直是一个备受关注的投资领域,因为它为投资者提供了稳定回报的机会。在我看来,红利不仅仅是一种财务收益,更是一种企业稳健运营的标志。那些能够持续分红的企业,通常都拥有健康的财务状况和良好的盈利能力,这是它们能够在市场动荡中保持稳定的关键。

我的红利“观”基于一个简单的逻辑:优质的企业在创造利润的同时,也会通过分红的方式与投资者共享成果。这些分红不仅是对投资者信任的回报,更是企业稳健经营、持续盈利的直接体现。因此,关注红利方向,就是关注那些能够持续创造价值、回馈股东的企业。

选择红利方向的理由,首先在于其稳健性。与那些波动大、风险高的投资品种相比,红利股往往具有更加稳定的股价表现和更低的波动风险。这是因为,能够持续分红的企业,通常都具备较强的盈利能力和良好的财务状况,这使得它们在面对市场波动时具有更强的抵御能力。

其次,红利方向还具有长期增值的潜力。随着时间的推移,企业的盈利能力和分红水平往往会不断提升,从而推动股价的上涨。同时,分红本身也是投资者收益的重要组成部分,尤其是在市场低迷时期,分红更是成为投资者的重要收入来源。

自2023年下半年以来,随着A股市场调整加剧,市场赚钱效应逐渐减弱,但是高股息策略却成为A股中的一道光,给投资者带来希望。当下的A股市场,高股息是一个不错的投资策略,但是可能还有一个比高股息更适合于当前A股行情的策略,这就是“红利低波动”的组合策略。

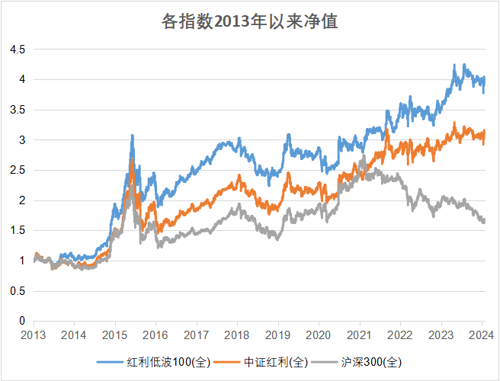

相比于单纯的红利策略,红利低波的策略或更具优势。以中证红利低波动100指数(指数代码:930955)为例,该指数从沪深市场中选取100只流动性好、连续分红、股息率高且波动率低的上市公司证券作为指数样本,采用股息率/波动率加权,以反映沪深市场股息率高且波动率低的上市公司证券的整体表现。

其策略的优势在于,当红利指数成份券上涨过多,有可能会因为股息率太低而被调出指数,这种自带“高抛低吸”的策略,更符合红利价值投资的思路。叠加股息率加权,一定程度能避免传统市值加权指数(类似沪深300)成份券因市值达标而进入大盘指数后,出现均值回归拖累指数的劣势。

在市场风险偏好较低时,红利低波的策略能够提供较好的防御性和缓冲性,在市场风险偏好较高时,红利低波的策略也能够保持一定的增长性和竞争力,因为高股息股票往往具有较高的质量、稳定的盈利和现金流,以及较低的估值。

所以,在不同的市场环境中,红利低波的策略相比沪深300、中证500指数能够实现更好的动态配置和平衡,因为红利和低波两个因子之间存在一定的互补性和协同性 。

以中证红利低波100指数为例,Wind数据显示,去年下半年以来,截至9月20日,中证红利低波100仅下跌6.86%,同期沪深300指数下跌13.62%,中证红利低波100指数表现出了较强的抗跌能力和相对优势。

当前A股市场波动加剧、风险偏好较低,在这样的市场环境下,红利低波的策略相比于单纯的红利策略或更能够抵御市场的下跌压力,因为低波动股票往往具有较强的抗跌性和稳定性,能够争取减少投资者的损失。

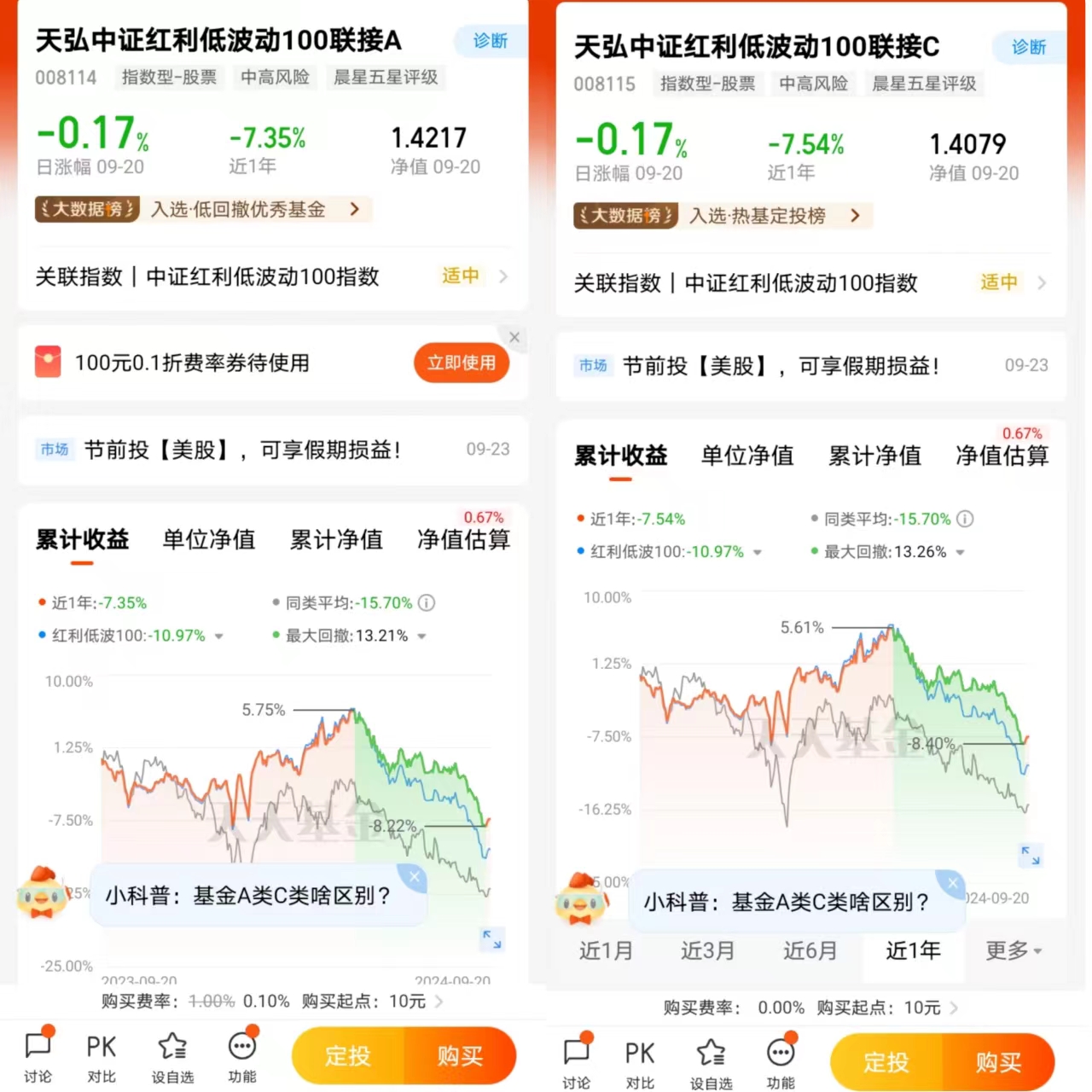

天弘基金量化投资部是一支具有国际化视野、投研实力雄厚的量化投资团队。契合当前A股市场的环境,推出了天弘中证红利低波动100指数基金(A类:008114、C类:008115)。基金经理刘笑明对红利低波策略有着独特的见解,针对红利指数的特点,对红利策略进行了更加贴近国内市场情况的本土化改进,使用定制化的多因子模型追求对基准指数进行增强,同时深入挖掘并纳入特色因子,构建贴近市场的风险模型。

我投资指数基金就是因为可以一键参与指数成份中的所有股票,风险更加均衡。另外一点就是费率低,升到就是赚到。作为业内实力基金公司,天弘基金中长期权益投资能力受到诸多业内人士的认可。而指数投资更是天弘基金更擅长的方面之一,当前市场相对底部入场,以指数基金作为“底部入场”的投资工具,或有更好的投资体验。不妨布局天弘中证红利低波动100指数基金,来为我们投资组合加点“甜”!@天弘基金