一只年化19.4%的红利指数!

2020年1月21日的文章,我们曾经介绍过这只指数,今天在研究红利指数的过程中,我又关注到了这个指数。

因为有很多新关注的读者,这里我觉得有必要再次分析这只还不错的指数。分析思路、视角与过去也有些不同。

首先,简单介绍下概念:

中证红利潜力指数反映的是沪深市场上市公司中分红预期大、分红能力强的上市公司证券的整体表现。其选股标准为:

1.从市场中选取市值较大、流动性较好、3 年连续现金分红且分红率不低于30%的股票。

2.计算每股收益、每股未分配利润和净资产收益率,并高到低排名,将三个排名相加取前50只股票;

指数为流通市值加权,成分股权重不超过 15%。

红利潜力指数发布于2013年7月2日,样本每半年调整一次,分别为6 月和 12 月,每次调整的比例一般不超20%。

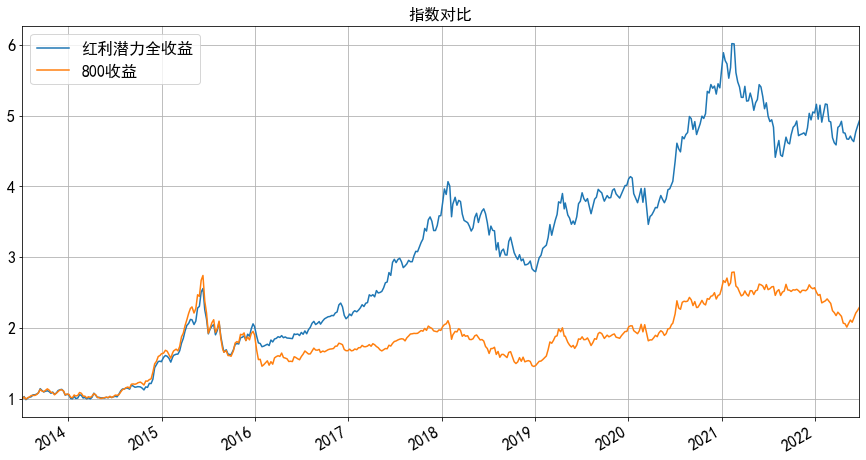

从发布至今(20220624),算上红利再投资,红利潜力全收益指数的9年年化收益率达到了惊人的19.44%:

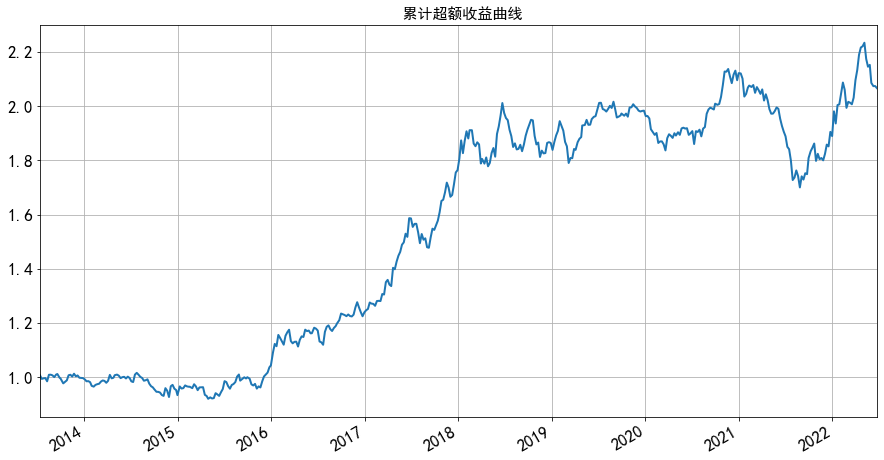

为了看看其超额收益的分布情况。我画了张累计超额收益的图。如下。其历史表现最佳时间为2016、2017年,去年下半年到今年5月的表现也很好,从相对表现来看,价值风格较明显:

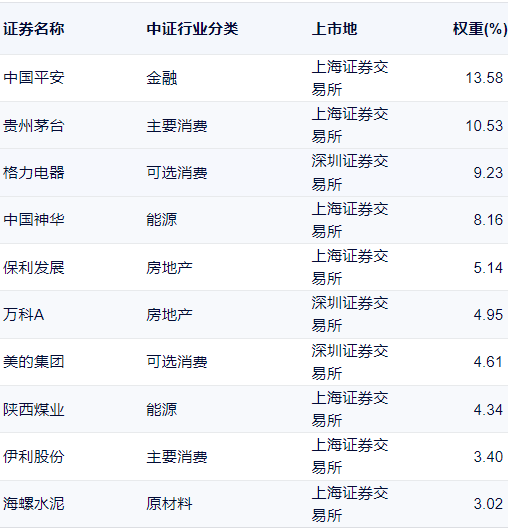

指数前十大成分股占比达67%,中国平安占比13.58%,个股集中度较高。话说平安这几年都别人叫做ST平安了。

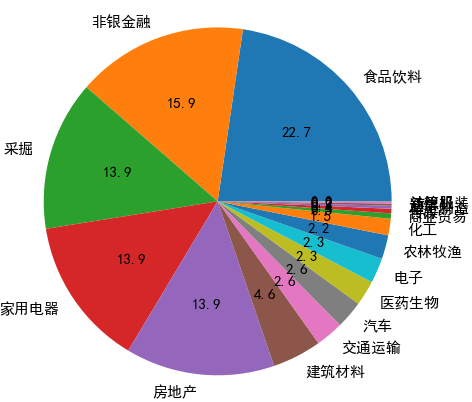

指数的申万一级行业分布,食品饮料最多,其次是非银金融,再次是采掘、家电和地产。而非银、地产等行业这几年表现的拉胯也拖累了指数的表现。

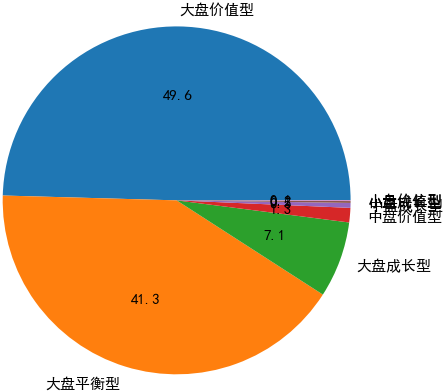

指数成分股基本都是大盘股,风格上偏价值,股票以价值型、平衡型为主:

估值较低

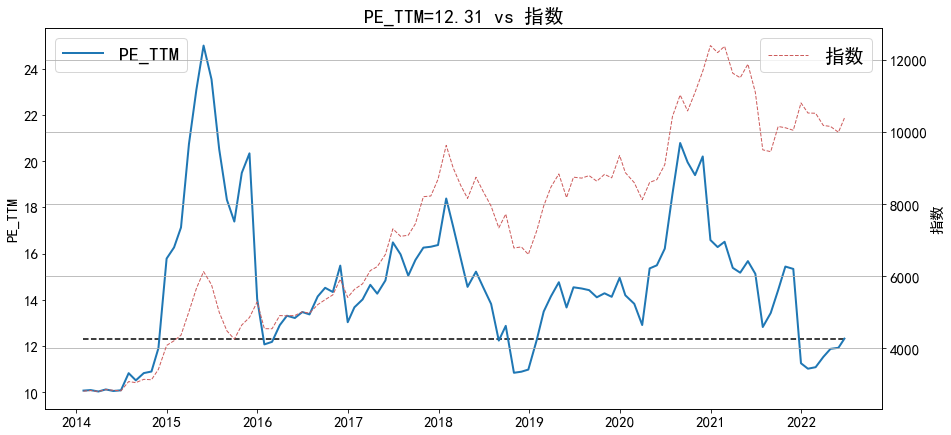

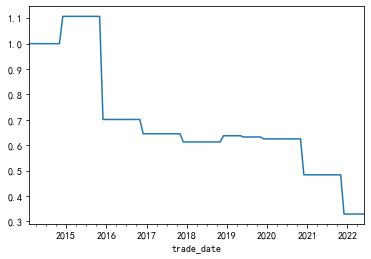

指数目前的市盈率为12.3,处于较低位置。下图是2014年至今的市盈率变化:

股息较高

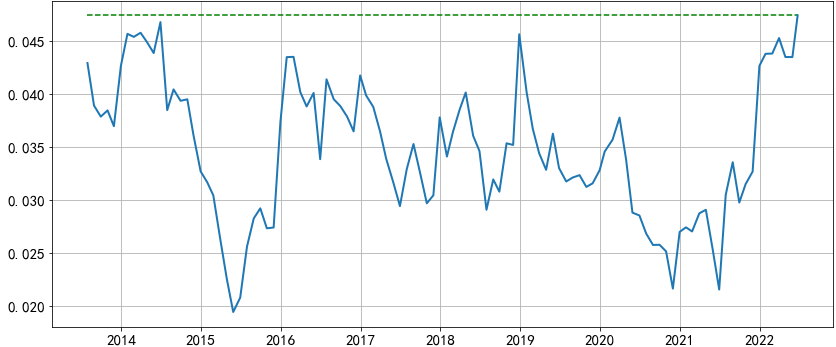

目前指数的股息率为4.8%,处于历史较高水平:

盈利较强

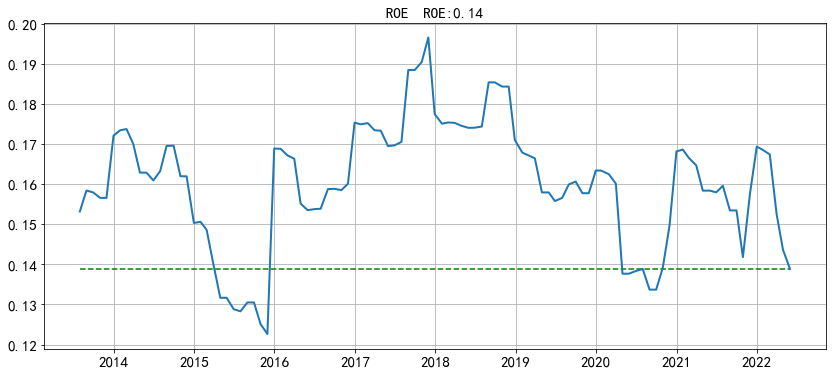

由于红利潜力选股注重ROE指标,指数长期ROE比较高。目前约14.5%,处于相对较低的位置:

成长性弱

虽然指数盈利能力较强,但成长性一般,这也好理解,毕竟盈利的一大部分都分红了。而近两年受保险、地产等行业的拖累,指数盈利为负增长。

指数出色业绩来自哪里?

作为红利类指数,指数调仓大都拉低指数的估值。

我统计了各次调仓指数市盈率变化情况,每年的调仓大约平均能拉低10%的指数市盈率。

换句话说,如果长期保持市盈率不变,指数每年就要上涨10%,这是隐蔽的估值回归收益。下图是历次调仓导致的指数市盈率累计下降情况:

这些年指数的估值中枢水平变化不大,因此,这种隐蔽的估值回归正是红利潜力长期上涨最大的推动力。

指数的编制可以看做一种投资策略,而指数的业绩则是这种策略的实际验证。

指数的选股每股收益、每股未分配利润和净资产收益率,这三个指标可以看作是质量指标,筛选出质量较好的股票,而三年分红和分红率可看作价值指标,筛选分红高、估值低的股票。

红利潜力指数持有质量好、估值低的股票,等市场推高了这些股票的估值再调换,如此不断轮换,再加上较好的股息率,从而获得了不错的超额收益,这是一种质量价值策略,从历史来看是还是比较有效的。

当然,指数具体表现受市场风格的影响。可以预想,当市场偏向价值、质量风格时,指数的表现会比较好,而在成长风格优势的市场中表现不佳,但谁知道明天刮什么风呢?

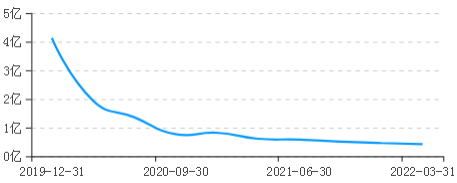

再说说跟踪指数的基金。目前跟踪该指数的基金有两只,建信中证红利潜力指数和山证红利ETF,由于近两年指数表现一般,基金规模也快速下降,一季报都不足5000万,再持续低迷下去,有清盘风险:

That’s all.

本文作者简介:《指数基金投资从入门到精通》一书的作者。如何选基?何时买入?何时卖出?更多基金投资知识、实战技巧、知名基金经理深度分析文章,欢迎关注本基金吧号:不在此山中